- 更新日 : 2025年2月25日

公的年金受給者は確定申告が必要か不要か?高齢者にもわかりやすく解説

公的年金を一定期間納めてきた高齢者は、原則65歳になると老齢年金を受給できるようになります(厚生年金は年齢引き上げの移行期間中で、男性は2013年から2025年までに、女性は2018年から2030年までに、受給年齢が段階的に60歳から65歳に引き上げられる見込みです)。

会社員などの給与所得者は、勤務先で年末調整を受けるため所得税の確定申告をする必要がありませんでした。それでは、公的年金を受給することになったらどうなるのでしょうか。確定申告は必要なのか、年金と確定申告について解説します。

目次

フォームに順番に入力するだけで、控除や還付金を受け取るための確定申告も簡単に。「マネーフォワード クラウド確定申告」は、医療費控除・社会保険料控除、ふるさと納税・住宅ローン控除…などの各種控除がある方にも、多くご利用いただいています。

スマホのほうが使いやすい方は、アプリからも確定申告が可能です。

公的年金受給者とは?

公的年金受給者とは、一般的に公的年金を受給している人のことです。公的年金のうち、自営業者から被扶養配偶者まで、20歳以上60歳未満の国内に住むすべての人に加入義務があるのが「国民年金」です。会社員や公務員は、さらに「厚生年金」に加入します。国民年金と厚生年金は、いずれも老齢年金制度のほか、遺族年金制度、障害年金制度を持つ公的年金です。

このほか、自営業者であれば国民年金基金、会社員であれば企業型確定拠出年金や確定給付企業年金、厚生年金基金、公務員であれば退職等年金給付、条件次第で誰でも加入できる

iDeCo(個人型確定拠出年金)も公的年金です。

今回は公的年金受給者のうち、老齢年金の対象である高齢者の確定申告について解説します。

公的年金受給者で確定申告が必要な場合

公的年金受給者で確定申告が必要なのは、以下のような人です。

確定申告が必要かどうかの判断基準と詳細は、後述します。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

公的年金受給者で確定申告が不要な場合

公的年金受給者で確定申告が不要なのは、以下のような人です。

- 公的年金の額が多くない

- 収入は公的年金のみ

- 公的年金等の源泉徴収票に記載のない控除がない

こちらも、確定申告が必要かどうかの判断基準と詳細は後述します。

公的年金受給者の「確定申告不要制度」とは?

原則として公的年金受給者も確定申告の対象になりますが、すべての公的年金受給者が確定申告をスムーズに行えるとは限りません。

そこで、公的年金受給者の負担を軽減することを目的に「確定申告不要制度」が設けられています。

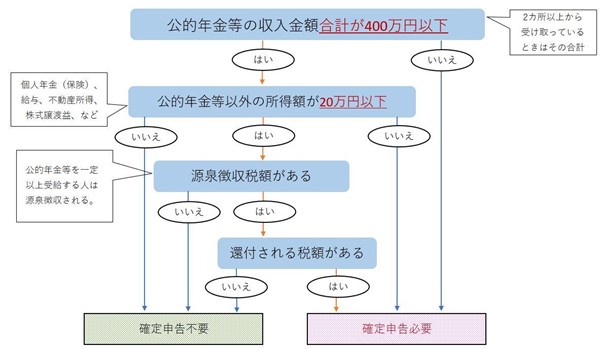

確定申告不要制度とは、一定の条件を満たせば公的年金受給者であっても確定申告が不要になる制度です。確定申告不要制度の対象者になるかどうかは、以下のフローチャートで簡単に判断できます。

※このフローチャートは所得税の確定申告が必要かどうかの判断に用いるもので、状況によっては別途住民税の申告が必要になることがあります。

公的年金の収入額

1つ目の判断基準は、公的年金等の収入金額の合計が400万円を超えるかどうかです。

厚生年金と企業型確定拠出年金など、複数の公的年金を受け取っている場合は合算します。

この場合の毎月の公的年金等の収入は23万円(=5万円+15万円+3万円)で、年間276万円(=23万円×12ヵ月)です。

Aさんの公的年金等の収入金額の合計は400万円以下なので、確定申告は不要です。

公的年金以外の所得

2つ目の判断基準は、公的年金等以外に所得があるかどうかです。年金を受給しつつ、会社で働いている人や役員報酬をもらっている人、不動産の家賃収入がある人、株取引をしている人などは、自身の所得額を確認する必要があります。

所得がある場合は、公的年金等以外の所得の合計が20万円を超えるかどうかを確認します。20万円を超える場合は確定申告が必要です。

所得の種類や計算方法について詳しく知りたい方は、以下の記事をご覧ください。

源泉徴収額

公的年金等を一定額以上受給する人は、公的年金等の額から社会保険料や扶養の状況に応じて所得税が源泉徴収されます。なお、公的年金等に係る雑所得の計算は、令和2年以降についてはその人の合計所得金額に応じて変わります。

公的年金等以外の合計所得が1,000万円以下の場合、65歳未満の人は公的年金等の収入額が60万円以下の場合、65歳以上の人は公的年金等の収入額が110万円以下の場合、公的年金等に係る雑所得が生じないため確定申告は不要です。

還付される税額

公的年金受給者には「公的年金等の源泉徴収票」が交付されますが、源泉徴収票上に記載されている所得控除は一部で、社会保険料控除や扶養控除、障害者控除などに限られます。記載されていない医療費控除や生命保険料控除などの対象で、還付される税金がある場合は確定申告を行います。(この場合確定申告は必須ではありませんが、確定申告をしない限り追加の所得控除が計算上反映されないため、税金が還付されません。)

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

公的年金受給者でも税金が還付される具体例

公的年金受給者でも税金が還付される例にはどのようなものがあるか、具体例をいくつか取り上げます。

- 終身保険料や介護保険料、医療保険料を支払っている

生命保険や医療保険などに加入しており、年金受給中も保険料を負担している場合は、生命保険料控除の対象になります。合算で最大12万円までの所得控除が可能です。

- 医療費を支払ったとき

年間の医療費が10万円を超える場合(総所得金額200万円未満の場合は総所得金額の5%を超える場合)、医療費控除を受けられる可能性があります。なお、医療 費控除の計算にあたっては、支払った医療費から保険や給付金で補てんされた額を差し引かなくてはなりません。 - ふるさと納税をした場合

ふるさと納税の寄附金のうち2,000円を超える分については、寄附金控除として所得控除が可能です。 - バリアフリーや多世帯同居の改修工事をしたとき

一定の要件を満たすバリアフリー改修工事や多世帯同居改修工事を行った場合は、一定額の住宅特定改修特別税額控除を受けられます。

上記の具体例は所得控除や税額控除の例で、すでに源泉徴収されている所得税がある場合に限り、所得控除や税額控除の額を限度に所得税が還付されます(還付には確定申告が必要です)。

高齢者本人だけでなく、親族が受けられる特典も!

公的年金には確定申告不要制度があり、多くの人は確定申告を行わなくても済むようになっています。ただし、年金以外に収入がある人は注意が必要です。最近はリタイア後も社会とのつながりを持つために働く人が増えているので、所得が上がれば確定申告が必要になることを覚えておきましょう。

また、高齢者本人だけでなく、高齢者を扶養している親族が受けられる特典もあります。こちらの記事では、老人扶養控除について詳しく解説していますので、ぜひご覧ください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

公的年金受給者で確定申告が必要なのは?

公的年金の収入が合計で400万円を超える人や、公的年金以外にある程度の収入がある人などです。詳しくはこちらをご覧ください。

公的年金受給者で確定申告が不要なのは?

公的年金の収入が合計400万円以下の人や、公的年金以外の所得が20万円以下の人などです。 詳しくはこちらをご覧ください。

確定申告で高齢者が受けられる特典は?

一定の要件を満たす場合、年金不要制度の対象となります。また、高齢者の親族が受けられる特典もあります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

遺族年金とは?受給したら確定申告は必要?

遺族年金は、年金の被保険者が亡くなったときに、配偶者やその子どもに支給される年金です。遺族年金を受給できれば、生活を維持するために必要なお金が得られるため、残された家族にとっても非常に大切な制度といえます。 そこで当記事では、遺族年金とは何…

詳しくみる免税事業者の消費税申告は免除!免税事業者の条件を簡単に解説

消費税の免税事業者に該当する場合、消費税申告や納付は不要となります。なぜ免税事業者は消費税申告が免除されているのでしょうか。免税事業者の消費税申告が不要とされている理由や免税事業者の条件、課税事業者との違いなどについて解説していきます。 免…

詳しくみる個人事業主のふるさと納税控除上限額は?メリットや確定申告についても解説

個人事業主が税制面で損しないためには、ふるさと納税の控除上限額を把握する必要があります。自営業者は確定申告で寄付金控除を行わなければ、ふるさと納税の節税効果の恩恵を受けられません。青色申告により確定申告をすることで、さらに大きな節税につなが…

詳しくみる個人事業主向けに国民健康保険を解説!加入方法から仕訳と勘定科目まで

サラリーマンから独立して個人事業主になった場合、これまで会社で加入していた健康保険から国民健康保険へ切り替える手続きが必要です。国民健康保険は地方自治体が運営し、 保険料の計算方法は住んでいる地域により異なります。 本記事では、国民健康保険…

詳しくみる還付申告とは?確定申告との違い、受け取り方法や時期まで徹底解説!

会社員であれば、年末調整の対象にならない医療費控除や初年度の住宅ローン控除など、確定申告の時期を過ぎた後に、所得や所得税から控除できることに気づくケースもあるでしょう。確定申告を必要としない人の場合、確定申告時期を過ぎていても、還付申告によ…

詳しくみる確定申告の所得控除とは?医療費控除をはじめ控除金額や要件を一覧で紹介

所得控除とは 確定申告をする手続きのなかで、課税対象である住民税や所得税を計算する際に、所得から差し引くことのできる金額を所得控除といいます。 主に個人事業主、フリーランスの方を対象に所得税における所得控除の種類を説明していきます。 所得控…

詳しくみる