- 更新日 : 2026年2月9日

所得税の予定納税とは?個人事業主は計算方法や納付方法、タイミングを知っておこう

個人事業主は、6月ごろ税務署から「予定納税額の通知書」という通知を受け取ることがあります。個人事業主に課せられる予定納税とは、どのようなものでしょうか?

この記事では、予定納税の意義や基準額の計算方法、減額申請や延滞税、さらには還付について解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

所得税の予定納税とは

所得税には「予定納税」という制度があります。

すでに確定している「前年分の所得金額や税額」を元に計算した「予定納税基準額」が15万円以上の場合には、予定納税基準額の通常3分の2を申告の前に納付するという制度です。

予定納税はその年分の所得税の前払いとなり、通知された納税額を期限までに支払わない場合には延滞税が課されます(後ほど解説する減額制度により、支払いをまぬがれるケースもあります)。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

予定納税の通知書はいつ・どこから送られてくる?

所得税の予定納税の通知書は、予定納税が必要な人に向けて6月の中ごろに税務署から「令和〇年分所得税及び復興特別所得税の予定納税額の通知書」として封書で納付書が送付されます。

原則として、第1期分の納期は7月31日まで、第2期分の納期は11月30日までとなっています。毎年、カレンダーによって少し期限が異なるため、よく通知書を確認しておきましょう。

参考:No.2040 予定納税|国税庁、「令和7年分 予定納税について」

予定納税額はどこを見ればわかる?

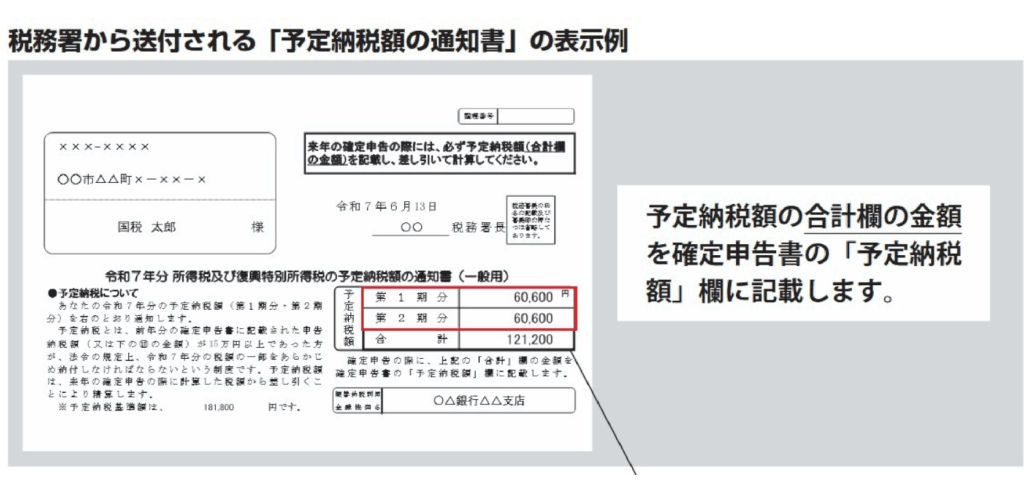

予定納税額の通知書(一般用)の右上には次のように予定納税額の欄があります。

出典:No.2040 予定納税|国税庁、「令和7年分 予定納税について」を加工して作成

予定納税額とされた第1期分と第2期分の納税額をそれぞれ確認し、納付します。

予定納税基準額とは、原則、前年分の確定した申告納税額です。この予定納税基準額を1/3にして、100円未満を切り捨てたものが第1期および第2期における予定納税額となります。

すなわち、次のようになります。(計算結果100円未満は切り捨てとなります)

| 支払期限 | 計算の例 |

|---|---|

| 第1期(7月31日期限) | 予定納税基準額 × 1/3 |

| 第2期(11月30日期限) | 予定納税基準額 × 1/3 |

予定納税基準額の計算方法

以下の要件のいずれにも該当する場合、予定納税基準額の計算方法は次のようになります。

また、上記に該当しない場合の予定納税基準額は、次のようになります。

この予定納税基準額が15万円以上の場合に予定納税の対象となります。

予定納税の納付方法

予定納税における納付方法には複数あります。7つの支払方法のうち、5つが直接現金を扱わないキャッシュレス納付であるため、残高等を確認すれば支払時間を気にせずに納付できます。

電子納税のためにe-Taxを利用する場合は、予め国税庁のサイトでe-Taxの利用開始手続きをしておく必要があります。利用者識別番号やパスワードを確認しておきましょう。

参考:国税電子申告・納税システム|国税庁、納税用確認番号の登録方法|国税庁

ダイレクト納付(e-Tax)【キャッシュレス納付】

ダイレクト納付とは、納税者の口座から「即時」または「指定した日」に引き落としにより納付する方法です。事前に「ダイレクト納付利用届出書」をオンラインまたは書面で提出し、e-Taxのメッセージボックス等に「登録完了」が通知されると利用可能となります。

e-Taxより、ダイレクト納付を選択し、「今すぐ納付を行う」または「納付日を指定して納付を行う。」のどちらかにより納付します。

インターネットバンキング(e-Tax)【キャッシュレス納付】

インターネットバンキングや金融機関のATMから納付する方法もあります。「ペイジー」が利用できる金融機関に限られますが、ほとんどの金融機関が対応しています。e-Taxの利用開始手続きが完了していれば、各金融機関のホームページやATMの指示にしたがって、納付が可能です。

クレジットカード納付【キャッシュレス納付】

インターネットを利用して「国税クレジットカードお支払いサイト」から納付する方法です。カード会社を通すため、税額に応じて決済手数料(10,000円ごとにおよそ83円)がかかります。

スマホアプリで納付(30万円まで)(e-Tax等)【キャッシュレス納付】

e‑Tax で申告や納付情報登録依頼を行った後、メッセージボックスに届く受信通知から専用サイトへアクセスして納付する方法です。納付額が30万円以下のときに利用できます。

令和8年1月4日現在は、次のPay払いから納付が可能です。(全5種類)

- PayPay

- d払い

- auPay

- メルペイ

- 楽天Pay

コンビニ納付(30万円まで)

国税庁サイトで提供する作成システムから、「QRコード」を作成してコンビニエンスストアで支払う方法です。納付できる金額は一度に30万円までであり、現金が必要です。現在は、次のコンビニから納付できます。(全4種類)

- ローソン

- ナチュラルローソン

- ミニストップ

- ファミリーマート

金融機関または税務署で直接納付

納期限までに、金融機関や所轄税務署にて現金に納付書を添えて支払う方法です。納付書がない場合には、税務署または所轄税務署管内の金融機関にある納付書を使用します。

金融機関で支払う場合、各窓口が開いている時間に支払う必要があります。税務署の開庁時間は、土日祝を除く朝8時30分から夕方5時までです。

口座振替で納付(振替納税)【キャッシュレス納付】

納税者名義の銀行口座から、口座引き落としにより納付する方法です。利用する場合、納期限までにe-Taxまたは書面で依頼書を提出する必要があります。振替日は基本的に予定納税や確定申告の納期限であり、振替日に指定口座から引き落とされます。

参考:G-2-1 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付|国税庁

予定納税の支払期間はいつ?

予定納税では、所得税の予定納税基準額の3分の1の金額について、7月中(第1期)と11月中(第2期)といった支払期間内に納めなければいけません。

予定納税をしたときの仕訳と勘定科目

予定納税は、所得税等の支払いとなりますので経費とはならず、基本的に会計仕訳には事業主勘定を利用します。

予定納税をしたときの勘定科目

予定納税を現金で支払うこともありますし、預金から支払うこともありますが、確定申告において所得税を租税公課としないのと同様、予定納税も経費にはなりません。現金や普通預金から支払いをした場合には、「事業主貸」を利用することになります。

予定納税をしたときの仕訳

予定納税額につき、プライベートの現金や事業と関係のない預金から支払った場合には、仕訳はありません。予定納税額を証明できる資料は保存しておきましょう。

しかしながら、事業用の小口現金や事業用の口座から支払った場合には事業主貸を使って仕訳をします。

例)7月20日に第1回目の予納税80,000円を事業用の普通預金口座から支払った。

| 借方 | 貸方 | 適要 | ||

|---|---|---|---|---|

| 事業主貸 | 80,000円 | 普通預金 | 80,000円 | 第1回目予納税支払い |

予定納税が難しい場合は減額申請できる

予定納税は、原則として前年度の所得税額等を元に計算するため、前年よりも所得が少ない場合、予定納税で過剰に税金を支払うこととなるケースもあります。

例えば、業況不振が続いたり、災害などに遭ったり、扶養控除や社会保険料控除などの所得控除が前年度と大きく変わる場合などさまざまな事情により、予定納税基準額よりも申告納税見積額が少ない場合があります。そこで、予定納税においては減額申請の制度が設けられています。

予定納税の減額申請書の書き方

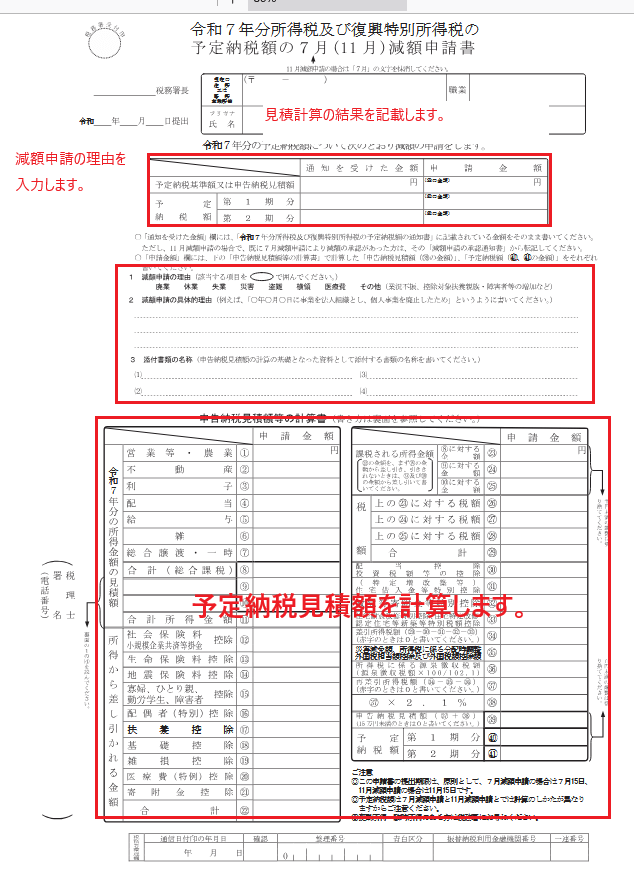

「所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書」を作成の上、税務署に提出(e-Tax可)すると、承認、却下等を決定して書面により通知があります。

減額申請書には、減額申請の理由を具体的に記載し、所得金額の見積額等を記入します。第1期分の減額申請であれば6月30日時点、第2期分の減額申請であれば10月31日時点における見積額を計算します。

出典:A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続、「令和7年分所得税及び復興特別所得税減額申請書」を加工して作成

令和6年には定額減税があるため、上記「減額申請書」の2ページ目の計算方法をよく読んで記載しましょう。

予定納税を滞納すると延滞税がかかる

前述の通り、所得税の予定納税は納付の連絡が来た人に納税義務が発生します。予定納税は税金の前払いとはいえ納付期限を過ぎた場合には罰則があり、支払い忘れや遅れの場合には延滞税がかかってしまいます。延滞税とは、税金に対する延滞利息のような位置づけです。

延滞が2カ月以下の場合は、次の低い方が延滞税率になります。

- 原則として年7.3%

- 年「延滞税特例基準割合*+1%」 令和4年は年2.4%です。

延滞が2カ月を経過した場合は、以下の低い方が延滞税率になります。

- 原則として年14.6%

- 年「延滞税特例基準割合+7.3%」 令和4年は年8.7%です。

*延滞税特例基準割合とは、一定期間の銀行の短期貸出約定の平均金利から計算した割合で、前年の11月30日までに財務大臣が告示するものを言います。

延滞税は高い利率のため、納付のタイミングや減額申請のタイミングに注意するようにしましょう。

参考:納税環境整備に関する基本的な資料|財務省、延滞税・利子税・還付加算金について|財務省

支払い過ぎた予定納税は確定申告で還付される

予定納税の支払分については、その後の確定申告によっては還付されることがあります。

予定納税はあくまで「予定」であるため、納付後に業績が下降したり、所得控除額に大きな変動があったりして、支払過ぎとなる場合があります。この場合には、還付申告によって納め過ぎの所得税が所定の口座に還付されます。

還付申告の期限については、支払った年の翌年1月1日から5年間となっていますので、過去に支払い過ぎがあった場合には還付申告が可能です。還付申告は、確定申告書の申告期限までに通常の確定申告書に記載して提出します。

翌年の確定申告で還付加算金を受け取れる場合も

先述のように予定納税はあくまで前年度を基準とするため、実際の所得税納税額は予定納税額より少なくなり、確定申告により還付される場合があります。

還付される場合には翌年の確定申告の際に、還付額に加えて「還付加算金」と言われる金利を受け取ることが可能です。ここで注目すべきは、その金利の高さです。金利には以下のいずれか低い方が適用されます。

- 年7.3%

- 年「還付加算金特例基準割合+1%」(令和4年は年0.9%です。)

参考:納税環境整備に関する基本的な資料|財務省、延滞税・利子税・還付加算金について

銀行の定期預金の金利が0.001%〜0.3%などと低迷するのに比べて、年0.9%の金利は大きいと言えます。そのため、資金に余裕がある場合は、所得税納税額が減少する予定でも減額申請をしないで、後に還付加算金をもらうというのも良い方法でしょう。

納税準備預金は予定納税の納付忘れの対策になる

納税準備預金とは納税に充てる資金を預けるための専用口座のことで、原則として納税の時にのみ引き出せるものです。したがって、予定納税を失念して延滞税を支払うことを考えると、納税準備預金は忙しい個人事業主などにはおすすめです。

その分、預金利息に対して通常20.315%かかる税金(所得税15.315%、住民税5%)を免除されたり、銀行によっては金利が高く設定されていたりするメリットがあります。

また、別に口座を作ることで資金繰りがやりやすくなり、予定納税の通知をもらった時に焦るといったことも避けられるでしょう。

消費税と法人税は中間申告がある

所得税の前払いが予定納税であるのに対し、消費税や法人税には中間申告・納付があります。

消費税は取引ごとに発生するもの、法人税は会社の利益に課税するものとして、金額規模も大きくなりがちで、事業者の業績に応じた納税のためには、中間申告が適していると言えます。

消費税の中間申告とは

消費税の中間申告は、その年度の消費税を一度に支払う負担を軽減するため、納付を年度の途中で分割して行う制度です。前払いの納税となります。個人事業主の場合、前年の消費税額に基づいて計算され、年1回から複数回の納付が求められます。消費税の中間納付についての詳細は、下記をご参照ください。

法人税の中間申告とは

法人税の中間申告とは、普通法人が事業年度の途中で中間的に申告し、法人税を分割して納付する制度です。事業年度が6か月を超える場合には、原則として中間申告の必要があります。

中間申告には「予定申告」と「仮決算に基づく中間申告」があり、どちらか選択することが可能です。予定申告とは、前年度実績に基づく中間申告のことで、基本的には前年度の法人税額の6/12を申告納付します。

また、仮決算に基づく中間申告とは、事業年度開始から6か月の期間を一事業年度として仮決算を行い、提出期限までに中間申告をすることです。提出物も通常の決算申告と同様です。

法人税の中間納付についての詳細については、下記をご参照ください。

予定納税基準額を理解して、予納税を正しく納付しよう

個人事業主の予定納税は、サラリーマンにおいては源泉徴収に似たところがあります。どちらも早期に税金を確保するための手段であると言えます。前期と大幅に業績が異なる場合には、減額申請もありますし、支払い過ぎて還付される場合には加算金も付きます。予定納税基準額のしくみを知って、落ち着いて対応できるようにしましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

個人事業主の税金の関連記事

新着記事

メルカリで儲けるためには?儲かるためのポイントも合わせて解説

メルカリは、フリマアプリの中でも人気があり、多くの人がメルカリを通して収入を得ています。不要品の販売だけでなく、商品を仕入れて販売したり、ハンドメイド雑貨を販売したりなど、メルカリ…

詳しくみる男性におすすめの副業10選!副業の選び方や見るべきポイントも合わせて解説

本業の収入にプラスしたい、将来のためにスキルを活かしたいなど、理由を始める理由は様々です。この記事では、男性が自分の強みを活かせるおすすめの副業を、在宅でできるものから、体力・時間…

詳しくみるIPO投資は儲かる?初心者でも始めやすいIPO投資の仕組みや始め方を解説

未上場企業が新規に株式を公開し、一般投資家がその株式を購入できる投資のことをIPO投資といいます。IPOの価格を決める需要調査のことを指すブックビルディングは、IPO投資で利益を狙…

詳しくみるステーブルコインで儲かる仕組みとは?安定資産で利回りを得るポイントを解説

米ドルや日本円などの法定通貨や、金などの資産を裏付けにして価値が安定するように設計されたステーブルコイン。ビットコインのような価格変動の大きい仮想通貨とは異なり、安定した価値を持つ…

詳しくみるGoogleアドセンスは儲からない?その理由と収益化のコツを解説

個人でブログを運営している人や、これからブログを始めようと思っている人の多くは、Googleアドセンスが儲からないという声を一度は聞いたことがあるのではないでしょうか。確かに、簡単…

詳しくみるインドネシア株が儲かると言われている理由や買い方・注意点をわかりやすく解説

新興国であり、今後の経済成長が注目されているインドネシアの株への投資は、大きな利益を上げることができる可能性があります。しかし、「本当に儲かるの?」「どうやって買うの?」といった疑…

詳しくみる