- 更新日 : 2025年3月18日

確定申告を修正するには?修正申告、訂正申告などの方法を解説

確定申告は納税者自身が所得税額を計算し、申告する手続きです。納税者の申告式になっているため、計算をミスする、記入漏れや計上漏れがあるなど、確定申告の内容に誤りが見つかることもあります。もしこのような誤りがあった場合、どう修正すればよいのでしょうか?すでに行った確定申告を修正したい場合の方法として考えられるのは、訂正申告、修正申告、更正の請求の3つです。この記事では、それぞれのやり方や添付書類、期限などを詳しく解説していきます。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

確定申告は修正できる?

確定申告の内容を修正する手続きには、訂正申告、修正申告、更正の請求の3つがあります。これらはそれぞれ以下のようなケースで行う手続きです。詳細を1つずつ確認していきましょう。

(納税すべき額が増える場合等) | ||

(納税すべき額が減る場合等) |

訂正申告とは

所得税の確定申告は、例年3月15日が申告期限です。訂正申告とは、確定申告の申告期限内に申告内容を訂正し、再提出する手続きをいいます。

訂正申告のやり方

ここでは、郵送や窓口提出の場合と電子申告の場合に分けて訂正申告のやり方をご説明します。

- 郵送や窓口に提出する場合

確定申告書を再作成して提出します。「訂正申告」と記載し、再提出であることがわかるようにしましょう。具体的な訂正部分がわかるような配慮は不要です。 - 電子申告の場合

訂正後の確定申告書を送信するだけで手続きが完了します。新しく申告した内容が自動的に反映されるため、別途税務署に再送信したことを連絡する必要などはありません。

e-Taxソフトを使って電子申告するときは、以下の手順で行います。

- 「申告・申請等一覧」画面を開き再送信するデータを選択する

- 訂正が必要な帳票を開き、訂正して「作成完了」をクリックする

- 「別名保存確認」画面が表示されたら、別名で保存する

- 「署名可能一覧」画面を開き、再送信するデータを選択して電子署名をする

- 「送信可能一覧」画面から送信する

訂正申告に必要な書類

訂正申告に必要な書類は、以下の通りです。

- 訂正後の確定申告書

- 本人確認書類(書面の場合)

- 追加で添付が必要になった書類

訂正申告では、訂正した部分のみの再提出は認められません。必ず、前回記載内容に訂正が必要な箇所を反映させた確定申告書を再提出します。

なお、郵送・窓口提出で再提出する際は、本人確認書類の再添付または再提示が必要です。郵送であれば、マイナンバーカードの両面の写しなどを台紙に張り付けて再提出します。

はじめの確定申告で提出した添付書類については、再提出する必要はありません。これは、書面提出の場合、生命保険料控除証明書など原本の添付が必要な書類もあり、再取得に時間がかかるためです。ただし、訂正により新たに添付書類が必要となった場合、その書類は添付しなければなりません。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

訂正申告の注意点・ポイント

訂正申告の注意点・ポイントは次の通りです。

訂正申告だとわかるようにしておく

電子申告による訂正申告は、システム上、新しい申告内容が反映されます。しかし、郵送や窓口提出により書面で申告する場合、訂正申告なのかどうかわかりにくいものです。手違いを防ぐためにも、訂正申告の際は「訂正申告」と記載し、前回申告した年月日も朱書しておきます。

還付申告の場合は問い合わせが必要

はじめに確定申告した内容が税金の還付(所得税を多く払い過ぎていた場合に過剰分の還付が受けられる)だった場合、還付の処理がすでにはじまっている可能性があります。通常は申告から1ヶ月~1ヶ月半ほどで還付されますが、電子申告の場合は申告から2~3週間で指定の銀行口座に還付されることもあり、そのまま訂正申告をすると問題が生じることがあるのです。そのため、訂正申告を送る前に、管轄の税務署に問い合わせて対応を確認しましょう。

修正申告とは

修正申告とは、確定申告の期限を過ぎたあとに申告額の修正を行う手続きです。誤って税額を少なく申告していた場合、または還付金を多く申告していた場合は、修正申告を行い不足分の所得税を納付します。

修正申告のやり方

修正申告は、以下のような流れで行います。

- 確定申告書(申告書第一表及び第二表)に修正申告額を反映させる

- 所轄の税務署に提出する

修正申告書の税務署への提出は、郵送や窓口提出のほか、電子申告でも可能です。国税庁の「更正の請求書・修正申告書」の作成コーナーを利用する場合は、修正申告書などを作成したのち、e-Taxを使って申告できます。

修正申告に必要な書類

修正申告で必要になるのは以下の書類です。

- 確定申告書(申告書第一表、第二表)

※分離課税の所得がある場合は申告書第三表も提出します。

修正申告の場合、従来は、原則として確定申告書の第一表と第五表(別表)の提出が必要でした。令和4年分の申告より確定申告書の第一表に修正内容を記載する欄ができたため、第五表の提出が不要になりました。したがって、令和4年分以降の修正申告には申告書第五表は使用しません(令和3年分以前の確定申告についての修正申告は従来どおり、確定申告書の第一、二表と第五表を提出します)。

修正申告の記載方法

修正申告の記載方法は、以下の通りです。

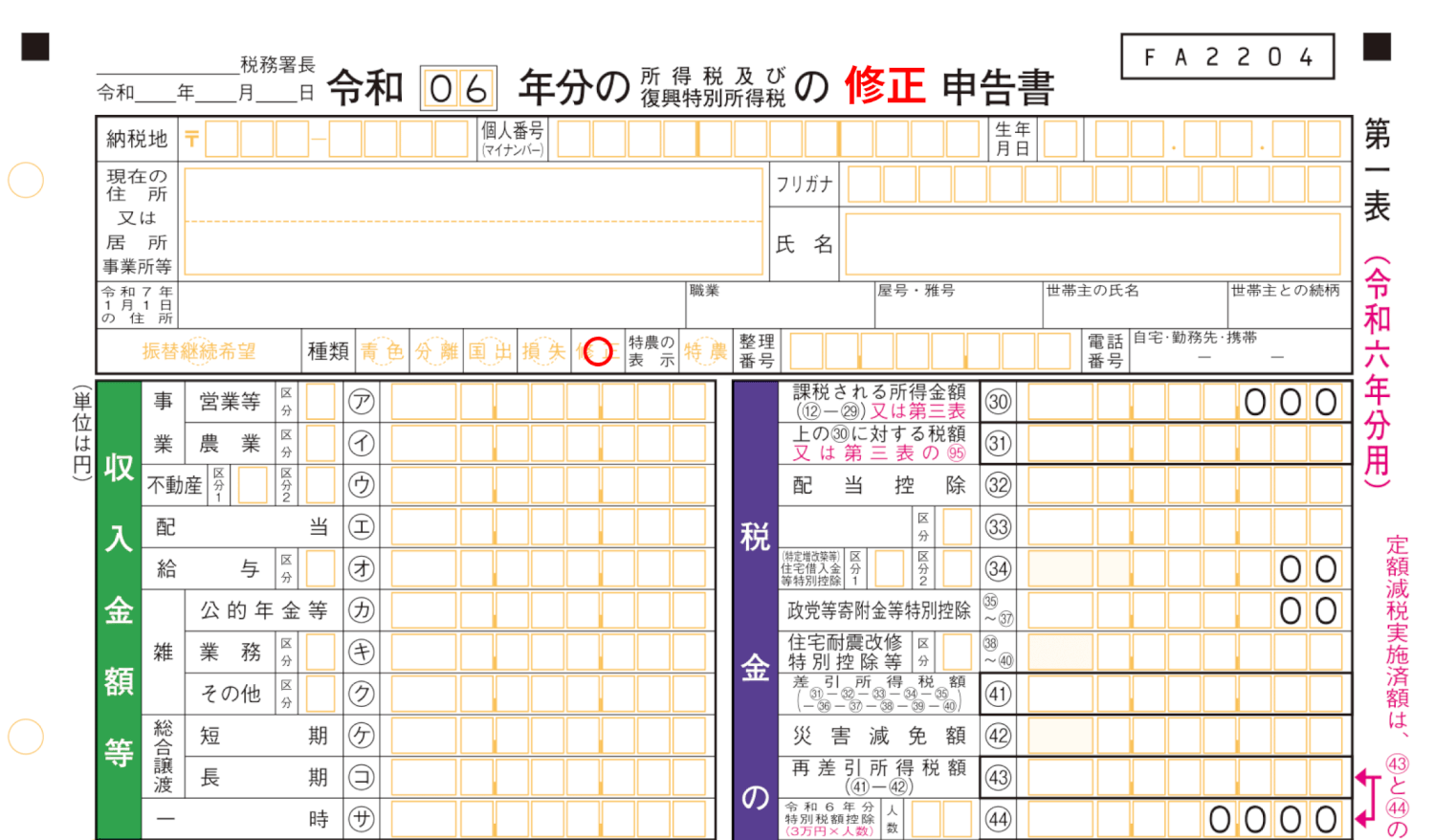

1. 第一表の表題を「修正」とし、下の欄の種類を「修正」に丸を付けます。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

2. 申告書第一表に、修正後の金額について確定申告書を作成するのと同じように記入します。

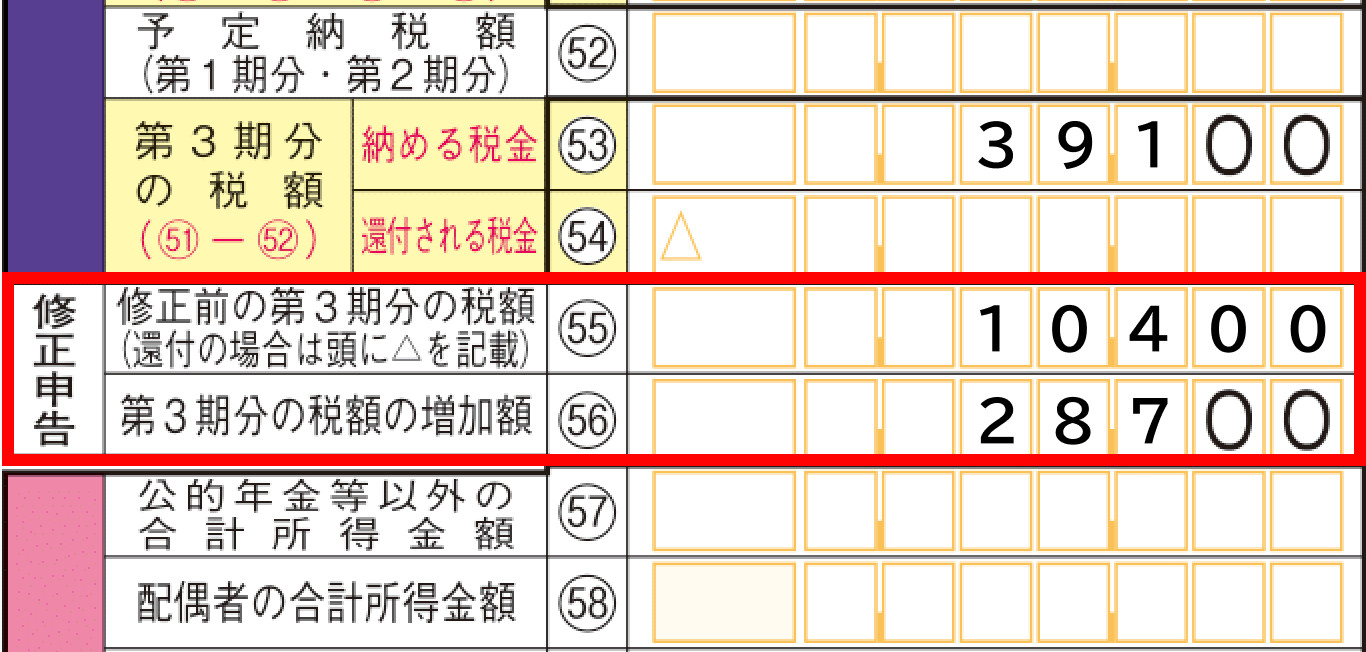

3. 申告書第一表の55番目の項目「修正前の第3期分の税額」にはこの修正をする直前の申告書の税額を記入します。還付の場合にはマイナスで記入します。56番目の項目「第3期分の税額の増加額」には、53番目の「納める税金」から55番目「修正前の第3期分の税額」を差し引いた金額を記入します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

4. 最後に、第二表の「特例適用条文等」に修正理由を記入します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

修正申告にあたり、新たに添付が必要な書類が発生した場合は、その書類も添付します。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

修正申告の注意点・ポイント

修正申告は、税務署の更正が行われるまでに可能な手続きです。税務署の更正とは、税額の計算などが税法の規定に適っていなかった場合、税務署長が調査を行うことで納税額などが改められることをいいます。税務署の更正が行われると、修正申告ができなくなるだけでなく、追加納税額が加算される可能性もあります。修正が必要なことに気づいたら早めに修正申告をしましょう。納付時にあわせて延滞税も納付するのではなく、延滞税については後ほど徴求されます。

修正申告により増加した所得税や復興特別所得税は、修正申告書を提出する日までに納付します。修正申告で注意したいのは、ペナルティを課される場合があるということです。修正申告の場合、以下のような追加納税が発生する可能性があります。

修正申告などによる追加納税

修正申告や更正などにより生じる新たな課税などについて詳しく理解しておきましょう。

申告期限内に申告書を提出し、かつ、納税をした場合であっても、その申告が本来の税額よりも少なかった場合には過少申告加算税が課されます。

また、申告期限内に申告しなかった場合には無申告加算税が、源泉徴収等について納期限後に納税あった場合には不納付加算税がそれぞれ課されます。さらに申告後に納税する場合に考えなければならないのが延滞税です。

過少申告加算税

過少申告加算税とは期限内に確定申告し納税をしたものの、実際より少なかった場合に課せられる税金です。「加算税」ですので、本来の額に加算して課せられます。多くは税務調査などで調査後に先に納付した税金が少なかったことがわかりますが、修正申告が調査による更正が行われる前か後かにより、加算の率が異なります。

過少申告加算税について詳しく知りたい方は、以下の記事をご覧ください。

無申告加算税

申告期限を過ぎてから提出した申告を期限後申告といいます。期限後申告や税務調査による決定を受けると、無申告加算税がかかる場合があります。申告忘れによる無申告加算税にご注意ください。

無申告加算税について詳しく知りたい方は、以下の記事をご覧ください。

延滞税

法定納付期限日から完納日までを対象期間として、新たに納付する本税に対して延滞税が計算されます。修正申告を行った日の翌日から2ヶ月以内に納めれば、延滞税の税率は原則として年7.3%と、「延滞税特例基準割合+1%」のいずれか低い税率を適用します。また、2ヶ月を越えると原則年14.6%と、「延滞税特例基準割合+7.3%」のいずれか低い税率を適用します。

延滞税特例基準割合は、次のとおりです。

令和4年12月31日 | ||

令和5年12月31日 |

参考:延滞税の割合|国税庁

また、期限日から1年以上経過したのちに修正申告を行った場合、期限日から1年を経過する日の翌日から修正申告書の提出日までの期間は、延滞税の計算対象期間に含めないこととされます。しかし、偽りその他不正行為により国税を免れていないことが条件です。

延滞税について詳しく知りたい方は、以下の記事をご覧ください。

重加算税

申告内容に仮装や隠ぺいの事実が認められた場合は、過少申告加算税と無申告加算税に代わり、重加算税が課せられます。過少申告加算税に代わり納付する重加算税は、納付する税金の35%相当額です。また、無申告加算税に代わる重加算税は、税金の40%相当額となります。

延滞税について詳しく知りたい方は、以下の記事をご覧ください。

更正の請求とは

更正の請求は、確定申告の申告期限後に誤りに気づいた場合の手続きで、かつ、修正により納付すべき所得税が少なくなったり、あるいは還付金が増えたりする場合の手続きをいいます。

更正の請求のやり方

更正の請求は、以下のような流れで行います。

- 「所得税及び復興特別所得税の更正の請求書」を作成する

- 更正の請求の理由の証明となる書類を準備して添付する

- 所轄の税務署に提出する

国税庁のサイトには、「更正の請求書・修正申告書」の作成コーナーが設置されています。作成コーナーを利用すれば、指示に従って更正の請求書を簡単に作成できるほか、作成したものをe-Taxで送信できます。電子申告により更正の請求を行わない場合は、郵送または税務署の窓口で提出します。

更正の請求に必要な書類

更正の請求では、以下のような書類の提出または添付が必要です。

- 所得税及び復興特別所得税の更正の請求書

- 更正の理由の事実を証明する書類

- 本人確認書類の添付または提示(電子申告では不要)

更正の請求書は、所得税の計算を所轄の税務署長に改めてもらう旨を申し出るための書類です。請求する税額の計算、還付される税金の受取場所のほか、請求の目的となった申告や処分と事実の発生日、更正の請求をする理由などを記載します。

また、更正の理由の事実を証明する書類を添付することが決められています。事実を証明できる書類を確認せずに更正の請求を認めることになると、架空の請求が行われる可能性があるためです。そして、更正の請求に至った理由や事情も書類上で説明しなければなりません。

更正の請求書の提出には、本人確認書類の添付または提示が必要です。ただし、電子申告ではマイナンバーカードをカードリーダで読み込むなどの手続きを行い送信するため、改めて本人確認書類を添付・提示する必要はありません。

更正の請求の注意点・ポイント

更正の請求の注意点・ポイントは次の通りです。

更正の請求の期限は5年以内

更正の請求には期限があり、通常は法定申告期限から5年以内です。確定申告の必要がない会社員などが還付申告をした場合は、申告書提出の日から5年以内が更正の請求の期限になります。更正の請求期限を過ぎた分については、仮に過大に所得税を納付した場合であっても、期間を遡って請求することはできません。実際に納付すべき額より多く納めてしまった場合、または還付金を少なく申告したことに気づいた場合は、速やかに更正の請求を行うようにしましょう。更正の請求が必ずしも通るとは限りません。

更正の請求が必ず通るとは限らない

また、更正の請求はあくまで税務署長に所得税を改めて計算してもらえるよう請求するものです。請求をしたからといって、必ずその内容が通るとは限りません。更正の請求が受理されたあとは調査が行われ、請求額が適正か審査されます。この審査により請求の額が適正であると認められたときに、はじめて更正の請求の内容と所得税の還付が認められます。

確定申告の修正手続きを正しく理解しましょう

確定申告の誤りに気づいた場合、修正手続きを適切に行うことで、正しい申告内容に訂正することができます。期限内であれば「訂正申告」、期限後に税額が増える場合は「修正申告」、税額が減る場合は「更正の請求」という3つの方法があり、それぞれ手続きの流れや必要書類が異なります。また、修正申告では延滞税や加算税が発生する可能性があるため、早めの対応が重要です。一方で、更正の請求は期限内に行う必要があり、請求が必ず認められるわけではない点に注意しましょう。確定申告の修正手続きを正しく理解し、状況に応じた対応を行うことが大切です。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

確定申告の書き方の関連記事

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる