- 更新日 : 2025年1月28日

外国人の確定申告のやり方は?対象となる所得や控除、必要書類をわかりやすく解説!

外国人でも、1年以上日本に居住して会社勤めをしている場合、所得税の支払いは年末調整が行われるため、確定申告は不要です。しかし、海外から給与の支払いを受けている場合は源泉徴収の対象とならず、確定申告をしなければなりません。

本記事では、外国人の確定申告をしなければならない所得の範囲について説明します。また、確定申告の際に受けられる所得控除の必要書類について、海外に送金している場合としない場合に分けて紹介するとともに、確定申告の方法もお伝えします。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

外国人社員も確定申告が必要?

外国人でも、1年以上日本に居住して会社に勤めており永住者に区分される場合は、日本人同様に年末調整が行われます。そのため、原則として確定申告は必要ありません。

しかし、日本国内だけでなく国外でも給与の支払いを受けている場合、その給与は源泉徴収されません。よって、確定申告が必要になります。

確定申告書類を作成し、翌年2月半ば〜3月半ばの期限内に申告する必要があります。

外国人の課税対象となる所得の範囲

所得税法上、個人の納税者は住所の有無や日本での居住期間で居住者と非居住者に分けられ、居住者はさらに非永住者と非永住者以外の居住者に分類されます。

そのため、外国人の課税対象となる所得の範囲も同じように考え、それぞれの居住形態で課税対象が異なります。

居住形態の特徴や、課税対象となる所得の範囲について見ていきましょう。

居住者の場合

居住者とは、日本国内に住所があるか、もしくは現在まで1年以上居所がある個人のことです。

住所とは生活の拠点となる場所で、生活と場所の結びつきが住所よりも弱い場合は居所となります。居所には定住の意思がなく、一時的にそこにいるという状況です。サラリーマンの単身赴任先や学生の一時的な住まい、長期入院している病院などがこれに該当します。

居住者は「非永住者」と「非永住者以外の居住者」に分けられます。

非永住者以外の居住者は、所得が発生した地の国内外を問わず、すべてが課税対象です。

非永住者の場合

非永住者とは、日本国籍がなく、過去10年以内に日本国内に住所または居所を有する期間が合計5年以下である個人のことです。

非永住者の所得は、国内で支払われたものに課税されます。

非居住者の場合

非居住者とは、国内に住居および居所がない、あるいは国内に住居がなく現在まで引き続いて1年未満のしか居所を有していない個人のことです。

非居住者の場合、国内で発生した所得にのみに課税されます。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

外国人が確定申告で受けられる所得控除

外国人も確定申告により所得控除を受けられます。受けられる所得控除は居住者、非居住者によって異なり、年の途中で居住形態に変更がある場合は、控除ごとに取り扱いが異なります。

外国人が受けられる所得控除について、その内容を見ていきましょう。

居住者が受けられる所得控除

居住者(永住者・非永住者)は、配偶者(特別)控除や扶養控除など、15種類の所得控除をすべて受けられます。また配当控除など、4種類の税額控除も適用の対象です。

ただし、次のような注意事項があります。

- 生命保険料控除:海外の生命保険会社に支払った生命保険料は対象外

- 医療費控除:国外で支払った医療費も対象になる

- 社会保険料控除:基本的に外国に支払った社会保険料は対象外だが、租税条約で一定の社会保険料は控除できる

- 扶養控除:生活費の送金が確認できれば、国外に居住の扶養親族も対象

給与が年末調整されている場合でも、医療費控除など確定申告しなければ受けられない控除もあります。

非居住者が受けられる所得控除

非居住者は、基礎控除と寄附金控除のみ適用されます。税額控除では、配当控除と政党等寄附金特別控除の対象です。それ以外の控除は受けられません。

ただし雑損控除に関しては、非居住者である期間につき日本国内に有する資産についてのみ適用されます。

年の中途で変更がある場合

居住形態が年の途中で変更になる場合、以下のように控除ごとに扱いが異なります。

| 変わらず適用されるもの | 基礎控除、寄付金控除、配当控除、政党等寄附金特別控除 |

| 居住者であった期間の支払分についてのみ適用されるもの | 医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除 |

| 次の時期の現況で扶養親族等と判定される場合は適用されるもの | 障害者控除、寡婦(寡夫)控除、勤労学生控除、配偶者(特別)控除、扶養控除 |

外国人の所得税確定申告の方法

外国人が確定申告する際は、在留カードの写しなどの書類が必要で、国外に扶養親族等がいる場合にはその関係書類も必要となります。確定申告は翌年の期限内に、提出と税金の納付を行います。

外国人の所得税確定申告の方法について、紹介しましょう。

確定申告の必要書類

日本の会社に勤める外国人は、原則として毎月の給与から所得税が徴収されます。年度末に年末調整が行われますが、その際は会社に「給与所得者の扶養控除申告書」などを提出します。

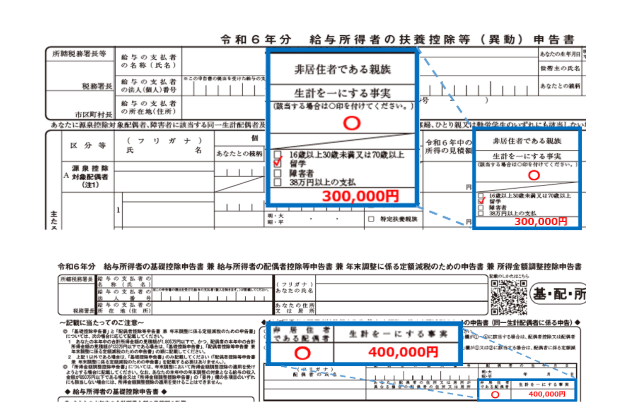

国外の親族について扶養控除、配偶者控除、障害者控除、配偶者特別控除の適用を受ける場合、以下のような「給与所得者の扶養控除申告書」等を提出しなければなりません。

支出した金額を、以下のように記入します。

申告書の提出で、一緒に「親族関係書類」や「送金関係書類」、「留学ビザ等書類」、

「38万円送金書類」を提出または提示する必要があります。

確定申告しなければならない所得がある場合、および年末調整で控除が計算に反映されていない場合に確定申告をします。

確定申告の必要書類としては以下のものがあります。

- 源泉徴収票

- 在留カード(または外国人登録証明書)の写し

- 居住形態等に関する確認書

- 預貯金通帳等の写し

国外に扶養親族がいる場合はさらに書類が必要です。

源泉徴収票

源泉徴収票は、1年間に支給した給料や納めた所得税が記載された書類です。

年末調整のあとに会社から発行されるため、住所・氏名や源泉徴収税額が正しいか確認をします。間違いがある場合には担当者に訂正の依頼が必要です。

在留カードの写し

在留カードは、日本に中長期在留している者に対し、許可に伴って交付されるカードです。年の途中に引越しをして源泉徴収票と在留カードの住居地が異なる場合は、賃貸借契約書や公共料金の領収書などを用意します。

在留カードに代えて、外国人登録証明書の写しでも可能です。

居住形態等に関する確認書

非永住者の期間がある場合、「居住形態等に関する確認書」を添付します。確認書の記載は在留カードから内容を転記します。

預貯金通帳等の写し

預金通帳等の写しは、名前の確認のために添付します。外国人の場合、還付金の受取口座の名義がカタカナ氏名で、確定申告書に記載された氏名と相違していることが多いためです。

氏名の不備により還付金の振込みができなくなることを防ぐため、任意で口座名義人の名前がわかる部分をコピーして提出します。

親族関係書類

国外に扶養親族がいて控除を受ける場合、次の2つのうちいずれかを添付します。

- 戸籍の附票の写し、その他の国または地方公共団体が発行した書類、国外居住親族の旅券の写し

- 外国政府または外国の地方公共団体が発行した書類(戸籍謄本、出生証明書、婚姻証明書など)

送金関係書類

扶養控除には、国外に生活費などを送金していることを証明する書類も必要です。

外国送金依頼書の控え、もしくはクレジットカードの利用明細書などで、居住者がその年、国外居住親族の生活費または教育費にあてる支払いをしたことがわかるものを用意します。

その他、38万円送金書類等の確認書類については、下記を参考にしてください。

参考:国外居住親族に係る扶養控除等の適用について|国税庁、「令和5年1月以後に非居住者である親族について扶養控除等の適用を受ける方へ」

確定申告および納税の期限

確定申告の期限は毎年2月半ば〜3月半ばです。納税は3月15日までとなり、土日祝日にあたる場合は翌日以降の平日が期限になります。

還付がある場合は、指定した口座に1ヵ月〜1ヵ月半を目安に還付金が振り込まれます。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

外国人が確定申告をしないとどうなる?

外国人の確定申告の義務があるのにしない場合、日本人の場合と同じく延滞税や無申告加算税などのペナルティが課されます。延滞税は期限の翌日から納付するまでの日数に応じて計算されます。

無申告加算税は本来納付すべき税金に加えて課せられるもので、罰金のような性質です。確定申告で納付する金額が50万円までは15%、50万円を超える部分は20%の割合を乗じて計算されます。

期限後の納付が申告期限から1ヵ月以内に自主的に行われた場合や、期限内に間に合わせて申告をする意思があったと認められる事由にあたる場合、無申告加算税は課せられません。

故意に確定申告をしない場合は脱税にあたり、「5年以下の懲役もしくは最大500万円以下の罰金、またはその両方」が課されます。

外国人が日本から出国する場合は年末調整の対象!

外国人が海外に転勤した場合、出国する日までに年末調整を行います。年末調整の対象になるのは、その年の年末までに支払われる給与の予定額が2,000万円以下の場合で、海外の転勤期間が1年以上の場合です。出国するまでに支払いが確定した給与に対し、年末調整を行います。

控除の対象となる社会保険料や生命保険料などは、海外に出国するまでに支払い済みの金額が対象です。ただし扶養控除と配偶者控除はすべて控除されます。

外国人に年末調整は必要かについては、以下の記事で詳しく説明しています。ぜひ参考にしてください。

外国人も忘れずに所得税を納付しましょう

外国人でも日本に居住して会社勤めをしている場合、日本人と同じく年末調整が行われます。しかし、海外から給与の支払いを受けている場合は、確定申告が必要です。また、外国人には所得控除が適用される場合もあり、年末調整で手続きできない場合は確定申告しなければなりません。

所得税の確定申告が必要な場合は忘れずに、期限内に納付するようにしましょう。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

日本で働いている外国人は確定申告が必要?

源泉徴収の対象にならない海外からの所得は確定申告が必要です。詳しくはこちらをご覧ください。

外国人も所得控除が受けられる?

所得控除は受けられますが、対象となる控除は居住者、非居住者で異なります。詳しくはこちらをご覧ください。

外国人が確定申告しないとどうなる?

日本人と同じく、延滞金などのペナルティが課せられます詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

扶養範囲内を超えた場合は?専業主婦の確定申告を年収・働き方別に解説

専業主婦が当面は夫の扶養の範囲内で働こうと思った場合、パートやアルバイトのほかアフェリエイトなど収入を得る方法は複数あります。また、働き方に応じて、税金や社会保険にかかる費用が大きく変わります。この記事では、専業主婦が働く場合に必要となる確…

詳しくみる個人投資家の確定申告のやり方は?経費や税金対策についても解説

個人投資家とは、金融資産等を運用し、利益の獲得を目指す人のことです。しかし、投資に対してあまり積極的ではなくとも、その投資額が大きい場合には個人投資家にカテゴライズされる場合もあります。 この記事では、規模の大小を問わず、労働ではなく「投資…

詳しくみる芸能人は個人事業主?自分で確定申告が必要?経費についても解説

芸能人は、個人事業主として扱われることもあります。実際には、芸能人と芸能事務所との契約形態で扱いが異なることから、契約内容の確認が必要です。この記事では、芸能人でも確定申告が必要になるのか、確定申告をする場合に何を経費にできるか解説します。…

詳しくみる一人親方は要チェック!建設業の確定申告・青色申告を解説

独立して自分ひとりで働く一人親方は、確定申告をする必要があります。では、一人親方はどのように確定申告をすれば良いのでしょうか。ここでは、一人親方の確定申告や経費などについて詳しく解説します。 【建設業の確定申告】一人親方は確定申告をする必要…

詳しくみる個人事業主が選択できる4つの健康保険まとめ

会社員は、国民健康保険や各会社の保険組合に加入します。一方で、個人事業主は加入する健康保険を自分で選ばなければなりません。 しかし、これは逆に言うと自由に健康保険を選択することができるとも言えます。そこで今回は個人事業主が選べる4種類の健康…

詳しくみるプロゴルファーの確定申告のやり方は?優勝賞金や副賞の税金も解説

プロゴルファーが得る賞金や車など現物の副賞は、個人事業主としての収入にあたります。その収入は「事業所得」に該当し、原則として確定申告が必要です。今回は、プロゴルファーが確定申告する際に、何が収入でどこまでが経費として認められるのか、税金対策…

詳しくみる