- 更新日 : 2025年3月5日

株の損失・利益の確定申告のやり方を簡単解説!損益通算とは?

損益通算とは、同一年度内で発生した利益と損失を相殺することを指します。

株の取引で損失が出た場合は原則、確定申告は不要です。しかし、投資で損失が発生した場合、その損失を利益から差し引くことができ、結果として支払う税金を減らすことが可能です。

そこで、ここでは株の取引で損失が出た場合で確定申告したほうが良いケースや、株の確定申告のやり方、必要書類について分かりやすく解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

そもそも損益通算とは?

損益通算とは、同一年度内で発生した利益と損失を合算することです。例えば、会社員が年の途中で起業し、その年に事業で赤字が出た場合、その赤字を給与所得と合算して、全体の課税対象となる利益を減らすことができます。これにより、納めるべき税金の額が減少します。

損益通算ができる所得

損益通算が可能な所得には制限があり、主に以下の4つの所得が該当します。

これらの所得で赤字が出た場合、他の所得との損益通算が可能です。

ただし、不動産所得の赤字は原因によっては他の所得との損益通算が認められないこともあります。例えば、生活に必要でない資産の貸付けに関わる損失や、国外中古建物から生じた不動産所得の損失の一部は損益通算できません。

また、譲渡所得に関しても、生活に必要でない資産の譲渡や申告分離課税の株式等による損失は損益通算の対象外です。

株で損した人は確定申告で節税!損益通算すべき?

実は、上場株式を売却して損した場合、利益と損失を相殺できる「損益通算」と、株の損失を3年間繰り越してその間の利益と相殺できる「繰越控除」という特例があります。

この特例は確定申告をすることで適用され、しかも“節税”することができるのです。ただし、一般株式(非上場株式)は適用外なので注意しましょう。

利益と相殺できる「損益通算」

損益通算とは、上場株式の譲渡損失を、その年の利子・配当所得と相殺することができる制度です。

例えば、2024年の年間の損益が、譲渡損失200万円、利子・配当所得10万円の場合、年間を通して190万円の損失となります。

- 譲渡損失 :−200万円

- 利子・配当所得 :+10万円

→(−200万円)+10万円 = −190万円

まずは、利子・配当所得10万円>の利益があるため、この10万円に税率20.315%を掛けた20,315円が源泉徴収されます。

ですが、年間を通して190万円の損失となっているため、10万円の利益が相殺され、源泉徴収された20,315円が還付されます。これが損益通算による節税です。

複数の口座で「損益通算」できる

複数の証券会社の口座を運用している投資家の方も多いと思いますが、損益通算は複数の口座間でも適用できます。

例えば、A証券会社の口座で利子・配当所得が100万円あった一方、B証券会社の口座で100万円の譲渡損失が出たとします。この場合、2つの口座間で損益通算を行うことで、A証券会社の口座で出た利子・配当所得に対して源泉徴収された税金は還付されます。

- 利子・配当所得

+100万円

源泉徴収される額は203,150円(B証券会社の上場株式) - 譲渡損失

−100万円AとBの口座間で損益通算し、

A証券会社の利益に対する源泉徴収203,150円が還付される

株の損失を3年間繰り越せる「繰越控除」

繰越控除とは、譲渡損失を翌年以降の3年間にわたり繰り越すことができる制度です。つまり、譲渡損失を翌3年間いっぱいは利益と相殺できるのです。

例えば、先ほどの<損益通算して年間損失190万円>の事例の場合、翌3年間は190万円超の利益をあげてからやっと課税がかされるようになります。

ただし、繰越控除は繰り越す年と翌3年間は毎年確定申告をしなければなりません。その間は株式を売却しなかった年も確定申告が必要になるので、忘れず申告をしましょう。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

株式投資で確定申告が必要なケース

株式投資で確定申告が必要なケースは原則、利益が出ているケースです。株式投資で利益が出れば税金が課されるため、確定申告が必要です。

ただし、株の取引を行う方法には「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」の3つがあります。このうち「特定口座(源泉徴収あり)」は原則確定申告が不要です(理由は後述)。

そのため、株式投資で確定申告が必要なケースとは、「一般口座」「特定口座(源泉徴収なし)」で株の取引をしており、利益が出ているケースです。

マネーフォワード クラウド確定申告でも株の確定申告に対応しており、多くの方にご使用いただいております。

\株の確定申告の書類をカンタン・自動作成!申告作業がラクに/

特定口座(源泉徴収あり)で確定申告が必要になるケース

特定口座(源泉徴収あり)では原則確定申告が不要と説明しましたが、必要になるケースが存在します。例えば、同じ証券会社で一般口座を併用している場合や他の証券会社の口座との損益通算を行う場合などです。

以下に当てはまると特定口座(源泉徴収あり)でも確定申告が必要です。

- 特定口座(特定預り)の他に、一般口座(一般預り)での譲渡益がある

- 特定口座対象外(カバードワラントや外国為替保証金、先物・オプションなど)の商品を譲渡した

- 貸株サービスで、金利・配当金相当額等の受取りがあった

- 一般口座(一般預り)での譲渡損益があり、特定口座との損益通算を行いたい

- 他の証券会社での取引と損益通算したい

- 他の証券会社で保有する株式の配当金や投資信託の分配金、債券の利金と損益通算したい

- 譲渡損失の繰越控除制度などを利用したい

- 譲渡損失と株式数比例配分方式以外で受け取った配当金を損益通算したい

参照:SBI証券|特定口座(源泉徴収あり)でも確定申告が必要ですか?(必要があるケースをご案内)

特定口座については以下の記事で解説しているので合わせて参考にしてください。

株式投資で確定申告が不要なケース

株式投資で確定申告が不要なケースは原則、損失が出ているケースです。損失が出ている場合は、税金を納税する必要がないので、確定申告は不要です。

また、利益が出ている場合でも、「特定口座(源泉徴収あり)」で株取引をしている場合は、証券会社があらかじめ所得税などを源泉徴収し納税しているため、確定申告は不要です。

なお、「特定口座(源泉徴収あり)」で取引している場合でも、確定申告をすることは可能です。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

株式投資にはどんな税金がかかる?

株式などを売却して利益が発生した場合は、売却した株式の種類や証券会社等の口座の種類によって、所得税の確定申告・納付が必要になる場合があります。

株式投資には、「譲渡益にかかる課税(譲渡益課税)」と「配当金等にかかる課税」の2種類の税金がかかります。それぞれの税率を見てみましょう。

1.「譲渡益」にかかる税と税率

原則として株式等の売却益から売却損を差し引いた利益が発生している人で、源泉徴収ありの特定口座以外の人は申告分離課税による確定申告が必要です。

ただし、収入が2,000万円以下の給与所得者で、1か所から給与の支払を受け、源泉徴収や年末調整が行われる場合に、「給与や退職所得以外の所得」の合計額が20万円以下のときは所得税の確定申告を要しません。

株を売却して利益が出たら、「源泉徴収ありの特定口座」の方は金融機関に源泉徴収され、「源泉徴収なしの特定口座」の方は確定申告をして税金を納めることになります。譲渡で得た所得に対し、次の税率分を申告・納税しなければなりません。

※税率20.315%の内訳(所得税15%、住民税5%、所得税額の2.1%に相当する復興特別所得税0.315%)

株式には、「上場株式等」と呼ばれる株式、投資信託の受益権、特定公社債などと、これら以外の「一般株式等」があります。

上場株式等の課税の特徴をまとめると次のようになります。

- 上場株式等の譲渡所得は、税率20.315%の申告分離課税(ただし、源泉徴収あり特定口座では申告不要を選択できる)

- 上場株式等の中では、次の計算ができる

① 売却益と売却損の通算(相殺)

② 売却損益や償還差益と利子、配当、収益分配金間での損益通算 - 売却損については、翌年以後3年間の繰越控除ができる

株式等の譲渡所得金額の計算方法や確定申告に必要な書類は、次の記事で紹介しています。

2.配当金等にかかる税と税率

株の利子や配当金にも課税されます。配当金が支払われる際に、「源泉徴収ありの特定口座」かどうかに関わらず金融機関に源泉徴収されます。

上場株式の場合

※税率20.315%の内訳(所得税および復興特別所得税15.315%、住民税5%)

一般株式(非上場)の場合

※税率20.42%の内訳(所得税および復興特別所得税20.42%、住民税なし)

株の配当金の確定申告は必要?

上場株式等の配当や投資信託の分配金を受けた場合には、先述のとおり前払いで税金が源泉徴収されます。配当所得の申告については次の3つ選択が可能です。

確定申告をする場合には、申告する上場株式等の配当所得の全てについて、分離課税か総合課税かのいずれかを選択する必要があります。

参考:No.1330 配当金を受け取ったとき(配当所得)|国税庁

株式譲渡益課税制度|国税庁、金融・証券税制について

株式投資の確定申告のやり方(申告書の作成方法)

株式投資の確定申告書を作成する方法は、主に次の3つがあります。

それぞれの方法をみていきましょう。

1. 確定申告ソフト・確定申告アプリ

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

株式投資の確定申告書は、そこまで複雑ではないので、確定申告ソフトや、確定申告アプリの利用がスムーズです。

確定申告書の様式に沿った入力画面に必要な項目を入力すれば、株式投資の損失や利益に対応した申告書を作成できます。確定申告が初めてという方でも無理なく利用できるため、申告書の作成が難しいと感じる場合は利用してみるとよいでしょう。

マイナンバーカードおよびICカード対応のスマートフォンであれば、e-Taxを利用して申告書を税務署への送信できるアプリ(マネーフォワード クラウド確定申告など)もあります。

たとえば、マネーフォワード クラウド確定申告は、株式投資の確定申告はもちろん、会計知識に不安がある方や確定申告が初めての方にも多く利用されている確定申告ソフトです。

2. 確定申告書等作成コーナー

国税庁のホームページにある「確定申告書等作成コーナー」にアクセスし、確定申告書を作成する方法もあります。国が提供しているツールのため安心して利用でき、画面の指示に従って入力すれば作成できます。納税額が自動で計算され、すぐにわかるのも便利です。

作成した確定申告書は、印刷して税務署に直接持参するか郵送します。利用者識別番号を取得するなど事前準備をすれば、e-Taxで送信することも可能です。

3. 手書き

確定申告書を入手して、手書きをする方法もあります。確定申告書は税務署などに出向いて取得するか、取り寄せが必要です。確定申告の時期に設置される申告相談会場でも入手できます。パソコンでの入力が苦手な場合は手書きをすることになりますが、書き間違いや計算ミスには注意しなければなりません。

手書きであれば、税務署に申告書を持ち込み、相談しながら作成することもできます。

株式投資の確定申告をする際の必要書類

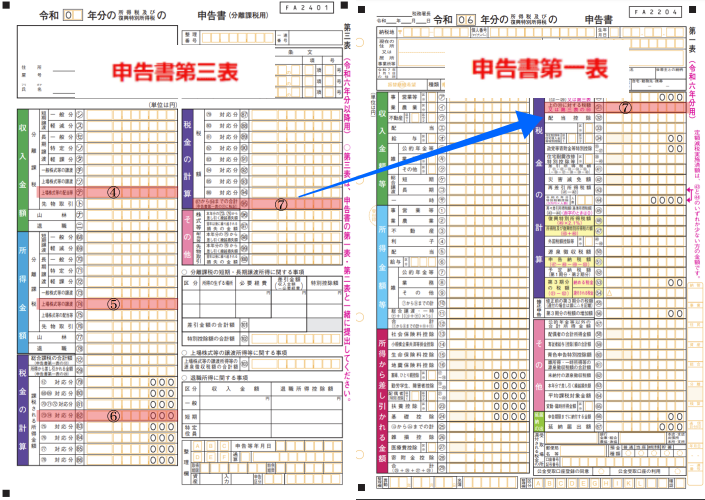

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

株式投資の確定申告をする際の必要書類は、次の通りです。

- 申告書 第一表、第二表、第三表(分離課税用)

- 株式等に係る譲渡所得者の金額の計算明細書

- 「令和○年分の所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」

※このうち、確定申告書付表は、譲渡損失の損益通算または繰越控除をする場合に必要となります。

- 特定口座年間取引報告書など、株取引の金額が確認できるもの

- 源泉徴収票(サラリーマンの場合)

- 個人番号および本人確認書類(マイナンバーカードなど)

提出書類は、国税庁のホームページからダウンロード可能です。

株式投資の確定申告書の書き方

株式の取引での確定申告は種々のパターンが想定されます。

ここでは一例としてサラリーマンが上場株式等を特定口座(源泉徴収なし)で運用し、売却益があった場合の申告分離課税の確定申告の仕方について説明します。

次に当てはまる人の例となります。

- 給与所得者で年末調整を受け、「源泉徴収票」の交付がある。

- 特定口座(源泉徴収なし)を選択し、証券会社から「年間取引報告書」の交付がある。

- 年間の上場株式等の取引において売却益が20万円以上ある。

ここでは、確定申告書第三表(分離課税用)の作成が必要です。必要な確定申告書類としては、確定申告書 第一表・第二表・第三表の3種の申告書と株式等に係る譲渡所得等の金額の計算明細書を提出します。

1.「株式等に係る譲渡所得等の金額の計算明細書」を作成

① 証券会社から送付された年間取引明細書から2面に証券会社ごとに転記します。

② 株式による収入と費用についてそれぞれ合計額を記載します。

③ 1面の上場株式等の欄に譲渡所得金額を記載します。

2. 確定申告書第一表について、源泉徴収票を参照しながら転記

ここでは確定申告書第一表及び第二表については詳しく触れませんが、確定申告にあたっては給与所得をはじめ雑所得など譲渡所得以外の所得についても、その1年間のすべてについて記載します。

3. 確定申告書第三表を作成

1.「株式等に係る譲渡所得等の金額の計算明細書」から該当する収入と所得を第三表に転記します。(④、⑤)

売却益の税額を求め、他の分離課税分もあれば合算します。(⑥、⑦)

第三表で求めた分離課税の税額⑦を第一表に転記します。第一表で復興税を加えた後、源泉徴収税額を差し引いて納付税額を記載します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

株の利益がいくらになると確定申告が必要?

株式の売却によって得た利益は、いくらから税金がかかるのでしょうか?

収入が2,000万円以下の給与所得者で、1か所から給与の支払を受け、年末調整が行われる場合には、給与や退職所得以外の所得が20万円以下のときは確定申告の必要がありません。

また、公的年金等の受給者で、公的年金等の収入が400万円以下、かつ、公的年金等以外の所得が20万円以下である場合にも、確定申告の必要はありません。

つまり、上記以外の人で支払うべき所得税がある人は確定申告が必要です。株式の売却益だけで判断せずに全体の所得の計算をして判断するのですが、株式申告については保有する口座によって考え方が異なります。以下では非課税となるNISA制度や、確定申告の要・不要に影響する特定口座制度について見ていきましょう。

参考:確定申告が必要な方|国税庁、No.1600 公的年金等の課税関係|国税庁

NISA口座

NISA口座の運用益は非課税のため、利益の額に関わらず確定申告は不要です。

NISA制度は「NISA口座(非課税口座)」を利用して、毎年一定の範囲内で購入した金融商品による売却益や配当が非課税になる制度です。NISA口座を開設するには、NISAを取り扱っている証券会社などで口座開設の手続きをします。

新NISA制度では、120万円(つみたて投資枠)と240万円(成長投資枠)の二つの制度があり、併用可能ですので年間合計360万円までの金融商品が運用できます。非課税保有限度額はつみたて投資枠で1,800万円となっています。

特定口座(源泉徴収あり)

確定申告において株式の売却益の計算を簡単にする方法があります。

投資家は、1つの証券会社等につき「特定口座」を1口座開設できます。特定口座内の上場株式等の売却については、特定口座外で売却した他の株式等の売却益と区分して計算され、金融商品取引業者等は投資家に計算結果(特定口座年間取引報告書)を交付します。

源泉徴収ありの特定口座を選択した場合には、売却益に課される税金が自動的に源泉徴収されます。したがって、特定口座の源泉徴収ありを選択した場合、その口座に係る上場株式等の売却益については原則として確定申告は不要となります。

特定口座(源泉徴収なし)

源泉徴収がない特定口座は「簡易申告口座」と呼ばれます。

源泉徴収はされませんので、確定申告が必要です。金融商品取引業者等から送付される「特定口座年間取引報告書」を元に確定申告を行います。

簡易申告口座においては申告分離課税による確定申告となり、総合課税による申告はできません。なお、特定口座内の源泉徴収「あり」と「なし」の変更は年の途中ではできません。

一般口座

一般口座とは証券会社等において株式の取引をする際に開設する口座の一つで、売却損益や配当などの計算をすべて投資家が行う口座です。

確定申告が必要で、特定口座のように取引報告書は作成されないため、自分で分離課税による確定申告を行うことになります。

特定口座と一般口座を比較すると、次のようになります。

| 比較項目 | 特定口座 | 一般口座 | |

|---|---|---|---|

| 源泉徴収あり | 源泉徴収なし | ||

| 年間取引報告書 | あり | あり | なし(自分で管理) |

| 源泉徴収 | あり | なし | なし |

| 売却益の確定申告 | 不要 | 必要 | 必要 |

| 配当等との損益通算 売却損の繰越 | 必要 | 必要 | 必要 |

| ※参照 | |||

※源泉徴収ありの特定口座内において、損益通算が完了する場合には不要

株の確定申告をすると会社にばれる?

非課税であるNISA口座内の取引であれば、申告も納税も不要ですので会社にわかることはありません。また、特定口座の源泉徴収ありを選択すれば、確定申告の必要もありませんので同様です。

会社員は原則として特定口座の源泉徴収なしや一般口座の場合、利益が20万円を超えると確定申告しなければなりません。給与以外の取引があることが会社にわかるのは住民税が会社に通知されるからです。

会社にわからないようにするには、申告書第二表の「給与、公的年金等以外の所得に係る住民税の徴収方法」で「自分で納付」に〇を付けた上、株の売却益に係る住民税を自分で納付するとよいでしょう。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

株で損失が出たときも確定申告の検討を

株で損をした場合は原則、確定申告は不要です。しかし、確定申告をして、利益と損失を相殺できる「損益通算」や株の損失を3年間繰り越してその間の利益と相殺できる「繰越控除」の特例を使うことで、節税ができるケースもあります。

まずは自分が、確定申告をしたほうが良いのかを正しく判断することが、重要となるでしょう。確定申告について詳しく知りたい方は、ぜひ、つぎのページもご参照ください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

株式投資で確定申告が必要なケースは?

「一般口座」「特定口座(源泉徴収なし)」で株の取引をしており、利益が出ているケースです。詳しくはこちらをご覧ください。

株式投資の確定申告で必要な書類は?

原則、確定申告書B 第一表、第二表、第三表(分離課税用)と株式等に係る譲渡所得者の金額の計算明細書です。詳しくはこちらをご覧ください。

株で損をしたら節税できる?

翌年に株で利益を出した場合など、節税できるケースも多くあります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

投資の確定申告の関連記事

-

FXの確定申告のやり方を解説!いくらから必要?【損失・副業対応】

-

配当所得で損益通算をするための基礎知識

-

外国株投資の確定申告は必要?どうやる?外国税額控除や必要書類を解説!

-

バイナリーオプションに確定申告は必要?国内・海外の違いや税金対策について解説!

-

太陽光発電の売電収入には確定申告が必要?経費についてもわかりやすく解説!

-

一般口座の確定申告には取引残高報告書が必要!見方や入手方法も解説!

-

投資信託の取引で確定申告が必要?普通分配金・特別分配金・売却益を解説!

-

譲渡損益とは?投資信託・株式の取扱いをわかりやすく解説!

-

外貨貯金の為替差益に確定申告が必要になるケースとは?

-

先物・オプション取引の利益は確定申告が必要?書類や記載例とあわせて解説

-

ソーシャルレンディングの確定申告の方法!書き方や必要書類、不要な場合も?

-

ストックオプションの確定申告|税金額の計算や課税時期、申告方法について

-

貸株サービスの金利・配当金相当額の確定申告についてわかりやすく解説!

-

信用取引は確定申告が必要?税金の仕組みや損益通算についても解説!

-

仮想通貨取引でかかった経費はどうなる?経費にできるものや計上方法を解説

-

仮想通貨(暗号資産)取引で確定申告は必要?所得の区分や税金の計算方法も解説

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる