- 更新日 : 2025年3月18日

確定申告は過去分をさかのぼって申告できる?還付金はもらえる?

確定申告で申告した税額が本来の税額より多い、もしくは少ない場合は、過去分の申告をやり直す必要があります。確定申告で多めに納税していれば、還付金を受けられる可能性もあるでしょう。

今回は、過去分をさかのぼって確定申告をするやり方について解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

確定申告は過去分をさかのぼって申告できる?

確定申告は、1月1日から12月31日までの所得税を正しく計算し、税務署に申告するための手続きのことです。一般的には、毎年2月16日から3月15日までが確定申告の期間となっていますが、実はこの期限を過ぎても、過去分をさかのぼって申告できる制度があります。

期限後申告

確定申告の期限内に申告できなかった場合の申告手続きを「期限後申告」といいます。提出期限を過ぎてから確定申告を行うと、無申告加算税が課される可能性があるため注意が必要です。

修正申告

すでに提出した確定申告書に誤りや不足が見つかった場合の申告手続きを「修正申告」といいます。例えば、経費の計上漏れや、所得の申告漏れなど、申告した内容が実際と異なる場合は「修正申告」で正しい金額を申告します。

もともと申告した金額よりも多く税金を納める必要がある場合は、税務署から指摘される前に自主的に修正申告を行うことで、ペナルティの一部軽減が見込める場合があります。修正申告について詳しく知りたい方は、以下の記事もご覧ください。

更正の請求

すでに提出した確定申告書で、本来より税額を多く申告してしまった場合の申告手続きを「更正の請求」といいます。

修正申告と異なり、納めすぎた税金や、受け取れなかった還付金を返してもらうことを目的としています。更正の請求について詳しく知りたい方は、以下の記事もご覧ください。

確定申告は最長5年分さかのぼって申告できる

過去の確定申告の内容を修正したり、納めすぎた税金の還付を受けたりする手続きには、それぞれ期限が定められています。所得税法では、原則として申告期限から5年以内であれば、修正申告や更正の請求をによって過去にさかのぼって申告が可能です。

したがって、過去分の確定申告を検討している場合は、5年以内を目安に手続きを進めましょう。特に、更正の請求で還付を受けるには5年という期限が厳格に適用されるため、期限を逃してしまうと手続きができなくなる恐れがあります。「過去5年分ならあとで申告すればよいだろう」「修正申告のやり方がよくわからない」とそのまま放置せず、気付いた段階ではやめに申告することをおすすめします。

一方、もともと確定申告をしていなかった場合は、期限後申告の扱いになります。期限後申告は、形式上5年を過ぎても可能ですが、無申告加算税や延滞税がかかり、最終的に多額の追徴課税になる可能性もあります。また、納めすぎていた税金があっても還付対象にならない可能性があるため注意が必要です。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

確定申告で過去分をさかのぼって申告するやり方

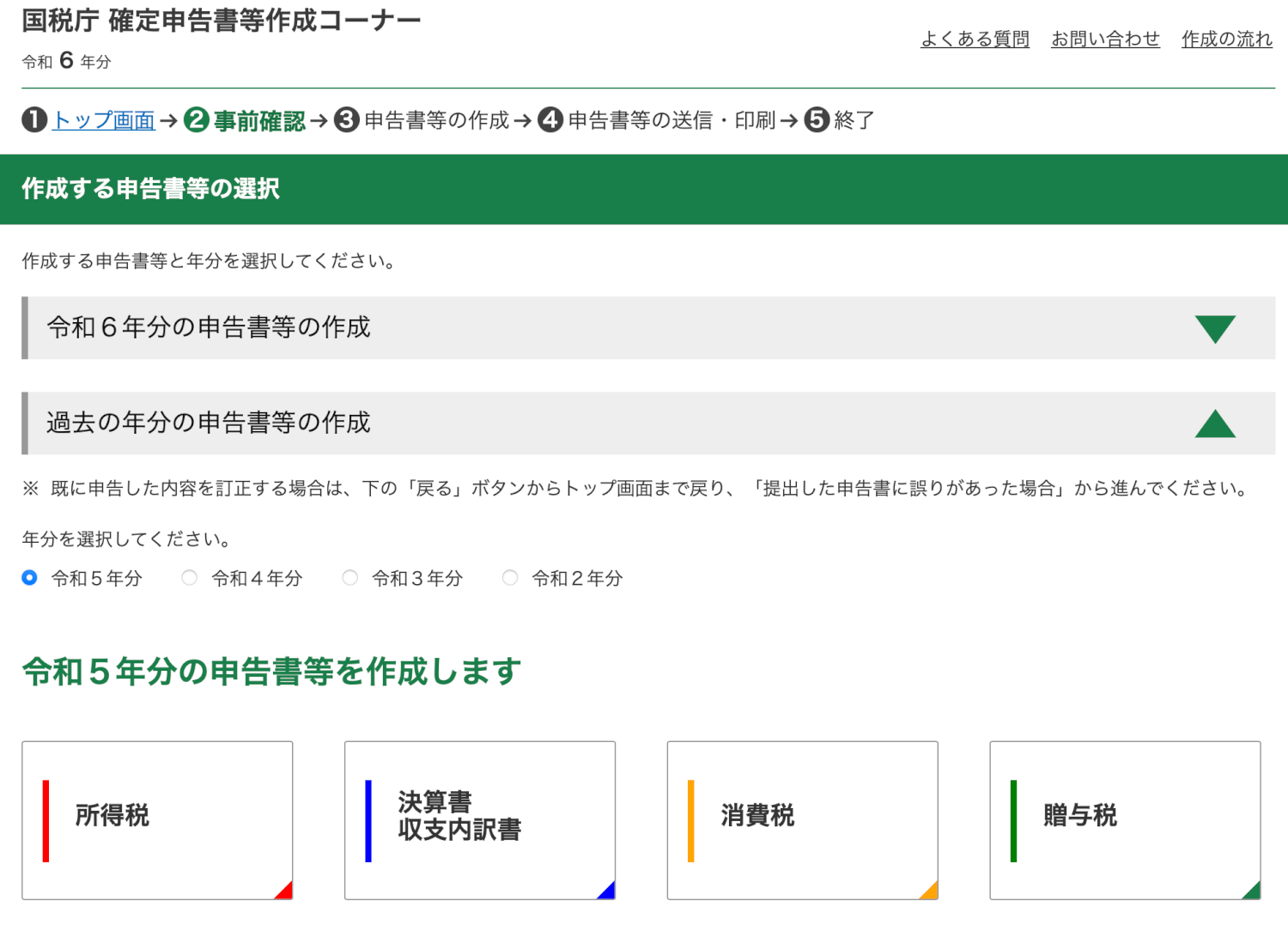

過去分をさかのぼって申告する場合も、通常の確定申告と同様に、国税庁の「確定申告書等作成コーナー」から確定申告書を作成できます。

なお、確定申告書の作成方法には、確定申告ソフトで作成する方法や手書きで作成する方法もあります。詳しくはこちらの記事をご覧ください。

期限後申告のやり方

「確定申告書等作成コーナー」のトップ画面から、「作成開始」をクリックします。

提出方法を選択後、「過去の年分の申告書等の作成」から対象年度を選んで、「所得税」をクリックすると、期限後申告の確定申告書を作成可能です。

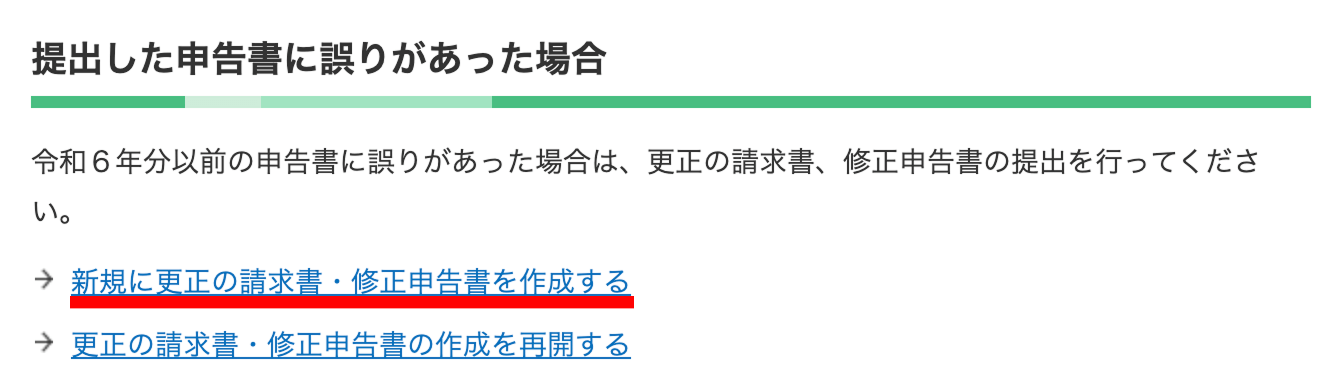

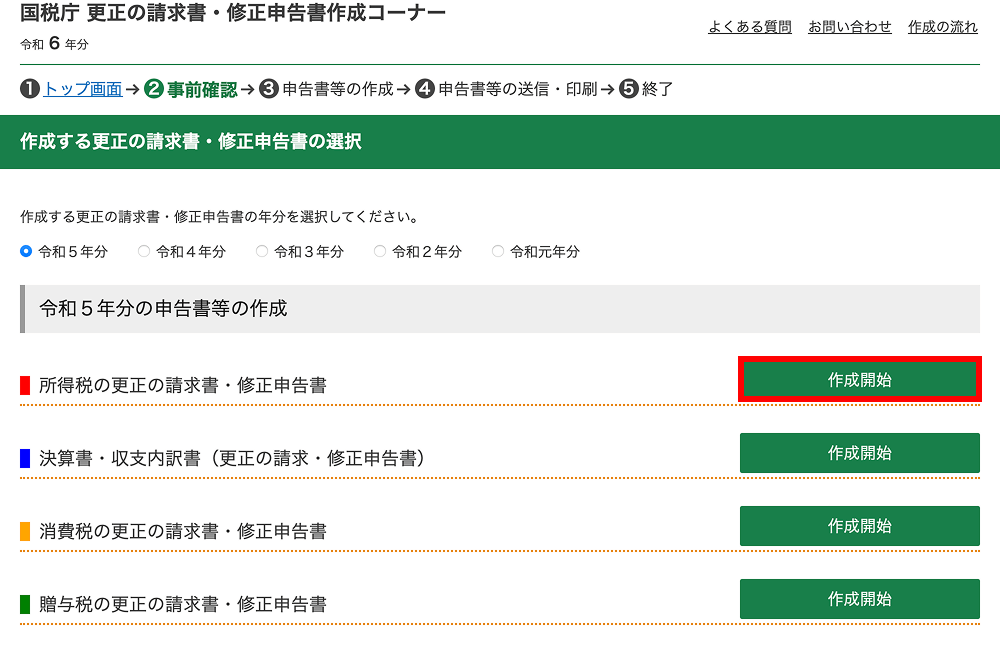

修正申告・更正の請求のやり方

「確定申告書等作成コーナー」のトップ画面の下部にある「提出した申告書に誤りがあった場合」の中から「新規に更正の請求書・修正申告書を作成する」を選択します。

提出方法を選択後、「作成する更正の請求書・修正申告書の選択」から対象年度を選んで、「所得税の更正の請求書・修正申告書」の「作成開始」をクリックすると、修正申告・更正の請求が可能です。

作成した確定申告書は、印刷して税務署に直接持参する他、インターネット経由で税務署に送信する方法(e-Tax)、税務署に郵送する方法で提出することができます。

自宅で確定申告を済ませたい方は、e-Taxの利用がおすすめです。

過去分の確定申告を行うと還付金は受けられる?

過去分の確定申告で本来よりも多い税額で申告をしてしまった場合は、還付金を受けられる可能性があります。

更正の請求によって、間違って申告した税額から本来の税額を差し引いた金額を還付してもらうことが可能です。過去の確定申告の控えや医療費の領収書、保険料控除証明書など、所得控除を証明できる書類をきちんと揃えておきましょう。

なお、通常の確定申告と同様、税務署の処理状況などによって還付金が振り込まれるまでにはある程度の期間を要します。時間に余裕を持って対応できるように準備を進めましょう。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

過去分の確定申告に関するペナルティ

過去分の確定申告をしていなかった場合や、本来の納税額より少なく申告していた場合は、「延滞税」「無申告加算税」「重加算」「過少申告課税」「青色申告の取消」といったペナルティが発生します。

時間の経過とともにペナルティが重くなるため、どのようなペナルティがあるか理解した上で、はやめに申告しましょう。

延滞税

延滞税とは、納税期限を過ぎても納税されなかった場合に発生する税金です。延滞された日数によって税率が変動し、延滞日数が長くなるほど税率が上がります。

具体的には、納税期限から2ヵ月以内の納税であれば、本来の税額に対して年率7.6%分が延滞税として加算されます。納税期限から2ヵ月以上経過すると、年率が14.6%まで上がってしまうため、注意が必要です。

このように、納税が遅れるほど延滞税の負担額が増えます。延滞期間をできる限り短くできるよう、はやめの申告が必要です。

無申告加算税

無申告加算は、そもそも確定申告の期間内に申告をしなかった場合に加算される税金です。加算される税額は、本来申告しなければならなかった税額に応じて変動します。

税額が50万円までであれば税額に対して15%の加算となり、50万円を超えると税額の20%の加算税を支払わなければなりません。「確定申告に必要があると知らなかった」「申告期限がいつか間違えていた」など申告漏れが起きないようにくれぐれも注意しましょう。

重加算税

重加算税は、意図的な所得隠しや虚偽の申告を行った場合など、悪質な行為に対して課される非常に重いペナルティです。

本来の税額の35%もしくは40%の税が課せられるため、無申告加算税や過少申告加算税と合算すると大きな金額になるでしょう。

過少申告加算税

過少申告加算税は、確定申告の内容に誤りがあり、本来よりも所得や税額を低く申告していた場合に課される税金です。本来の税額との差額の10%が過少申告加算税となります。

自分では正しく確定申告したつもりだった場合でも、内容に不備があった場合も過少申告加算税の対象となるため注意しましょう。

青色申告の取消

青色申告者が税務署からの指摘で重大な違反や不備を繰り返し、適正な申告をしていないと判断された場合、青色申告が取り消されることがあります。

青色申告とは、確定申告において所定の手続きを期限内にした場合に受けられる優遇措置です。これにより青色申告特別控除という措置がとられ、最高65万円が控除されます。

青色申告が取り消された場合、再度青色申告の承認を得るには2年かかるとされているため、期限内の確定申告ができるよう心がけましょう。

確定申告の不明点を放置せず正しい申告を

確定申告は過去分をさかのぼって申告することができます。ただし、過去分の申告内容に差異があったり意図的に偽造したりすると、加算税が課せられるなど厳しいペナルティを受けることになります。

確定申告は複雑でわかりづらい点が多くありますが、「こんなこと知らなかった」「申告漏れをした項目があった」と後悔しないように、不明点は税務署で確認して正しく申告しましょう。

確定申告に関して詳しく知りたい人は、以下の記事もご覧ください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

確定申告は過去何年さかのぼって申告できる?

税金を取り戻すための還付申告であれば、過去5年にさかのぼって申告できます。つまり「正しい申告にするための猶予期間が5年ある」とも言い換えれます。詳しくはこちらをご覧ください。

過去分をさかのぼって申告すると還付金は受けられる?

過去分の確定申告を行うことで還付を受けられる可能性があります。更正の請求により、税額の差額を返してもらえます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

還付の関連記事

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる