- 更新日 : 2025年3月14日

確定申告とは?やり方と流れを全く分からない人向けに解説

確定申告とは、副業収入や不動産収入など、各種所得(*所得=収入ー必要経費)の合計額から、納める必要がある所得税の金額を計算して、税務署に申告・納税を行う手続きです。

確定申告のやり方は、【1年間の収支について帳簿を作成→それをもとに確定申告書を作成→作成した確定申告書を提出】というのが、大まかな流れとなります。

確定申告の期間(いつまでにやるべきか)は、原則2月16日から3月15日と決まっています。

特に初めての確定申告であれば、以下のような疑問を持つ方も多いのではないでしょうか。

※↑クリックで該当の見出しにジャンプします

そこで本記事では、確定申告の対象者や、実際の確定申告の仕方について分かりやすく解説していきます。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

- 確定申告とは1年間の「所得税を計算・申告する手続き」

- 確定申告が必要な人は?対象者について

- 確定申告のやり方①青色申告or白色申告を決める

- 確定申告のやり方②作成方法を4種類から選ぶ

- 確定申告のやり方③申告書類を準備・作成・提出する

- 【令和6年分のみ】所得税の確定申告における定額減税のやり方

- 医療費控除の確定申告のやり方

- 住宅ローン控除の確定申告のやり方

- ふるさと納税の確定申告のやり方

- 株式等の譲渡益や配当金の確定申告のやり方

- 不動産を売却したときの確定申告のやり方

- 退職後に無職となったときの確定申告のやり方

- マイナポータル連携を利用した確定申告のやり方

- スマートフォンで確定申告することは可能?

- 確定申告したら得する人はどんな人?

- 確定申告が不要な人はどんな人?

- 確定申告をしないとどうなる?罰則・ペナルティはある?

- 確定申告前にチェック!申告を忘れがちな収入

- 確定申告と年末調整の違いとは?

- 所得税はどのように計算される?

- 所得税以外の申告もある

- 確定申告で困ったときの相談先

確定申告とは1年間の「所得税を計算・申告する手続き」

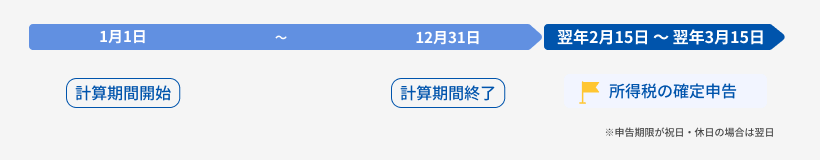

確定申告を簡単に説明すると、毎年1月1日から12月31日までの1年間で生じた「もうけ(収入ー必要経費)」に対してかかる税金(=所得税)を自分で計算して精算する手続きのことです。

1年間で源泉徴収された税金や個人事業主で予定納税額がある場合には、確定申告をすることによりその過不足を精算します。

- 前年の確定申告の所得税額が15万円以上であった場合に、所得税額の3分の2を事前に納付する制度

- 第1期(7月)と第2期(11月)の2回に分けて納付し、確定申告で実際の所得税額との差額を精算する

- 予定納税額はe-Taxの通知または書面で送付される「予定納税額通知書」で確認する

所得税の確定申告の基本的な流れは以下のとおりです。

- 1年間の収支を正しく記録

- 確定申告に必要な書類を準備・作成

- 確定申告書を作成

- 確定申告書を提出

- 納税額がある人は税金を納付

この流れにしたがって、毎年定められる確定申告期間に申告と納税を行います。※還付金や控除がある人も同様です

確定申告期間はいつからいつまで?

確定申告のスケジュールは、原則として翌年の2月16日~3月15日まで(祝休日の場合は翌日)に税務署に申告・納税を行うことになっています。

2024年(令和6年)分の確定申告の期間は、2025年(令和7年)2月17日(月)から3月17日(月)までです。

所得税の確定申告義務のある個人事業主やサラリーマンなどは、申告期間内に申告書等の提出を完了する必要があります。

ただし、「還付申告」の場合には5年間遡って確定申告ができます。※対象となる年の翌年の1月1日から5年間

期限内に申告できない場合の対応方法

確定申告期間内に申告が間に合わなかった人はできるだけ早く期限後申告を行い、速やかに納税をしましょう。

- 申告期限を過ぎて確定申告をすることを期限後申告といいます。

- 納付が必要な税金に加えて無申告加算税や重加算税がかかる可能性があります。

もし感染症の蔓延や災害などのやむをえない理由で確定申告が期限内に行うことができない場合、所轄税務署長に「災害による申告、納付等の期限延長申請書」を申請しましょう。

税務署長の承認を受けることにより、その理由がやんだ日から2か月以内の範囲で個別指定による期限延長が認められることになります。

- 単純に忘れていた、準備が間に合わなかった人

- 対応:すぐに期限後申告をして納税

- 感染症の蔓延や災害などやむをえない事情がある人

- 対応:「災害による申告、納付等の期限延長申請書」をできるだけ早く提出

「災害による申告、納付等の期限延長申請書」は書面またはe-Taxで作成します。

書面の場合は納税地を所轄する税務署長に提出、e-Taxはそのまま提出を行います。(参照:災害による申告、納付等の期限延長申請|国税庁)

国税庁の確定申告書等作成コーナーでは書面の申請書の記載例が公開されています。

引用:期限までに申告等ができなかった場合の個別延長|確定申告書等作成コーナー

確定申告が必要な理由

日本では、納税者が自分で納める税金を税務署へ申告し、納税する方法である「申告納税方式」が採用されているためです。

個人が得た収入は、各個人が正しく計算して税務署に申告し、納税する必要があります。

多くのサラリーマン(会社に正社員などで雇用されている人)は確定申告をしていません。会社が「年末調整」によって従業員の所得税の計算をし、給与から天引きして代わりに納税しているためです。

年末調整については以下の記事でくわしく解説しているので、合わせて参考にしてください。

確定申告が必要になる人については、後述の「確定申告が必要な人は?対象者について」で詳しく解説します。

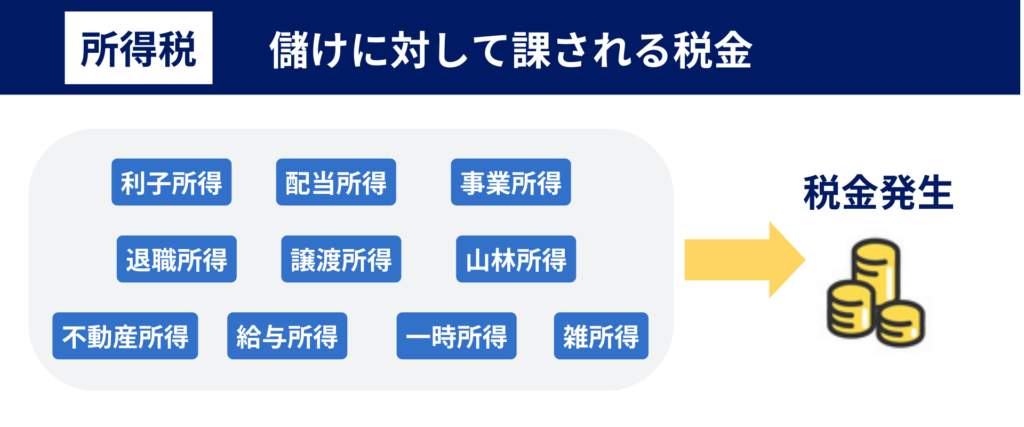

そもそも「所得」とは?

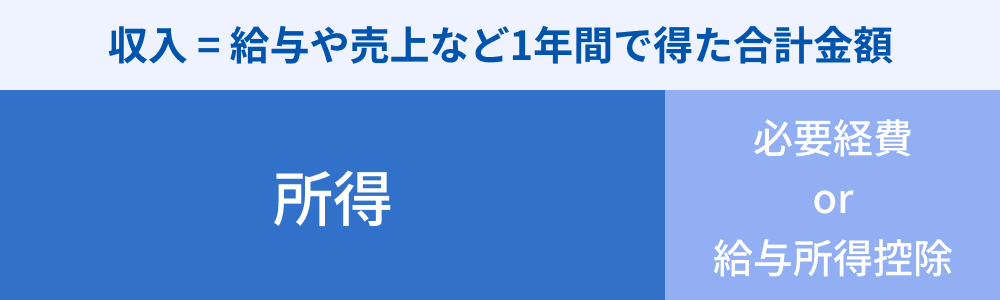

1年間で得た収入から、必要経費を差し引いたものが「所得」です。この所得を集計し、所得税を計算して自ら申告・納税する、これが確定申告です。

会社から給料をもらっている給与所得者の場合は、収入から「給与所得控除」を差し引いた金額が所得となります。

なお、「所得」は所得税法により、以下の10種類に分類されます。

| 所得 | 説明 |

|---|---|

| 利子所得 | 預貯金や公社債の利子ならびに合同運用信託、公社債投資信託および公募公社債等運用投資信託の収益の分配に係る所得 |

| 配当所得 | 株主や出資者が法人から受ける配当や、投資信託および特定受益証券発行信託の収益の分配などに係る所得 |

| 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生ずる所得(不動産の貸付けや山林の譲渡による所得を除く) |

| 不動産所得 | 土地や建物などの不動産、借地権など不動産の上に存する権利、船舶や航空機の貸付けによる所得 |

| 給与所得 | 使用人や役員等が支払いを受ける俸給や給料、賃金、歳費、賞与のほか、これらの性質を有する給与に係る所得 |

| 退職所得 | 退職により勤務先から受ける退職手当や厚生年金基金等の加入員の退職に基因して支払われる厚生年金保険法に基づく一時金などの所得 |

| 譲渡所得 | 土地、建物、ゴルフ会員権などの資産を譲渡することによって生ずる所得、建物などの所有を目的とする地上権などの設定による所得で一定のもの |

| 山林所得 | 山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得 |

| 一時所得 | 上記利子所得から譲渡所得までのいずれの所得にも該当しないもので、営利を目的とする継続的行為から生じた所得以外のものであって、労務その他の役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得 |

| 雑所得 | 上記利子所得から一時所得までの所得のいずれにも該当しない所得 |

会社員やアルバイトが本業で得るのは給与所得になりますが、近年で普及している副業所得は多くの場合「雑所得」に分類されます。

副業の所得の扱いについては以下の記事で解説しているので、合わせて読んでみてください。

必要経費とは?

確定申告における「必要経費」とは事業を営むために実際に使用した費用のことで、以下のように定義されています。

(1)総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

(2)その年に生じた販売費、一般管理費その他業務上の費用の額

必要経費として認められる支出は以下のようなものがあります。

必要経費として認められるのは事業活動に必要と認められた支出のみであり、プライベートの支出は含めることができません。

自宅を事業所にしている場合など、事業とプライベートで併用しているものについては家賃や光熱費のうち事業で使用した部分を「家事按分」という方法で按分計算する必要があります。

例えば、自宅の15%のスペースを事業所として利用している場合には、家賃や光熱費の15%まで必要経費に算入することができます。残りの85%は経費にはできません。

また会社員やアルバイトなど給与所得者は必要経費が認められていません。その代わりに、前述の「給与所得控除」によって収入に応じた控除(=経費の代わり)が適用されるのです。

経費に関する書類(領収書や請求書など)は、税務調査が入った時に必要経費の証拠として提出できるよう保管しておく必要があります。

- 過去の取引を証明できず必要経費の算入が認められない可能性がある

- 意図的であると判断された場合に重加算税が課される可能性がある

なお、個人事業主の経費と勘定科目については以下の記事で詳しく解説しているので、あわせて読んでみてください。

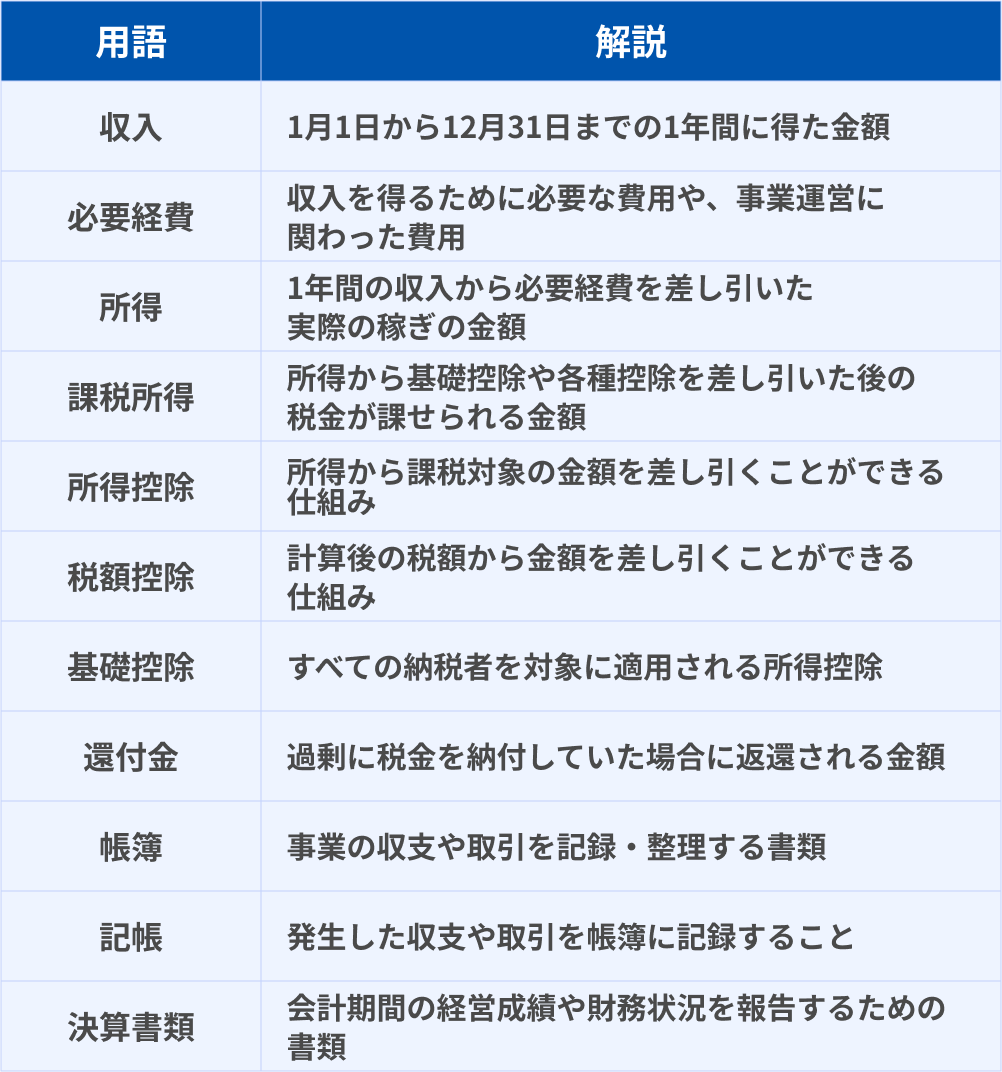

確定申告の基本用語

確定申告をする際に登場する基本的な用語を紹介します。特に初めて確定申告をする人は、用語を正しく理解しておくことでスムーズに申告を進めることができます。

この記事でも何度か登場し、解説されているものもありますが、ぜひ覚えておきましょう。

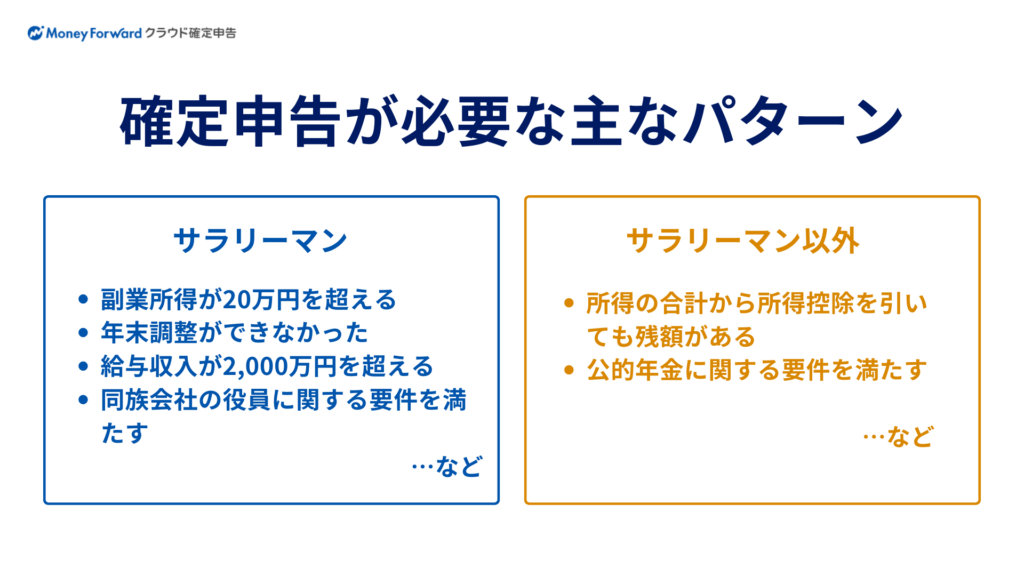

確定申告が必要な人は?対象者について

確定申告の対象者は、個人事業主・フリーランス・自営業の方(所得から所得控除・配当控除等を差し引いても残額がある方)や、副業の所得が20万円を超えるサラリーマン、年間の給与収入が2,000万円を超える人…などが挙げられます。

また、住宅ローン控除を受ける1年目や医療費控除・寄付金控除を受ける場合にも、確定申告が必要です。

- 給与収入が2,000万円を超えるサラリーマン

- 副業所得が20万円を超えるサラリーマン

- 年末調整をしていないサラリーマン

- 所得が48万円以上の個人事業主(フリーランス・自営業)

- 公的年金等の収入がある人

確定申告が必要かどうかについて、①サラリーマン(給与所得者)と②個人事業主(フリーランス・自営業)に分けて細かいルールを以下で確認しましょう。

なお、国税庁が提供する税務相談チャットボット「ふたば」の質問に答えることで、申告書の提出が必要かどうか確認することができます。※贈与税は対象外

※参照:税務相談チャットボット|国税庁

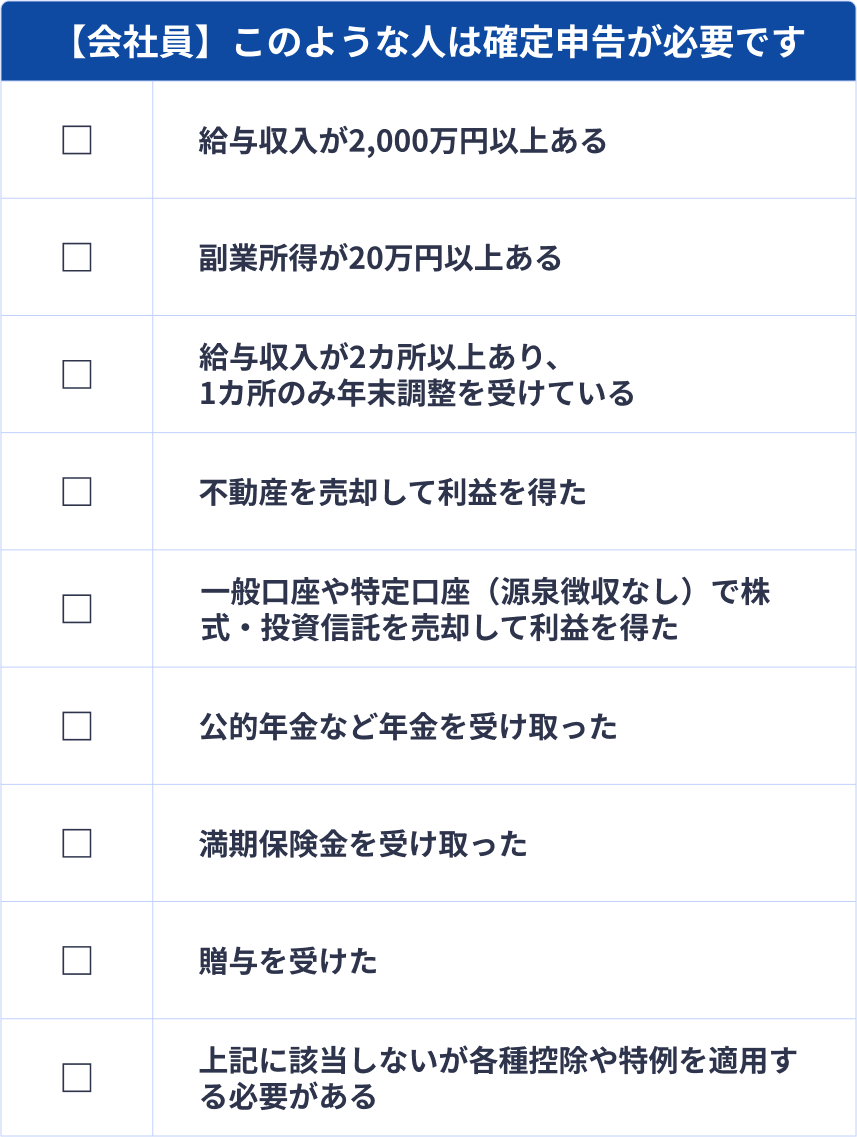

①サラリーマン(給与所得者)の確定申告の対象者

サラリーマンの方の場合、副業の所得が年間20万円を超える方は確定申告が必要です。

- 主たる給与収入が2,000万円を超える場合

- 主たる給与で「年末調整」ができなかった場合

- 2ヵ所以上からの給与があり、主たる給与収入において「年末調整」をしていて、なおかつ「従たる給与」の収入合計が20万円を超える場合※

- 副業による事業所得や土地やアパートを賃貸して得た所得(不動産所得)、不動産などを売却して得た所得(譲渡所得)等の所得合計が20万円を超える場合(ただし、合算できない所得もあります。)

- 同族会社の役員が給与の他に会社から貸付利息や地代家賃等を受け取っている場合(所得金額が20万円以下でも申告が必要なので要注意。)

- 災害免除法により源泉所得税の徴収猶予および還付を受けている場合

- 在日の外国公館に勤務する方や家事使用人など給与の支払を受ける際に所得税等を源泉徴収されていない場合

※主たる給与収入とは、「給与所得者の扶養控除等申告書」を提出している人に支払う給与を指し、従たる給与とは、主たる給与の支払者以外の給与の支払者が支払う給与を指します。(参照:No.2520 2か所以上から給与をもらっている人の源泉徴収|国税庁)

具体的には以下のチェックリストのうち、どれか1つに該当する場合は、確定申告をする必要があります。

会社員・サラリーマンの確定申告については、以下の記事で詳しく解説しています。

また、2カ所以上で給与がある(ダブルワーク)人は以下の記事も参考にしてください。

②個人事業主(フリーランス・自営業)の確定申告の対象者

個人事業主は、基本的に所得が48万円以上ある場合に確定申告が必要です。

この「48万円」という数字は基礎控除額に該当する金額で、合計所得金額が基礎控除額を超えるかどうかが1つの判断ポイントとなります。基礎控除は合計所得金額が2500万円以下の人に対して一律で適用される控除で、以下のとおり金額が定められています。

この基礎控除を踏まえた上で、個人事業主・フリーランスで確定申告が必要になるのは以下の場合です。

- 個人事業やフリーランスの方が得た所得(事業所得)、土地やアパートを賃貸して得た所得(不動産所得)などの合計から所得控除を引いてなお残額がある場合

- 公的年金等受給者で、公的年金等にかかる雑所得から所得控除を引いてなお残額がある場合

上記はあくまで目安であり、以下のように各種控除によって還付がある場合や青色申告特別控除・損失の繰越しがあり、将来的な税務上のメリットが享受できる人は所得が48万円以下でも確定申告を行うほうがよいケースがあります。

- 税金の還付を受けられる可能性がある場合

- 源泉徴収された税金がある場合

- 控除(医療費控除や住宅ローン控除など)を適用できる場合

- 損失の繰越控除を利用する場合

- 収入証明が必要になる場合

- 翌年以降も青色申告を継続する場合

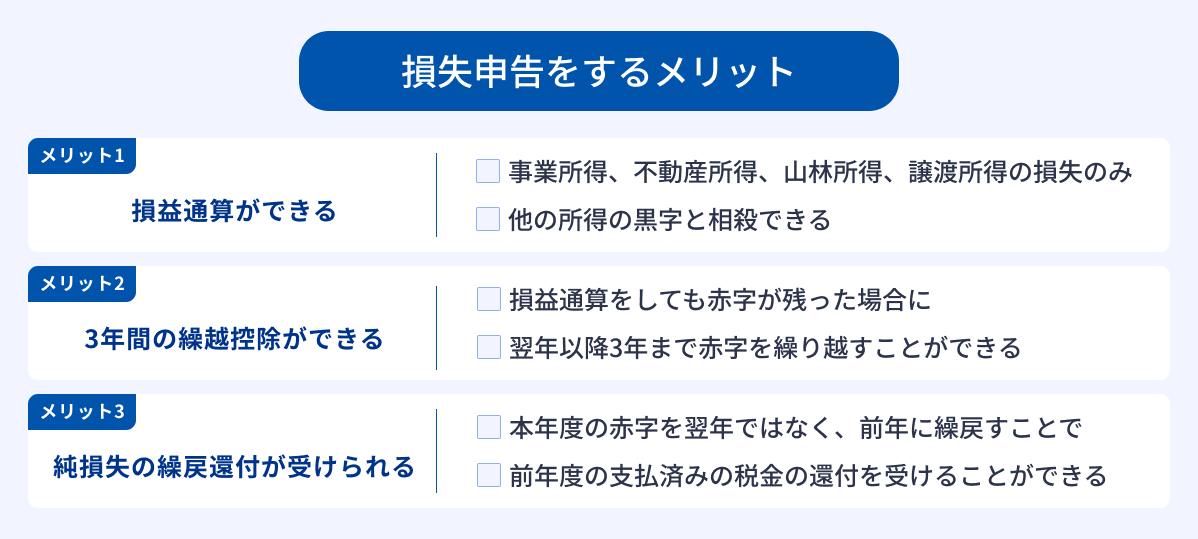

特に青色申告者の損失の繰越しは3つのメリットがあります。

なお個人事業主・自営業の確定申告については、以下の記事で詳しく解説しているので合わせて参考にしてください。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

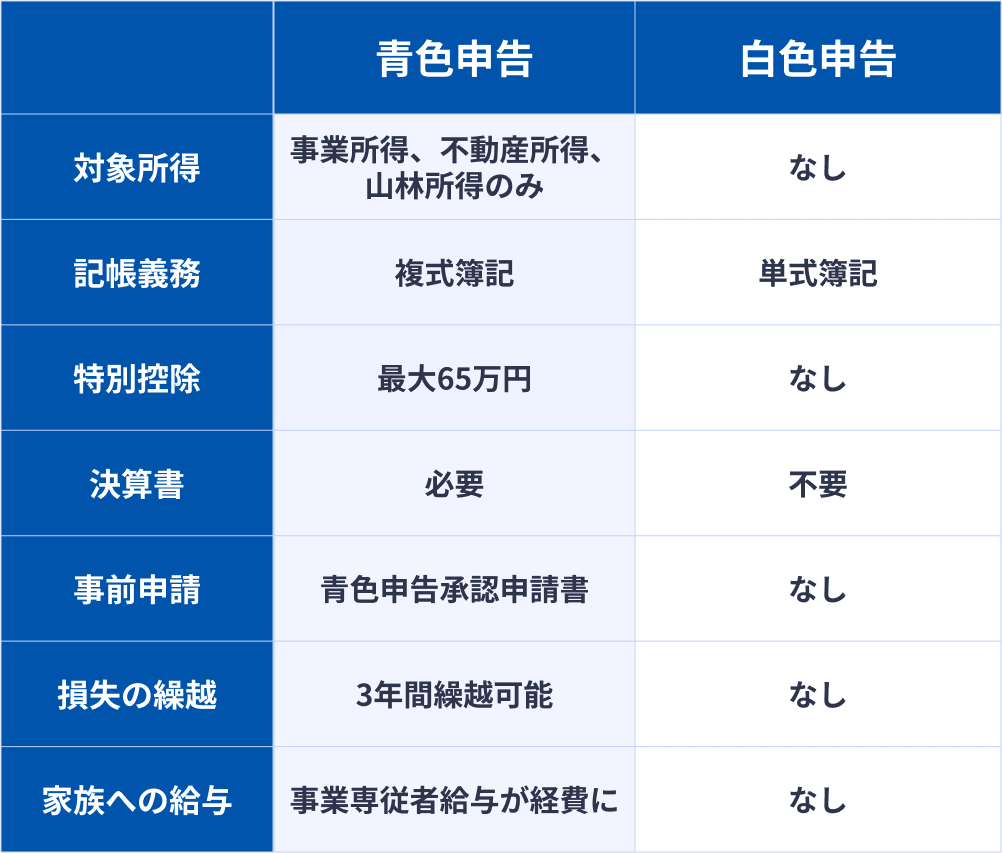

確定申告のやり方①青色申告or白色申告を決める

ここからは、確定申告のやり方を具体的に紹介します。

確定申告のやり方には「青色申告」と「白色申告」の2種類があります。最初のステップとして、どちらの申告方法を選ぶか決めましょう。

青色申告と白色申告をそれぞれ解説しますが、2つの申告方法や条件の違いを簡単にまとめたので一度目を通してみてください。

青色申告とは

青色申告とは、確定申告で複式簿記の記帳を必要とする制度です。

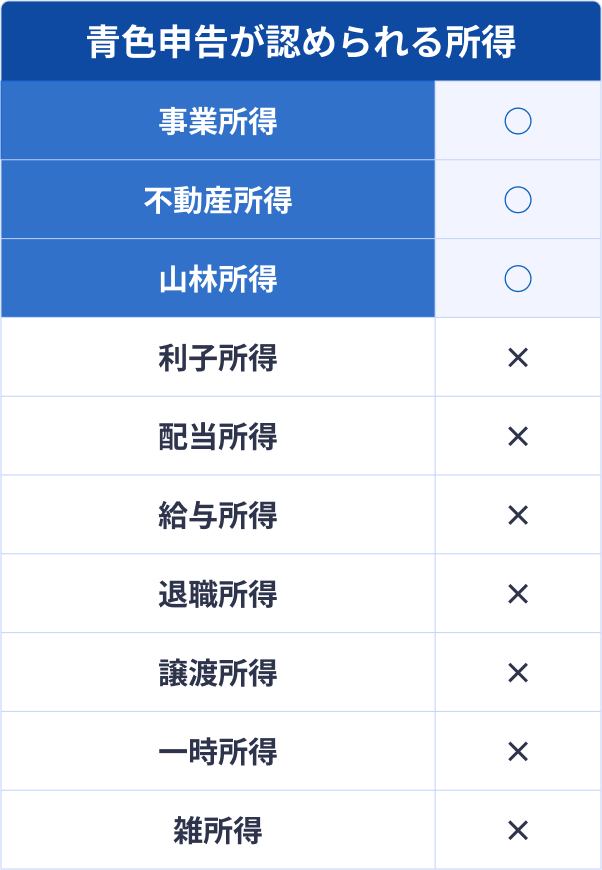

前提として、「事業所得」「不動産所得」「山林所得」の3つの所得のみが対象となっており、その他の給与所得などは認められません。

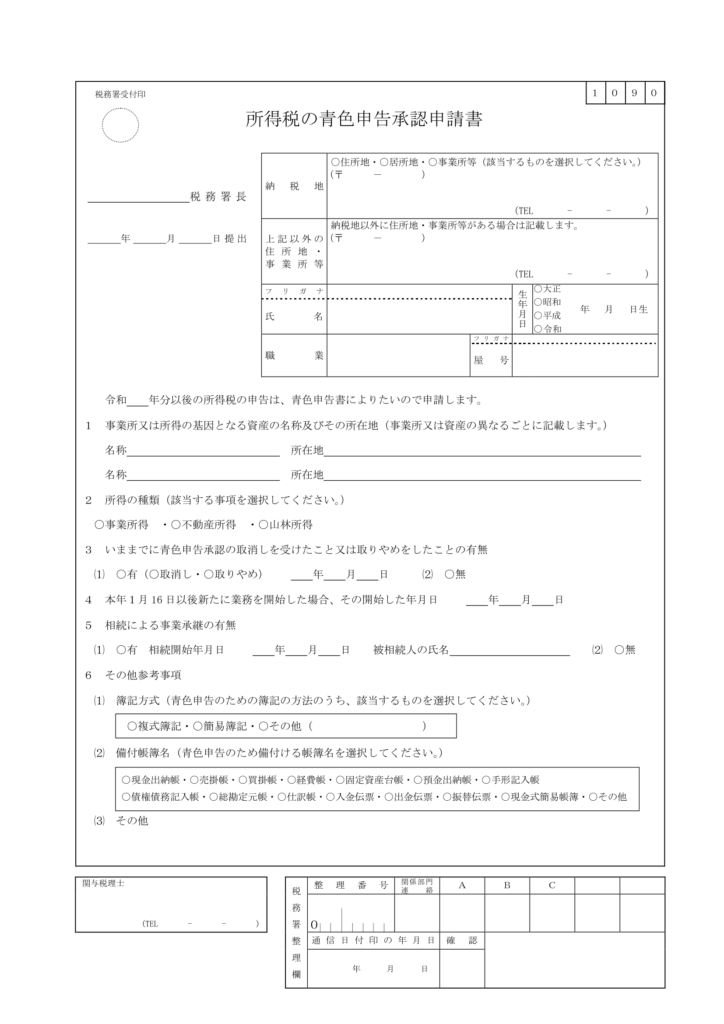

青色申告を選択したい場合は、対象となる年の3月15日までに管轄の税務署に「青色申告承認申請書」を提出する必要があります。

ただし、その年の1月16日以降に事業を開始した場合は、事業開始の2カ月以内の申請書の提出が必要です。

これらの条件を含め、青色申告ができる人は以下の条件を満たす人です。

- 事業所得、不動産所得、山林所得のいずれかがある

- 税務署に青色申告承認申請書を提出している

- 複式簿記または簡易簿記で正しく記帳している

- 帳簿や証拠書類(領収書や請求書など)を5-7年間保存している ※書類によって異なります

- 確定申告書を期限内に提出している

青色申告を選択して確定申告をすると、事業収入から「最大10万円」or「最大55万円」or「最大65万円」の特別控除が受けられるというメリットがあります。

参考:マネーフォワード クラウド確定申告(FAQ)|Q. 青色申告特別控除65・55・10万円の違いについて教えてください。

青色申告特別控除についてくわしく知りたい人は以下の記事をあわせて読んでみてください。

青色申告特別控除のほかにも、事業赤字を最大3年間まで繰り越すことができるなど、青色申告には以下のようなメリットがあります。

複式簿記による記帳や青色申告決算書の作成など、白色申告と比較して事務負担は大きくなりますが、税務上のメリットが大きいため継続的に事業を営む人は青色申告をすることをおすすめします。

青色申告を検討しており、確定申告の前に不安を解消しておきたい人は、以下の記事を合わせて読むことをおすすめします。

\青色申告の方にも多く使われています/

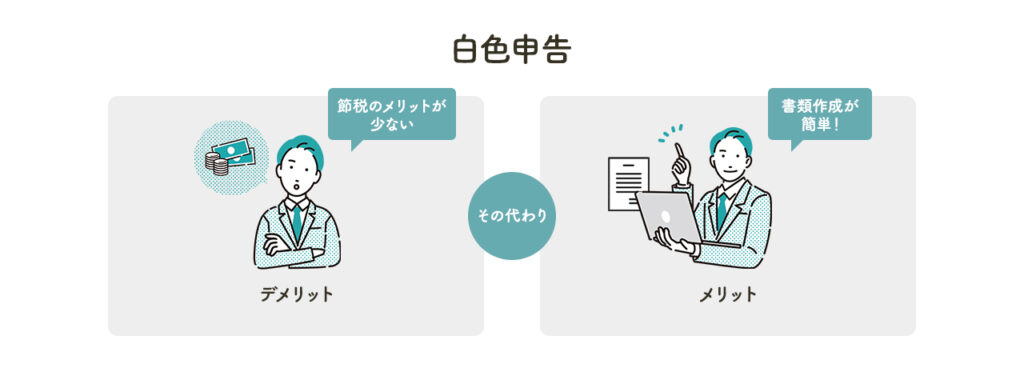

白色申告とは

これに対して、白色申告は簡易的な簿記による記帳が認められ、複式簿記での記帳を行う必要や、事前申請なども必要ありません。

青色申告をしない人はすべて「白色申告」をすることになります。

- 簡易的な記帳が認められる

- 事前の申請や手続きが不要

青色申告に比べて記帳や書類作成の負担が小さいことが大きなメリットですが、青色申告ほどの節税効果は望めないのがデメリットです。

そのため、白色申告が向いている人は以下のような人になります。

- 会計知識がない人

- 経理作業が苦手で簡単な方法で確定申告をしたい人

- 事業収入が少なく控除を活かせない人

そもそも事業規模が小さく青色申告特別控除による節税メリットの恩恵を受けにくい人は、より負担の小さい白色申告が向いているといえます。

青色申告と白色申告の違いは、以下の記事でも詳しく解説しているので合わせて読んでみてください。

なお、マネーフォワード クラウド確定申告は、青色申告・白色申告ともに対応している確定申告ソフトとなります。

\白色申告をラクにできる/

他にも、白色申告を選択する方向けに「白色申告1から簡単ガイド」を用意しています。初めて確定申告をする人はもちろん、白色申告をおさらいしたい人にもおすすめです。

税理士監修でチェックリストもついているため、今後ずっと使える保存版としてぜひご活用ください。

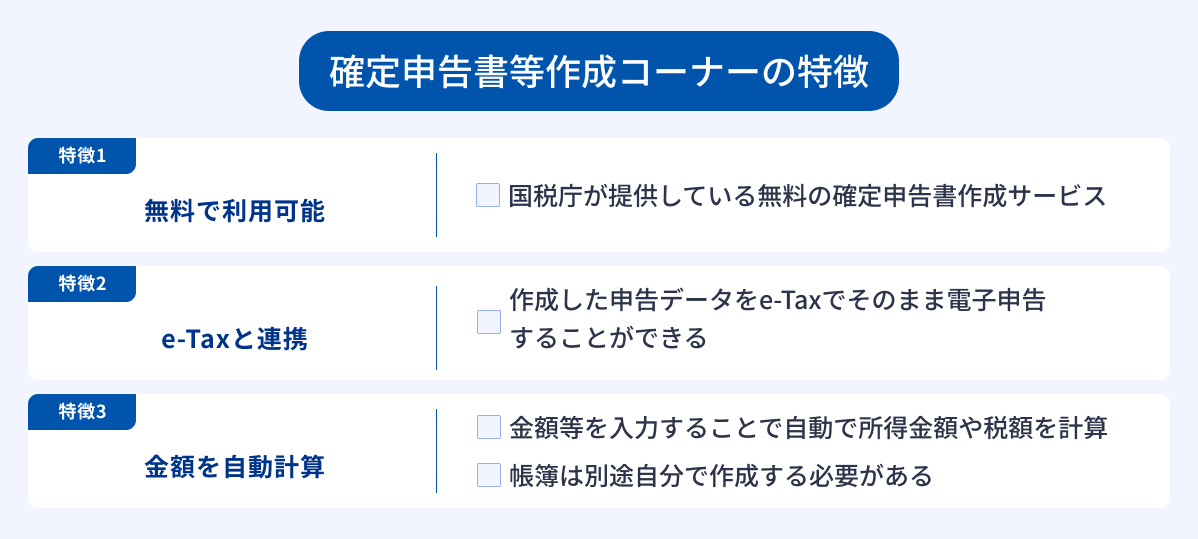

確定申告のやり方②作成方法を4種類から選ぶ

確定申告のやり方(確定申告書の作成方法)には、主に4つの方法があります。

- ①確定申告書作成コーナーで作成

- ②確定申告ソフトで作成

- ③手書きで作成

- ④税理士などの士業の方に依頼する

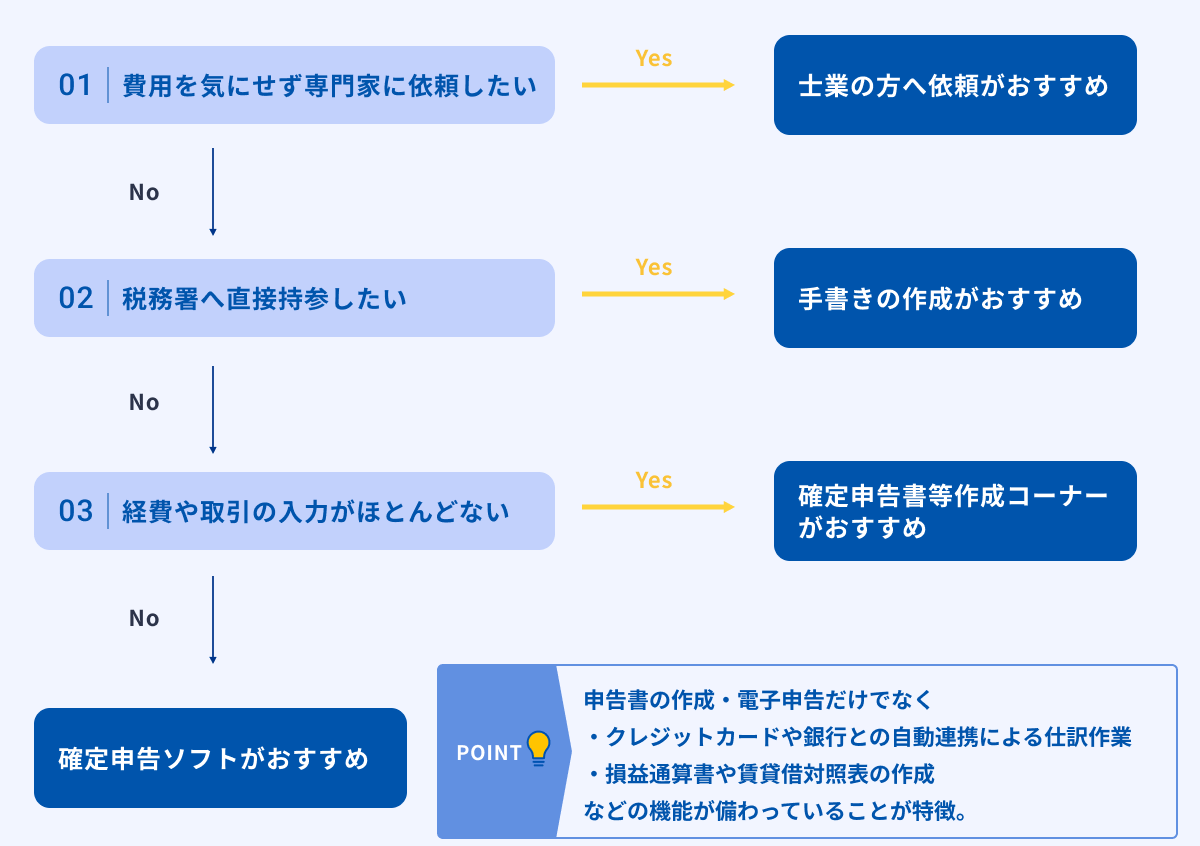

青色申告か白色申告を決めたら、第2ステップとして、①②③④のどの方法で行うかを決めましょう。

自分がどの方法で申告書の作成を行えばよいかよくわからない人は以下の画像を参考にしてみてください。

確定申告が初めての人や不慣れな人は、自分で計算をする必要がなく、必要なデータを入力することで自動計算・自動連携を行ってくれる①か②の方法がおすすめです。

①確定申告書作成コーナーで作成

国税庁のWebサイトには、「確定申告書等作成コーナー」というサイトがあり、必要事項を入力するだけで確定申告書を作成できるようになっています。

国が提供している公式のツールというメリットがある一方で、直観的な使いやすさが劣るのがデメリットと言えます。(一般企業が提供している確定申告ソフトのほうが簡単で分かりやすい傾向にある)

- 国が提供しているツールなので、安心

- 画面の指示に従って入力を進めることで作成が可能、納税額も自動で計算される

- 収支計算が複雑ではない方、経費などが少ない方におすすめ

確定申告書等作成コーナーで作成した確定申告書は、印刷して税務署に直接持参することができますが、それ以外にもインターネット経由で税務署に送信する方法(e-Tax)、税務署に郵送する方法で提出することができます。

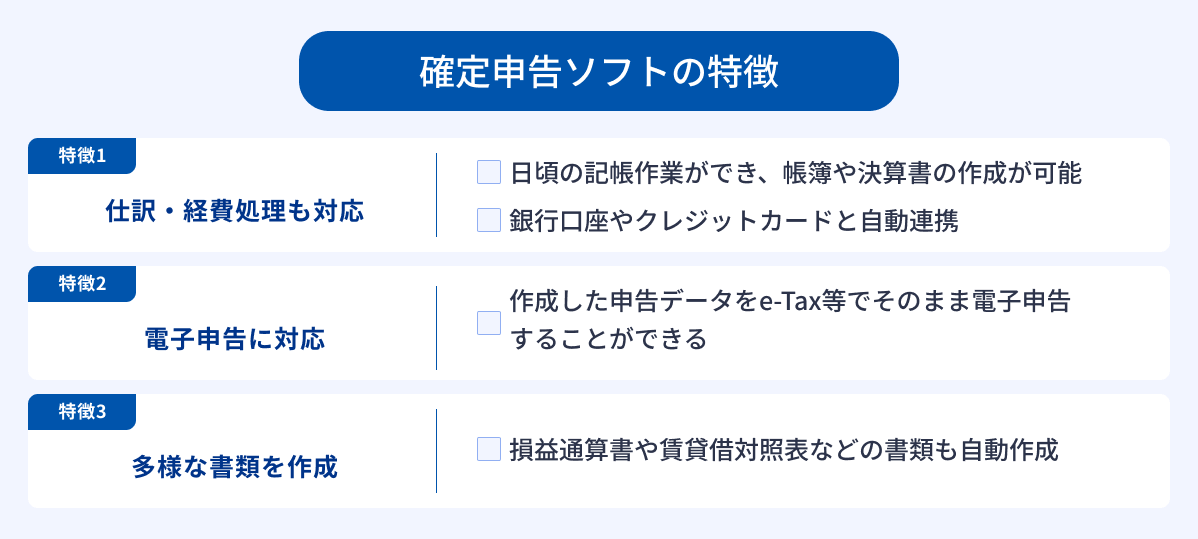

②確定申告ソフトで作成

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

確定申告ソフトは、申告書等の様式に則った入力画面に必要な項目を入力することで、申告用データを作成できるソフトです。

フォームに沿った入力で申告書の作成ができるなど、簿記や会計の知識がない方にも使用しやすく設計されているので、個人事業主・フリーランス・サラリーマンの副業や控除の確定申告におすすめです。

- 直観的に使いやすく、簡単に確定申告書の作成・提出ができる

- クレジットカードや銀行口座と連携できるので、スムーズに仕訳作業ができる

- スマホで使えるソフトが多い

- 確定申告が初めての方、個人事業主・フリーランスの方や、長期的に副業を行っていきたい方におすすめ

確定申告ソフトのデメリットとしては、一般企業が提供しているツールのため、一部機能が有料であったり、無料の場合でも広告が付帯したりすることが基本的です。

たとえば、マネーフォワード クラウド確定申告は、個人事業主や副業の方はもちろん、会計知識に不安がある方や確定申告が初めての方にも多く利用されている確定申告ソフトです。

個人事業主におすすめの確定申告ソフトは以下の記事で紹介しています。

③手書きで作成

紙の確定申告書を使用して、手書きする方法です。手書きをするための確定申告書を入手する方法は主に以下の4つです。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 自宅やコンビニエンスストアでプリントアウトする

紙の確定申告書は、計算ミスや記載ミスをしてしまうリスクが高く、実は初心者にはあまりおすすめできない方法です。また、青色申告を行う人は紙の書類で申告を行なってしまうと、65万円の控除が受けられなくなります。(電子帳簿保存をしている場合は適用可能)

その一方で、以下のようなメリットもあります。

- 申告期間であれば、税務署に申告書を持ち込んで相談しながら作成できる

- 時間はかかりやすいが、確定申告を行う達成感がある

- パソコンが苦手な方や、税務署の方と慎重に確定申告をしたい方におすすめ

また、作成内容について質問がある場合には、税務署に直接相談することもできますし、電話で国税局電話相談センターなどを利用することができます。

確定申告書の書き方は以下の記事で解説しています。参考にしてください。

④税理士などの士業の方に依頼する

税理士に確定申告の代行をお願いすることも可能です。

税理士への依頼については報酬費用がかかるものの、以下のようなメリットがあります。

- 正確な内容で申告できる

- 節税が期待できる

- 確定申告に関する様々な相談ができる

確定申告を1人で行うのが不安な場合や、申告内容が複雑な場合は税理士への依頼を検討してみてもよいでしょう。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

確定申告のやり方③申告書類を準備・作成・提出する

続いて、確定申告の前準備から申告書の作成、申告書の提出まで、大まかな手順を説明します。

①確定申告に必要な書類等の準備

確定申告の内容によって、添付書類等が異なるものの、おおむね以下のもの・書類が必要になります。

- 確定申告書

- 青色申告決算書(青色申告をする人)

- 収支内訳書(白色申告をする人)

- 固定資産台帳

続いて申告書の作成や提出をするために必要な書類は以下のとおりです。

※各種控除の証明書はどの控除を受けるかどうかによって必要な書類と入手方法が異なります。

確定申告で必要な書類や準備物についてさらに詳しく知りたい方は、下記の記事もご参考ください。

なお、令和3年4月1日以降、確定申告書への印鑑は不要となりました。手書きでの訂正も訂正印は不要で、二重線で消して書き直すことができます。

1.確定申告書

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書とは、確定申告をする際に用いる申告書です。

- 確定申告書作成コーナーで作成する場合や、確定申告ソフトで作成する場合は、様式を用意する必要はありません。

- 手書きで作成する場合は、国税庁のホームページから最新版の確定申告書をダウンロードしましょう。(用紙は年々改正されるため、古い書式は使わず新しいものを使うようにしてください。)

原則として、確定申告書は第一表、第二表の2枚を提出します。

第二表に書ききれない明細がある場合には、国税庁が提供する「所得の内訳書」がありますので、記載してから添付します。

確定申告書の書き方は以下の記事で詳しく解説しているので、参考にしてください。

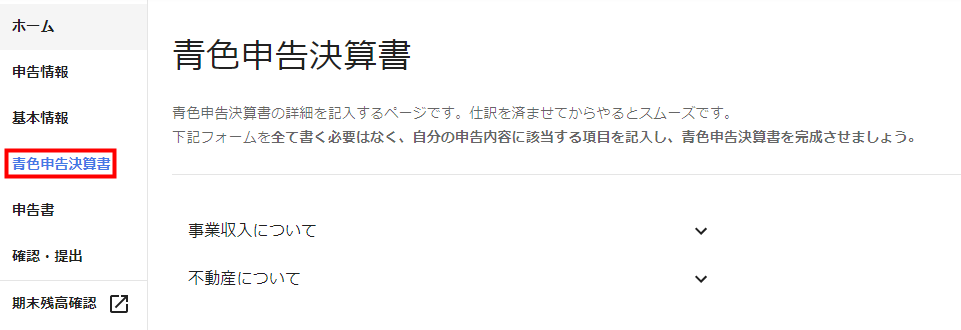

2.収支内訳書/青色申告決算書

収支内訳書と青色申告決算書は、どちらも事業所得や不動産所得などがあった場合に必要な書類で、確定申告書に添付する必要があります。

- 収支内訳書…白色申告の方が作成必要

- 青色申告決算書…青色申告の方が作成必要

なお、マネーフォワード クラウド確定申告では、確定申告書・収支内訳書・青色申告決算書など、確定申告に必要な書類が自動で作成できます。↓

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

収支内訳書と青色申告決算書はそれぞれ以下の記事で解説しているので、合わせて参考にしてください。

3.固定資産台帳(固定資産がある場合)

事業所得や不動産所得において固定資産がある場合は、上記で紹介した帳簿類に加えて、固定資産台帳が必要となります。

固定資産とは会社や個人事業主が長期間にわたって使う設備や機械、建物、車両などを指します。

個々の固定資産について購入から、利用、除却や売却までを管理する必要があるため固定資産台帳を作成して管理を行います。

特に、一定の金額以上の固定資産は「償却資産税」という地方税の対象になり、申告・納税が必要です。

償却資産税とは事業用の償却資産にかかる固定資産税の一種のことで所得税や法人税の計算上、経費や損金に算入される資産が対象になります。

- 取得価額が10万円以下の資産

- 取得価額が20万円未満で、3年間で一括償却を行っている資産

- ソフトウェアなどの無形資産

- 土地・建物など別途固定資産税が課税される資産

- 自動車税の課税対象となる自動車や軽自動車税の課税対象となる軽自動車など

固定資産の減価償却については、収支内訳書または青色決算申告書に記載する必要があります。

- 固定資産の購入日や取得価格、耐用年数を確認して償却方法を選択

- 毎年の減価償却費を計算し、金額を青色申告決算書や収支内訳書に記載

- 固定資産台帳に記録

※減価償却費の記載方法については以下の記事を参照ください

すでに減価償却を行なっている資産に関しては過去の確定申告書の控えがあると減価償却の金額がすぐにわかるので、手元において参照しながら記載をしましょう。

なお固定資産台帳については以下の記事でも解説しているので、合わせて読んでみてください。

4.領収書・レシートや帳簿

収支内訳書や青色申告決算書は1年間の収支をまとめて記載するため、いきなり記入することはできません。

まず、請求書や領収書、レシート、預金通帳など取引の証拠を集めます。

それを取引の都度、会計帳簿に記載し、確定申告に向けて会計帳簿の集計値を収支内訳書などに転記します。

請求書や領収書をもとに、1年間の収支を収支内訳書や青色申告決算書に記入する流れを簡単に説明します。

- 領収書や請求書など、お金の出入りを証明する書類をすべて集めて整理

- 毎日の売上や経費を帳簿に記録

- 帳簿の記録から1年間の収入合計と経費合計を計算しその年の利益(所得金額)を計算

- 集計した数字を収支内訳書や青色申告決算書に転記

日頃から取引を記録し、請求書や領収書などを整理しておくことが決算作業をスムーズに進めるためのポイントです。

収支内訳書や青色申告決算書では、支払先の住所などの詳細な情報を求められることもあるので、領収書や帳簿などを用意しておきましょう。

なお、マネーフォワード クラウド確定申告は、インターネットバンキング・クレジットカード・電子マネー・ショッピングサイトなどと幅広く連携でき、日々の取引明細データを自動で取得します。

そのため、会計帳簿に記載する作業が簡単にできるほか、確定申告に必要な書類が自動で作成できます。

自動化の詳細は以下のページでご確認いただけます。

5.源泉徴収票

給与所得がある人が確定申告をする場合には、源泉徴収票が必要となります。

源泉徴収票は、勤務している・勤務していた会社に発行してもらいます。副業などで2ヵ所の勤め先があれば、2枚の源泉徴収票が必要です。

源泉徴収票は確定申告書に添付する必要はありませんが、収入金額及び所得金額を転記するために必要となります。

- 源泉徴収票に記載された住所・氏名ではなく、申告時の住所・氏名を記載する必要があります。

- 還付金がある場合は、振込先として申告する氏名と同じ口座名義を指定する必要があります。

確定申告における源泉徴収票の見方については、以下の記事で詳しく解説しています。

万が一、会社の倒産などで源泉徴収票が発行できないときは税務署に「源泉徴収票不交付の届出書」を提出する必要があります。

源泉徴収票が入手できないケースとしては以下のような例があります。

- 源泉徴収票を受け取らずに退職した後に会社が倒産した

- 支払い先が源泉徴収票を発行してくれない

源泉徴収票を発行してもらった後に紛失してしまった場合は速やかに会社に再発行を依頼しましょう。源泉徴収票は給与または報酬の支払い者でないと発行できないためです。

6.医療費控除・寄附金控除など、控除に関する書類

確定申告で控除を受けるためには各種控除証明書が必要です。控除証明書は組織・団体から個人に対して郵送または電子データで交付されます。紛失した場合は再発行してもらえますが、誤って捨ててしまわないようにしましょう。

「所得控除制度」とは、納税者個人の事情を考慮して税負担を調整するため所得から一定額を差し引くことのできる制度です。

例えば、医療費控除やふるさと納税の寄附金控除などが当てはまります。

医療費控除には、従来からの医療費控除と「セルフメディケーション税制による医療費控除の特例」の2つがあり、どちらか選択して適用を受けることになります。

従来からの医療費控除は、本人や生活を一にする配偶者・親族のためにその年中に支払った医療費が一定額を超えたら適用することができます。

医療費控除を受けるには、「医療費控除の明細書」を作成して確定申告書に添付します。

この場合、医療費の領収書は5年間の自宅保管が必要ですが、提出する必要はありません。

よくあるのは「ふるさと納税」による寄附金控除です。ふるさと納税の際、「ふるさと納税ワンストップ特例」の申請をした場合には、原則として所得税の確定申告をせずに、住民税から寄付金控除を受けることができます。

しかし、ふるさと納税先が5団体以上であったり、ワンストップ特例を申請していない場合には、寄付先から交付された寄附金の「受領証」を確定申告書に添付する必要があります。

確定申告をすることで受けられる控除については以下の記事で詳しく解説しているので、参考にしてください。

7.マイナンバーカード(またはマイナンバーが掲載されている住民票の写しなど)

確定申告のためには、マイナンバーカードなど、マイナンバー(個人番号)が確認できるものが必要です。

- マイナンバーカード

- 通知カード

- 住民票の写し又は住民票記載事項証明書(マイナンバー記載あり)

扶養控除や配偶者控除などを適用するためには、家族のマイナンバーを記載する必要があるため、あらかじめ準備しましょう。

なお、マイナンバーカードを持っていれば、電子申告(e-Tax)することができます。

マイナンバーカードをICカードリーダライタで読み取るほか、マイナンバーカードの読み取りに対応したスマートフォンから、直接e-Taxで送信することもできます。

参考:スマホで初めてマイナンバーカードを利用する場合の画面の流れ|国税庁

マネーフォワード クラウド確定申告でも、マイナンバーカードがあればアプリを使って電子申告が可能です。

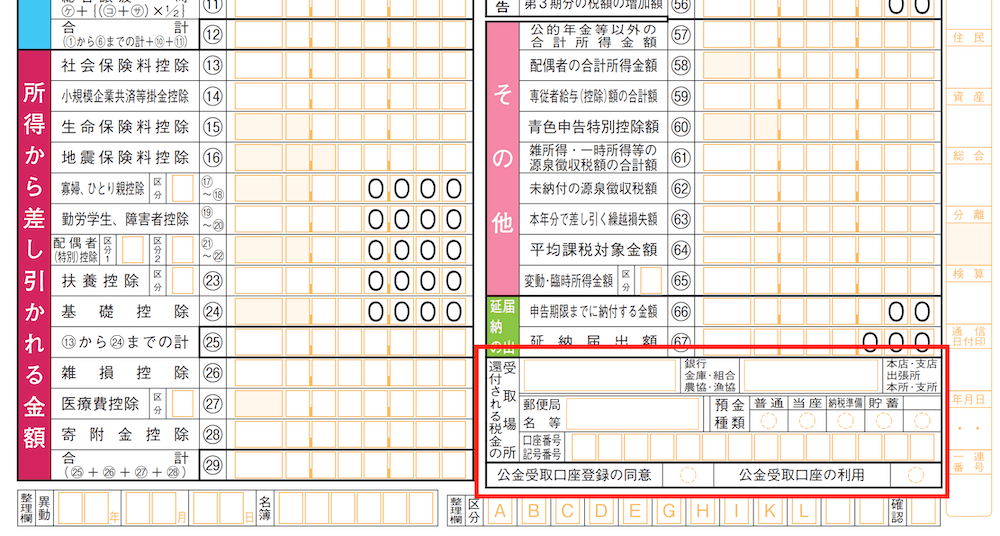

8.口座情報

還付申告をする場合には、金融機関の口座情報(例えば、銀行名、支店名、預金種別、口座番号)が必要となります。

- 預貯金口座は申告者の本人名義の口座でなければならない

- 事務所名などの名称(屋号)が含まれる場合に振込できない可能性も

- 納税管理人の指定をしている場合は納税管理人の名義の口座情報が必要

基本的には預金通帳があれば十分ですが、一部のネット銀行などでは還付申告に対応していない場合もありますので、利用しているネット銀行へ直接確認する必要があります。

他にも、ゆうちょ銀行の預貯金口座や郵便局の窓口、登録済みの公金受取口座で還付金の受け取りをすることもできます。受け取りを希望する郵便局名等を記載することで受け取りが可能ですが、銀行振込に比べて還付までに時間がかかります。

- 給付金等の受取のための口座として国(デジタル庁)に任意で登録した口座のこと

- 本人名義の預貯金口座かつ1人につき1口座のみの登録が可能

- マイナポータルから登録するか所得税の還付申告の際に登録が可能

参考:公金受取口座登録制度

参照:税金の還付|国税庁

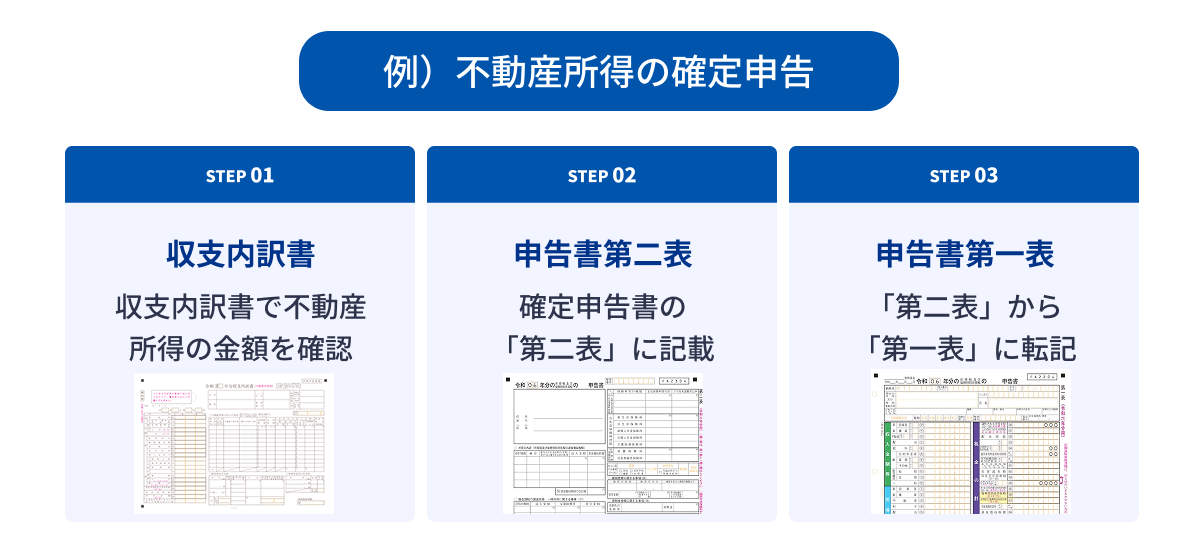

②確定申告書を作成する

1.で収集した資料に基づいて、確定申告書に必要事項を記入していきます。

記入する手順としては「後ろから前に」記載していくと間違いが少なくて済みます。

例えば不動産所得の確定申告をする場合には、まず不動産所得にかかる収支内訳書の計算結果を確定申告書の「第二表」(所得の内訳)に記載します。その後「第二表」から「第一表」に転記していく、といった感じです。

最後に住所・氏名等の基本事項を書いて税額を計算すれば完成です。

提出書類の作成方法

確定申告書の作成方法は、前述の通り大きく4種類です。

手書きで作成して計算の結果、還付申告になった場合には確定申告書に還付金の振込先口座を記入するのを忘れないようにしましょう。

万が一振込先の記載を忘れてしまった場合には、税務署から連絡がありますが、還付が遅くなることがあります。

手書きの確定申告の書き方・記入例などについての詳細は、以下の記事をご覧ください。

マネーフォワード クラウド確定申告は、確定申告が初めての方でも安心して利用できるように作られています。青色申告で必要となる複式簿記での帳簿や「青色決算申告書」、白色申告に必要となる「収支内訳書」なども、フォーム入力で簡単に作成できます。

③税務署に確定申告書を提出する

確定申告書の作成が完了した後は申告書を提出する必要があります。提出方法は4つあります。

- e-Taxやスマホアプリによる電子申告

- 税務署窓口への持参

- 信書による郵送

- 税務署の時間外収集箱へ投函

確定申告期間が迫っている場合は、24時間いつでも提出ができ、申告内容の修正もオンラインで可能なe-Taxやスマホアプリの提出がおすすめです。

それぞれの提出方法について、詳しく説明します。

1.e-Taxやスマホアプリによる電子申告

電子申告は、国税庁や税務署でも推奨されている方法です。

確定申告期間でも土日祝を含む全日、24時間(メンテナンス時間を除く)利用できますので、特に忙しい人は電子申告が便利です。

e-Taxを使用して電子申告を行うメリットは主に5つです。

- 自宅で確定申告ができ、時間と郵送費用を抑えられる

- 添付書類の提出を省略できる

- 還付金を早く受け取ることができる(通常3週間程度)

- 24時間送信が可能(メンテナンス時間を除く)

- 申告書のデータをオンラインでいつでも取得できる

ただし、e-Taxで電子申告を行うためには、次のいずれかが必要となります。

- マイナンバーカードを持っている

- マイナンバーカード

- カードリーダライタまたはマイナンバーカードの読み取りに対応したスマホ

- マイナンバーカードを持っていない

- 利用者識別番号(数字4桁)、パスワード(英数字6~16文字)

マイナンバーカードやカードリーダライタ・読み取りに対応したスマホがない場合は、利用者識別番号の取得と電子証明書の取得という2つの事前準備が必要になります。

- 利用者証明用電子証明書とは

- パスワード:数字4桁

- e-Taxにログインする際に必要

- 3回連続で間違えるとロック

- 署名用電子証明書とは

- パスワード:英数字6~16文字

- 申告等データを送信する際の電子署名を行うために必要

- 5回連続で間違えるとロック

利用者識別番号の取得にはe-Taxの公式サイトから開始届出書を提出する必要があります。

電子証明書の取得ではe-Taxで送信する申告等のデータが、利用者本人によって作成され、改善されていないことを証明するために、電子署名が必要になります。

- 利用者識別番号(半角16桁の番号)の取得方法

- WEBからマイナンバーカードを使ってアカウントを登録する

- WEBから利用者識別番号を取得する

- マイナポータルの「外部サイトとの連携」機能からe-Taxを利用する

- WEBからID・パスワード方式の届出を作成・送信する

- 税務署に行って、ID・パスワード方式の届出を作成・送信する

- 書面で利用者識別番号を取得する

- 税理士に依頼し、利用者識別番号を取得する

- 電子証明書の取得方法

- マイナンバーカード

- 電子署名法の特定認証業務の認定を経た上で、政府認証基盤(GPKI)のブリッジ認証局と相互認証を行っている認証局が作成した電子証明書等のうち、e-Taxで使用可能であることが確認されたもの

利用者識別番号は新たに取得してしまうと今まで利用していた番号は使用できなくなるので注意が必要です。

参考:ご利用の流れ|e-Tax

参考:作成・送信する開始(変更等)届出書の選択|【e-Tax】国税電子申告・納税システム(イータックス)

マイナンバーカードおよびICカード対応のスマートフォンであれば、e-Taxを利用して申告書を税務署への送信できるアプリ(マネーフォワード クラウド確定申告など)もあります。

e-Taxで確定申告を行う方法は以下の記事で詳しく解説しているので、あわせて読んでみてください。

(Andorid端末のみ)スマホ用電子証明書でe-Taxが利用可能に

スマホ用利用者証明用電子証明書を使用することで、e-Taxでデータを送信する際にマイナンバーカードの読み取りが不要になります。

また、スマホの生体認証機能などを利用できるようになるため、よりスムーズに電子申告を進められるようになります。

スマホ用利用者証明用電子証明書の利用にはマイナポータルアプリから事前申し込みが必要となり、詳細はデジタル庁の公式サイトで解説されています。

2.税務署窓口への持参

最も基本的な方法ですが、税務署に確定申告書等を持参する方法があります。

税務署は全国にたくさんありますが、それぞれの税務署が担当する地域(管轄)が決まっているため、納税地を管轄する税務署に提出しましょう。(事業所等を納税地として届出している人を除き、納税地は一般に自宅の住所地になります。)

- 引越し先(または事業所移転先)を管轄する税務署へ確定申告書を提出します

- 申告書の「現在の住所」には引越し後の住所を記入します

- 申告書の「1月1日の住所」には引越し前の住所を記入します

税務署に持参するメリットとしては、簡単な手続きについて職員に確認した後に提出できることですが、デメリットとして確定申告時期は混雑する可能性が高いです。

各都道府県の税務署一覧と確定申告のやり方をまとめた記事を用意しています。

後述する確定申告書等を郵送する場合の郵送先も記載しているので、ぜひ参考にしてください。(都道府県名をクリック・タップすると新しいタブでページが開きます)

| 地域 | 都道府県 |

|---|---|

| 北海道 | 北海道 |

| 東北 | 青森県、岩手県、秋田県、宮城県、山形県、福島県、新潟県 |

| 関東 | 埼玉県、千葉県、東京都、神奈川県、茨城県、栃木県、群馬県、山梨県、長野県 |

| 東海 | 静岡県、岐阜県、愛知県、三重県 |

| 北陸 | 富山県、石川県、福井県 |

| 近畿 | 滋賀県、京都府、奈良県、和歌山県、大阪府、兵庫県 |

| 中国 | 鳥取県、島根県、岡山県、広島県、山口県 |

| 四国 | 徳島県、香川県、愛媛県、高知県 |

| 九州 | 福岡県、佐賀県、長崎県、大分県、熊本県、宮崎県、鹿児島県 |

| 沖縄 | 沖縄県 |

また、基本的に税務署が閉庁している土日に確定申告書を提出したい場合の対応については以下の記事で解説しています。

3.信書による郵送

3つ目は郵便局での提出や郵便ポストへの投函する方法です。ただし、確定申告書は信書にあたるため、第一種郵便物または信書便物として提出する必要があります。

ここで気をつけるべきポイントは、宅配便は信書にはならない点です。最も安心できるのは、郵便局で書留や簡易書留で送ることです。

同じ郵便局からの差し出しでも、「ゆうパック(宅配便)」や「ゆうメール」は信書を送ることができませんが、「レターパック」は信書を送ることができます。

- ゆうパック

- ゆうメール

- ゆうパケット

- クリックポスト

郵送する場合の注意点としては、郵便物の消印(通信日付印)が申告期限内である必要があります。

例えば申告期限日に、最終収集を過ぎて郵便ポストに投函した場合、消印が翌日になってしまい締切後に提出したとみなされる可能性があります。

申告期限日が迫っている場合は郵便局の窓口に提出して当日消印で送付するようにしましょう。

4.税務署の時間外収集箱へ投函

持参と郵送の中間のような位置づけですが、税務署には必ず「時間外収集箱」が設置されています。税務署の業務時間外にしか持参できない場合には、この箱に投函することで確定申告書の提出となります。

上記のうち、書面で提出する場合にはマイナンバーを確認できる書類と身分証明書(免許証等)の添付や提示が必要になります。

なお令和7年1月からはe-Tax利用率の向上を背景として申告書等の控えへの収受日の押なつが行われなくなりました。そのため、確定申告書の正本(提出用)のみを時間外収集箱へ提出します。

申告書の控えとともに提出した日付を記録したい場合は、自分で保管・管理を行う必要があるので注意をしましょう。

④税金の納付または還付

確定申告を行うと納税額(すでに支払いすぎている場合は還付額)が決まります。

1.納税になる場合

計算した結果、納税になる場合には納付書を使って納税します。

現金納付の場合、納税期限は原則として3月15日となります。※令和6年分の確定申告は3月17日まで

納税資金を準備する猶予期間が欲しい場合や、現金納付が面倒な場合には「振替納税」を利用すると便利です。

振替納税は納付期限になると届出した口座から自動的に所得税が引き落とされるため払い忘れがありません。しかも、引き落とし日は例年4月下旬となるため現金納付と比べて1ヵ月以上納税が猶予されます。

- 管轄する税務署が変更になる場合はあらためて「預貯金口座振替依頼書」を変更後の税務署に提出するか次の2つの方法で手続きをする必要がある

- 申告所得税又は消費税の申告書の振替継続希望欄に「○」を記載して提出する

- 「所得税・消費税の納税地の異動または変更に関する申出書」を提出する

参考:申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付|国税庁

所得税の納付方法は先ほど紹介した振替納税を含め、主に以下の4つがあります。

- 税務署、金融機関(店舗など):窓口で支払う(領収証書あり)

- 金融機関(ATM):ペイジー対応ATMに限る

- コンビニ:レジで支払う(30万円以下に限る)、バーコードやQRコード付きの納付書のみ

- ダイレクト納付:電子申告等した後に、 事前届出をした預貯金口座から振替

- インターネットバンキング:事前届出要、インターネットバンクは対応可否を要確認

- 口座振替:事前に口座振替依頼書を要提出

- 国税クレジットカードお支払サイト:決済手数料がかかるため要注意

- 税務署長から告知を受けていない人は「e-Tax」から手続を行う必要があるため注意

- 印紙税や登録免許税など法令により印紙を貼り付ける必要がある場合は利用不可

- 電子マネーによる支払:国税スマートフォン決済専用サイトより行う(PayPay・d払い・au PAY・LINE Pay・メルペイ・amazon pay)

参考:[手続名]国税の納付手続(納期限・振替日・納付方法)|国税庁

e-Taxソフトを利用してインターネットバンキングなどによる電子納税を行う方法は国税庁が公開する「e-Taxソフト操作マニュアル」で解説されています。

また確定申告の納税方法については以下の記事でも詳しく解説しているので、合わせて読んでみてください。

2.還付になる場合

確定申告の結果、還付金が発生する場合は以下3つの方法で還付金を受け取ります。

- 預貯金口座への振り込みで受け取る

- 公金受取口座への振込みで受け取る

- 最寄りのゆうちょ銀行各店舗又は郵便局に出向いて受け取る

税務署における事務処理の混み具合によって若干時期のズレはありますが、概ね1~2ヵ月程度で「国税還付金」として口座に入金されます。

もし「還付金を早く受け取りたい!」という方は、e-Taxによる電子申告がおすすめです。書面での提出よりも早く、目安として2~3週間程度で還付金が入金されます。

申告内容に誤りがあり申告書を作成し直した場合はe-Taxを利用しても還付までに時間がかかることがあります。

\確定申告ソフトで青色申告も白色申告もラクラク簡単!/

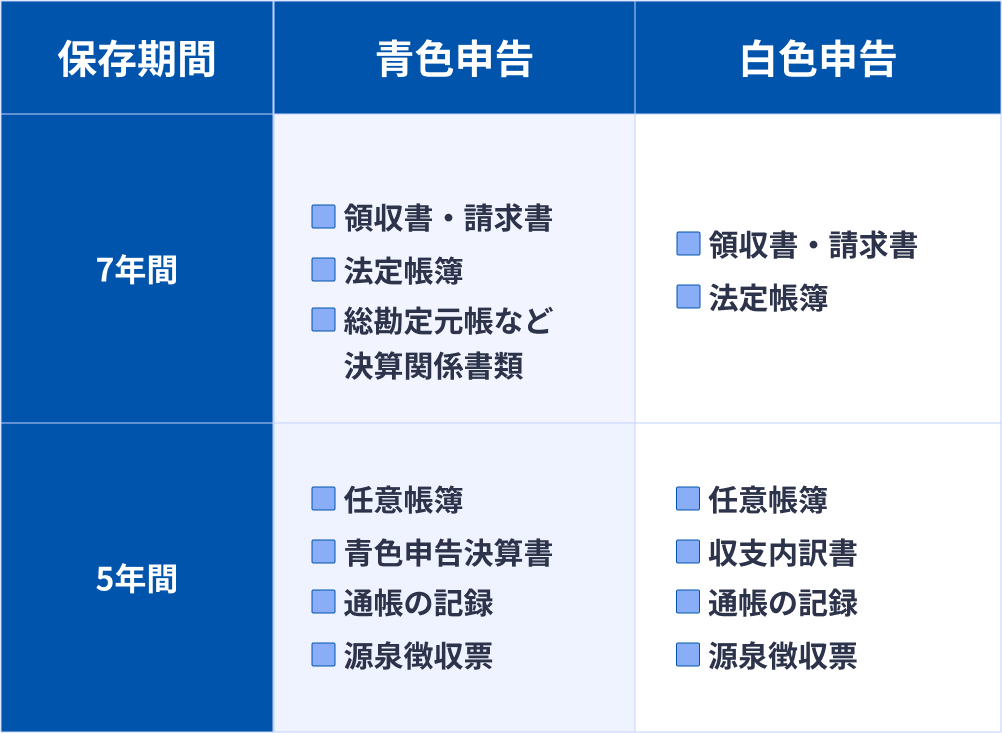

⑤書類を保存する

確定申告に関連する書類は保存が義務付けられています。確定申告書の控えだけではなく、見積書や請求書などの証憑書類も保存する必要があり、個人事業主も保管期間が定められています。

具体的には青色申告をする場合は7年間、白色申告をする場合でも5年間の保存が義務づけられています。

また、領収書・レシートなどの証拠書類も同様ですが、課税事業者として仕入税額控除を受ける場合は原則7年間の保存が必要です。

書類の保存方法は受け取った書類が紙か電子データかどうかで対応が変わります。

- 紙の請求書や領収書など

- ファイルなどでそのまま保存

- スマホやスキャナで読み取って電子データ保存

- 電子データで受け取った書類

- 原則として電子保存

2022年1月1日の電子帳簿保存法改正によって、現在は電子データで受け取った請求書や領収書などの書類を紙に印刷して保存することは認められていません。

書類を保存せずに廃棄・紛失してしまうと税務調査が入ったときに証拠の提出ができず不利になってしまいます。

個人事業主が電子帳簿保存法で対応するべき内容は以下の記事から確認ができます。

【令和6年分のみ】所得税の確定申告における定額減税のやり方

令和6年分(2025年提出分)の所得税の確定申告では定額減税の対応が必要なため注意が必要です。

- 納税者とその扶養親族等の人数に応じて定額減税額を所得税及び住民税の所得割から差し引く制度で、令和6年分のみの措置とされる

- 国内における所得金額が1,805万円以下の全ての納税者が対象

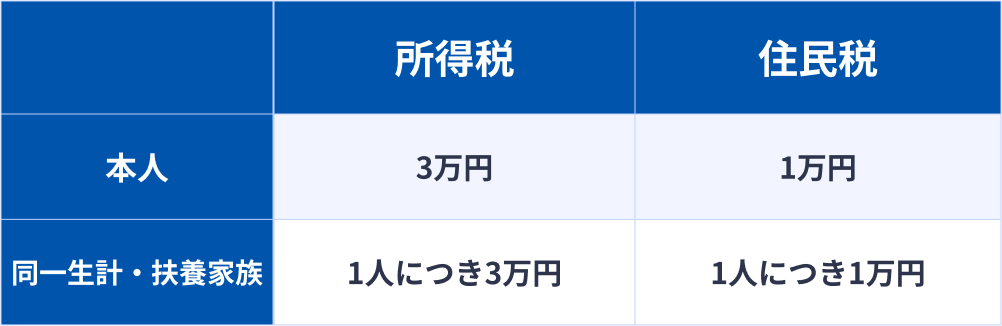

定額減税額は所得税と住民税でそれぞれ以下の金額が定められています。

なお定額減税額のほうが多く、所得税や住民税の所得割から上記定額減税額が控除しきれない場合には、令和7年において、控除しきれなかった額が「市区町村から給付」されるしくみになっています。

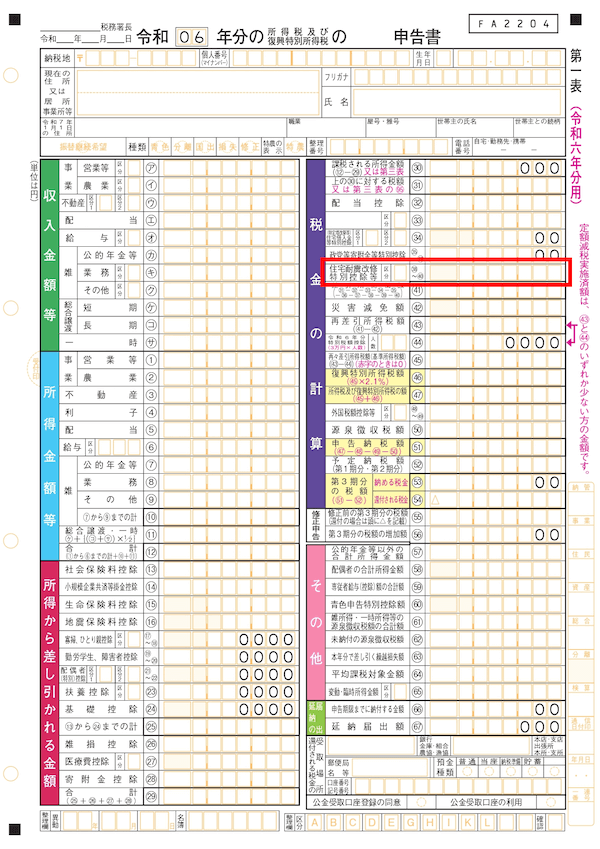

確定申告によって定額減税を受けるためには申告書の第一表と第二表に設けられている必要情報の記入が必要です。

確定申告書第一表の書き方

確定申告書第一表の左側にある「税金の計算」欄の中ほどに、定額減税用に2つの項目(㊹と㊺)が追加されました。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

それぞれ記載が必要な内容は以下のとおりです。

| ㊹欄:人数欄には控除の対象となる人数を記入し、その人数に3万円を乗じた額を記載します。 ㊺欄:㊸欄で求めた所得税額から㊹欄(定額減税額)の金額を差し引きして求めます。 |

確定申告書第二表の書き方

第二表の下半分のところに「配偶者や親族に関する事項(⑳~㉓、㉞、㊴、㊹)欄」がありますが、定額減税の対象となる配偶者や扶養親族については、一番右端の「その他」欄に「2」を記入します。

出典:確定申告書等の様式・手引き等|国税庁、「令和6年分の確定申告書」を加工して作成

個人事業主の定額減税の確定申告は以下の記事でも解説しています。合わせてご覧ください。

医療費控除の確定申告のやり方

医療費控除の確定申告のやり方は基本的に通常の確定申告方法と同じで、所得控除の入力箇所に記載します。

そのため確定申告で医療費控除を受けるためには、確定申告期間内に申告をする必要があります。

ただし、医療費控除の申請によって払いすぎた税金が戻ってくる「還付申告」となる場合は、5年遡って(該当年の翌年の1月1日から5年以内)、医療費控除を受けることができます。

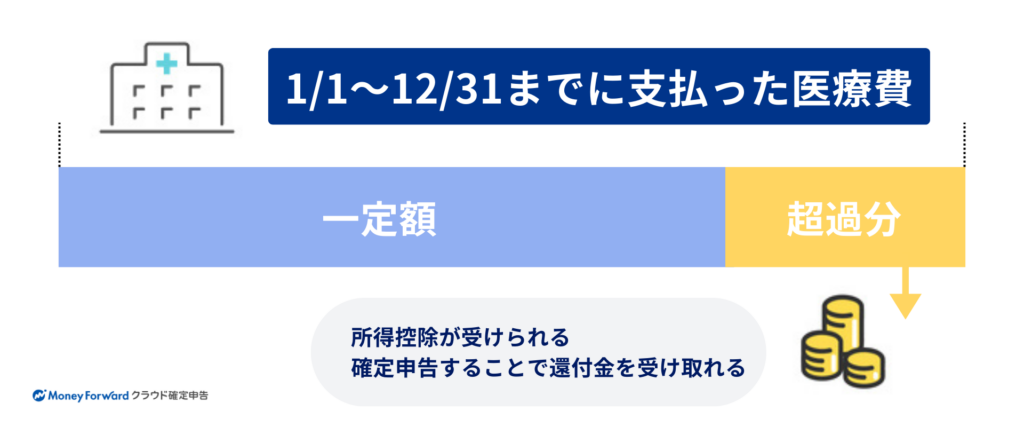

そもそも医療費控除とは

医療費の支払額の一部を所得控除することを「医療費控除」と呼びます。

給与所得のある人は年末調整をしますが、医療費控除は年末調整によって所得控除を受けることができません。つまり、控除を受けるためには自身で確定申告を行う必要があります。会社員のみならず個人事業主やフリーランスでも同じです。

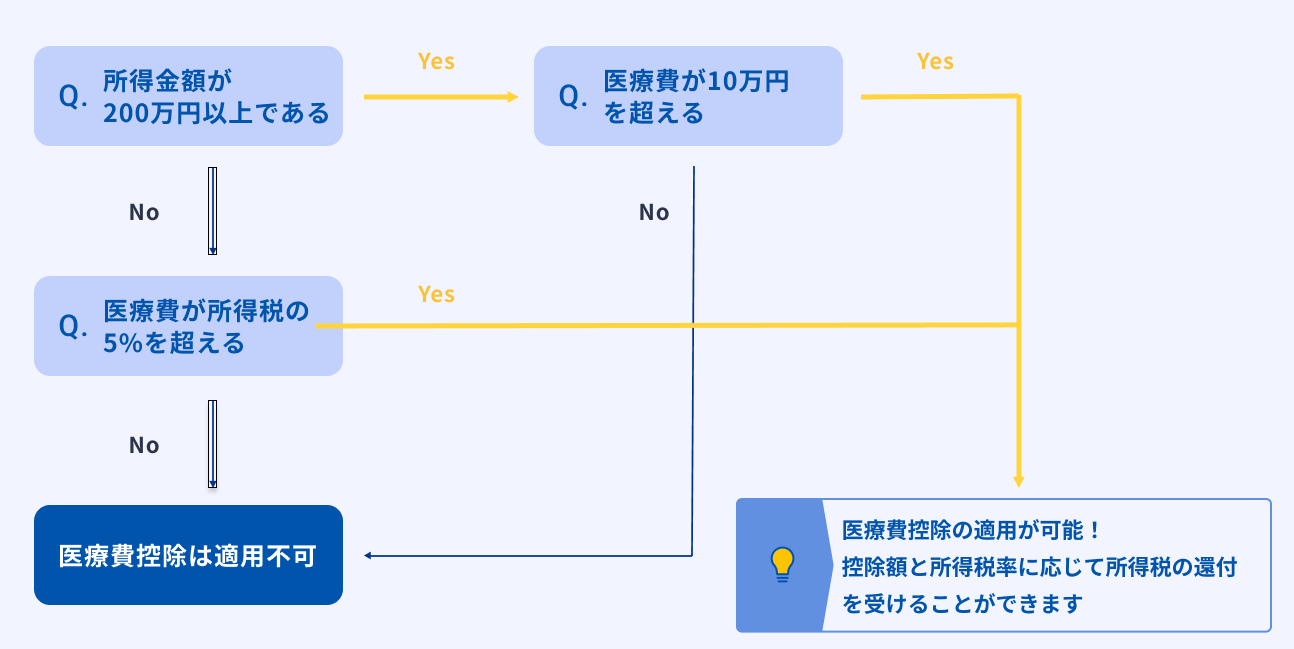

医療費控除には条件があり、1年間の医療費の合計10万円以上(所得が200万円未満の場合は所得金額の5%以上)となる場合にのみ、確定申告をすることで控除を受けることができます。

保険金を受け取った場合には医療費から受け取った金額を差し引い板金額が対象になります。

医療費として認められるものには以下のような費用があります。

- 医療機関(医師または歯科医師による診療・治療)に支払った治療費

- 診療・治療に必要な医薬品の購入

- 通院や往診にかかる費用

- 入院中の食事や生活にかかる費用

- あん摩マッサージ、はり、きゅう、柔道整復師による施術費用

- 医療用器具等の購入代やその賃借料

- 6か月以上寝たきりの場合のおむつ費用

- 医療用器具等の購入代やその賃借料

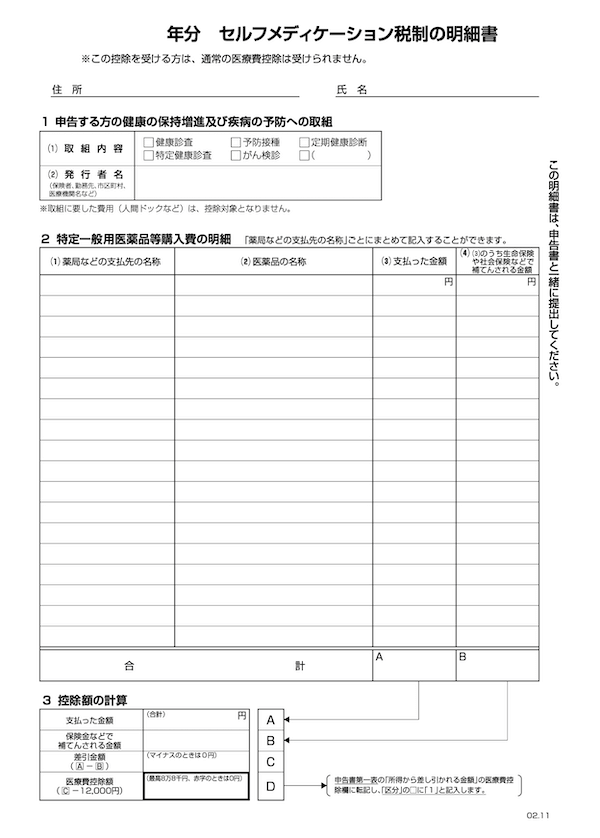

なおセルフメディケーション税制を適用する場合には、通常の医療費控除の適用はできない点に注意が必要です。

セルフメディケーション税制とは、本人または生計を一にする配偶者および親族のために12,000円を超える(88,000円を限度)対象薬品を購入した場合に受けることができる制度です。

- 健康保険組合や市区町村国保等の人間ドック、各種健診等

- 市区町村が生活保護受給者等を対象とする健康診査

- 定期予防接種、インフルエンザワクチンの予防接種

- 勤務先で実施する定期健康診断

- 特定健康診査、特定保健指導

- 市町村が実施するがん検診

このセルフメディケーション税制を適用するためには「セルフメディケーション税制の明細書」を確定申告書に添付して確定申告を行う必要があります。

医療費控除とセルフメディケーション税制は医療費の金額や医薬品の購入金額によって、どちらの節税効果が高くなるかは異なります。

少なくとも医療費控除の要件を満たせなかった人はセルフメディケーション税制の適用を検討するとよいでしょう。

・マネーフォワード クラウド確定申告も医療費控除の確定申告に対応しています。

医療費控除について詳しく知りたい人は以下の記事も併せて読んでみてください。

医療費控除の計算方法

確定申告で医療費控除を計算・入力するおおまかなやり方は以下の通りです。

- 医療費の計算に必要な書類(領収書や通知書)を用意する

- 国税庁提供の専用フォームや確定申告書等作成コーナーで医療費控除の明細書を作成する

- 医療費控除の金額を計算

- 確定申告書の医療費控除欄に記入

医療費控除額の計算は以下の計算式で求めます。※ここでは計算の流れを説明するために①と②に分けて説明します

まず、①実際に支払った医療費の合計額から保険金などによって補てんされた金額を差し引きます。

②次に差し引き後の金額から②10万円または総所得の5%の金額を差し引くことで医療費控除額が算出されます。

- 生命保険などで支給される入院費給付金

- 健康保険などで支給される高額療養費・家族療養費・出産育児一時金

- 医療費の補てんを目的として支払を受ける損害賠償金

- 任意の互助組織から医療費の補てんを目的として支払を受ける給付金

実際に具体例を用いて医療費控除の金額を求めてみます。

例1) 所得が400万円で1年間の医療合計費が50万円、給付金が10万円だった場合

医療費控除額は①40万円(50万円 – 10万円) – ②10万円 = 30万円となります。

例2) 所得が180万円で医療合計費が30万円、給付金が10万円だった場合

医療費控除額は①20万円(30万円 – 10万円) – ②9万円(180万円×5%) = 11万円となります。

ここでは自身で医療費控除額を計算する方法を解説しましたが、マイナポータル連携を利用すると医療費控除に必要な医療費通知情報を取得し、確定申告書を作成する際に自動入力することができ便利です。

これまでの流れで計算した医療費控除額を、確定申告書の「医療費控除」欄に記入すれば医療費控除を受けることができます。

住宅ローン控除の確定申告のやり方

住宅ローン控除を初めて受ける際には、確定申告が必要です。初年度は年末調整で控除を受けることができないので、注意しましょう。

確定申告で住宅ローン控除を受けるために必要な書類は以下の通りです。

- 住宅ローンの残高証明書(金融機関)

- 建物・土地の登記事項証明書(法務局)

- 建物・土地の不動産売買契約書や請負契約書の写し(不動産会社)

- (一定の耐震基準を満たす中古住宅の場合)耐震基準適合証明書又は住宅性能評価書の写し(不動産会社)

- (認定長期優良住宅・認定低炭素住宅の場合)認定通知書の写し(不動産会社)

具体的には、上記の書類の内容を「(特定増改築等)住宅借入金等特別控除額の計算明細書」に転記し、必要事項を記載します。

計算明細書への記入が完了したら、確定申告第一表の「(特定増改築等)住宅借入金等特別控除額」欄に住宅ローン控除額を転記すれば完了です。

より詳細な手順などは以下の記事で解説しているので、参考にしてください。

・マネーフォワード クラウド確定申告も住宅ローン控除の確定申告に対応しています。

給与所得者は2年目以降の確定申告が不要

会社で年末調整を受ける給与所得者については、2年目以降の住宅ローン控除の確定申告は必要ありません。代わりに、年末残高等証明書と住宅借入金等特別控除証明書、住宅借入金等特別控除申告書を会社に提出し、年末調整で住宅ローン控除を受けます。

- 会社員など給与所得社:年末調整で「年末残高等証明書」、「住宅借入金等特別控除証明書」・「住宅借入金等特別控除申告書」を会社に提出!

- 個人事業主・自営業者:2年目以降も確定申告が必要!

個人事業主や自営業の人は2年目以降も引き続き確定申告が必要になるため注意が必要です。

\住宅ローン控除にも対応/

ふるさと納税の確定申告のやり方

ふるさと納税(寄附金控除)の確定申告方法も、基本的に通常の確定申告方法と同じで、所得控除の入力箇所に記載します。

- 自分が選んだ自治体に寄附を行い、その寄附金額に応じて住民税の控除や所得税の還付を受けられる制度

- 寄付金のうち2,000円を超える部分が住民税の控除・所得税の還付になる

- 控除の対象となる納税額には上限があり、総所得金額等の40%と決められている。

ふるさと納税の確定申告が必要な人

まず個人事業主は確定申告が必要なため、ふるさと納税の寄付金控除も確定申告で適用することになります。

他にもふるさと納税を6自治体以上行った場合など、ワンストップ制度の対象でない人やワンストップ特例を申請しない人は、ふるさと納税について確定申告が必要になります。

- 個人事業主や年収2,000万円以上の給与所得がある人、副業所得が20万円以上など確定申告が必要な人

- ふるさと納税で6自治体以上に寄付を行った(ワンストップ特例が利用できない)

- ワンストップ特例の申請を忘れていた

- ワンストップ特例の申請後に申請者情報の変更があったが、変更届出書を提出し忘れた

- その年に住宅ローン控除をはじめて適用する(1年目)

上記の条件に当てはまる人は確定申告を忘れてしまうと、ふるさと納税の控除が受けられなくなってしまうので注意が必要です。

ふるさと納税の確定申告が不要な人

一方で、以下に当てはまる人は確定申告は不要で、ワンストップ制度の利用が可能です。

- 確定申告をする必要のない給与所得者であること(医療費控除等のため確定申告をする人は対象となりません)

- 1年間の寄附先が5自治体以下であること

- 「寄附金税額控除に係る申告特例申告書」を寄附した自治体へ提出した人

寄付をした年の翌年の1月10日までに寄付先の自治体にワンストップ申請を行うだけで控除を受けることができます。

ふるさと納税の確定申告の手順

ここでは書面の確定申告書に記入する場合の手順を紹介します。

申手元に自治体から送付される「寄附金受領証明書」または特定事業者発行の年間寄附額をまとめた「寄附金控除に関する証明書」を用意して進めてください。

ふるさと納税の確定申告を行う手順は以下のとおりです。

- 1年間で寄付した金額を計算する

- 確定申告書第二表の「寄附金控除」欄に寄付先の名称(すべて)と合計寄付金額を記入

- 確定申告書第二表の「住民税・事業税に関する事項」の「都道府県、市区町村への寄附(特例控除対象)」に合計寄付金額を転記

- 確定申告書第一表の「寄附金控除」に、すべての寄附金の額から2,000円を差し引いた金額を記入

第一表に記入するときに合計寄付金額から2,000円を差し引くことを忘れないようにしましょう。

確定申告書等作成コーナーや確定申告ソフトに入力する場合は、手順に沿って寄付金額を入力することで自動で計算してくれるようになっています。

※マネーフォワード クラウド確定申告もふるさと納税(寄付金控除)の確定申告に対応しています。

ふるさと納税の確定申告については以下の記事でも詳しく解説しています。参考にしてください。

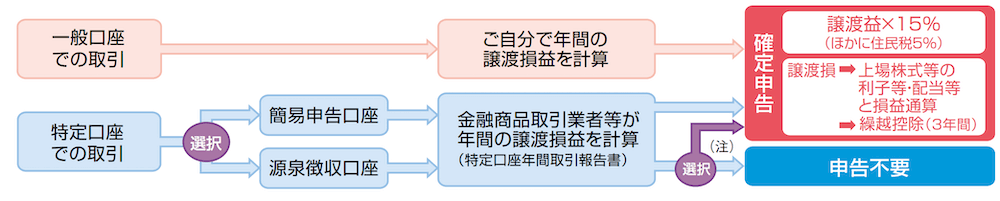

株式等の譲渡益や配当金の確定申告のやり方

株式等への投資の譲渡益や配当金による所得がある人や、損益通算をしたい人は確定申告が必要です。具体的には以下に当てはまる人は申告書の提出が必要です。

- 一般口座などで株式等を譲渡し、所得(利益)を得た人

- 特定口座(源泉徴収あり)の譲渡で損失が発生し、他の株式等の譲渡益から差し引きたい人

- 株式譲渡による損失の金額を、配当所得から差し引きたい人

- 過去3年分の譲渡損失を、今年の株式譲渡益や配当所得の金額から差し引きたい人

- 今年を含めた3年間の譲渡損失を翌年以降に繰り越したい人

- 上記以外で株式等に係る譲渡所得等の各種特例の適用を受ける人

※「株式等」は、株式、投資信託、公社債などを指します

なお株式等の譲渡益による所得税(住民税)の計算方法は以下のとおり定められています。

所得税額(住民税額) = 譲渡益×所得税15%(ほかに住民税5%)

証券口座の開設時に、①「特定口座」かつ「源泉徴収口座」を選択している場合と②「NISA口座」での譲渡益・損失は確定申告が不要になりますが、それ以外の「一般口座」や「特別口座(源泉徴収なし)」場合は確定申告が必要です。

株式等の譲渡益や配当金の確定申告で必要な書類は以下のとおりです。

- 確定申告書 第一表、第二表、第三表(分離課税用)

- 株式等に係る譲渡所得者の金額の計算明細書

- 「令和○年分の所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」

※譲渡損失の損益通算または繰越控除をする場合に必要

これらの書類の記入を行うために、証券会社から発行される「特定口座年間取引報告書」など、株取引の金額が確認できるものを手元に用意しておきましょう。

株式等の譲渡益や配当金の確定申告書の書き方は以下の流れで進めます。

- 「株式等に係る譲渡所得等の金額の計算明細書」を作成する

- 「株式等に係る譲渡所得等の金額の計算明細書」から該当する収入と所得を第三表に転記

- 株式等の譲渡益の税額を求め、他の分離課税分もあれば合算する

- 3.で求めた分離課税の税額を第一表に転記する

株式投資の確定申告のやり方は以下の記事でも解説しているので、あわせて読んでみてください。

不動産を売却したときの確定申告のやり方

1/1~12/31の間に不動産(土地や建物)を売却し、譲渡所得がある人またはマイホームの売却による特例を適用したい人は確定申告が必要です。

不動産の売却による譲渡所得の金額は以下の計算式で求める必要があります。

計算式の「取得費」と「譲渡費用」は以下の内容を指しています。

- 取得費:売った土地や建物の購入代金、建築代金、購入手数料のほか設備費や改良費

- 譲渡費用:土地や建物を売るために直接かかった費用

- 例)仲介手数料、売主が負担した印紙税、借家人に支払う立退料、建物の取り壊し費用や損失額、違約金、地主の承諾をもらうために支払った名義書換料など

この計算式で利益が残った人は確定申告を行いましょう。ただし、以下のような注意点があります。

- 利益が残ってもマイホームを売却した場合など一定の要件を満たす場合は特別控除等の特例が適用できる

- 損失が生じた場合、土地や建物の譲渡所得以外(株式の売却益など)と損益通算を行うことはできない

※マイホームを売却時のみ一定の要件を満たす場合に限り損失を控除できる特例あり

マイホームを売却した場合は特例がある

注意点で解説したように、マイホームを売却した場合に限って一定の要件を満たすことで、特例を受けることができます。

- 自分が住んでいる家と敷地を売ったとき

- 以前に住んでいた家と敷地を住まなくなってから3年後の12月31日までに売ったとき

- 家が災害により滅失し、災害発生または住まなくなってから3年後の12月31日までに売ったとき

ただし、売った年の前年または前々年にマイホームの特例を受けていないことや、親子や夫婦など特別関係にある人に対して売ったものではないことが条件になります。

一方で、この特例の適用対象外になるのは以下のような場合です。

- 特例を受けるためだけに入居したと認められた場合

- 新居を建てている期間中の仮入居など、一時的な目的で入居したと認められた場合

- 別荘など趣味や娯楽、保養目的だけで所有された家である場合

利益目的がなく、継続的に生活をするために所有していた家であることがポイントといえます。

マイホームを売却したときに利益が生じたか、損失が生じたかどうかで特例の内容が異なるため、それぞれ解説します。

マイホームを売却して利益が生じた場合

利益が生じた場合は以下の3つの特例の適用を受けることができます。

- 最大3,000万円の特別控除の特例

- 課税譲渡所得金額を計算する上で最大3,000万円が控除できる

- 軽減税率の特例

- 売った年の1月1日現在で、そのマイホームの所有期間が10年を超えている場合に適用

- 課税長期譲渡所得金額が6,000万円までは所得税:10%、住民税:4%で計算できる

- 課税長期譲渡所得金額が6,000万円を超える部分は所得税:15%、住民税:5%で計算できる

- 買換え(交換)の特例

- マイホームを売った年の前年から翌年までの3年の間にマイホームの買換え(交換)をした場合に適用

- 譲渡価額が1億円以下かつ1月1日時点で所有期間が10年超、居住期間10年以上などの条件を満たす場合に譲渡益の課税を繰延できる

マイホームを売却して損失が生じた場合

売った年の1月1日時点で所有期間が5年を超えるマイホームの売却時に損失が生じた場合は、その年の他の所得と損益通算できる特例が受けられます。

また、その年で通算できなかった損失は最長3年間繰り越すことができます。

- 新たにマイホームを買い換える場合

- マイホームを売った年の前年から翌年までの3年の間に新たなマイホームを取得している

- 年末においてその新たなマイホームの取得に係る住宅ローン残高がある など

- 新たにマイホームを買い換えない場合

- マイホームの譲渡契約締結日の前日において住宅ローン残高があるマイホームを売却した

不動産売却時の確定申告で必要な書類

不動産の売却による譲渡所得がある時の確定申告に必要な書類は以下のとおりです。

- 売買契約書の写し

- 譲渡所得の内訳書

- 不動産売却や特例に関係する書類

- 確定申告書第一表及び第二表

- 確定申告書第三表(分離課税用)

譲渡所得の計算から確定申告書への記入までの流れは以下のとおりで、まず譲渡所得の内訳書の作成を行います。

- 取得費・譲渡費用・減価償却費の計算を行う

- 課税譲渡所得金額の計算を行う

- 譲渡所得の内訳書に土地・建物の情報や売却価額、取得費、譲渡費用などを記入する

- 譲渡所得の内訳書の内容を確定申告書第三表(分離課税用)に転記する

- 確定申告書第一表に転記する

国税庁が提供している「確定申告書等作成コーナー」や確定申告ソフトを利用すると、画面の案内に従って必要な情報を入力していくだけで申告書を自動で作成できるので便利です。

なお、譲渡所得の確定申告については、以下の記事でもくわしく解説しているので、合わせて参照してください。

退職後に無職となったときの確定申告のやり方

年の途中で退職し、その後に無職となった場合は、所得税が還付される可能性があるため、翌年に自分で確定申告をする必要があります。

源泉徴収額は税金の見込額であるため、実際よりも多く支払っていることが一般的です。そのため、退職後再就職していない方は、自分で確定申告をすることによって、払いすぎていた所得税を取り戻すことができるというわけです。

退職後に無職となった際の確定申告のやり方は「還付申告」となることが多いです。

還付申告の手続きも、基本的にここまで紹介した確定申告のやり方と同じですが、退職された会社から発行された給与所得の源泉徴収票が必要です。確定申告の期間は原則2月16日から3月15日までですが、還付申告は1月1日から申請できます。

退職時の確定申告については以下の記事で詳しく解説しています。

マイナポータル連携を利用した確定申告のやり方

マイナポータル連携は、マイナポータルを経由することで確定申告に必要な情報を一括取得、自動入力する機能です。

自動入力により、医療費控除の集計が不要になるなどデータ入力の手間が省けることが大きなメリットです。

マイナポータル連携を利用することで以下のような情報を取得することが可能です。

さらにマイナポータル連携で自動入力した確定申告書はそのままe-Taxで送信することができます。

また、令和6年分の確定申告からは、「スマホ用電子証明書」が認められ、都度スマホでマイナンバーカードを読み取る必要がなくなります。※Androidのみ対応

マイナポータル連携による確定申告のやり方は以下の通りです。必ずマイナンバーカードとマイナンバーカードの読み取りに対応したスマホまたはICカードリーダを用意しておきましょう。

- マイナポータルの利用者登録を行う

- 「確定申告の事前準備」で取得したい証明書等および証明書等を発行する企業を選択

- 「外部サイトとの連携」でマイナポータルとe-Taxを連携

- 続けてマイナポータルと民間送達サービスうやねんきんネットを連携

- 民間送達サービスと証明書を発行する企業を連携

- e-Taxのマイページで取得したい情報を登録(給与所得の源泉徴収票の情報が必要な場合)

- e-Tax「マイナポータルと連携する」を選択

- 連携されたデータを確認して確定申告書等を作成・送信

各サービスの連携を行う場合は情報の取得・連携ができる状態になるまで時間がかかるため、期日に余裕を持って進める必要があります。

なお、確定申告においてマイナポータル連携は必須ではなく、従来通り自分で情報を入力して申告書等を作成して提出しても問題ありません。

スマートフォンで確定申告することは可能?

スマートフォンでの確定申告も可能です。

確定申告書の作成であれば、スマートフォンで国税庁の確定申告書等作成コーナーか確定申告アプリを使用しましょう。

- スマホで確定申告書等作成コーナーを使用する

- 確定申告アプリを使用する

①スマホで確定申告書等作成コーナーを使用する

スマホで確定申告書等作成コーナーにアクセスし、必要事項を入力すれば、そのままe-Taxでの送信ができます。

マイナンバーカードを持っている場合

・「スマートフォンを使用してe-Tax」または「ICカードリーダライタ」を使用してe-Taxから送信

マイナンバーカードを持っていない場合

・「ID・パスワード方式」でe-Taxで送信

令和6年分の確定申告は、所得税の確定申告書等作成コーナーがスマホでも操作しやすくなりました。

②確定申告アプリを使用する

マネーフォワード クラウド確定申告のようなスマホアプリで確定申告書を作成し、アプリ内で提出することも可能です。(e-Taxでの電子申告や、窓口・郵送で提出にも対応しています。)

スマホで確定申告をする方法は以下の記事で詳しく解説しています。あわせて読んでみてください。

確定申告したら得する人はどんな人?

「確定申告をしたら得をする人」とはどのような人なのでしょうか?

確定申告で得をする人とは、確定申告義務はないけれど、確定申告をすることで還付金を受けられる人です。

給与所得の源泉徴収などで所得税を払いすぎていた場合に、確定申告によって還付金を受け取ることができるのです。

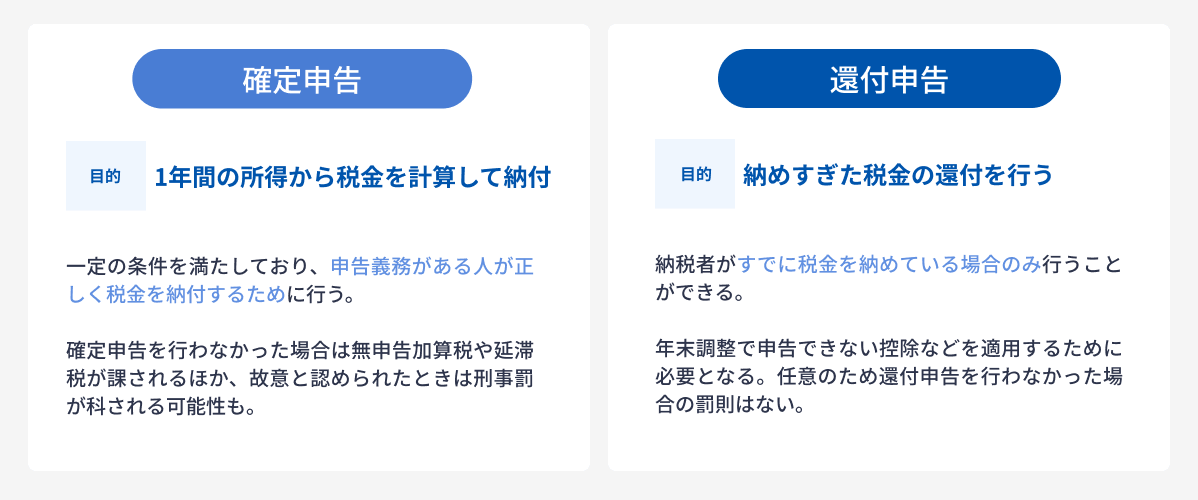

このように還付金を受け取るための確定申告のことを、「還付申告」と呼びます。

会社員やサラリーマンで還付申告ができる人は、主に次のような人です。

- 医療費控除や寄付金控除を受けたい人

- 年度の途中で退職して年末調整していない人

- 住宅ローン控除を受けたい人 ※初年度のみ

還付申告は必ずしないといけないものではないですが、申告しなかった場合は還付金を受け取ることができません。

上記以外でも還付金を受け取ることができる可能性があるケースを紹介します。

- 年末調整で控除証明書の記載漏れがあった

- 災害や盗難、横領による被害を受けて雑損控除を適用できる

- 国や地方公共団体、公益社団法人などに「特定寄付金」を支払った

還付金について知りたい人は以下の記事もあわせて読んでみてください。

また、会社員・サラリーマンの確定申告については以下の記事でも解説しているので合わせて読んでみてください。

【確定申告ソフトを使えば還付申告もラクラク簡単!】

確定申告のやり方~マネーフォワード クラウド確定申告 活用編~

確定申告が不要な人はどんな人?

一定の要件を満たした場合には確定申告が不要となります。サラリーマンとそれ以外の人に分けて解説します。

①サラリーマンの場合

サラリーマンの場合は主に3つのパターンが考えられます。それぞれ解説します。

- 給与所得が1ヶ所のみで、かつ、「年末調整」を行なった

- 2ヵ所以上からの給与所得があるが、副業収入が20万円以下かつ本業で年末調整を行った

- 副業による事業所得や不動産所得、不動産を売却して得た所得(譲渡所得)などの所得合計が20万円以下だった

パターン① 給与所得が1ヶ所のみで、かつ、「年末調整」を行なった場合

勤務している会社以外で給与所得やその他所得がない場合、会社で「年末調整」を行うことで所得税の精算が完了します。

つまり副業をしておらず、会社で年末調整を行った人は確定申告が不要です。

パターン② 2ヵ所以上からの給与所得があるが、副業収入が20万円以下かつ本業で年末調整を行った

主たる給与所得とは本業の給与所得を指し、本業の会社で年末調整をしており、副業の給与収入が20万円以下の人は確定申告が不要です。

例えば、

- フルタイムで会社に勤務しており、年収500万円で年末調整をした

- 週末にアルバイトをして給与収入を得ているが年間15万円だった

という人は、確定申告が不要になります。

パターン③ 副業による事業所得や不動産所得、不動産を売却して得た所得(譲渡所得)などの所得合計が20万円以下の場合

副業で事業所得や不動産所得、譲渡所得があっても、その合計金額が20万円以下となる場合は確定申告が不要です。

例えば、

- 副業でブログを運営していて年間所得が18万円だった

- 所有している駐車場を月極で貸し出して年間所得が15万円だった

という人は、確定申告が不要になります。

②サラリーマン以外の場合

サラリーマン以外でも、確定申告が不要になる場合があります。主な2つのパターンを紹介します。

- 個人事業やフリーランスとして得た所得(事業所得)、土地やアパートを賃貸して得た所得(不動産所得)などの合計が所得控除額を下回った

- 収入金額400万円以下の公的年金等受給者で、公的年金等にかかる雑所得以外の所得が20万円以下

パターン① 個人事業やフリーランスとして得た所得(事業所得)、土地やアパートを賃貸して得た所得(不動産所得)などの合計が所得控除額を下回った場合

所得の合計金額が所得控除額を下回る場合は課税対象となる所得が0円になるため確定申告が不要になります。

例えば、フリーランスのエンジニアとして活動しており年間の事業所得が45万円であった場合、基礎控除の48万円以下となるため、課税所得が0円となり確定申告が不要となります。

※所得税の確定申告は不要ですが、住民税の申告が必要となる場合があります

パターン② 公的年金等受給者で、年金収入が400万円以下かつ公的年金等にかかる雑所得以外の所得が20万円以下の場合

公的年金の受給者でも年間受給金額が400万円以下で、かつ雑所得と認められる所得金額が20万円以下である場合も確定申告が不要です。

例えば、公的年金収入が年間で365万円であり、趣味で作ったアクセサリーの販売で15万円の所得(雑所得)がある場合は確定申告が不要です。

※所得税の確定申告は不要ですが、住民税の申告が必要となる場合があります

※また医療費控除などの控除を受けるためには確定申告が必要になる場合があります

確定申告が必要になる場合、不要になる場合については以下の記事でも解説しているので、合わせて読んでみてください。

確定申告をしないとどうなる?罰則・ペナルティはある?

確定申告をしなければならない人が確定申告しなかった場合、納めるべき所得税を納付していないため、ペナルティが課されることになります。

確定申告の義務がある人とない人のペナルティについてそれぞれ解説します。

無申告加算税、延滞税、重加算税のペナルティーを受ける

確定申告の義務がある方が3月15日までの申告期限に遅れると、本来の税金(本税)に加えて無申告加算税や延滞税といった罰金が科されます。

無申告加算税とは「期限までに必要な確定申告を行わなかった場合にかかる税金」であり、原則として納付すべき税額に対し、50万円までは15%、50万円を超える部分については20%の割合を乗じた金額が課せられる重い税です。

期限後の申告となった場合でも、期限から1月以内に自主的に申告・納付した場合には、無申告加算税は課されません。

また、意図的に申告しないなど悪質と認められた場合には、重加算税も科されます。

重加算税については以下の記事でくわしく解説しているので合わせて参考にしてください。

3つの税率や詳細な内容・条件については以下の表を参考にしてください。

| 税率 | 内容 | |

|---|---|---|

| 無申告加算税 | 15%または20%または30% | ・申告期限までに確定申告を行わなかった場合に課せられる ・申告期限から1ヶ月以内に自主的に納付した場合には課せられない |

| 延滞税 | 2.4%または8.7% | ・申告期限までに確定申告を行ったが、所得税を納税しなかった場合に課せられる |

| 重加算税 | 35%または40% | ・事実を隠ぺい・仮装して、所得税を少なく申告したり、あるいは申告をしなかったりした場合に課される |

確定申告をしなかった場合のペナルティや対応については以下の記事で解説しているので、参考にしてください。

確定申告義務がない人はお金が戻ってこないだけ

確定申告の義務がない人が行う還付申告についてはペナルティーがありません。

意図的に申告しなかった場合は、納め過ぎた所得税を取り戻す権利を放棄したとみなされるだけです。

もし還付申告を忘れていた場合も、5年以内であればさかのぼって申告を行うことが可能です。過去分の申告を行う場合の必要書類ややり方・流れは通常の確定申告と同じです。

還付申告のやり方は以下の記事で紹介しているので、参考にしてください。

確定申告ソフトを使えば青色申告も白色申告もラクラク簡単!

>マネーフォワード クラウド確定申告を無料で始める

申告漏れが発覚したらすぐに申告書を再提出しましょう

申告漏れに気付いたときはすぐに申告書を作成し直して提出しましょう。

確定申告の期限内であれば、何度でも修正を行うことが可能です。e-Taxも同様に期限内であれば内容を修正することができます。

もし期限を過ぎてから申告漏れに気付いた場合は「修正申告」を行う必要があります。

修正申告のやり方は以下のとおりで、確定申告書の第一表および第二表に修正申告額を反映して税務署へ提出します。

- 確定申告書(申告書第一表及び第二表)に修正申告額を反映

- 所轄の税務署に提出する

e-Taxによる電子申告の場合は、国税庁の「確定申告書等作成コーナー」から更生の請求書及び修正申告書を作成することができます。

確定申告前にチェック!申告を忘れがちな収入

確定申告で忘れがちな収入を国税庁が公開しています。具体的に対象となる収入と所得の種類を紹介するので、確定申告を行う前に必ずチェックしましょう。

- 原稿料、講演料、印税、放送出演料などの収入

- 雑所得(業務)として確定申告をしましょう ※事業所得の場合を除く

- フリマアプリ、ネットオークション、ネット通販、ドロップシッピング、配達代行業、動画配信、アプリ作成・配信、有料メルマガ、アフィリエイト、ギャラ飲み、民泊、カーシェアリング、自宅や駐車場の時間貸しの収入

- 事業所得または雑所得(業務)として確定申告をしましょう ※生活に必要な動産の譲渡を除く

- 太陽光発電設備による売電収入

- 雑所得(業務)として確定申告しましょう

- 太陽光発電設備を家庭用として使用し、その余剰電力を売却しているような場合が対象です

- ビットコインなど暗号資産の取引に係る(売却や使用など)収入

- 雑所得(その他)として確定申告しましょう

- 株主優待を受け取った

- 雑所得(その他)として確定申告しましょう

- 保有する外国通貨の日本円への交換などによる為替差益

- 雑所得(その他)として確定申告しましょう

- 外国通貨を保有している際に生じる含み益の確定申告は不要です

- 一定の外国年金の収入 ※海外企業などに勤務し退職後に国内に居住している方など

- 雑所得(公的年金等)として確定申告しましょう

- 競馬、競輪、オートレース、ボートレースの払戻金

- 一時所得として確定申告しましょう

- 「払戻金に係る年間受取額」から「的中した投票券の年間購入費用」を差し引いたあと、特別控除額(最高50万円)を差し引いて計算します

- 生命保険の一時金や損害保険の満期返戻金の収入

- 一時所得として確定申告しましょう

- 「受け取った保険金額」から「これまでに支払った保険料」を差し引いたあと、特別控除額(最高50万円)を差し引いて計算します

- ふるさと納税の謝礼として受け取った特産品

- 一時所得として確定申告しましょう

- 「特産品の時価」から特別控除額(最高50万円)を差し引いて計算します

- 金地金の売却収入

- 総合譲渡所得として確定申告しましょう

- 「金地金の売却収入」から「金地金を取得した際の費用+売却するためにかかった費用」を差し引いたあと、特別控除額(最高50万円)を差し引いて計算します

- 上場廃止となった株式の売却収入

- 一般株式等の譲渡所得として確定申告しましょう

- 「一般株式等の売却収入」から「一般株式等を取得した際の費用+売却するためにかかった費用」を差し引いて計算します

- 外国為替証拠金取引(FX)による収入

- 先物取引に係る雑所得等として確定申告しましょう

なお、一時所得はその年のすべての一時所得の合計金額が50万円以下の場合、最大50万円の一時所得の特別控除が適用されるため、課税関係が生じません。

確定申告と年末調整の違いとは?

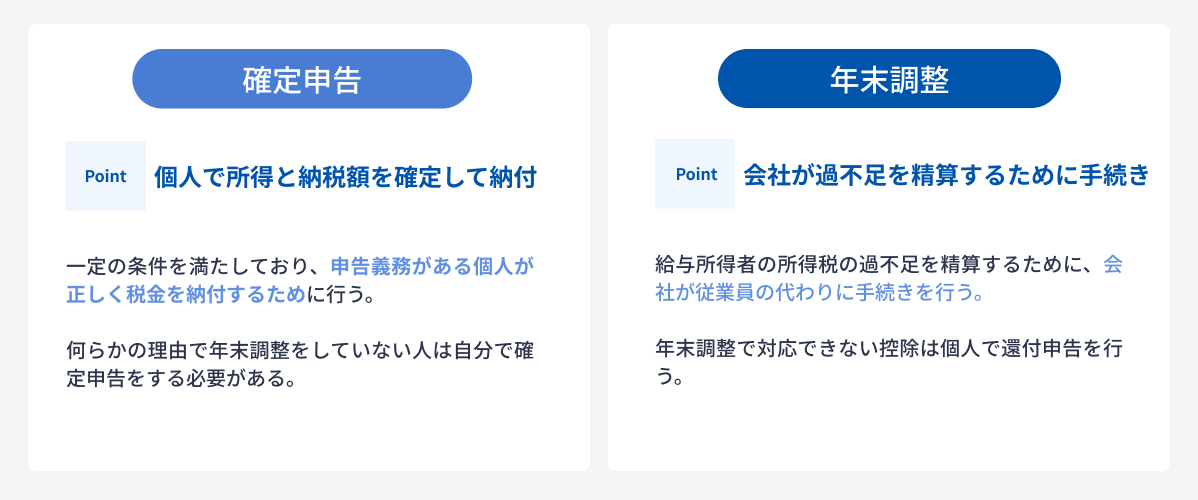

年末調整と確定申告の違いは、年末調整が概算で徴収された所得税の過不足を精算するのに対して確定申告は納税する所得税額を確定させる手続きである点です。

年末調整は「会社」が従業員の代わりに申告と納税をする手続きであり、対象となるのは雇用先から給与支払を受けている(給与所得がある)、いわゆるサラリーマンと呼ばれる人々です。

会社勤めの人は、通常11月~12月にかけて年末調整に必要な書類が会社から配布され、記入したのちに会社担当者に提出します。その後、会社は1年間の所得税を計算し、月々の給与から源泉徴収として天引きした金額との差額を還付もしくは徴収します。

一方、確定申告の主な対象者は、個人事業主や年金受給者など給与所得者以外の個人です。

1年間の所得を自ら計算し、所得税を申告したのちに納付します。ただし会社員でも、副業などで数か所から給与支払いを受けている場合や、寄付金控除、医療費控除を申告する場合には、年末調整とは別に、自分で確定申告を行います。

年末調整と確定申告の両方が必要な人は?

本業で給与所得がある人で、副業などで給与以外の所得が20万円を超える場合には確定申告が必要です。

確定申告は、副業の収入だけでなく、「医療費控除」「寄付金控除」「雑損控除」を申告するためにも行います。

確定申告をすることで、これらの控除を受けることができる場合があり、すでに本業で支払った所得税の一部が還付される可能性があります。

詳しくは、「確定申告が必要な人はどんな人?」の見出しや、下記の記事でも詳しく記載しています。

\個人事業主・サラリーマン両方対応です/

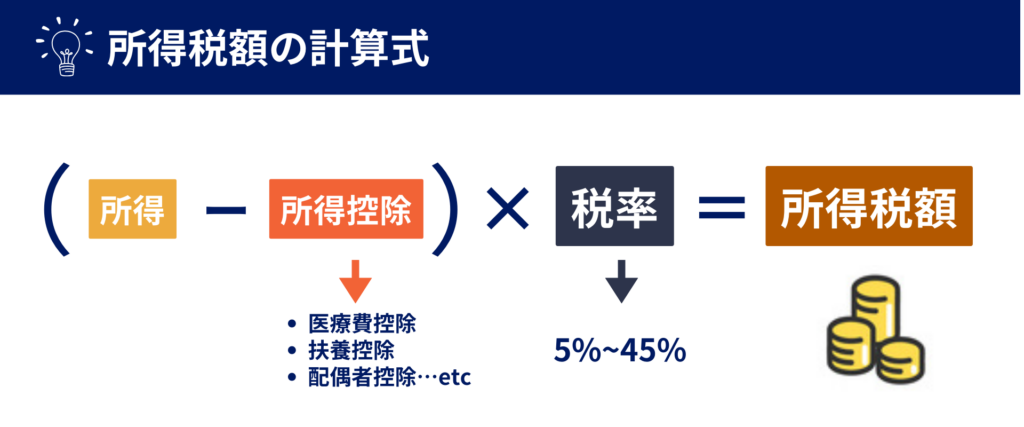

所得税はどのように計算される?

【(所得-所得控除)×所得金額に応じた税率】で所得税額が求められます。この所得税額から「税額控除」を差し引いたものが所得税です。

要素①所得控除

所得税を計算する際、一定の要件にあてはまる場合にその人の所得金額から差し引くことができるものを所得控除といいます。

それぞれの所得控除を受けるための要件を満たすと、収入金額から控除の合計額が差し引かれ、その残りの金額に対して所得税が計算されます。

所得控除の種類は全部で15種類あり、年末調整・確定申告ともに適用できる控除と、確定申告が必要な控除の2種類があります。

- 雑損控除

- 医療費控除

- 寄附金控除

各所得控除について知りたい方は、下記の記事もご参考ください。

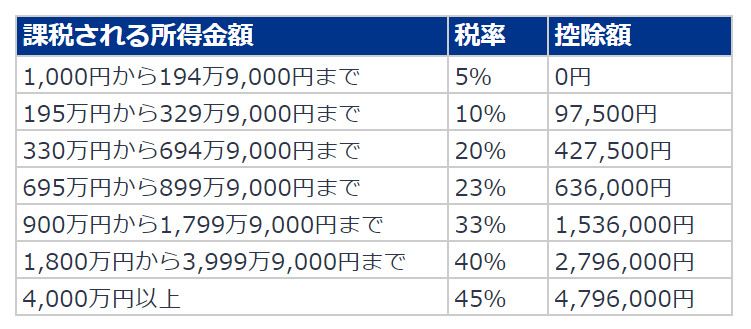

要素②税率

所得税の税率は、課税される所得金額に対して区分が決まっています。下記の所得税の速算表(平成27年分以降)を使うと、所得税の金額を簡単に求められます。

たとえば、課税所得が340万円の人の例を考えてみましょう。

まず、①課税所得340万円に対し税率20%を掛け合わせると68万円となります。②ここから427,500円を差し引くことで、正しい税額である③252,500円が算出可能です。

※マネーフォワード クラウド確定申告では、所得税の難しい計算は不要で、自動で金額を算出し、確定申告することが可能です。

要素③税額控除

税額控除は、課税所得金額に所得税の税率を乗じて算出した所得税額から一定金額を控除するものです。

税額控除によく似た控除に「所得控除」がありますが、所得控除は税額ではなく、税額を計算する前の所得から差し引くものです。

税額控除の種類は、配当控除、外国税額控除、法人税額からの源泉徴収所得税額の控除、住宅取得特別控除などの税額控除など、多数あります。

所得税以外の申告もある

この記事では所得税の確定申告のやり方を紹介していますが、所得税以外にも申告が必要なものがあります。

- 消費税の申告

- 個人事業主で条件を満たす人は申告が必要になる

- 個人事業税の申告

- 事業所得や不動産所得がある場合に必要になる場合がある

- 住民税の申告

- 所得税の確定申告をしなかった場合や、

- 贈与税の申告

- 今年中に贈与を受けた人で条件を満たす人は申告が必要になる

消費税の申告

個人事業主のうち、以下の条件を満たす人は「消費税及び地方消費税」の申告が必要になります。

- インボイス発行事業者の登録を受けている

- 基準期間の課税売上高が1,000万円を超えている

- 基準期間の課税売上高が1,000万円以下だが、「消費税課税事業者選択届出書」を提出した

- 特定期間の課税売上高が1,000万円を超えている

消費税申告については以下の記事でくわしく解説しています。

個人事業税の申告

個人事業税とは、個人で事業を行うもののうち、法律で定められた70の業種に対し課せられる税金です。事務所や事業所が所在する都道府県に納税する「地方税」です。

所得税の確定申告を行うことで、個人事業税の申告は不要になります。しかし、所得税の確定申告を行わなかった場合は期限内に申告をする必要があります。

地方税であるため、税務署ではなく都道府県税事務所に申告を行うので注意が必要です。

住民税の申告

住民税申告は、地方税である住民税の納税額を申告するものです。個人事業税と同様に、所得税の確定申告を行う場合は申告が不要です。また、会社員の人も年末調整を行なっている場合は申告が不要です。

一方で所得税の確定申告を行っていない場合など、以下のケースに当てはまる人は申告が必要になります。

- 所得税の確定申告をしていない人

- 会社を退職して年末調整をしていない人

- 住民税の医療費控除などの特別な控除を利用する人

- 生活保護や災害などで住民税の減免制度を利用する人

住民税申告については以下の記事でくわしく解説しているので、合わせて読んでみてください。

贈与税の申告

贈与税とは個人から財産をもらったときに課される税金です。1年間で財産の贈与を受けており、以下の条件を満たす人は贈与税の申告が必要です。

- 110万円を超える財産の贈与を受けた人

- 金額にかかわらず財産の贈与を受けた方で、配偶者控除の特例を適用する人

- 金額にかかわらず財産の贈与を受けた方で、相続時精算課税を適用する人

- 金額にかかわらず財産の贈与を受けた方で、住宅取得等資金の非課税を適用する人

贈与税の申告は申告期限は同じですが、所得税の確定申告とは別々で行う必要があるため注意が必要です。

贈与税の確定申告のやり方は所得税の確定申告と同じで、贈与税申告書を作成して税務署へ提出するか、確定申告書等作成コーナーで作成してe-Taxで電子申告することも可能です。

確定申告で困ったときの相談先

確定申告について、「全く分からないので相談したい」という場合は、税務署や税理士に相談することを検討してみましょう。

- 税務署の窓口

- 税理士

- 青色申告会

- 確定申告ソフトのサポート窓口

申告期間には、確定申告会場で相談をしながら申告書を作成することができます。国税庁の公式LINEから予約を行う必要があるので注意しましょう。

ただし、確定申告ソフトのサポート窓口はあくまで、操作方法に関する内容のサポートがメインです。

仕訳作業などに関する相談は、税理士や所轄の税務署に確認することをおすすめします。特に税務署では、確定申告期間の場合検算の依頼も可能であるため、手書きやインターネットを使用した作業に不安がある方は、税務署の窓口に行って相談してみるとよいでしょう。

税務署へ相談できるのは原則として平日の午前8時30分から午後5時までとなっています。

ただし、確定申告期は例外的に休日に相談を受け付けることがあります。例えば令和6年分の確定申告については、2025年3月2日(日)に限り、相談を受けつける税務署があります。

税務署によって会場が異なるため、事前に必ず国税庁の公式サイトを確認してください。

確定申告がわからないときの税務署への相談は以下の記事でも解説しているので、参考にしてください。

なお、マネーフォワード クラウド確定申告も、操作方法に関する電話サポートを用意しているプランをご用意しています。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

確定申告の対象者は?

「確定申告を義務づけられている人」と「確定申告義務はないけれど確定申告によって還付される人」の2種類に分かれます。詳しくはこちらをご覧ください。

確定申告はいつ、どうやってする?

確定申告義務のある人は、原則として対象となる年の翌年の2月16日から3月15日までに確定申告書を書いて税務署に提出する必要があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

確定申告の流れの関連記事

-

e-Taxで確定申告するやり方を解説!メリット・デメリットや添付書類は?

-

会社員/サラリーマンの確定申告のやり方!医療費控除・副業・ふるさと納税対応

-

確定申告の書き方をわかりやすく解説!【ケース別の記入例つき】

-

副業の確定申告のやり方は?スマホでの申告・正社員/アルバイト対応!

-

アプリで確定申告!アプリの選び方と申請方法を分かりやすく解説

-

確定申告のやり方【業種・職種別まとめ22選】

-

確定申告の納税方法は7種類!支払い方法と流れを解説

-

税金のコンビニ納付とは?QRコード・バーコードのやり方と注意点を解説!

-

合同会社の決算・法人税等の確定申告方法は?必要書類についても解説!

-

確定申告はどこでするの?

-

確定申告で持参すべき必要な持ち物・書類まとめ

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる