- 更新日 : 2026年2月13日

飲食店の確定申告のやり方は?計算方法や経費項目、青色申告についても解説!

飲食店の経営者や経理担当者は、業務の一環として確定申告の流れや必要書類についての概要を知っておくべきでしょう。本記事では、確定申告の方法や経費にできる項目、青色申告と白色申告のメリットについて解説します。

確定申告は難しいイメージがあると思いますが、ある程度所得税について理解できて、確定申告ソフトを使用すれば、税理士に依頼することなく自分で書類が作成できます。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

飲食店を開業したら確定申告が必要

飲食店を開業した場合は、自身で所得を計算して確定申告を行う必要があります。確定申告とは、1年間(1月1日から12月31日)で生じた所得の金額と、所得を基に計算によって算出された所得税を確定させることをいいます。

青色申告と白色申告の違いは?

青色申告とは、基本的に複式簿記による正規の簿記を行い、その記帳に基づいて所得税を正しく計算・申告することで、所得税について特典が受けられる制度です。青色申告を始めるためには、青色申告をしたい年の3月15日まで、その年の1月16日以降に開業した場合は開業から2カ月以内に「所得税の青色申告承認申請書」を所轄税務署長へ提出することが必要です。

なお青色申告を選択しない場合は、自動的に白色申告となります。

青色申告と白色申告の大きな違いは、日々の取引を記録するための記帳方法にあります。白色申告の場合は、収入または経費を支出した日付と金額のみを記帳する「単式簿記」が認められています。シンプルな記帳方法であるため、誰でも帳簿が作成できることが特徴です。

一方の青色申告では原則として、複式簿記による正規の簿記が求められるほか、貸借対照表及び損益計算書を作成する必要があります。

青色申告と白色申告の詳細な違いについては、こちらの記事を参照してください。

飲食店の確定申告で青色申告を選ぶメリットは?

青色申告のメリットには、以下のようなものがあります。

青色申告を選ぶと、税金面で多くの特典が受けられます。特に所得から最大65万円が控除される「青色申告特別控除」や、赤字が翌年以後3年間繰り越せる「純損失の繰越控除」は青色申告を選ぶ十分な理由になるでしょう。

青色申告の詳しいメリットについては、こちらの記事を参照してください。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

飲食店の確定申告の方法・流れは?

本記事では青色申告を選択したとして、確定申告の方法や流れを解説していきます。

確定申告を行うためには、以下のようなことが必要です。

- 必要書類の準備

- 帳簿の整理

- 所得税の計算

- 確定申告書の提出

- 所得税を納付する

必要書類の準備

青色申告をする場合は原則として、以下の書類が必要です。

- 青色申告決算書

- 損益計算書

- 損益計算書細目(売上・給与・地代家賃など)

- 損益計算書細目(減価償却など)

- 貸借対照表

- 確定申告書(原則として第一表、第二表)

- 添付資料

本記事では、確定申告書の作成方法についてのみ解説します。

青色申告決算書の詳しい書き方については、こちらの記事を参照してください。

帳簿の整理

確定申告を行うためには、日々の取引から生じる請求書や領収書、伝票などをもとに記帳した帳簿が必要です。最終的には飲食業により生じた収入・経費を合計し、確定申告書と青色申告決算書を作成します。

必要経費を記入する場合は、それぞれの勘定科目ごとに合計する必要があるため、帳簿書類はこまめに整理しておきましょう。

青色申告では原則として、以下のような帳簿書類が必要です。

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | |

|---|---|---|

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など |

| 現金預金取引等 関係書類 | 領収証、小切手控、預金通帳、借用証など | |

| その他の書類 | 取引に関して作成または、受領した上記以外の書類(請求書、レシート、見積書、契約書、納品書、送り状など) | |

出典:記帳や帳簿等保存・青色申告|国税庁をもとに作成

なお、簡易帳簿により記帳した場合には、確定申告にあたって貸借対照表の添付は省略できますが、青色申告特別控除は10万円になります。

所得税の計算

所得税は、1年間で生じた所得から所得控除を差し引いた残りの課税所得に税率を適用し、税額控除を差し引いて税額の計算を行います。

所得税の計算方法は、以下の通りです。

1. 事業所得を求める:総収入金額 − 必要経費 − 青色申告特別控除額

2. 他の所得があればそちらも求める:(基本的に)総収入金額 − 必要経費 )

3. 基礎控除や配偶者控除などの所得控除を計算し、事業所得から差し引く

4. 以下の税額表を用いて税金の計算をする

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

5. 住宅ローン控除等の税額控除があれば差し引く

6. 最後に復興特別所得税として求めた所得税額に2.1%を乗じて加算する(2037年分まで)

所得税の計算方法は、こちらの記事で詳しく解説しています。

確定申告書類の作成

確定申告書類の作成方法は、以下の手順で行います。

- 住所、氏名などを記入する

- 収入金額等、所得金額等を記入する

- 所得から差し引かれる金額(所得控除)を計算する

- 税額を計算する

- 税額控除を差し引く

- その他に該当するものがあれば記入する

- 住民税・事業税に関する事項があれば記入する

確定申告書の詳しい書き方については、こちらの記事を参照してください。

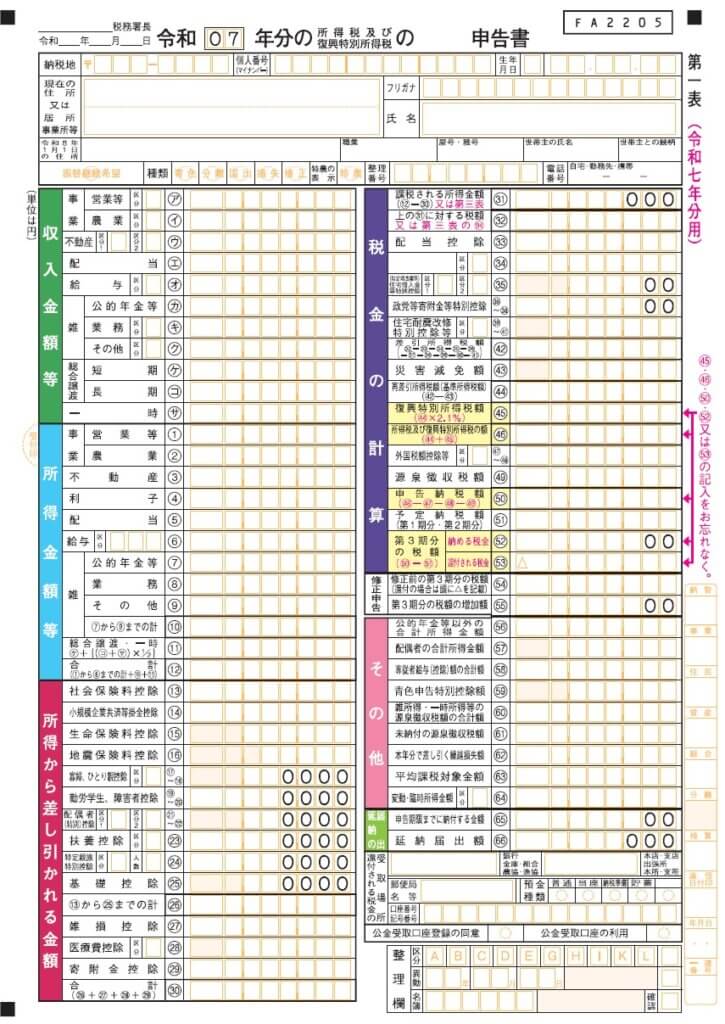

確定申告書の第一表と第二表です。第二表には第一表の明細を記入するようになっています。

【確定申告書 第一表】

【確定申告書 第二表】

出典:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書類を税務署に提出

確定申告書類を作成したあとは、翌年2月16日~3月15日(土日祝の場合は次の平日)までの間に必要書類をそろえて提出します。また、スマートフォンやパソコンなどから「e-Tax」による電子申告を行うことも可能です。

所得税を納税する

所得税の納付を行うためには、次のような方法があります。

- 振替納税を利用するまたはe-Taxによるダイレクト納付を利用する

- インターネットバンキングやATMを利用して納付する

- 「国税クレジットカードお支払サイト」からクレジットカードで納付する

- QRコードによりコンビニエンスストアで納付するまたはスマホアプリ決済を利用する(納税額が30万円以下の場合のみ)

- 金融機関または税務署の窓口で現金で納付する

また、所得税の計算を行った結果、還付金が受け取れる場合は、自身で記入または入力した金融機関の預貯金口座に直接振り込まれます。

飲食店の確定申告で経費にできる項目は?

国税庁では必要経費の定義を「その収入を得るために直接必要であった金額」としています。ここからは、必要経費として認められる項目をご紹介していきます。

【仕入】材料等の買い付け費用

提供する飲食物を作るために仕入れた食材の費用は、「仕入」に計上します。

【荷造運賃】商品の発送にかかった費用

販売商品の包装材料費や、商品の発送にかかった運賃は「荷造運賃」として経費に計上できます。デリバリーサービスやECサイト等で商品を発送する際にかかった費用も、荷造運賃に計上するといいでしょう。なお、販売にかかった手数料は「支払手数料」の勘定科目を利用します。

【地代家賃・水道光熱費】店舗の家賃や電気料金、水道料金、ガス代など

事業を営むために利用している店舗の家賃は「地代家賃」として、水道料金や光熱費などは「水道光熱費」として経費に計上できます。自宅の一部を店舗として利用している場合は、自宅と店舗のスペースや利用量などによる按分額を求め、事業に使っている部分のみを経費に計上する必要があります。

【広告宣伝費】チラシの制作費やポータルサイトへの掲載料など

お店の宣伝を行う目的で要した費用は、広告宣伝費として経費に計上できます。チラシ、ポスターやショップカードの制作費、ポータルサイトへの掲載料などが広告宣伝費に当たります。

【減価償却費】厨房機器やパソコン、配達に使用する軽トラックの代金など

事業に使用している機械や自動車で、購入単価が10万円以上かつ耐用年数が1年以上のものは、定められた耐用年数を用いて計算を行います。減価償却費の計算方法については「定額法」または「定率法」のうち、あらかじめ税務署へ届け出ている償却方法により計算を行うことが必要です。なお、計算方法を届け出ていない場合は原則として、所得税においては定額法により計算を行うことになります。

減価償却資産の耐用年数については、パソコンは4年、軽トラックは4年と定められています。その他の減価償却資産の耐用年数については、国税庁のホームページに掲載されているので、ご確認ください。

【福利厚生費】懇親会の費用や、従業員のまかないなど

従業員の慰安、衛生、医療・保健などを目的として事業主が支出した場合は、妥当な金額までの費用については、福利厚生費として経費に計上できます。

福利厚生費として計上できる項目や、妥当な金額の範囲については、別の記事で詳しく解説しています。

飲食店の確定申告は税理士に依頼すべき?

青色申告を選択して最大65万円の控除を受けるためには、複式簿記による正規の帳簿が求められます。「借方」や「貸方」を用いた仕訳に自信がない人は、確定申告を税理士に依頼してもいいかもしれません。

しかし、税理士へ依頼すると毎月の顧問料の他に、決算や確定申告の費用としてある程度の費用が必要になる場合があります。

事業を始めたばかりで支出を抑えておきたいのであれば、事業が軌道に乗るまでは自身で確定申告を行い、税理士に相談をしてはいかがでしょうか。

確定申告ソフトを使えば飲食店の確定申告も簡単!

税理士へ依頼する前に、まず確定申告ソフトを導入して記帳を試みるという手もあります。クラウドを使った確定申告ソフトであれば、年間1万5,000円ほどで使えるほか、複式簿記による正規の帳簿が自身でも行えます。また、将来的に税理士へ依頼したいと考えている場合も、過去分をクラウド会計で連携できれば、顧問税理士との共有がスムーズに行えます。

おすすめするのは、マネーフォワードクラウド確定申告です。まずは1カ月無料で使ってみて、自身に合っているかを試してみてはいかがでしょうか。

マネーフォワードクラウド確定申告のメリットには、以下のようなものがあります。

- Windowsはもちろん、Macでも利用できる

- 金融機関等との取引の仕訳が自動で取得できる

- スキマ時間にアプリで仕訳作業ができる

- 連携したデータについて、勘定科目が自動で提案される

飲食店の確定申告は特別控除のある青色申告がおすすめ

確定申告を行う際は、青色申告と白色申告のうちどちらかの方法で申告を行うことになりますが、できれば青色申告を選択しましょう。青色申告の箇所でもお伝えした通り、青色申告を選択することで、税金面の特典がいくつも受けられるからです。特に「青色申告特別控除」は最大65万円の控除が受けられるため、節税という観点からメリットを感じることでしょう。

開業した年は事業の準備や宣伝に忙しく、確定申告のことを考える余裕がないかもしれません。しかし、日々の記帳や帳簿の整理を怠っていると、確定申告に間に合わない場合もあります。

自身で記帳を行うことに不安があるのであれば確定申告ソフトを導入して、チャットや電話によるサポートを頼りにしてはいかがでしょうか。

なお、青色申告については以下の記事で詳しく解説しています。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

飲食店の確定申告の方法・流れは?

確定申告は、手書きで作成する方法とe-Taxを利用して作成する方法があります。確定申告は以下の流れで行います。 1.必要書類の準備 2.帳簿の整理 3.所得税の計算 4.確定申告の提出 5.所得税の納付について 詳しくはこちらをご覧ください。

飲食店の確定申告で経費にできる項目は?

材料費や店舗の家賃や水道光熱費、宣伝のために要したチラシの作成費用などは経費に計上できます。なお国税庁では、経費の定義を「その収入を得るために直接必要であった金額」としています。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 職業・ケース別

俳優の確定申告のやり方は?アルバイトと掛け持ちの場合や職業欄の書き方も

俳優業をしている人の課税関係は、複数考えられます。所属事務所や制作会社等と雇用契約を締結している場合は給与所得者と言えますが、それ以外のケースも多々考えられます。また、本業ではなく…

詳しくみる - # 職業・ケース別

アイドルの確定申告のやり方は?芸能事務所の報酬形態や経費による節税対策も

アイドルとして生計を立てている方や、会社員の傍ら副業でアイドルをしている方は働き方や所得によって確定申告が必要になる場合があります。確定申告のやり方は、芸能事務所との契約形態によっ…

詳しくみる - # 職業・ケース別

確定申告で美容院代などの美容費は経費に計上できる?勘定科目は?

確定申告において、美容院代などは必要経費になるのでしょうか? もし、必要経費となる場合の勘定科目はどうなるのでしょうか? この記事は、確定申告における美容に係る費用について解説しま…

詳しくみる - # 職業・ケース別

個人事業主が選択できる4つの健康保険まとめ

会社員は、国民健康保険や各会社の保険組合に加入します。一方で、個人事業主は加入する健康保険を自分で選ばなければなりません。 しかし、これは逆に言うと自由に健康保険を選択することがで…

詳しくみる - # 職業・ケース別

マイナンバー通知カード廃止で確定申告への影響は?

マイナンバー通知カードが廃止されたと知り、これまでと同様の手続きでは確定申告できないと不安になっている人もいるでしょう。本記事では、これまで通りマイナンバー通知カードが利用できる場…

詳しくみる - # 職業・ケース別

NISAに確定申告は必要?非課税口座を上手に使って節税しよう

将来の資金形成などを目的に、NISAやつみたてNISA口座を開設する人も増えてきました。NISAやつみたてNISAは、取引ができる金融商品に制限があるものの、通常の証券口座にはない…

詳しくみる