- 更新日 : 2025年2月25日

会社員/サラリーマンの確定申告のやり方!医療費控除・副業・ふるさと納税対応

会社員の確定申告のやり方は、【所得を整理→各種控除を整理→確定申告書への記入→確定申告書の提出】という流れで行います。

会社と雇用契約を結んでいるサラリーマン(会社員)の所得税については、勤務先である会社が年末調整をするため、通常、確定申告の必要はありません。

しかしサラリーマンであっても、状況によって確定申告を必要とするケースがあります。また、サラリーマンは給与所得控除により、一定額を経費として給与収入から差し引き所得税を計算できますが、実際の負担が大きい場合は別途経費として申告することも可能です。

この記事では、確定申告が必要となるのはどのような場合かなど、サラリーマンの確定申告全般について解説していきます。

目次

会社員・サラリーマンで確定申告が必要な人・得する人

所得税の確定申告とは、年間(毎年1月1日から12月31日)の所得税を計算し、申告する手続きのことです。サラリーマンの場合、勤務先が源泉徴収税として毎月給与から天引きし、年末調整を行って所得税の過不足分を精算する仕組みであるため、通常、確定申告の必要はありません。

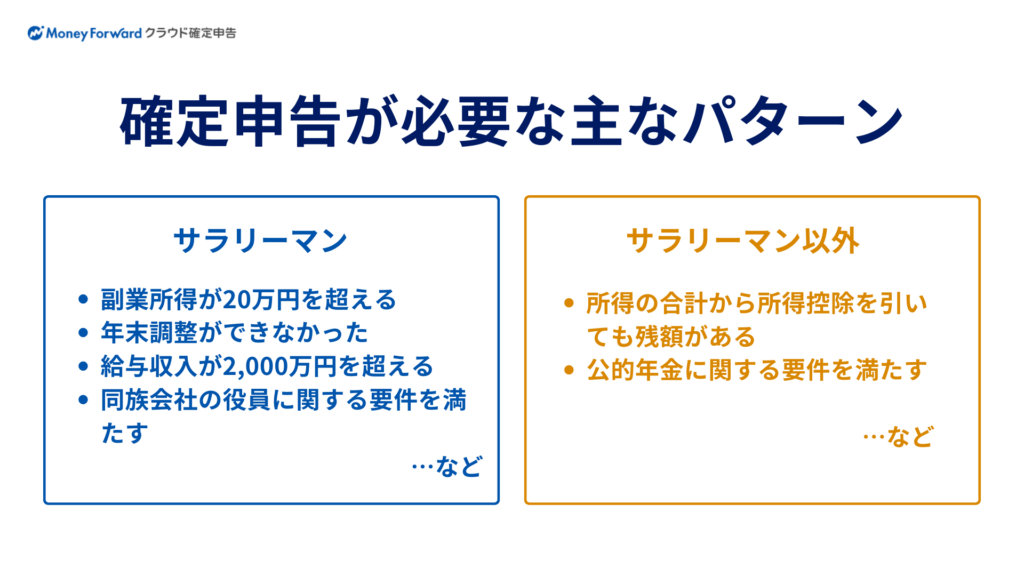

しかし、サラリーマンでも確定申告しなければならない場合があります。

会社員・サラリーマンで確定申告が必要な人は、以下の11個のケースのいずれかに該当する方です。

※リンククリックで、読みたい箇所の説明にジャンプします。

一方で、確定申告が義務ではないものの、会社員・サラリーマンで確定申告をすれば得するケースは、主に以下の6ケースです。

※こちらもリンククリックで、読みたい箇所の説明にジャンプします。

会社員・サラリーマンの確定申告はいつからいつまで?

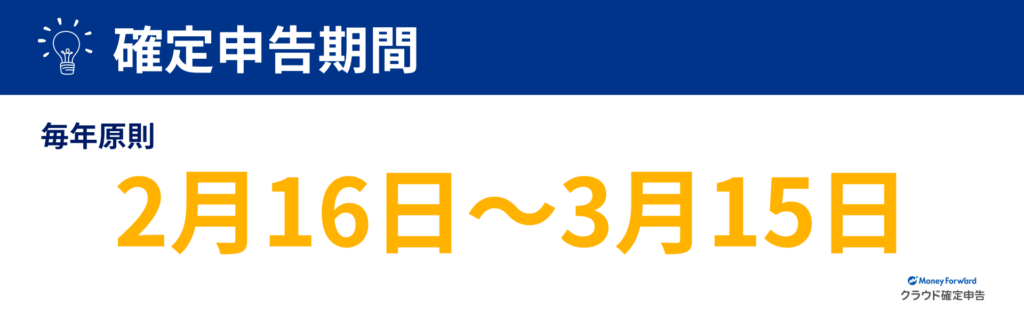

令和6年分(2024年分)の所得税の申告、納税の期間・期限は令和7年(2025年)2月17日(月)から3月17日(月)までになります。

これは、会社員・サラリーマン問わず、自営業や個人事業主・フリーランスの方も同様です。

所得税の確定申告とは「1月1日から12月31日までに生じた所得を集計して所得税を計算・納付する手続き」です。所得税法では、原則として「1月1日から12月31日までの所得」を「翌年の2月16日から3月15日までに申告して納税してください」と定めています。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

【基礎編】会社員・サラリーマンの確定申告のやり方

会社員・サラリーマンの確定申告を始めるにあたり、まずは、確定申告のやり方(確定申告書の作成方法)を把握しましょう。

会社員・サラリーマンの確定申告の場合、主に3つの方法があります。

※なお会社員・サラリーマンの確定申告で、税理士さんに依頼するケースはそこまで多くないため、この記事では省略しています。税理士さんに依頼したい場合は、「確定申告を税理士に代行してもらうメリット」の記事をご参考にしてください。自分で作成する時間がない、初めての確定申告で不安だという場合には、税理士などの専門家に依頼することもおすすめかつ、安心です。

1. 確定申告ソフト・確定申告アプリで作成

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

確定申告ソフト・確定申告アプリは、申告書等の様式に則った入力画面に必要な項目を入力することで、申告用データを作成できるソフトです。簿記や会計の知識がない方にも使用しやすく設計されているので、会社員・サラリーマンの副業や控除の確定申告におすすめでしょう。

マネーフォワード クラウド確定申告アプリのように、スマホで控除や副業の確定申告が完結するアプリも多いので、会社員・サラリーマンの確定申告に便利です。

- 直観的に使いやすく、簡単に確定申告書の作成・提出ができる(控除や副業の確定申告が楽にできる)

- スマホで使えるソフトが多い、オンラインで提出まで完結する

- 確定申告が初めての方、長期的に副業を行っていきたい方におすすめ

確定申告ソフトのデメリットとしては、一般企業が提供しているツールのため、一部機能が有料であったり、無料の場合でも広告が付帯したりすることが基本的です。

マネーフォワード クラウド確定申告も、会社員・サラリーマンや確定申告が初めての方にも多く利用されている確定申告ソフトですので、ぜひご活用ください。

2. 確定申告書作成コーナーで作成

国税庁のWebサイトには、「確定申告書等作成コーナー」というサイトがあり、必要事項を入力するだけで確定申告書を作成できます。

国が提供している公式のツールなので安心感があり、個人事業主・フリーランスや自営業の方も多く利用しています。

一方で、UI/UXなど、直観的な使いやすさがやや劣るのがデメリットなので、会社員・サラリーマンの方の場合、最初は使い方に戸惑う可能性もあります。(一般企業が提供している確定申告ソフトのほうが簡単で分かりやすい傾向です)

- 国が提供しているツールなので、安心

- 画面の指示に従って入力を進めることで作成が可能、納税額も自動で計算される

- 収支計算が複雑ではない方、経費などが少ない方におすすめ

確定申告書等作成コーナーで作成した確定申告書は、印刷して税務署に直接持参する以外に、インターネット経由で税務署に送信する方法(e-Tax)、税務署に郵送する方法などがあります。

なお、e-Taxによる申告を行うには、事前準備が必要になります。

3. 手書きで作成

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

紙の確定申告書を使用して、手書きする方法です。紙の申告書は、税務署窓口や税務署のHPから印刷できます。初めての方は確定申告書の作成の手引きなどを参考にして作成したほうが良いでしょう。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 自宅やコンビニエンスストアでプリントアウトする

紙の確定申告書は、計算ミスや記載ミスをしてしまうリスクが高く、実は初心者にはあまりおすすめできない方法です。国税庁も、基本的にはe-Taxを利用したオンライン上での作成・提出を推奨しています。

また、会社員・サラリーマンの場合、日中は忙しい方も多いかと思いますので、確定申告アプリや確定申告書作成コーナーのほうが作業自体は効率的に行えます。

一方で以下のようなメリットもあります。

- 申告期間であれば、税務署に申告書を持ち込んで相談しながら作成できる

- 時間はかかりやすいが、確定申告を行う達成感がある

- パソコンが苦手な方や、税務署の方と慎重に確定申告をしたい方におすすめ

また、作成内容について質問がある場合には、税務署に直接相談することもできますし、電話で国税局電話相談センターなどを利用することができます。

副業の確定申告のやり方

副業の確定申告のやり方は、【副業の所得の種類を把握→1年間の収支について帳簿を作成→それをもとに確定申告書を作成→作成した確定申告書を提出】の流れで進めます。

詳しくは以下の記事にも書いていますので、ここでは概要を紹介します。

1. 副業の所得の種類を把握

副業の所得には、事業所得・雑所得・不動産所得・譲渡所得の主に4種類あります。まずは、どの所得に該当するのかを確認しましょう。

※見出しのリンククリックで、詳細の記事にジャンプします。

| 事業所得 |

|---|

| 事業所得とは卸売業、小売業をはじめ、農業やサービス業などの事業から生ずる所得をいいます。ただし、不動産の貸し付けや山林所得、譲渡所得に該当する所得は除きます。 |

| 雑所得 |

|---|

| 雑所得とは、「利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得」をいいます。 すなわち、雑所得は所得区分において利子所得、配当所得等で示されるような積極的な意義を持っておらず、一般にこれら名称の付いたいずれにも該当しない所得の「受け皿」として説明されます。 |

| 不動産所得 |

|---|

| 不動産所得とは「不動産等の貸付け」による所得のことです(事業所得、譲渡所得に該当するものを除く)。 具体的には、「1.土地や建物などの不動産の貸付け」「2.地上権など不動産の上に存する権利の設定及び貸付け」「3.船舶や航空機の貸付け」の3つがあります。 |

| 譲渡所得 |

|---|

| 譲渡所得とは、自己が所有している資産を売却したことにより得た所得(もうけ)のことです。譲渡所得の対象となるものにはさまざまなものがありますが、例えば、土地や建物、株式、金、宝石、骨とう品、機械器具などがあげられます。貸付金や売掛金などの債権や棚卸資産は、譲渡所得の対象とはなりません。 |

2. 1年間の収支について帳簿を作成

まずは、副業の収支を何に記録するのかを決めましょう(収支帳簿を用意しましょう)。これは手書きでも、エクセルや確定申告ソフトを使用しても構いません。重要なのは、全ての収入と支出を正確に記録することです。

副業から得た全ての収入を記録します。これには、仕事の対価、商品の売上、サービス料などが含まれます。収入の日付、金額、収入源を明確に記載します。また、副業に関連する全ての支出(経費となるもの)を記録します。これには、材料費、交通費、通信費、広告費、レンタル料、事務用品の購入費などが含まれます。支出の日付、金額、支出の目的や内容を詳細に記載します。

最後に、年間を通じての収入と支出を集計し、収支を計算します。これは、収入合計から支出合計を引いた金額となり、これが副業による所得となります。

3. 申告書類の作成・必要書類の準備

先ほど紹介した3つの方法から、申告書を作成していきます。

サラリーマン・会社員の副業の場合は、1. 確定申告ソフト・確定申告アプリで作成か、2. 確定申告書作成コーナーで作成で作成すると、税額も自動計算されるので、ミスのリスクを避けて確定申告が可能です。

副業の確定申告の場合、必要書類は主に以下の通りです。

副業の場合は、雑所得の方も多いので、その場合は「白色申告」を選ぶことになります。

マネーフォワードクラウド 確定申告は青色申告・白色申告の両方に対応しています(詳しくはこちら)

4. 申告書類の提出

副業の確定申告の場合、提出方法は主に以下の通りです。

- e-Taxで電子申告

- スマホアプリから電子申告

- 税務署に郵送

- 税務署に持ち込み

会社員・サラリーマンの副業の場合、スマホアプリから電子申告から確定申告書を作成・提出するのが、手軽で簡単です。

マネーフォワードクラウド 確定申告アプリはこちらからダウンロードできますので、ぜひご活用ください。(iPhone・Android、両方対応です)

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

医療費控除の確定申告のやり方

医療費控除は、一定の医療費を支払った場合に、その年の所得税から一部が控除される制度です。

対象期間は、その年の1月1日から12月31日までに支払った医療費です。

- 医療費控除の対象となる支出を確認

- 医療費の合計額を計算

- 必要書類の準備

医療費控除の明細書・確定申告書・領収書 - 確定申告書の記入

医療費控除の部分に、支払った医療費の合計額と自己負担額を記入 - 確定申告の提出

- 所得税の還付

控除額が所得税額を上回る場合は、差額が還付

医療費控除の確定申告のやり方について、詳しくは以下の記事をご参考にしてください。

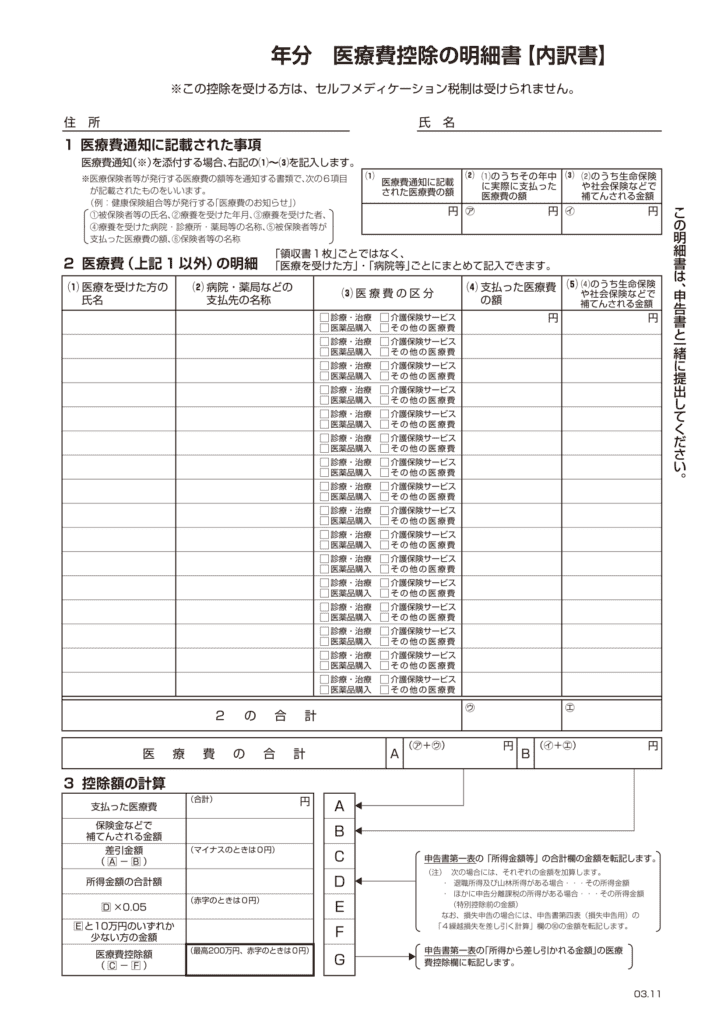

医療費控除の必要書類について

引用:A1-1 申告書・申告書付表と税額計算書等 一覧(申告所得税)|国税庁、「 年分 医療費控除の明細書」

必要書類に関して、以前は医療費控除を受ける際には医療費の領収書を確定申告書に添付し提出していましたが、現在は「医療費控除の明細書」の提出のみで構いません。(ただし領収書は自身で5年間保存しなければなりません)

なお、マネーフォワード クラウド確定申告では、医療費控除とセルフメディケーション税制の申告に対応しています。

画像:マネーフォワード クラウド確定申告(FAQ)Q. 医療費控除を受けるための操作方法を教えてください。(※画像は執筆時点のイメージであり、最新の画面と異なる場合がございます)

上記のように、パソコンやスマホアプリから、フォーム入力で簡単に医療費控除とセルフメディケーション税制の確定申告がラクにできるので、おすすめです。

ふるさと納税の確定申告のやり方

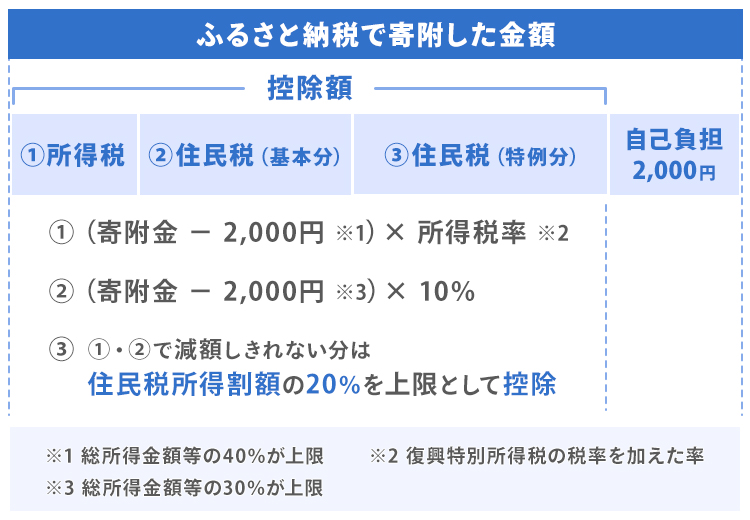

ふるさと納税は、地方自治体に寄付を行い、その寄付額に応じて所得税や住民税が減額される制度です。対象期間はその年の1月1日から12月31日までに行った寄付です。ふるさと納税による所得税と住民税の減額の仕組みとしては、上記画像の通り、寄付金額から2,000円を差し引いた金額が控除の対象となります(限度額あり)

ふるさと納税の確定申告の流れは、以下の通りです。

- ふるさと納税の対象となる寄付を確認

- 必要書類の準備

寄付金受領証明書・確定申告書 - 確定申告書の記入

寄付金控除」の欄に、寄付金受領証明書に記載されている寄付金の合計額を記入します。 - 確定申告の提出

- 所得税と住民税の減額

ふるさと納税による寄付金控除が認められると、所得税から控除されます。さらに、翌年度の住民税からも控除されます。

別途、以下の記事ではふるさと納税の確定申告について、詳しくご紹介しています。

なお、マネーフォワード クラウド確定申告では、ふるさと納税の確定申告に対応しています。

画像:マネーフォワード クラウド確定申告(FAQ)Q. ふるさと納税をした際の寄附金控除方法を教えてください。(※画像は執筆時点のイメージであり、最新の画面と異なる場合がございます)

上記のように、パソコンやスマホアプリから、フォーム入力でふるさと納税の確定申告がラクにできるので、おすすめです。手入力で登録はもちろん、XML形式の「寄附金控除に関する証明書」で取り込む方法も使えます。

なお、年間5自治体以内に寄付し、ワンストップ特例申請書を提出した場合は、確定申告を行う必要はありません。

【ケース別】会社員・サラリーマンで確定申告が必要な条件

ここでは、サラリーマンでも確定申告が必要な場合をケースごとに、詳しくご説明します。

副業の所得が20万円を超える人

給与の支払いを1カ所から受けていて、給与所得と退職所得を除いた各種所得の合計が20万円を超える人は、サラリーマンでも確定申告が必要です。

想定されるケースとして多いのは、副業をしている場合でしょう。「給与所得と退職所得以外」なので、ここでいう副業にアルバイトやパートは含みません。該当するのは、ブログ運営やカーシェアリング、ハンドメイド作品販売による収入、アウトソーシングサービスなどを利用して受け取った自身のスキルを生かした収入などです。

また、確定申告が必要なのはこのような所得(必要経費を差し引いた額)の合計が20万円を超える場合なので、収入から必要経費を差し引いて20万円を下回るのであれば、確定申告は必要ありません。ただし、所得税の確定申告が不要な場合でも、住民税の申告は必要となります。

(例1)ハンドメイド作品販売の収入30万円、材料などの必要経費20万円30万円(雑収入)-20万円(必要経費)=10万円(雑所得) → 確定申告は不要

(例2)ブログ運営の収入50万円、サーバー代などの必要経費10万円

50万円(雑収入)-10万円(必要経費)=40万円(雑所得) → 確定申告が必要

なお、令和4年分以降の確定申告では、前々年(令和4年分であれば令和2年分)における雑所得の収入金額が300万円超であった場合に「現金預金取引等関係書類」の保存が義務付けられています。「現金預金取引等関係書類」とは、現金預金の受払に応じて作成される書類をいい、以下のようなものを指します。

給与収入が2,000万円を超える人

年間の給与収入が2,000万円を超える人は確定申告が必要となります。その理由は、給与収入2,000万円超の人は年末調整の対象外となっているためです。年末調整を受けられないため、自身で確定申告をしなければなりません。なお、判断基準は年間の「給与所得」ではなく、会社からの総支給額で、各税金や社会保険料が除かれていない「給与収入」である点に注意しましょう。

給与所得を2カ所以上からもらっている人

源泉徴収の対象となる給与を2カ所以上から受けていて、年末調整されていない給与収入とほかの所得(給与所得と退職所得を除く)の合計が20万円を超える人は確定申告が必要です。

この条件で想定されるのは、たとえば以下のようなケースになります。

- 副業のアルバイトの年収が20万円を超える

- 複数社で会社役員をしており、いずれも給与収入が20万円を超える

- 掛け持ちしている仕事で源泉徴収されない給与収入がある

2カ所以上からの給与所得があるときは、主たる勤務先(年末調整をする勤務先)を除く勤務先の給与以外の合計が年間20万円を超えるかどうかで判断します。ブログ収入など給与以外の所得がある場合は、その金額も含めます。

ただし、20万円をラインに判断するのは、すべての給与所得がいずれも源泉徴収されている場合です。法人に限らず個人も広く源泉徴収義務者となっていますので源泉徴収されないケースは少ないですが、1カ所でも源泉徴収されない給与所得があるケースでは、給与収入の額にかかわらず確定申告をします。

不動産を売却した人

不動産を譲渡(売却)した人のうち、以下の計算で所得が発生する場合は、サラリーマンでも確定申告が必要です。

譲渡対価は、不動産を売却して得た収入の額のことです。取得費は不動産の購入代金など、不動産の取得に要した費用を指しますが、購入代金全額を控除できるわけではありません。建物など時間の経過とともに価値が下がるものは、減価償却額相当を控除して取得費とします。譲渡費用は、手数料など売却にあたり要した費用のことです。

特別控除は土地や建物以外の譲渡であれば50万円と定められていますが、土地や建物の譲渡は別に特別控除が設けられています。土地や建物の特別控除はいくつかありますが、よく知られているのがマイホームを売却したときの特例です。条件を満たせば、所有期間にかかわらず最大3,000万円を控除できます。特例を適用したい場合は、上記の計算で所得が発生しなかったとしても確定申告が必要です。確定申告が必要ないのは、特例を考慮しなくても所得が発生しなかった場合に限られますので注意しましょう。

投資信託を売却した人

投資信託は、ファンドにお金を預け入れることで、商品別のポートフォリオに応じた分散投資ができる金融商品の一種です。投資信託を譲渡(売却)したことによる譲渡益には、20.315%の税金(所得税、住民税、復興特別所得税)が課せられます。

一般口座や特定口座(源泉徴収なし)で取引し、投資信託の売却によって譲渡益が生じた場合は確定申告が必要です。一方で、特定口座(源泉徴収あり)の場合は取引のたびに源泉徴収され、NISA口座やつみたてNISA口座の場合はそもそも非課税であるため、基本的に確定申告は必要ありません。

相続した実家を売却した人

相続した実家の売却についても、考え方は建物や土地などの不動産を売却したときと同じです。基本的には、売却額から取得費や譲渡費用を差し引いた譲渡益に対して所得税が課せられます。そして、実家を売却したときに譲渡益がある人、譲渡益があって特例を適用したい人は確定申告を行う必要があります。

相続した家を売却するときに注意したいのは、特例を適用する場合です。「被相続人の居住用財産(空き家)を売ったときの特例」で最大3,000万円の特別控除を受けるケースや、「相続財産を譲渡した場合の取得費の特例」で3年以内の相続による相続税を取得費に加算するケースなどでは、確定申告をしなければなりません。

年金を受け取った人

公的年金などの老齢年金を受給している場合で以下に該当する人は、確定申告が必要です。

- 公的年金などの収入が合計400万円を超える

- 公的年金などの収入が合計400万円以下であるものの、給与所得などほかの所得合計額が20万円を超える

給与所得20万円超とは、給与収入でいうと75万円(給与所得控除55万円を差し引く前の額)超です。アルバイトなどであれば確定申告が必要ないケースもありますが、現役で仕事をしている年金受給者は確定申告が必要なケースがほとんどでしょう。

ちなみに、同じ公的年金でも障害年金や遺族年金は非課税所得になるため、所得税の計算には含めません。

年の途中で退職して再就職していない人

年の途中で退職しても、12月中に支給される給与受取後に退職したなど、一定の要件に該当する場合は退職した会社で年末調整が行われます。しかし、年の途中で退職した場合は年末調整が行われないことも多いでしょう。

年末調整の対象にならない場合は、退職先から送付された源泉徴収票などの金額をもとに、自身で確定申告をしなければなりません。

一般口座や特定口座(源泉徴収なし)で株取引した人

株式の譲渡(売却)にかかる譲渡益の扱いと確定申告については、上で取り上げた投資信託と同じです。NISA口座(上限額内の取引)や特定口座(源泉徴収あり)内の取引であれば、確定申告は必要ありません。確定申告が必要なのは、一般口座や特定口座(源泉徴収なし)で株取引を行ったときです。

また、株式の保有期間中に配当金を受け取ることもあります。配当金については、特定口座(源泉徴収あり)の場合に限り、源泉徴収により申告不要制度を選択可能です。特定口座(源泉徴収あり)で申告不要制度を選択しない場合や、一般口座または特定口座(源泉徴収なし)内で保有している株式の配当については確定申告が必要で、総合課税か申告分離課税のいずれかを選択します。

満期保険金を受け取った人

養老保険などの貯蓄型の生命保険は、保険期間終了と同時に満期保険金が支払われることがあります。保険負担者と受取人が同一であれば、所得税の課税対象です。満期保険金の受取は一時所得に該当しますので、以下の計算で所得が発生する場合、確定申告が必要です。

= 満期保険金にかかわる一時所得

贈与を受けた人

家族などの個人から金銭や物品の贈与を受けた場合、サラリーマンでも申告が必要になることがあります。贈与は贈与税の対象ですので、この場合は所得税の確定申告ではなく、贈与税の申告が必要です。具体的に、以下に該当する場合は申告をします。

- 暦年課税で贈与額の合計が基礎控除額の110万円を超える場合

暦年課税とは、年間の贈与額に対して贈与税を課す課税方式です。特例を選択しない限り、通常は暦年課税が適用されます。 - 相続時精算課税を適用する場合

贈与額を相続税の計算に含む代わりに、2,500万円まで贈与税を負担しなくても良いという制度です。相続時精算課税を適用したい場合は、贈与を受けた額にかかわらず贈与税の申告が必要です。

【ケース別】会社員・サラリーマンで確定申告をすると得するケース

次に、サラリーマンで確定申告は必須ではないものの、確定申告をしたほうが納付すべき所得税の額が減り、結果的に得をするケースを紹介します。

医療費が10万円を超えたケース

年末調整では適用できない所得控除のひとつに、医療費控除があります。医療費控除は、納税者が負担した自身や扶養する家族の医療費が一定額を超えたときに適用できるものです。負担した医療費から保険金などの補填分を差し引いた額が10万円(総所得200万円未満の人は総所得の5%)を超えるときに、確定申告によって上限200万円までの医療費控除が受けられます。

<医療費控除の適用を受けた場合の例>

総所得金額500万円、医療費負担額80万円で保険金から補填された額は30万円(その補填対象の医療費を上限)だった。

医療費控除の計算:80万円-30万円-10万円=40万円

医療費控除反映後の課税所得:500万円-40万円(医療費控除)=460万円

※実際は、医療費控除のほかに基礎控除などの所得控除額も差し引かれます。

上記の例だと、医療費控除の適用により課税所得が40万円減りました。納めるべき所得税額も源泉徴収税額(年末調整時の所得税額)より少なくなりますので、所得税の還付を受けられます。

なお、特例により、医療費控除と選択でセルフメディケーション税制の適用も可能です。セルフメディケーション税制は、1万2,000円を超える特定の一般医薬品などの購入費を、8万8,000円を上限として所得から控除できる制度です。

マイホームを取得したケース

住宅ローンを利用してマイホームを購入した場合、居住要件など一定の要件を満たせば「住宅借入金等特別控除(住宅ローン控除)」という税額控除の適用を受けられます。

これは住宅ローンの年末残高に1%を乗じた額を税額控除できる制度で、最長10年間で最大400万円、認定住宅の新築なら最大500万円の控除が可能です(特例により、2025年12月31日までの期間内に住宅を取得し居住した場合は最長13年間で最大480万円、認定住宅なら最大600万円の控除を受けられます。ただし控除率は0.7%となります)。2年目以降の申告は年末調整で対応しますが、初めて住宅ローン控除の適用を受けたいときは確定申告が必要です。

また、住宅ローンではなく自己資金で住宅を取得した場合も一定の要件を満たせば、確定申告により認定住宅新築等特別税額控除などを適用できることもあります。

税額控除は所得税から直接差し引けるものなので、確定申告すればその分すでに支払った所得税の還付を受けられます。

ふるさと納税や寄付を行ったケース

基本的に、寄附金控除も確定申告をしなければ適用できません。寄附金控除とは、個人が国や地方公共団体のほか、公益社団法人など、特定の公益性のある団体に寄附をしたときに受けられる所得控除です。「支出した特定寄附金の額」または「総所得金額などの40%相当額」のいずれか小さい額から、2,000円を差し引いた額を寄附金控除として申告できます。

公益社団法人や認定NPO法人、政党などへの寄附は、税額控除である寄附金特別控除との選択適用も可能です。税額控除の場合は、該当する寄附金の合計額から2,000円を差し引いた額の30~40%を税額から控除できます。

なお、寄附金控除に該当する寄附が「ふるさと納税」のみの場合で、寄附する自治体数が5以下のときは、ワンストップ特例も選択できます。ワンストップ特例は、申請書を寄附の都度提出することで、確定申告が省略できる制度です。

災害や盗難にあったケース

災害や盗難により損害を受けたときに適用できる雑損控除は、確定申告を行わなければ受けられません。雑損控除では以下の額のうち、大きいものを所得控除できます。

- 差引損失額-総所得金額等×10%

- 差引損失額のうち災害関連支出の額-5万円

※差引損失額とは、損害金額と、災害などでやむなく出費した額の合計から、保険金などで補填された額を差し引いた残りの損失額のことです。

なお、災害による損害については災害減免法との選択適用ができます。災害減免法は、災害にあったときの合計所得額が1,000万円以下のときに適用でき、所得税の減額や免除を受けられる制度です。合計所得額500万円以下のときは、所得税額の全額免除が受けられます。

年末調整で控除の適用もれがあったケース

年末調整で所得控除の適用もれがあっても、勤務先で年末調整をやり直してもらうことはできません。しかし、確定申告をすると、所得税の還付が受けられます。また、確定申告の期限を過ぎて適用もれに気づいたときは、還付申告により還付を受けることが可能です。還付申告は確定申告とは別の手続きで、原則として還付を受ける事象が発生した翌年1月1日より5年以内であれば提出できます。

株取引で損をしたケース

証券口座の種類のうち特定口座(源泉徴収あり)の場合は源泉徴収だけでなく、配当金と譲渡損失との損益通算まで証券会社などが行ってくれます。しかし、複数の証券会社で口座を所有している場合、可能なのは特定口座(源泉徴収あり)内の損益通算までで、証券会社間の損益通算には対応できません。

上場株式など金融商品グループが同じであれば、本来は損益通算ができます。そのため、損失が出ているときは確定申告をして、損失分をほかの口座の株式の譲渡益や配当金と損益通算したほうが得といえるのです。

サラリーマンが確定申告で経費にできるものは?

たとえば個人事業主のような事業所得者は、実際の収入に対して実際にかかった必要経費を計上して事業所得を計算します。しかし、年末調整を受けるサラリーマンなどの給与所得者は、実際にかかった経費を計上し給与所得を計算することはありません。これは、年末調整を効率良く済ませられるよう、所得額に応じた一定の給与所得控除が設けられているためです。

給与所得控除は、事業所得でいう経費のようなもので、実際に発生していなくても給与収入から定められた額を差し引き、給与所得を計算できる仕組みになっています。給与所得控除の上限は195万円です。

このように、ある程度の額の控除が認められている給与所得控除ですが、通常は年収が上がるほど給与所得者本人が負担する税額も増えるはずなので、給与所得控除だけでは不十分という状況もあるでしょう。そこでサラリーマンなどの給与所得者には、特定支出控除が認められています。

特定支出控除とは、特定の支出が給与所得控除額の2分の1を超えるとき、給与所得控除後の給与所得から、給与所得控除額の2分の1を超える額をさらに控除できる制度です。特定支出控除の適用を受けるためには確定申告が必要です

(例)年収1,000万円、給与所得控除額195万円のときに特定支出が120万円あった。

195万円(給与所得控除)÷2=97万5,000円(給与所得控除額の2分の1)

120万円(特定支出)-97万5,000円=22万5,000円(特定支出控除の額)

1000万円(年収)-195万円(給与所得控除)-22万5,000円(特定支出控除)=782万5,000円

この場合の給与所得は、782万5,000円となります。

以下に、特定支出に含まれる費用を具体的に解説します。

通勤費

通勤費とは、通常認められる範囲の通勤による支出をいいます。通勤費に含まれるのは、通勤に必要な電車の定期券代やバス代など交通機関利用時の支出、給与支払者により証明された経路の通勤に必要なガソリン代や高速道路料金などです。

職務上の旅費

勤務地を離れて仕事をするとき、交通機関の利用による必要な支出などのうち、給与支払者により証明されたもっとも経済的かつ合理的な経路にかかる支出をいいます。

転居費

転居費は、給与支払者に証明された転任にともなう支出のことです。転居にともなう移動に必要な費用、転居で必要になった宿泊代、家具などを転居先に移動させるときにかかる運送費など、転任の日から1年以内に発生する転居にかかわる支出がこれに該当します。

研修費

仕事に直接必要なスキルや技術の習得を目的とした研修のうち、給与支払者に証明された支出のことです。ここでの研修とは、不特定多数の人を相手とする受動的な研修のうち、第三者が訓練や講習を行うものをいい、社内で行われる研修は含みません。

資格取得費

職務に必要な資格のうち、給与支払者に証明された資格の取得に要した支出を指します。弁護士、公認会計士、税理士などの資格取得費も特定支出の対象です。

帰宅旅費

単身赴任者が配偶者などの住む自宅へ帰宅する際の旅費のうち、給与所得者により証明された、もっとも合理的かつ経済的な経路の移動に要した費用のことです。交通機関利用時の費用やガソリン代、高速道路料金などが含まれます。

図書費(勤務必要経費)

職務に関連するもののうち、書籍、新聞、雑誌などにかかった支出です。図書費に含まれる書籍としては、専門書、新聞や雑誌などの定期刊行物、特定分野の専門誌などが想定されます。自己啓発本など仕事に直接必要のない書籍は含まれません。

なお、図書費や以下の衣服費及び交際費は、勤務必要経費の範囲に含まれます。ほかの特定支出と異なり、勤務必要経費には65万円という上限がありますので、この額の超過分は特定支出として認められません。

衣服費(勤務必要経費)

勤務先で制服や作業服などの特定の衣服着用が定められている場合で、その購入に要した費用のことです。また、直接の社内規定がなくても、背広など慣習上着用が必要な衣服の支出も衣服費として認められます。

交際費等(勤務必要経費)

仕入先や得意先など、職務上関係のある相手に対する接待や贈答、供応などにかかった支出のことです。職務上関係のある取引先との関係を円滑にすることを目的に発生した支出を交際費とします。

会社員・サラリーマンが確定申告すると会社にバレる?

副業の所得がある人は確定申告の有無にかかわらず、住民税額が増えて会社にバレてしまうことがあるため、基本的には住民税を自身で納付する「普通徴収」を選びましょう。

確定申告を行うと、本業の給与収入と副業の所得(給与収入、事業所得、雑所得など)が合算されて住民税が計算されます。

会社は従業員の住民税を特別徴収(給与からの天引き)として納税します。副業による所得があると、住民税額が増加し、会社の給与計算担当者が「住民税が予想より高い」と気づく可能性があります。また、副業が事業所得として分類され、赤字を申告すると、その赤字が給与所得と相殺され、住民税の金額が大きく減少することがあります。これが会社に知られるリスクを高める可能性があります。

※ただし副業が会社にばれない絶対的な方法は存在しないため、副業を行う際は会社の就業規則や副業に関するポリシーを確認し、適切に税務処理を行うことが大切です。

会社員・サラリーマンが確定申告がしなかった時のペナルティ

確定申告の義務があるにもかかわらず申告を行わない場合、無申告加算税が課される可能性があります。無申告加算税は、納税額に応じて以下のように計算されます。

- 納税額が50万円までの部分については、納税額の15%。

- 50万円を超える部分については、納税額の20%。

- ※ただし、税務署の調査通知を受ける前に自主的に期限後申告を行った場合、無申告加算税の課税割合は5%まで軽減されることがあります。

また、納税額を納付期限までに納めなかった場合、延滞税が課されます。延滞税は、納税が遅れた日数に応じて加算され、年率最高14.6%で計算されます。

確定申告を怠ることによるリスクは、単に追加の税金を支払うことだけではありません。税務調査の対象となる可能性が高まり、会社員・サラリーマンの副業であったとしても、税務署からの信頼を失うことにもつながります。したがって、確定申告の義務がある場合は、期限内に正確に申告を行うことが非常に重要です。

サラリーマンでも確定申告が必要・したほうが良いケースを押さえておこう

基本的に、勤務先から年末調整を受けるサラリーマンは確定申告を必要としません。しかし、状況によっては確定申告が必要であったり、所得税が還付されるため確定申告をしたほうが良かったりするケースもあります。必要に応じて確定申告を選択するためにも、この記事で取り上げた主なケースは押さえておくと良いでしょう。

確定申告については以下の記事で詳細を説明していますので、こちらもご覧ください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

サラリーマンに確定申告は必要?

基本的に確定申告は不要ですが、副業の収入が多い場合など、給与以外の所得額や状況によって確定申告が必要です。詳しくはこちらをご覧ください。

サラリーマンが確定申告をすると得する場合がある?

確定申告が必須ではない人でも、年末調整にはない医療費控除を受ける場合など、確定申告によって所得税が還付されることがあります。詳しくはこちらをご覧ください。

サラリーマンが確定申告で経費にできる支出は?

誰でも一律に認められるものが給与所得控除で、そのほか通勤費、職務上の旅費、転居費、研修費、資格取得費、帰宅旅費、図書費、衣服費、交際費といった特定支出は、一定の条件を満たせば経費にできます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

確定申告の流れの関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる