- 更新日 : 2025年1月20日

【個人事業主・自営業向け】確定申告のやり方をわかりやすく解説

個人事業主や自営業者として開業すると「確定申告」について気になる方も多いでしょう。

個人事業主が必ずしも確定申告をしなければいけないわけではありませんが、事業を営む上で確定申告に対する正しい理解は必要不可欠です。

この記事では、個人事業主の方向けに確定申告の概要や手順、必要書類、注意点などについて詳しく解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

確定申告とは?個人事業主や自営業者には必要?

確定申告とは、売上から経費を引いた年間所得にかかる税金を算出し、税務署に納める税金の額を報告することです。

確定申告は1年に1度実施する必要があります。1月1日~12月31日の所得と税額を計算し、翌年の2月16日〜3月15日(祝休日の場合は翌日)に税務署へ確定申告します。

2024年分の確定申告の期間は、2025年(令和7年)2月17日(月)から2025年3月17日(月)です。

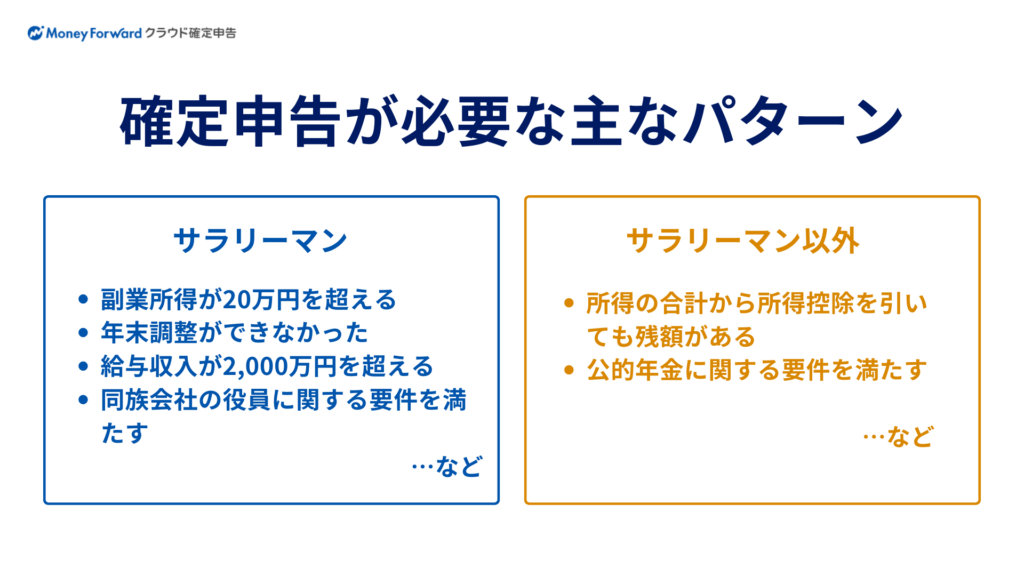

個人事業主や自営業者で確定申告が必要なケース

ここからは個人事業主や自営業者に焦点を当て、どのような場合に確定申告が必要になるのかを見ていきましょう。

個人事業主や自営業者として開業しても、必ず確定申告が必要な訳ではありません。確定申告が必要となるケースは、次のとおりです。

- 年間の事業所得が少なくとも48万円を超える

- 副業やアルバイト、不動産収入などの給与以外の所得が年間20万円を超える

年間所得の基準が48万円であるのは、基礎控除を考慮するためです。

基礎控除とは個人の事情に考慮し公平に課税するといった考え方に基づき、合計所得金額が2500万円以下の人に一律で適用される控除です。

| 合計所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400~2,450万円 | 32万円 |

| 2,450~2,500万円 | 16万円 |

| 2,500万円超 | 0円(控除なし) |

例えば、個人事業主として開業して収入が100万円で経費が10万円の場合、所得は90万円となり、基礎控除額の48万円を差し引いた課税所得が42万円となるので、確定申告が必要です。

実際には、基礎控除額以外にも社会保険料控除(年金や国保の支払い額)や医療費控除などの所得控除、住宅ローン控除などの税額控除が適用され、最終的に納税額が決まります。

課税所得がマイナスとなる場合は、青色申告を行うことで3年間分の赤字を繰り越すことができ、翌年以降に黒字化した際に過去の赤字と相殺して節税することが可能です。詳細は以下の記事で解説しています。

確定申告をしないと節税メリットを得られないため、課税所得がマイナスとなる場合にも確定申告することをおすすめします。

【関連記事】

個人事業主や自営業者で確定申告が不要なケース

一方で、個人事業主・自営業でも確定申告が不要なのは、以下の条件に当てはまる人です。

| 確定申告が不要な人 |

|---|

|

年間の所得が少なくとも48万円以下の個人事業主や自営業者は確定申告の必要がありません。その理由は前述の「基礎控除」の48万円があるからです。

例えば、個人事業主として開業して収入が45万円で経費が0円の場合、基礎控除額の48万円を引くと課税所得がマイナス3万円となってしまいます。このケースでは、確定申告が不要です。

また、給与所得が48万円を超えていても副業の所得が20万円以下の場合は所得税の確定申告は不要となります。

副業の確定申告については以下の記事で詳しく解説しているので、参考にしてください。

所得が48万円以下の個人事業主でも、源泉徴収されている場合や基礎控除以外の各種控除が適用される場合には還付申告を行うことで還付を受けることができる可能性があります。

青色申告と白色申告の違いは?

確定申告には青色申告と白色申告の2種類があります。

白色申告は、法人や個人事業主に関わらず、事業を行う方に必要な確定申告の方法です。青色申告を行わなかった人は自動的に白色申告となります。

一方で、青色申告は以下の条件をクリアし、管轄の税務署長から承認を受けた場合のみに税制上の優遇を得られる確定申告の方法です。

青色申告は、不動産所得、事業所得、山林所得のいずれかの所得がある人のみが対象となります。つまり、給与所得のみの人は青色申告はできません。

加えて事前申請として、開業届と青色申告承認申請書を提出しなければなりません。申告期限である3月15日までに書類を提出しておく必要があります。

また、青色申告では複式簿記による帳簿付けが義務付けられてます。

日々の取引を記録する「仕訳帳」や「総勘定元帳」を作成し、それらをもとに「損益計算書」「貸借対照表」といった決算書を作成しなければなりません。

一方、白色申告はシンプルな簡易帳簿のみなので、帳簿付けが容易です。

「簿記の付け方がまだよくわからない」という人は以下の記事を合わせて読んでみてください。

青色申告は手続きが煩雑な分、税務上の節税メリットが大きいです。e-Taxで青色申告と電子帳簿保存を行えば、最大で65万円の控除が受けられるので、個人事業主は青色申告をすることをおすすめします。

青色申告のメリットについては、こちらの記事でも解説しているので参考にしてください。

青色申告と白色申告の違いをさらに詳しく知りたい人は以下の記事も参考にしてください。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

個人事業主の確定申告の作成方法は4種類

個人事業主の確定申告のやり方(確定申告書の作成方法)は、主に4種類あります。

- ①確定申告ソフトで作成(など)

- ②確定申告書等作成コーナーで作成

- ③手書きで作成

- ④税理士などの士業の方に依頼する

まずは、①②③④のどの方法で確定申告するかを決めましょう。

どの方法でも問題ないですが、青色申告で65万円の特別控除を受けたい人は電子申告の要件を満たすことができる①か②での申告が必要になります。(参考記事)

①確定申告ソフトで作成

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

個人事業主の場合、会計ソフト・確定申告ソフトで簡単に確定申告を行うケースが多いです。

確定申告ソフトは、申告書等の様式に則った入力画面に必要な項目を入力することで、申告用データを作成できるソフトです。簿記や会計の知識がない方にも使用しやすく設計されているので、個人事業主・フリーランスの確定申告におすすめです。

- 直観的に使いやすく、簡単に確定申告書の作成・提出ができる

- クレジットカードや銀行口座と連携できるので、スムーズに仕訳作業ができる

- スマホにも対応したソフトが多い

- 確定申告が初めての方、個人事業主・フリーランスの方におすすめ

確定申告ソフトのデメリットとしては、一般企業が提供しているツールのため一部機能が有料であったり、無料の場合も広告が付帯したりすることが挙げられます。

たとえば、マネーフォワード クラウド確定申告はフォームに沿った入力で申告に必要な書類を作成して提出できるので、個人事業主・フリーランスの方はもちろん、会計知識に不安がある方や確定申告が初めての方にも多く利用されている確定申告ソフトです。

②確定申告書作成コーナーで作成

国税庁の「確定申告書等作成コーナー」というWebサイトでは、必要事項を入力するだけで確定申告書を作成できます。

国が提供している公式のツールというメリットがある一方、直観的な使いやすさが劣るのがデメリットと言えます。一般企業が提供している確定申告ソフトのほうが、簡単で分かりやすい傾向にあります。

- 国が提供しているツールなので、安心

- 画面の指示に従って入力を進めることで作成が可能、納税額も自動で計算される

- 収支計算が複雑ではない方、経費などが少ない個人事業主におすすめ

確定申告書等作成コーナーで作成した確定申告書は、印刷して税務署に直接持参する以外に、インターネット経由で税務署に送信する方法(e-Tax)、税務署に郵送する方法などがあります。

なお、e-Taxによる申告を行うには、主に以下2つの事前準備が必要になります。

- 利用者識別番号の取得

- 電子証明書の取得

どちらも①マイナンバーカードと②ICカードリーダライタまたはマイナンバーカードの読み取りに対応したスマートフォンがあると手続きがスムーズに進みます。

e-Taxで確定申告する方法は以下の記事でくわしく解説しているので参考にしてください。

③手書きで作成

紙の確定申告書を使用して、手書きする方法です。個人事業主でも、そこまで会計処理が多くない方は手書きでも作成が可能でしょう。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 自宅やコンビニエンスストアでプリントアウトする

紙の確定申告書は、計算ミスや記載ミスをしてしまうリスクが高く、実は初心者にはあまりおすすめできない方法です。

一方で手書きには以下のようなメリットもあります。

- 申告期間であれば、税務署に申告書を持ち込んで相談しながら作成できる

- 時間はかかりやすいが、確定申告を行う達成感がある

- パソコンが苦手な方や、税務署の方と慎重に確定申告をしたい方におすすめ

また、作成内容について質問がある場合には、税務署に直接相談することもできますし、電話で国税局電話相談センターなどを利用することができます。

④税理士などの士業の方に依頼する

税理士に確定申告の代行をお願いすることも可能です。

税理士への報酬はかかるものの、正確な内容で申告できる・節税が期待できる・様々な相談ができるといったメリットがあります。

確定申告を1人で行うのが不安な場合や、個人事業主として申告内容が複雑な場合は依頼を検討してみてもよいでしょう。

個人事業主が確定申告する流れ

個人事業主が確定申告をする際のステップは、「開業届の提出」「青色申告承認申請書の提出」「確定申告書の準備・作成」「確定申告書の提出」4つに分けられます。

- 開業届の提出

- 青色申告承認申請書の提出(青色申告をする場合)

- 確定申告書の準備・作成

- 確定申告書の提出

個人事業主として開業してから、初めて確定申告をする人はどのような手続きが必要となるのか不安に感じる場合も多いでしょう。ここでは各ステップごとの内容について詳しく解説します。

1.開業届の提出

個人事業主としての開業準備が完了したら、まずは事業をスタートしたことを税務署に知らせるための「開業届」を提出します。

開業届は税務署で書類を受け取るか国税庁の公式サイトからダウンロードで入手可能なほか、マネーフォワード クラウド開業届のような専用ソフトで作成することだできます。

開業届の提出期限は、基本的には開業した日から起算して1ヶ月以内です。

青色申告を行う場合は開業届を申告期限までに提出する必要があります。なお1月16日以降に開業した場合は、開業から2か月以内に提出します。

期限日が土日や祝日にあたる場合、翌日以降の平日に繰り越されるため注意しましょう。なお提出をしなかった場合のペナルティはありません。

開業届について詳しく知りたい方は、こちらの記事もご参照ください。

2.青色申告承認書の提出(青色申告をする場合)

新年度と合わせて事業を開始する場合や、既に事業を開始しており白色から青色への変更をする場合は「青色申告承認申請書」を適用年の3月15日までに税務署に提出します。

開業届と同様に、1月16日以降に開業した場合は開業から2か月以内に提出します。

青色申告承認申請書は開業届を提出するタイミングに合わせて提出しておくことをおすすめします。

【関連記事】

3.確定申告書の準備・作成

次のステップは確定申告書の準備・作成です。確定申告書を作成するには、事前に書類を準備しておく必要があります。

個人事業主が確定申告するために必要な書類は、以下の通りです。

帳簿とは、売上や経費、仕入れ、借入れなどのお金の流れを記録したものを指します。

日々の取引を帳簿に記録し、会計帳簿とその証拠資料である領収書などの保存が義務づけられています。

毎日の記帳が理想ですが、難しければ最低でも月に1度はまとめて記帳することをおすすめします。

確定申告に必要な書類は以下の記事でも解説しているので、合わせて読んでみてください。

必要書類の準備が完了したら、実際に確定申告書を作成していきます。個人事業主は「確定申告書」という書類を用いて確定申告をします。

前述の通り、確定申告書の作成は主に4つの方法があります。ここで改めて確認しておきましょう。

- 確定申告ソフトで作成する(マネーフォワード クラウド確定申告など)

- 確定申告書等作成コーナーで作成する

- 紙の確定申告書を用意して手書きで作成する

- 税理士などの士業の方に依頼する

確定申告の結果、払い過ぎた所得税が戻ってくる「還付申告」になる場合もあるため、還付金の振込先口座を忘れずに記入しておきましょう。

4.確定申告書の提出

確定申告書や収支内訳書、決算書などを作成し、必要書類も揃えば税務署に提出します。提出方法は次の4つから選択可能です。

- 税務署に持参

- e-Taxの利用

- 郵便での郵送

- 税務署の時間外収集箱に投函

前述の通り、青色申告で最大65万円の特別控除を受けるには、電子申告(e-Tax)の利用が必要です。電子帳簿保存の条件を満たさない場合に、それ以外の提出方法では最大で55万円の特別控除額となる点には注意しましょう。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

個人事業主の確定申告に必要な書類

青色申告と白色申告に共通して必要な書類は、確定申告書 第一表と第二表です。

従来の確定申告書はAとBの2種類がありましたが、令和4年分の確定申告から「確定申告書」にが一本化されました。

ここでは個人事業主の確定申告に必要な書類をリストアップし、青色申告と白色申告それぞれに必要な書類を紹介します。

青色申告で必要な書類

青色申告で必要となる書類は、次の6種類です。

青色申告決算書は確定申告を青色申告で行うために必要な書類です。4枚綴りで次のように構成されています。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

白色申告で必要な書類

白色申告で必要となる書類は、次の5種類です

- 確定申告書(青色・白色共通)

- 収支内訳書

- 確定申告書に添付する控除に関する書類(控除が必要な場合のみ)

- 源泉徴収票(給与所得などがある場合のみ)

- マイナンバーに関する書類(本人確認のため)

収支内訳書は白色申告を行うために必要な書類です。収支内訳書の提出義務を有する条件は次の全項目に該当する場合となります。

- 事業所得、不動産所得、山林所得、一定の雑所得*がある

- 青色申告をしていない

- 確定申告書を提出する

※令和4年分の確定申告より、前々年の業務に係る雑所得の収入が1,000万円を超える場合には、収支内訳書を作成することになりました。

個人事業主の確定申告の注意点

確定申告を間違えると「更正の請求」や「修正申告」といった手続きが増えてしまいます。

所得税の確定申告を正確に行う上で、注意したい2つのポイントを解説します。

- 会社からも給与所得がある場合

- 確定申告で経費にできるもの

会社からも給与所得がある場合

個人事業主として開業しているものの、会社からも給与所得を得ているケースがあります。

例えば「年度の途中で退職して独立した」「自身で事業を営みながらアルバイトや会社勤めをしている」といったケースがこれに該当し、確定申告の対象となる年に得た給与所得は、確定申告書への記入が必要です。

また、確定申告では給与所得を得ている勤務先の源泉徴収票が必要となるため、確定申告書を作成する前に必ず準備しておきましょう。

個人事業主の確定申告で経費にできるもの

経費とは、事業を営む上で必要な費用を意味します。

プライベートと共用しているものがある場合に、どこまで経費にできるか気になる方も多いのではないのでしょうか?

家事関連費においては、どこまでが経費になるかの基準が曖昧で、経費として認められるケースと認められないケースにはグレーゾーンが多いのも実情です。

ポイントとしては「事業との直接的な関連性を証明できるかどうか」にあります。一般的に事業を営む上で必要とされる費用は、すべて経費として計上可能です。

確定申告の経費については以下の記事で詳しく解説しているので、参考にしてください。

確定申告で不安なときは相談しよう

個人事業主の確定申告で不安な点や相談したいことがあれば、以下の窓口や機関・団体に相談することをおすすめします。

- 税務署の窓口(平日の午前8時30分~午後5時まで)

- 税理士

- 青色申告会

- 確定申告ソフトのサポート窓口

申告期間には、確定申告会場で相談をしながら申告書を作成することもできます。ただし、国税庁の公式LINEから予約を行う必要があります。以下の記事で紹介しているのであわせて読んでみてください。

なおマネーフォワード クラウド確定申告では、システムの操作方法に関するサポート(チャット・メール、電話)を利用できるプランをご用意しています。

【関連記事】

個人事業主は確定申告で節税につなげよう

個人事業主は、確定申告によって節税メリットが得られます。確定申告の方法は、青色申告と白色申告の2種類があり、特別控除額や申請方法、必要書類などが異なります。確定申告のやり方を正しく理解し、しっかり節税につなげていきましょう。

確定申告についてさらに詳しく知りたい方は、以下の記事をご参照ください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

個人事業主は確定申告が必要?

個人事業主として得た年間の所得金額から所得控除を差し引き、その金額がプラスになれば確定申告が必要です。ただし、48万円以下となる場合は所得税に関する確定申告は不要です。詳しくはこちらをご覧ください。

個人事業主の確定申告の流れは?

「1. 開業届の提出」「2. 青色申告承認申請書の提出」「3. 確定申告書の準備・作成」「4. 確定申告書の提出」の4ステップで完了します。詳しくはこちらをご覧ください。

会社からも給与所得がある場合はどうする?

年度の途中で独立した場合や会社に勤めながら自身で事業を営む場合は、確定申告の対象年内に受け取った給与(給与所得)を確定申告書に記入しなければなりません。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

個人事業主の確定申告の関連記事

-

個人事業主が消費税を払うのはいつから?課税事業者の確定申告や計算方法を解説

-

個人事業主の領収書の書き方、もらい方、保管方法は?レシートで代用できる?

-

個人事業主は家族に給与を払うと節税になる?青色事業専従者給与も解説

-

個人事業主は複数の事業ができる?二つ目の屋号や確定申告の方法も解説!

-

個人事業主は何もしない時も確定申告すべき?開業届を出していない、売上がない時の対応を解説!

-

フリーランスは青色申告がおすすめ!メリット・やり方・経費についても解説!

-

個人事業主の決算月はいつ?必要書類や確定申告までの流れを解説!

-

個人事業主とは?定義やメリット、開業方法・フリーランスとの違いを解説

-

確定申告の職業・業種欄の記載方法を個人事業主・フリーランス向けに解説

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる