- 更新日 : 2025年11月5日

スマホで確定申告を行うやり方は?事前準備からマイナンバーカードなしの対応まで解説

スマートフォンの普及により、確定申告はスマホ一つで完結できる時代になりました。この記事では、スマホで確定申告を行うための具体的な手順や必要書類、メリット・デメリットを詳しく解説します。

マイナンバーカードを使ったe-Tax申告の方法から、会社員、個人事業主(フリーランス)の方がつまずきやすいポイントまで、誰でも分かるように丁寧に説明するので、初めての方も安心して取り組むことができます。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

確定申告はスマホだけで完結できる?

令和6年分から、所得税のすべての申告画面がスマートフォン対応となり、多くのケースでスマホだけで完結可能になりました。

国税庁は年々、スマートフォンでの申告(e-Tax)の対象範囲を拡大しています。以前はスマホでの申告は会社員などの給与所得者がメインでしたが、近年では青色申告決算書や収支内訳書を作成済みであれば、個人事業主やフリーランスの方もスマホでの申告が可能です。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

スマホで確定申告する時に必要なもの

スマホからe-Taxで確定申告を行うためには、スマートフォン本体、マイナンバーカード、源泉徴収票、各種控除証明書などが必要です。特に、スマホだけで確定申告をスムーズに行うためには、マイナンバーカードがあると便利です。

- スマートフォン本体

- マイナンバーカード

- 源泉徴収票 ※ある人のみ

- 医療費の領収書や各種控除の証明書 ※ある人のみ

それぞれ必要なものを解説していきます。

スマートフォン本体

確定申告書の作成から提出までを行うため、AndroidスマートフォンやiPhoneなどのスマートフォンが必要です。iPadなどのタブレットでも構いません。

e-Taxによる確定申告の提出には、「ID・パスワード方式」と「マイナンバーカード方式」の2種類の方法があり、マイナンバーカード方式を利用する場合には、ICカードの読み取りが可能なスマートフォンが必要です。

マイナンバーカード

マイナンバーカード方式を利用するには、本人名義のマイナンバーカードが必要となります。マイナンバーカードがない場合は、「ID・パスワード方式」で確定申告を行いますが、その場合も申請書にはマイナンバーの記入が必要なので、マイナンバーカードや通知カード等を用意しておきましょう。

源泉徴収票

サラリーマンの方は、会社から受け取った源泉徴収票を手元に用意しておきます。2020年分以降、給与所得者については確定申告書への源泉徴収票の添付義務は廃止されましたが、給与支払額や源泉徴収額をスマホ撮影で取り込む際や、金額を確認する際に必要です。

領収書、控除証明書

医療費控除などを受けるために必要な領収書、控除証明書等を用意します。医療費の領収証は確定申告書への添付義務はありませんが、「医療費控除の明細書」を記入する際に必要です。

なお、2021年1月より、「確定申告書等作成コーナー」とマイナポータルとの連携が可能になりました。マイナポータル連携により、生命保険料控除等の控除証明書のデータを確定申告書に自動入力できるケースもあります。

参考:マイナポータル連携特設ページ(マイナンバーカードを活用した給与所得の源泉徴収票や、控除証明書等のデータの自動入力)|国税庁

スマホで確定申告する方法は2種類

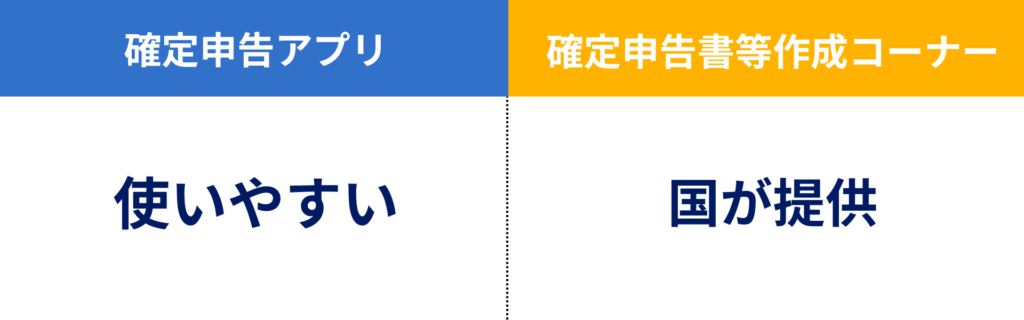

スマホで確定申告書を作成する方法は、主に「確定申告アプリ」と国税庁が提供する「確定申告書等作成コーナー」の2つです。

申告書の作成も提出も、両方スマホで対応可能です。特に、副業や控除の申告など、内容が複雑でない方はスマホで確定申告がしやすいでしょう。

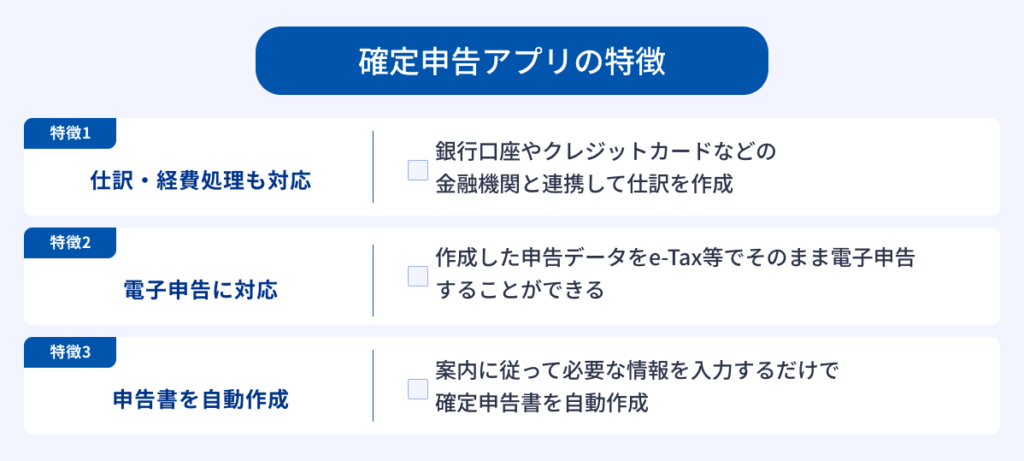

① 確定申告アプリ

確定申告アプリで確定申告書を作成する方法です。

確定申告アプリには、直感的に操作できる画面や銀行・クレジットカードとの連携機能が搭載されており、仕訳作業の効率化に役立ちます。

マネーフォワード クラウド確定申告アプリなら、アプリで作成した申告書を、電子申告での提出のほか、印刷しての提出やe-Taxでの提出にも対応しています。Web版も同じアカウントでご使用可能です。

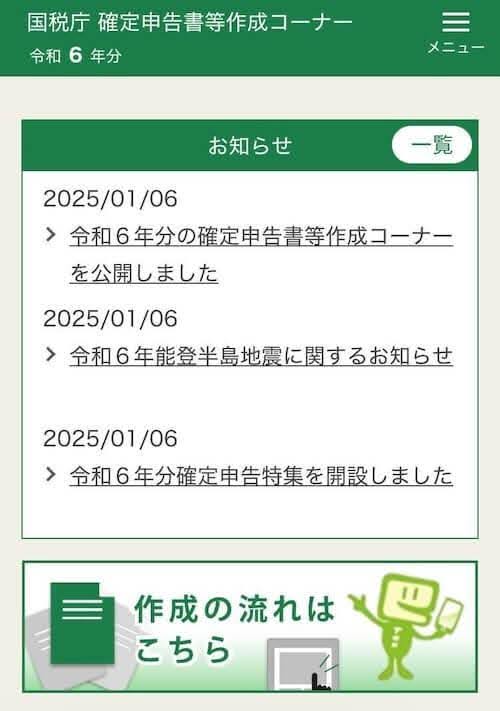

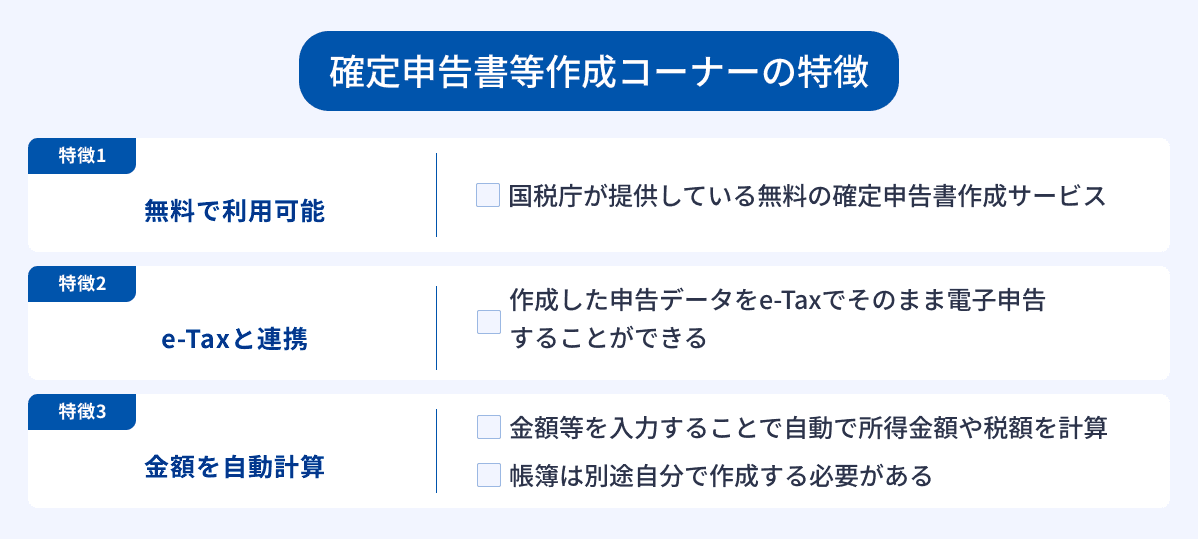

② 確定申告書等作成コーナー

国が提供している「確定申告書等作成コーナー」のスマホ専用画面を使って作成する方法です。スマホ専用画面では、給与所得、事業所得、不動産所得、雑所得、一時所得などの所得や、医療費控除をはじめとする全ての所得控除に対応しています。

確定申告書等作成コーナーは、スマホからも無料で利用できるというメリットがあります。一方、記入項目が多い場合、確定申告アプリを使ったほうが効率的なことがあります。

スマホで確定申告するための事前準備

スマホで作成した確定申告書の提出方法は、「マイナンバーカード方式」と「ID・パスワード方式」のどちらかを選ぶことになります。

マイナンバーカード方式の事前準備

スマホでマイナンバーカード方式を利用するには、マイナンバーカードとマイナンバーカードの読み取り対応のスマートフォンが必要です。

マイナンバーカードを持っていない場合は、以下のいずれかの方法で申請できます。

- 交付申請書で申請する

通知カードに同封されている交付申請書に記入し、顔写真を貼って郵送する - オンラインで申請する

オンライン申請用サイトで必要事項を入力し、スマートフォンのカメラで撮影した顔写真を登録して申請する - 証明写真機から申請する

マイナンバーカード対応のステッカーが貼ってある証明写真機から、画面の案内に従って必要事項を入力し、顔写真を撮影・送信して申請する

ID・パスワード方式の事前準備

ID・パスワード方式は、税務署に発行してもらったIDとパスワードでe-Taxにログインし、確定申告書を送信する方法です。

- 税務署で発行してもらう

運転免許証などの本人確認書類を税務署に持参すれば、その場でIDとパスワードを発行してもらえます。 - オンラインで申請する

マイナンバーカードがあれば、確定申告書等作成コーナーからオンラインで申請し、利用者識別番号を取得することも可能です。

マイナンバーカードを所持しておらず、青色申告特別控除の電子申告の要件を適用したい人など、e-Taxで確定申告をする必要がある人は税務署で発行してもらいましょう。

スマホで確定申告する具体的なやり方

ここでは、国税庁の「確定申告書等作成コーナー」を使い、マイナンバーカード方式で申告する具体的な手順を解説します。

1. 国税庁「確定申告書等作成コーナー」へアクセス

まずは、お使いのスマートフォンのブラウザ(SafariやGoogle Chromeなど)から、国税庁の「確定申告書等作成コーナー」公式サイトにアクセスします。

「作成開始」ボタンをタップすると、確定申告書の作成画面に進みます。作成する確定申告書の年度(例:令和7年分)を確認し、次に進んでください。

参考:確定申告書等作成コーナー

2. マイナポータルアプリと連携

次に、マイナンバーカードを使って本人認証を行うため、マイナポータルアプリと連携させます。

- 「e-Tax(マイナンバーカード方式)」を選択すると、マイナポータルアプリでの認証を求められます。

- 「マイナポータルで連携」ボタンをタップすると、自動でマイナポータルアプリが起動します。

- アプリが起動したら、マイナンバーカード取得時に設定した「利用者証明用電子証明書パスワード(数字4桁)」を入力します。

- 次に、スマートフォンの指定された位置(iPhoneの場合は本体上部、Androidは機種により異なる)にマイナンバーカードをかざして読み取ります。

- 正常に読み取りが完了すると、ブラウザに戻り、申告書作成画面に進むことができます。

3. 申告内容の入力

画面の案内に沿って、源泉徴収票の内容や、医療費控除・ふるさと納税などの情報を順番に入力していきます。

収入金額の入力

会社員の方は、手元にある源泉徴収票を見ながら、支払金額、所得控除の額の合計額、源泉徴収税額などをそのまま転記します。スマホのカメラで源泉徴収票のQRコードを読み取って自動入力する機能もあり、非常に便利です。

各種控除の入力

- 医療費控除

1年間の医療費の合計額を入力します。事前に医療を受けた人ごと、病院・薬局ごとに合計金額を計算しておくとスムーズです。マイナポータル連携を利用すれば、医療費通知情報から自動でデータを取得することも可能です。 - ふるさと納税(寄附金控除)

寄附先の自治体から送られてきた「寄附金受領証明書」を元に、寄附年月日、寄附金額、寄附先の所在地・名称を入力します。 - その他

生命保険料控除や地震保険料控除なども、控除証明書を見ながら入力します。

4. マイナンバーカードで電子署名

すべての入力が完了したら、申告データが本人のものであることを証明するため、マイナンバーカードで電子署名を行います。再度マイナポータルアプリが起動し、今度は「署名用電子証明書パスワード(6〜16桁の英数字)」を入力後、再びスマホでマイナンバーカードを読み取ります。

5. e-Taxで送信し、控えを保存

電子署名が完了すると、データはe-Tax(国税電子申告・納税システム)を通じて税務署へ自動的に送信されます。送信が完了すると受付結果が表示されるので、スクリーンショットなどで保存しておきましょう。また、申告の証明となる「申告書控え」などをPDFでダウンロードできるので、必ずスマートフォン本体やクラウドストレージなどに保存してください。

マイナンバーカードなしでスマホで確定申告する方法

確定申告データをe-Taxへ送信する際には、データの改ざんを防ぐための電子署名が必要となり、通常はマイナンバーカードを用います(マイナンバーカード方式)。しかし、事前に税務署で発行されたIDとパスワードを使う「ID・パスワード方式」を選べば、マイナンバーカードがなくてもe-Taxでデータを送信できます。

ただし、「ID・パスワード方式」は、マイナンバーカードが普及するまでの暫定的な対応とされており、令和7年10月1日からe-TaxのID・パスワードの新規発行が停止されました。国税庁はマイナンバーカードの取得を推奨しています。

ケース別|スマホで確定申告する手順

ここでは、具体的なケース別にスマホでの申告手順と注意点を解説します。

個人事業主が事業所得の確定申告をスマホで行う場合

個人事業主の方も、スマホで事業所得の申告が可能です。

- 事前に会計ソフト(弥生、freee、マネーフォワード クラウドなど)で「青色申告決算書」または「収支内訳書」を作成し、e-Tax用のXMLデータを準備しておくのが前提です。

- 「確定申告書等作成コーナー」の「収入・所得金額の入力」画面で、「事業所得(営業・農業)」を選択します。

- 「決算書・収支内訳書データの読込み」を選択し、準備したXMLファイルをアップロードします。

- データが反映されたことを確認し、他の所得控除などを入力して申告を完了させます。

スマホの「確定申告書等作成コーナー」で、ゼロから決算書を作成することはできません。あくまで作成済みのデータを読み込んで申告書を完成させるための機能です。

会社員が副業(雑所得)の確定申告をスマホで行う場合

副業の年間所得が20万円を超える会社員は、所得税の確定申告が必要です。

- まず、1年間の副業による「総収入金額」と、その収入を得るためにかかった「必要経費」を計算・集計しておきます。

- 「収入・所得金額の入力」画面で、まず「給与所得」を入力します(源泉徴収票を元に)。

- 次いで「雑所得(その他)」を選択し、集計しておいた副業の「総収入金額」と「必要経費」を入力します。所得金額(収入-経費)は自動で計算されます。

- 所得の生ずる場所(取引先の名称など)も入力が必要です。

給与所得以外の副業分の住民税は、「自分で納付(普通徴収)」を選択すると勤務先に通知されず、自宅に通知書および納付書が届くこととなります。ただし自治体によっては普通徴収を選べない場合もあるため注意しましょう。

医療費控除の確定申告をスマホで行う場合

年間の医療費が10万円(総所得金額等が200万円未満の場合は、総所得金額の5%)を超えた場合に受けられる医療費控除も、スマホで簡単に申告できます。

- 「控除の入力」画面で「医療費控除」を選択します。

- 入力方法を選択します。「医療費の領収書から入力」「医療費通知データ(XML)を読込み」「マイナポータル連携で自動入力」のいずれかを選べます。

- 領収書から入力する場合:1年分の領収書を「人ごと」「病院・薬局ごと」に合計し、その金額を入力します。

- マイナポータル連携の場合:対応する医療機関のデータが自動で反映されるため非常に便利です。反映されない期間の医療費のみ、手動で追加します。

- 領収書の提出は不要ですが、5年間は自宅等で保管する義務があります。

- セルフメディケーション税制(特定の市販薬購入費が対象)を利用する場合は、通常の医療費控除と選択制になるため注意が必要です。

ふるさと納税(寄附金控除)の確定申告をスマホで行う場合

ワンストップ特例制度を利用しなかった方や、6自治体以上に寄附した方は確定申告が必要です。

- 「控除の入力」画面で「寄附金控除」を選択します。

- 手元に「寄附金受領証明書」を用意し、証明書の内容(寄附先の名称、住所、寄附額など)を1件ずつ入力します。

- マイナポータル連携に対応した特定のふるさと納税サイトを利用した場合、証明書データを自動で取得・入力することも可能です。

ワンストップ特例を申請済みでも、確定申告を行うとワンストップ特例の申請は無効になります。必ず確定申告で全ての寄附を申告し直してください。

住宅ローン控除の確定申告をスマホで行う場合

住宅ローン控除は、初年度と2年目以降で手続きが異なります。

初年度

初年度は必要書類(売買契約書の写し、登記事項証明書など)が多く、スマホ申告は可能ですが、添付書類を別途郵送するか、PDF化してイメージデータで送信する必要があります。操作が複雑になるため、パソコンでの申告も検討しましょう。

2年目以降

- 給与所得者は年末調整で控除が受けられるため、基本的に確定申告は不要です。もし年末調整で忘れた場合は、スマホ申告が可能です。

- 必要な書類は、税務署から送付される「年末調整のための住宅借入金等控除証明書」と、金融機関から送付される「住宅取得資金に係る借入金の年末残高等証明書」です。

- 「税額控除・その他の項目の入力」画面から「(特定増改築等)住宅借入金等特別控除」を選択し、証明書の内容に基づき入力します。

スマホで確定申告するメリット・デメリット

スマホでの確定申告を検討する際は、以下のメリットとデメリットを比較検討しましょう。

- 時間と場所を選ばない:24時間いつでも自宅や外出先から提出可能です。

- 添付書類の提出が不要:医療費の領収書などは、記載内容を入力するだけで原本の提出が省略できます(ただし、5年間の保管義務あり)。

- 費用が節約できる:印刷代や郵送費がかかりません。

- 画面が小さく操作しづらい:入力項目が多い場合、パソコンに比べて全体像が把握しにくく、入力ミスなどのリスクがあります。

- 対応範囲の制限:土地や建物の売却(譲渡所得)など、一部の複雑な申告には対応していない場合があります。

- 通信環境が必要:安定したインターネット接続環境が必須です。

スマホで確定申告する場合におすすめのアプリ

確定申告アプリを利用する場合、下記のようなアプリが代表的です。

- マネーフォワード クラウド確定申告

- freee会計

- 「弥生 申告」アプリ

- Kaikei

- CalQShare

- HANJOサービスアプリ

アプリによっては「申告書は作れない」「アプリからの電子申告に対応していない」といったものもあります。初めての場合は、有名な確定申告アプリや、利用者・ダウンロード数が多いアプリを使ってみるのがおすすめです。

スマホの確定申告でよくある質問(Q&A)

最後に、スマホの確定申告でよくある質問とその回答をまとめました。

スマートフォンの推奨環境はありますか?

国税庁のサイトで推奨されているOSのバージョンなどがあります。申告を開始する前に、ご自身のスマートフォンが対応しているか「国税庁 確定申告書等作成コーナー」のウェブサイトで確認することをおすすめします。

途中で保存して中断することはできますか?

はい、可能です。「確定申告書等作成コーナー」では、作成途中のデータを保存し、後で「作成再開」から読み込んで作業を再開できます。

確定申告の期間はいつまでですか?

所得税の確定申告の期間は、原則として毎年2月16日から3月15日までです。スマホ申告の場合もこの期間内にe-Taxでの送信を完了させる必要があります。

印刷して提出することもできますか?

はい、可能です。「確定申告書等作成コーナー」で作成した申告書データ(PDF)をスマホに保存し、コンビニのネットプリントなどを利用して印刷し、税務署に郵送または持参して提出することもできます。

2025年はスマホで簡単に確定申告しましょう

2019年分の確定申告からスマホでの電子申告(e-Tax)が可能になり、年々機能が拡充され、使いやすさが向上しています。2024年(令和6年)の確定申告では所得税のすべての画面がスマホに対応しました。

年々、スマホでの確定申告もやりやすくなっているので、ぜひ早めに確定申告の準備を進めていきましょう。

参考:確定申告のやり方~マネーフォワード クラウド確定申告 活用編~

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

行田市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では行田市(埼玉県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる東御市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では東御市(長野県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる長井市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では長井市(山形県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる唐津市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では唐津市(佐賀県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる宮崎県の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では宮崎県の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年の確定申告…

詳しくみる相模原市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では相模原市(神奈川県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 202…

詳しくみる