- 更新日 : 2025年3月3日

個人事業主は消費税還付を受けられる?書類の書き方や勘定科目をわかりやすく解説

個人事業主であっても、消費税の課税事業者で要件を満たす場合は、消費税の還付を受けられます。消費税の還付とは、多く支払い過ぎた消費税の払い戻しを受けることです。消費税の還付を請求できる要件や還付対象になるケース、必要書類などについて解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

フォームに順番に入力するだけで、控除や還付金を受け取るための確定申告も簡単に。「マネーフォワード クラウド確定申告」は、医療費控除・社会保険料控除、ふるさと納税・住宅ローン控除…などの各種控除がある方にも、多くご利用いただいています。

スマホのほうが使いやすい方は、アプリからも確定申告が可能です。

消費税還付とは

事業者が納付する消費税は、原則として、以下の計算式により求められます。

消費税還付とは、上記の計算において納付する消費税額がマイナスになるときに発生します。売上に関する消費税額よりも仕入税額控除が上回る場合です。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

個人事業主が消費税還付を受ける要件

消費税還付を受けたい場合、課税事業者であること、かつ原則課税を適用していることが要件になります。

課税事業者である

課税事業者とは、消費税の申告を行い、計算上納めるべき消費税額があれば、納付の義務が生じる事業者のことです。個人事業主の場合、以下の事業者が該当します。

- 前々年の課税売上高が1,000万円を超えている

- 課税事業者の選択届を提出している

- 適格請求書発行事業者(インボイス発行事業者)の登録を受けている

前々年の課税売上高が1,000万円以下である免税事業者や課税事業者の選択届を提出していない免税事業者については、消費税の還付は受けられません。免税事業者は事業規模が小規模であることから消費税の納付が免税されている事業者のことです。

原則課税を適用している

消費税の課税事業者のうち、課税売上高が5,000万円以下の事業者については、簡易課税制度が利用できます。中小企業者の納税事務負担を軽減する目的で設けられた、第1種から第6種事業別に定められた40%~90%のみなし仕入率を利用して、仕入税額控除額とする制度です。

簡易課税は、原則的な方法と比較して簡単に消費税額を求められるメリットがある反面、仕入税額控除の割合が固定されることになります。最大でも90%となるため、原則的な計算上は仕入税額控除のほうが上回っていたとしても、消費税の還付を申請することはできません。

消費税の還付対象になるケース

消費税の課税事業者かつ原則課税の適用を受けていることを前提に、どのようなケースで還付が発生するのでしょうか。主なパターンを3つ紹介します。

経営が大幅な赤字になった場合

消費税の還付が発生する可能性が高いのは、大幅な赤字になってしまった場合です。

事業が赤字になると、売上に対する消費税額よりも仕入税額控除額が上回る可能性が出てきます。ただし、貸借対照表の収益と費用のバランスだけでは判断できません。費用に関する勘定科目の中には、不課税取引や非課税取引に該当するものも含まれるためです。例えば、従業員に支払う給与や保険金、寄附金などは、消費税の課税対象にはなりません。

消費税が課税されない取引を除いて計算する必要があるため、全体の中で非課税取引の割合が多い場合は、大幅な赤字でないと消費税の還付対象にならない可能性があります。

大規模な設備投資や資産投資をした場合

消費税の納税義務が成立するタイミングは、資産の譲渡等をしたときや特定課税仕入れをしたときです。つまり、資産を購入した場合、購入した時点で消費税全額の納税義務が成立すると考えられます。

このような消費税の成立時期を踏まえて、消費税の還付が発生する可能性があるのは、大規模な資産投資や設備投資を行なったタイミングです。投資額が大きいと消費税額も増えることから、仕入税額控除が課税売上に対する消費税額を超える可能性があります。

輸出業者で免税取引の割合が多い場合

消費税は、国内で消費される商品やサービスに対して広く課税される税金です。国内での消費を前提としていることから、国外に対する商品の提供やサービスの提供は輸出類似取引として、一定の要件を満たすことで免税となります。

輸出業者のように輸出をメインにしている会社は、売上高のうち、輸出に関する免税取引の割合が大きくなります。課税売上に対する消費税と比べて仕入税額控除のほうが金額が大きくなる傾向にあることから、輸出の多い業者も消費税の還付が発生する可能性が高いでしょう。

個人事業主が消費税還付を受ける流れと書類の書き方

個人事業主が消費税の還付を受けるために必要な書類や提出先について解説します。

必要書類と書き方

消費税の申告をする場合、提出が求められるのは以下の書類です。

- 課税標準額等の内訳書(申告書第二表)

- 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表

- 課税売上割合・控除対象仕入委税額等の計算表

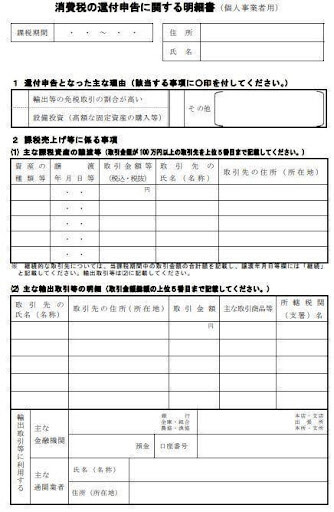

消費税の還付を受ける場合には、上記に加えて「消費税の還付申告に関する明細書」を添付する必要があります。ここでは、消費税の還付申告に関する明細書(個人事業主用)の内容と書き方を簡単に紹介します。

消費税の還付申告書は、全2ページにわたる明細書です。還付申告の理由を記載する項目、課税売上に関する項目、課税仕入れに関する項目があります。

1. 還付申告となった主な理由

該当する主な理由に〇印、該当する理由がない場合はそのほかに理由を記載します。

2.(1)主な課税資産の譲渡等

消費税の課税売上に関する項目で、資産の種類や譲渡年月日、取引金額、取引先、取引金額が100万円以上のものについて、取引金額が大きい順に記載します。(以下同様)千円単位での記載になる点に注意が必要です。取引金額等の下に記載されている(税込 税抜)は消費税の経理方式を表します。該当する方式に丸を付けます。

3.(2)主な輸出取引等の明細

消費税が免税になる輸出取引に関する記載項目です。取引先、取引金額、主な取引商品、所轄税関を記載します。輸出取引等に利用する主な金融機関と通関業者の記載も必要です。

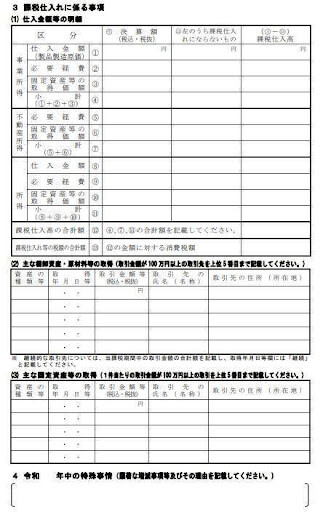

4.(1)仕入金額等の明細

課税仕入れの計算の基礎になった税額について、損益科目と資産科目別に記載する部分です。決算額には損益計算書の金額や資産の取得価額を記載します。課税仕入れにならないものがあれば記載し、決算額から差し引いた額を課税仕入高とします。

5.(2)主な棚卸資産・原材料等の取得

仕入金額等の明細のうち、商品仕入高の内訳を記載する項目です。棚卸資産や原材料に関する内容を記載します。

6.(3)主な固定資産等の取得

仕入金額等の明細のうち、資産の内訳を記載する項目です。

7. 当該課税期間中の特殊事項

還付申告が発生した特殊な事情など、記載しておいたほうがよい内容がある場合に関係する項目です。

申告期限

消費税の還付申告を含む申告期限は、個人事業主の場合、原則として翌年の3月31日です。この日までに消費税の申告や納税を済ませる必要があります。

提出先

消費税の還付申告を含む申告書の提出先は、住所地のある管轄の税務署です。税務署の所在地については、国税庁のホームページからも検索できます。

還付金の受取時期と受取方法

消費税の還付金の受け取りについて解説します。

受取時期

還付金は、税務署側で申告書の記載内容や添付書類などの確認が行われた後に処理が行われます。申告後すぐに還付されない点に注意しましょう。

国税庁によると、所得税の確定申告や消費税の申告が集中する時期は還付までに時間がかかり、おおむね1カ月から1カ月半が目安になるとしています。電子申告で消費税の申告書を提出する場合は、還付までのスピードが速く、提出から3週間程度が目安になります。

受取方法

還付金の受取方法は2つあります。

まず、指定の預貯金口座に振り込んでもらう方法です。指定の口座に還付金が直接振り込まれるため、別途、何らかの手続きを行う必要がありません。令和5年1月以降は登録済みの公金受取口座を指定することもできるようになりました。

口座振込のほかに、郵便局またはゆうちょ銀行の窓口で還付金を受け取ることもできます。

還付金を受け取った場合の勘定科目と仕訳

消費税の会計処理には、税抜経理方式と税込経理方式があります。税抜経理方式は、消費税額と本体の価格を分けて経理処理する方法です。税込経理方式は、消費税と本体の価格を分けずに経理処理する方法をいいます。

消費税の還付については、税抜経理方式と税込経理方式で違いがあります。

【税抜経理方式の場合】

(例)消費税の還付金として30万円が普通預金に入金された。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 300,000円 | 未収消費税 | 300,000円 |

「未収消費税」は、まだ受け取っていない消費税、つまり還付される消費税のことを表します。還付される消費税を会計処理する際に、受け取った消費税と支払った消費税の残額を未収消費税(還付される場合)として仕訳していることが前提となっています。上記の仕訳は、未収消費税として資産計上していたものを、入金により相殺した形です。

【税込経理方式の場合】

(例)消費税の還付金として30万円が普通預金に入金された。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 300,000円 | 雑収入 | 300,000円 |

消費税の還付に関する仕訳自体は、税込経理方式と変わりません。還付される消費税を会計処理する際に、還付金を「雑収入」に計上します。

消費税還付は要件を満たす場合に受けられる

個人事業主であっても、課税事業者で、かつ原則課税により消費税を申告している場合は、消費税の還付を受けられます。消費税が還付されるのは、大幅な赤字になった場合や大型の設備投資を行なった場合、輸出の割合が大きくなった場合です。還付を受ける場合は、明細書を添付して消費税の申告をする必要があります。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

課税証明書とは?取得方法や必要書類、見方や注意点を徹底解説!

一般に課税証明書とは、住民税について所得、控除、課税額などを記載した書類のことです。奨学金などの申請や、金融機関でのローンの申し込みなどで必要になります。 本記事では、課税証明書が…

詳しくみる扶養控除とは?配偶者控除との違い、年収の壁、控除金額などをわかりやすく解説

扶養控除とは、所得税法上の扶養控除の対象となる親族がいる場合、一定の所得控除が受けられる制度のことです。 税法上の扶養親族は、配偶者以外の親族となる点がポイントで、配偶者の場合は扶…

詳しくみる社会保険料控除とは?対象となる保険料や確定申告で控除を受ける方法を解説

年金や健康保険といった社会保険は原則として強制加入となっており、多くの人が社会保険料を負担しています。ただし、被扶養者など自身で保険料を支払っていないケースもあります。確定申告の際…

詳しくみる「160万円の壁」とは?税制の変更点・扶養・手取りを解説

年収103万円の壁を意識して働き方を制限してきた方にとって、2025年施行の税制改正は大きな転機となります。非課税となる収入上限が160万円まで引き上げられたことで、より柔軟に働け…

詳しくみる個人事業主は土地購入費用を経費にできる?固定資産税と減価償却についても解説!

個人事業主は事業に必要なものを購入した際、経費として申告できます。経費として計上することで、税金を抑えることも可能です。それでは、土地購入など、不動産を購入した場合の費用は経費にで…

詳しくみる総合課税とは?申告分離課税との違いや所得税の計算方法を解説!

所得税は、所得の種類によって個別に計算を行った後、総合課税の対象となる所得を合算して総所得金額等を求め、そこから各種所得控除を差し引いた課税所得金額をもとに所得税を計算する総合課税…

詳しくみる