- 更新日 : 2025年4月10日

【個人事業主向け】廃業届の手続きガイド!e-Taxや書類の書き方、適切なタイミングを解説

個人事業主が事業を廃止した場合には、廃止届を提出します。経営不振で事業を廃業する場合だけでなく、家族の事情、健康上の理由、あるいは、事業を法人化するためなど、個人事業を廃業する事例はさまざまです。

ここでは、さまざまなケースで個人事業主が廃業をする場合の主な手続き方法やタイミング、注意点について説明します。

目次

個人事業主の廃業届とは

廃業届とは、個人事業主が事業をやめる際、個人事業主をやめた事実を通知する書面です。

国や都道府県は、その個人が事業を営んでいるかどうかを知ることはできません。「廃業届」や、事業を開始するときに提出する「開業届」の提出をもって、個人がいつ事業を開始したのか?いつ事業をやめたのか?を認識します。

廃業届を提出する方法

事業を廃業する場合、「個人事業の開業・廃業等届出書」に廃業の事由や廃業日など必要事項を記載し、納税地を所轄する税務署長宛に書類を提出します。提出方法としては、次の3つの方法があります。

- 所轄税務署の窓口に直接持参する

- 所轄税務署宛に郵送する

- e-Taxを利用して電子申請で提出する

e-Taxにはウェブ版とダウンロード版がありますが、廃業届を電子申請で提出する場合は、ダウンロード版で作業を行うことになるため注意しましょう。

個人事業主が廃業する際の流れや手続き

法人と違い、個人の場合「解散」「清算」という概念がありません。「事業を廃業しました」となった時点で事業はなくなります。

しかし、個人事業主は所得税や消費税などの国税や、個人事業税や住民税などの地方税を支払っています。また、従業員を雇用し給与を支払っていれば所得税の源泉徴収義務や都道府県民税(住民税)の特別徴収義務があります。

事業を廃止して、個人事業主でなくなった場合には、税務署だけではなく都道府県や市区町村に廃業の届を提出しなければなりません。廃業届だけではなく、種々の廃止にかかる手続きが必要となることもあります。

廃業する際の流れ

個人事業を廃業する場合の流れは、大きく分けて以下のとおりです。

- 従業員を雇用している場合、解雇通知をする

- 仕入先や金融機関等に対する債務を弁済する

- 取引先に対して廃業する旨の通知をする

- 許認可の廃止手続きや国や都道府県、市区町村に廃業の届出を提出する

- 事業最終年分の確定申告書を提出する

倒産による自己破産の申し立てをするケースは別として、一般的には事業で生じた買掛金や借入金などの債務は廃業しても個人の債務として残ります。事業収入がある廃業前に全額弁済してから廃業の手続きに入るようにしましょう。

税務署等に提出する書類

では、それぞれの個人事業主が廃業の際に税務署等に提出する届出書の提出期限や提出先を見ていきましょう。

| 提出書類 | 提出先 | 提出期限 | |

|---|---|---|---|

| 個人事業の開業・廃業等届出書 | 所轄の税務署 | 廃業後1か月以内 | |

| 青色申告の取りやめ届出書 | 所轄の税務署 | 廃業した年の翌年3月15日 | |

| 消費税の事業廃止届出書 | 所轄の税務署 | 廃業後すみやかに | |

| 給与支払事務所等の開設・移転・廃止届出書 | 所轄の税務署 | 廃業後1か月以内 | |

| 所得税等の予定納税減額申請書 | 所轄の税務署 | 第1期・第2期 | 7/1~7/15 |

| 第2期のみ | 11/1~11/15 | ||

| 個人事業税の事業廃止届出書 | 都道府県 | 廃業後10日以内 | |

| 適用事業所全喪届 | 所轄の年金事務所 | 廃業後5日以内 | |

| 雇用保険適用事業所廃止届 | 所轄のハローワーク | 廃業後10日以内 | |

1.個人事業の開業・廃業等届出書の提出

個人事業を廃業したときは、「個人事業の開業・廃業等届出書」を税務署に提出します。提出期限は廃業した日から1か月です。ただし、廃業後に行った支出などが経費として認められないこともあるので、廃業日の決定には注意しましょう。

もし仮に「廃業届」を提出しなかったとしてもペナルティはありませんが、税法上提出しなければならないとされる手続きです。

提出を怠ると「いつまでも税務署から確定申告のお知らせハガキが郵送されてくる…」等ということにもなりますので届出書は確実に提出しましょう。

なお、廃業届を提出しても、その廃業年度に税額があれば確定申告をする必要がありますので要注意です。

2.青色申告の取りやめ届出書の提出

青色申告している場合は、廃業届とともに「所得税の青色申告の取りやめ届出書」を提出する必要があります。事業を廃止しようとする年の翌年3月15日までに提出することとなっていますが、通常は廃業届と同時に税務署に提出します。

3.消費税の事業廃止届出書の提出

個人事業主で消費税の課税事業者の場合は、廃業後すみやかに「事業廃止届出書」を提出します。

消費税の届出については、例えば簡易課税を選択していた事業者が「消費税簡易課税制度選択不適用届出書」に事業を廃止した旨を記載すれば、事業廃止届出書の提出があったものとされます。

どの届出書を出せばよいか不明な場合には、税務署に問い合わせましょう。なお、事業廃止の場合には、インボイス発行事業者取消の届出は不要です。

課税事業者の場合には所得税同様、消費税の確定申告が必要となる場合があります。

4.給与支払事務所等の開設・移転・廃止の届出書の提出

源泉徴収に関する手続きです。給与の支払いがある場合(専従者も含む)は、所轄税務署に「給与支払事務所等の開設・移転・廃止届出書」を提出します。

なお、事業を廃業した場合に給与から預かった源泉所得税は、廃業した日の翌月10日までに納付する必要があります。半年に一度まとめて支払う納期の特例を受けていた場合においても、翌月の10日までに納付することとなりますので注意しましょう。

また、従業員の個人住民税を特別徴収していた場合には、市区町村に普通徴収に切り替えるための「異動届」を提出します。

5.所得税及び復興特別所得税の予定納税額の減額申請書を提出

予定納税をしている個人事業主が廃業することになり、予定納税額が多すぎることが予想される場合、予定納税額の減額を申請できます。この場合、廃業の時期に従って「所得税及び復興特別所得税の予定納税額の減額申請書」を所轄税務署に下記の期間に提出することになります。

- 第1期分及び第2期分の減額申請:その年の7月1日から7月15日までに提出

- 第2期分のみの減額申請:その年の11月1日から11月15日までに提出

参考:所得税及び復興特別所得税の予定納税額の減額申請手続|国税庁

6.個人事業税の事業廃止届出書の提出

事業廃業に際して、個人事業税についての手続きは、事業の廃止の日から10日以内に管轄の都道府県税事務所に、「事業開始(廃止)等申告書」を提出しなければいけません。

また、廃業年分の事業税は納付が翌年になるという事業税の性格を考慮し、特例として、翌年の課税見込額を廃業年分の必要経費とすることが可能です。

7.適用事業所全喪届と被保険者資格喪失届の提出

常時5名以上の従業員を雇用し社会保険適用事業所となっている個人事業主の場合、事業を廃止する際に「適用事業所全喪届」を廃業後5日以内に年金事務所に提出しなければなりません。

同時に、従業員の「被保険者資格喪失届」も提出することになります。

参考:

1-6:適用事業所が廃止、休止等により適用事業所に該当しなくなったとき|日本年金機構、「適用事業所全喪届」

2-2:従業員が退職、死亡したとき|日本年金機構、「被保険者資格喪失届」

8.雇用保険適用事業所廃止届と雇用保険被保険者資格喪失届の提出

廃業する場合には「雇用保険適用事業所廃止届」を、廃業後10日以内に所轄のハローワークに提出しなければなりません。併せて従業員の「雇用保険被保険者資格喪失届」も忘れずに提出しましょう。

参考:

雇用保険適用事業所廃止届|ハローワーク

雇用保険被保険者資格喪失届|ハローワーク

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

個人事業主の廃業届の書き方

では個人事業主による「廃業届」の書き方について解説しましょう。

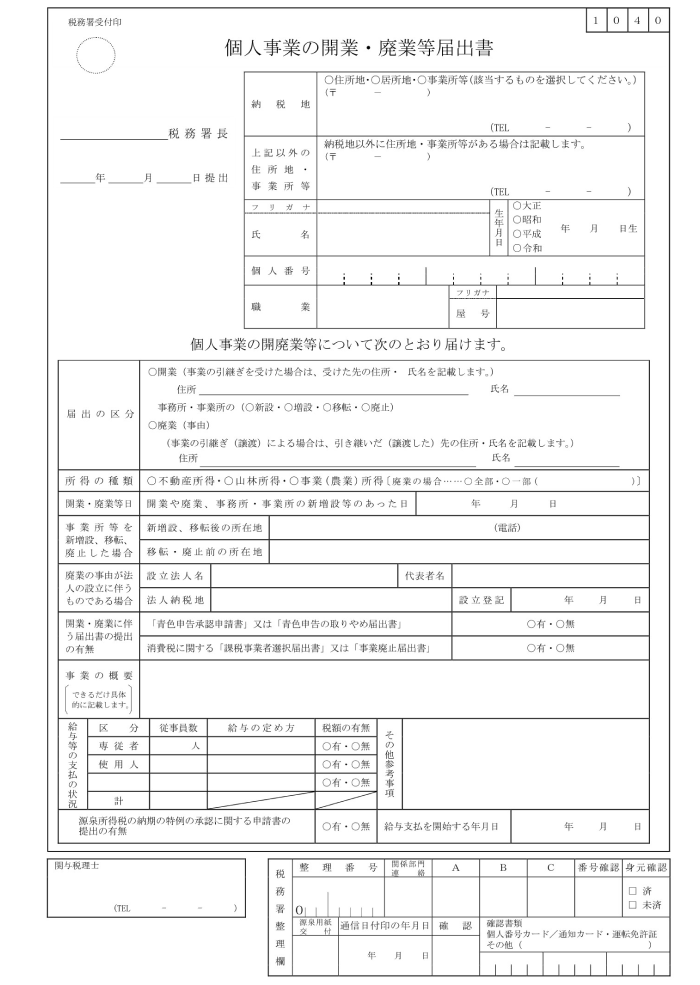

引用:A1-5 個人事業の開業届出・廃業届出等手続|国税庁、「個人事業の開業・廃業等届出書」

届出書の上段には「納税地」や「氏名」「職業」「屋号」などを記入し、中段には廃業についての事由を記入します。

届出の区分

「廃業」にチェックをつけ、廃業の事由について具体的に記載します。例えば、次のようなものが考えられます。

- 経営不振によって事業継続が難しくなった

- 個人事業を法人化するため

- 事業主の健康上の理由で事業継続が難しくなった

- 事業主の会社員への転職のため

- 事業主の高齢化により廃業に至った など

所得の種類

現在営んでいる事業で廃業する所得全てにチェックをつけます。全てを廃業する場合は右欄の「全部」にもチェックをつけましょう。

開業・廃業等日

廃業日を記入します。

廃業の事由が法人の設立である場合

個人事業から法人化した場合、いわゆる「法人成り」の場合のみ記入します。設立する法人の名称や本店所在地などを記入します。

開業・廃業に伴う届出書の提出の有無

当該廃業届と同時に「所得税の青色申告の取りやめ届出書」「(消費税)事業廃止届出書」を提出する場合、該当する項目の「有」にチェックをつけます。

個人事業主が廃業届をe-Taxで提出するやり方

次に、e-Taxを利用して廃業届を電子申請する場合の手続きの進め方について解説します。

e-Taxでの廃業届提出に必要な準備

廃業届を電子申請する場合には、以下の準備が必要です。

- マイナンバーカード等の電子証明書

- 電子証明書を読み取る端末(ICカードリーダライタやスマホ、タブレットなど)

- インターネット環境につながっているパソコン

- e-Taxソフト(ダウンロード版)

廃業届の作成・提出は、e-Taxソフトのダウンロード版を利用する必要があるため注意してください。

e-Taxで廃業届を提出する流れ

廃業届提出までの具体的な流れは、以下のとおりです。

- e-Taxソフト(ダウンロード版)を使って廃業届を作成

- 作成した廃業届にICカードリーダライタやスマホを使って電子証明書を添付

- インターネット環境を使ってe-Taxで廃業届を提出

なお、e-Taxによる廃業届の提出は、メンテナンス時間を除いて24時間いつでも利用することができます。

e-Taxをスマホで行う場合

スマホで作成・提出が可能な確定申告書と違い、廃業届の作成・提出をスマホだけで行うことはできません。

廃業届に添付する電子署名や提出をどうしてもスマホで行いたい場合、手順は煩雑になりますが一旦ダウンロード版で作成した開業届をデータとして切り出し、ウェブ版でアップロードする方法を使えば署名・提出することは可能です。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

個人事業の廃業の適切なタイミング

個人事業を廃業した場合、「個人事業の開業・廃業等届出書」を、廃業後1か月以内に所轄の税務署に提出しなければなりません。

ただし、廃業した後も、事務所の後片付けや残務整理などにかかるさまざまな支出が発生します。

事業を継続していればこれらの支出は事業に関係するものとして必要経費にできるものです。

しかし、所得税では、廃業後の支出を、経費として認めないケースもあります。事業に関係する支出がある場合は、できるだけ廃業前に行いましょう。

個人事業主が廃業するメリット

事業主にとって、自らの意思で開業した事業の廃業には勇気がいるものですが、廃業で得られるメリットもいくつか挙げられます。

倒産よりも取引先や従業員への影響が少ない

倒産は、資金繰り(支払い)ができなくなり、事業継続が困難になる状態を指します。

個人事業主が取引先や従業員への支払いができなくなった場合には、株式会社等とは異なり、事業における債務や責任を自己財産の全てによって弁済する責任(無限責任)があります。

したがって、倒産によって個人事業主自身のプライベートにも大きな影響が出ます。

その点、金融機関の借入金や仕入債務等の清算が済んだ状態での廃業は、事業主の自らの判断によるものであるため、周囲への影響が少ないと言えます。

破産手続きをしなくてよい

破産手続きとは、裁判所が任命した破産管財人が破産者に代わって破産者の財産を管理し、その財産をお金に換えて(換価処分)、債権者への支払いに充当する一連の手続きを言います。

また、債務者が自分で破産を申し立てることを「自己破産」と呼びます。破産の手続き中は一定の義務や制限が生じるため、留意が必要です。廃業であれば、破産手続きをする必要がありませんので特段の制限等は受けません。

個人事業主が廃業するデメリット

廃業によるデメリットや影響はもちろん多いと言えます。廃業の際には、これらの影響を最小とする努力が求められます。

事業や許認可が消滅する

廃業によって、継続して行ってきた事業がなくなります。許認可についても、営業をすることに基づくものなどで失効・消滅するものがあります。例えば、次のような許認可は廃業とともに失効・消滅します。

- 飲食店営業許可

- 建設業許可

- 古物商許可

- 保健所等の許可 など

許認可ごとに届出や資格の返納手続き等が必要なこともあるため、よく確認しましょう。

資産売却の金額が下がる

事業を廃止する際に、固定資産や棚卸資産など会社が所有する資産を売却するケースがあります。

事業継続を前提とした資産売却と違い、廃業に伴う資産売却はどうしても処分したいという考えが強くなりがちです。その結果「二束三文での投げ売り」により資産売却の金額が下がるということが考えられます。

従業員を雇用していた場合は解雇しなければならない

個人事業主と雇用関係にあった従業員は、解雇しなければなりません。廃業の場合は「整理解雇」となりますが、整理解雇するためには一定の要件を満たす必要があります。

また、解雇する人数や対象者によっては、ハローワークへの届出や通知が必要となる場合があります。

合理的な理由がなく、社会通念上認められない解雇は、解雇権の濫用として労働契約法により不当解雇となるため注意が必要です。

参考:整理解雇(経営悪化を理由とする解雇)の要件について|埼玉県

個人事業主が廃業届を出さないとどうなる?

所得税法では、廃業した場合には廃業後1か月以内に廃業届を提出しなければならないとしています。しかし、廃業届を提出しなかったからといって、延滞税や加算税など、税法上のペナルティが課されるわけではありません。

ただし、廃業届が提出されない限り事業は継続しているとみなされ、毎年確定申告書を提出しなければなりません。確定申告をしないと、税務署から申告の催促や事業実態の聞き取りなどが来るケースがあり、非常に煩わしいことになります。

また、事業用の銀行口座やクレジットカードを閉鎖する際には提出済みの廃業届の控えがないと、いつまでも口座やカードを閉鎖することができないデメリットがあります。直接的なペナルティはないものの、廃業届を提出しないとさまざまなデメリットがあるということを覚えておきましょう。

「所得税の青色申告の取りやめ届出書」の手続きとは?

「所得税の青色申告の取りやめ届出書」とは、青色申告の承認を取りやめる際に税務署に提出する書類です。

青色申告をしていた場合は、事業を廃業する際に廃業届とともにこの書類も納税地を所轄する税務署に提出します。事業の廃業を申請することの他に、青色申告を取りやめることを同時に届出する必要があります。

しかし、税法では義務とされる廃業届の提出も、実務上は形式的なものにすぎません。仮に廃業届を提出したとしても、実質的に事業を継続しているとみなされれば申告・納税の義務は生じます。

引用:A1-10 所得税の青色申告の取りやめ手続|国税庁、「所得税の青色申告の取りやめ届出書」

これに対して、青色申告の承認は「取りやめ届出書」を提出しない限り適用が継続されます。

例えば、事業所得と不動産所得があり、2つの所得を合わせて確定申告書を提出しているケースで、「青色申告の取りやめ届出書」を出していないとしましょう。

このケースでは事業は廃業していますが「青色申告の承認」が有効な状態です。したがって、不動産所得は従来どおり青色申告となるので注意が必要です。

提出時期

取りやめの届出書は青色申告による申告の取りやめをしようとする年の「翌年3月15日まで」に提出します。つまり廃業した年の確定申告書と一緒に提出しても間に合うことになります。

提出方法

令和7年1月から、書面での提出物に押印していた「収受印」が廃止となっています。

希望者には当面の間、リーフレットに日付や税務署名を記載したものがもらえますので、窓口での提出や郵送による提出をする際、収受日がわかる書類が必要な場合は、その旨を税務署に伝えましょう。

参考:令和7年1月からの申告書等の控えへの収受日付印の押なつについて|国税庁

手数料

手数料は不要です。

記入方法

届出書の上段には「納税地」と「氏名」「生年月日」「職業」「屋号」を記入し、「青色申告の承認を受けていた期間」を「○○年分から○○年分まで」と記載し、「青色申告を取りやめる理由」を具体的に記入します。

「青色申告書提出の承認を受けていた年分」は、「青色申告の承認申請書」を提出した際に記入した年分から当該取りやめ届出書を提出する年分までを記入します。

例えば承認を受けたのが「X1年分」、取り下げるのが「X3年分」であれば「X1年からX3年まで」となります。また、「取りやめようとする理由」は、廃業ですから「事業を廃業するため」と記入すればよいでしょう。

届出書は、個人事業の廃業届と同じく、国税庁のホームページからダウンロードするか、税務署でもらうことができます。

事業を休業したい場合は?

新型コロナウイルス感染症の流行などにみられたように、事業の見通しが一時的に悪くなるケースがあります。また、事業主がケガや病気で短期間、事業を休まなければならないといったケースも考えられます。一時的に事業の継続が困難になった場合、「廃業」ではなく「休業」するという選択肢もあります。

個人事業主が事業を「休業」する場合について解説していきましょう。

所得税には「休業」の届出はない

所得税の届出書のなかに「休業届」というのは存在しません。個人事業主には休業という概念がないからです。

したがって、仮に事業を休業したとしても、事業が自動的に廃業扱いになることはありませんし、無申告で青色申告の承認取消を受けることもありません。この先事業を再開する予定がある場合には、あえて「廃業届」は提出しないほうがよいでしょう。

休業するからといって「廃業届」や「青色申告の取りやめ届出書」を出してしまうと、将来事業を再開するときに大変です。再度「開業届」や「青色申告の承認申請書」などを出さなければならず、手間がかかることになります。

ただし、個人事業税については自治体によっては「事業休止届」の提出を求めるところもありますので、自治体に確認しましょう。

参考:個人事業税(よくあるご質問)|岡山県ホームページ(税務課)

「純損失の繰越控除」がある場合は注意が必要

確定申告を要する事業を休業し、かつ事業以外の所得がなければ、原則として確定申告は不要です。ただし、「純損失の繰越」がある場合には注意が必要です。

所得税では、事業所得や山林所得、不動産所得や譲渡所得の一部で生じた赤字を、その他3つの所得の黒字と相殺できます。これを「損益通算」と呼びます。純損失とは「損益通算」をしてもなお余った赤字部分を指します。

青色申告事業者の場合、純損失を翌年以降3年間繰り越し、翌年以降に計上した黒字と相殺できる制度があります。これが「純損失の繰越」です。

ただし、この繰越には上記の青色申告の継続と違って「毎年連続して確定申告書を提出しなければならない」という要件があります。つまり、休業中だからといって確定申告書を提出しなければ純損失は消えてしまいます。

したがって純損失を繰り越している場合、青色申告・白色申告を問わず「収入0円経費0円」の確定申告書を提出して純損失の繰越を継続しなければなりません。

事業を継承したい場合は?

廃業ではなく、経営者が事業を次世代へと引き継ぐ「事業承継」により、取引先や従業員との関係を続けていくこともあります。

事業継承の種類

事業用の資産を次世代に引き継ぐ方法としては大きく次の3種類があります。

- 贈与

贈与契約によって、事業用資産を「無償」にて承継する方法です。贈与を受けた人は、贈与税の対象となるため贈与税の負担を考える必要があります。 - 相続

相続は個人事業主の死亡により発生するため、個人事業主が存命のうちは考えられません。しかし、個人事業主の資産を引き継ぐ方法の一つだと言えます。他の相続財産と合わせて相続税の負担を考える必要があります。 - 譲渡(事業売却やM&A含む)

現経営者から後継者に売却する方法です。贈与や相続は対象が親族であることが多いですが、譲渡は従業員や買収予定者のような第三者に資産を承継する際に用いる方法です。

後継者の開業手続き

事業を引き継いだ場合、個人事業主となるためには新たに開業届を提出するところから始めます。

相続の場合には、開業手続きと並行して相続財産について遺産分割協議、相続税の申告納付などの手続きが発生します。相続により取得した資産については、名義変更などの手続きが必要です。主な手続きとして、次のようなものがあります。

- 営業許可等の名義変更や再取得等

- 事業資産の名義変更(不動産、車両)

- 取引先等への連絡

- 事業用口座の名義変更、新規開設

相続の場合、一定の要件を満たすと個人事業主が引き継いだ事業用の資産について納税猶予が適用される場合があります。いわゆる「個人版事業承継税制」と呼ばれるもので、相続税の全部または一部が免除されます。

その他、新たな個人事業主としての手続きには次のようなものがあります。

- 開業届や青色申告承認申請書の提出

- 消費税関係の届出(課税事業者の場合)

- 源泉所得税関連の手続き(従業員がいる場合)

- 社会保険や労働保険の引継ぎや更新の手続き(該当する場合)

開業届の提出を取り下げたい場合は?

原則として開業届をはじめ、税務署に提出した届出を取り下げる正式な手続きはありません。取り下げる場合は「撤回書」「取下書」という文書を提出して税務署内で処理してもらう形を取ります。

何らかの取引があった場合には、開業届を提出することになります。しかし、開業届を提出したものの、諸事情でやはり開業届を提出したことを取り下げたいことはあり得ます。

その場合は自分で(開業届の)撤回届または取下書を作成して税務署に提出し、所轄税務署長の承認を受ける必要があります。イレギュラーなケースであるため、税務署に相談してから提出しましょう。書式は決まった様式はありませんが、通常、以下のことを記載します。

- 提出日

- 提出した届出名

- 撤回の理由など

撤回届の作成例は、次のようになります。

廃業届の理解を深め、手続きをスムーズに行いましょう!

個人事業主が事業を廃業するのは、法人と違って意外と簡単です。基本的には所轄税務署と管轄の都道府県税事務所に、廃業届を提出するだけです。注意するべき点は、廃業届を提出する時期です。廃業しても、廃業した年の事業所得を確定申告しなければなりません。

法人には「会社法」という縛りがありますので、事業を廃止するためには商業登記で「解散」「清算」という手続きを踏まなければなりません。

その点、個人事業主に会社法は適用されませんので比較的簡単に事業を廃止できます。ただ、手続きは簡単でもタイミングは大切です。

取引先が多くある場合には、それぞれの取引先に対する債権債務の清算を済ませておきましょう。廃業するにも社会的な責任を意識して行動すべきです。

廃業日は事業をやめるためにかかる支出を必要経費で全て計上し、決済も済ませた後の日付が良いでしょう。また、年を跨ぐと確定申告を2回(2年分)しなければなりませんので、年末間際に廃業を考えている方は年内で廃業するようにしましょう。

法人化を検討している場合は、以下の記事を参考にしてみてください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

廃業の際に、税務署に提出する手続き書類は?

個人事業の開業・廃業等届出書、青色申告の取りやめ届出書、事業廃止届出書、給与支払事務所等の開設・移転・廃止の届出書、所得税及び復興特別所得税の予定納税額の減額申請書があります。詳しくはこちらをご覧ください。

「個人事業の開業・廃業等届出書」を提出するタイミングは?

個人事業を廃業した場合は、廃業した日から1か月以内に所轄税務署に提出することになっています。詳しくはこちらをご覧ください。

廃業の際に注意すべきポイントは?

事業をやめた後も以前の事業に関連するさまざまな費用が発生することです。廃業日はなるべく年末に近い時期に設定するのがお勧めです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

NISAに確定申告は必要?非課税口座を上手に使って節税しよう

将来の資金形成などを目的に、NISAやつみたてNISA口座を開設する人も増えてきました。NISAやつみたてNISAは、取引ができる金融商品に制限があるものの、通常の証券口座にはないメリットがあるのが特徴です。このように、NISAなどの口座を…

詳しくみるブリーダーは確定申告が必要?経費の勘定科目や税務調査についても解説

ブリーダーは、働き方により確定申告が必要です。会社員のブリーダーの場合は、給与所得者に該当するため、基本的には年末調整によって所得税の課税関係が終了します。一方、個人事業主のブリーダーは、青色または白色申告にて確定申告をする必要があります。…

詳しくみるファイナンシャルプランナーに確定申告を依頼できる?税理士との違いを解説

ファイナンシャルプランナーに確定申告の作成は依頼できません。なぜなら、いわゆる士業では、それぞれの資格によって業務範囲が決まっているからです。 ここでは、ファイナンシャルプランナーと税理士の違いや費用相場、ファイナンシャルプランナーに支払う…

詳しくみるポイントサイトで稼いだら確定申告は必要?

ポイントサイトとは、広告の閲覧や決められた条件を満たすことでポイントが得られるサイトです。学生や主婦のお小遣い稼ぎとしても活用されています。 ポイントサイトで稼ぎが出た場合には、所得として確定申告の対象になるのか確認する必要があります。そこ…

詳しくみるアンケートモニターに確定申告は必要?税金はかかる?副業の場合も解説

アンケートモニターで収入を得た場合も、確定申告が必要になることがあります。しかし、実際のところ、副業収入がアンケートモニターの収入だけという場合には、確定申告は不要のケースが多いです。 どのような条件を満たすと確定申告が必要になるのか、そし…

詳しくみるフリーランス看護師は個人事業主として確定申告が必要?経費や開業届も解説

フリーランス看護師とは、病院などの組織と雇用関係のない、特定の組織に属さない看護師のことをいいます。個人で独立して仕事を行う点で、個人事業主と同じです。フリーランス看護師になった場合に必要な確定申告の手続きや確定申告で経費にできる費用、働き…

詳しくみる