- 更新日 : 2025年2月10日

副業の確定申告のやり方は?スマホでの申告・正社員/アルバイト対応!

副業の確定申告のやり方は、【1年間の収支について帳簿を作成→それをもとに確定申告書を作成→作成した確定申告書を提出】というのが、大まかな流れとなります。

副業の確定申告書の作成は、確定申告ソフト・アプリで作成するのが便利ですが、確定申告書作成コーナーや手書きでも作成が可能です。

確定申告の期間(いつまでにやるべきか)は、原則2月16日(金)から3月15日(金)です。

申告書の作成は1つ1つ確実に終わらせていくことがポイントであり、そのためには、あらかじめ収入金額や必要経費を確定する・必要な書類を準備しておくことが大切です。

この記事では、正社員やアルバイトなど、副業を行っている方向けに、確定申告のやり方や確定申告の基礎知識について分かりやすく解説します。

目次

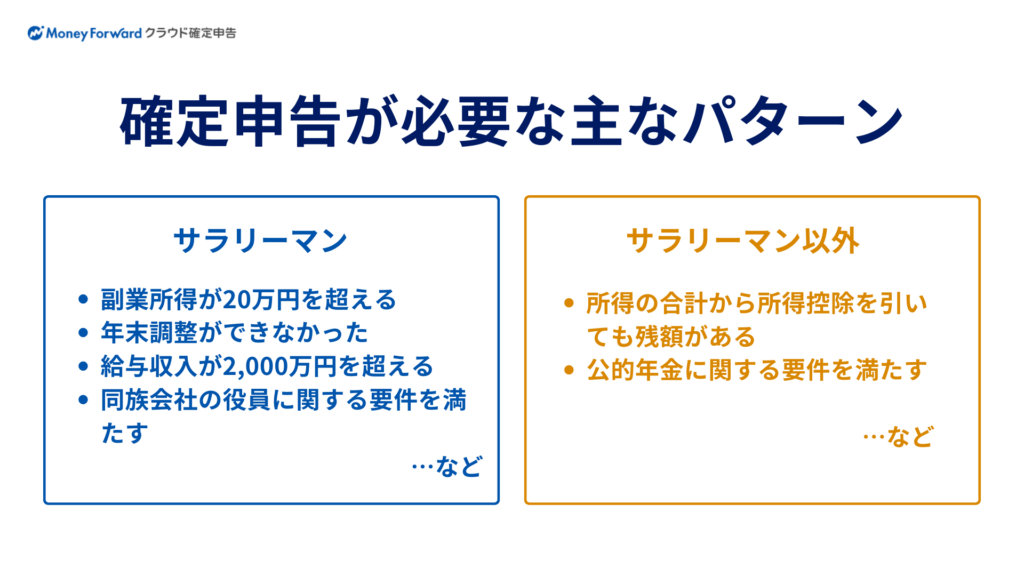

会社員・サラリーマンの副業に確定申告は必要?

1年間の所得(利益)が給与所得のみの場合は、勤め先の会社の方で確定申告(年末調整)を行うため、基本的に自分で確定申告を行う必要がありません。

しかし、副業で得た所得が年間20万円を超えた場合は自分で確定申告を行う必要があります。

(副業の所得は、副業の収入からその収入を得るためにかかった経費を差し引いて計算します)

具体的に、自分で確定申告を行う必要があるのは、以下のどちらかに該当する人です。

また、副業の報酬の支払先が源泉徴収を行っている場合があります。この場合は確定申告が義務付けられているわけではありませんが、自分で確定申告を行うことで所得税の還付を受けられる可能性があります。

源泉徴収はあくまで概算での納税であるため、正しく確定申告を行うことで、「税金の払いすぎ」を防ぐことができるのです。

・マネーフォワード クラウド確定申告のスマホアプリはこちら(無料ダウンロード)

そもそも副業の定義とは

副業とは、本業以外の仕事で収入を得ることです。副業に明確な定義はなく、本業とは別に収入を得ていれば手法・形態は関係ありません。アルバイトや業務委託による在宅ビジネス、起業、投資などもすべて副業にあたります。

- 本業以外で収入を得るために行う仕事すべてを指す

- 基本的に本業よりも報酬金額が少ない

会社で副業を禁止されていなければ、就業時間以外に副業をするのは個人の自由です。厚生労働省は2018年、副業・兼業の促進に関するガイドラインを策定しており、これを受けて副業を認める企業も増えてきました。

一方、副業を禁止している会社もあり、就業規則で副業禁止の規定がある場合、副業はできません。副業が認められている場合でも、仕事内容によっては認められない副業もあります。副業をする前に、就業規則をよく確認しなければなりません。

また、副業が禁止されていなくても本業に支障が出るような働き方は本末転倒であり、本業とのバランスを図ることが大切です。

【所得別】副業で確定申告が必要になるケース

前述の通り、副業で得た収入から必要経費を差し引いた所得が20万円を超える場合に確定申告が必要です。所得には次のような種類があり、それぞれ確定申告での扱いが異なるため注意しましょう。

正社員やアルバイトの副業収入は、多くの場合「雑所得」か「給与所得」のどちらかになります。

各所得について、詳しく解説します。

①事業所得がある場合

事業所得とは、農業・漁業や製造・卸・小売業、サービス業その他の事業を営んでいる場合に、その事業から生ずる所得のことです。このうち、不動産所得や山林所得、譲渡所得にあたる所得は除外します。

事業所得と雑所得との違いは、継続した期間に安定した収入が得られているか、業務に本業と同じ程度の時間を費やしているかといった点から総合的に判断します。 基本的に副業による所得は、ほぼ雑所得になるといえるでしょう。

ただし、費やしている労力や収入の額など、事業として成立している場合は事業所得として認められる場合もないわけではありません。給与所得者でも副業を事業所得として申告して、税務署で認められているケースはあります。

副業の所得を事業所得として申告する場合、税務署に所得について質問されたときに事業所得だと納得してもらえるだけの説明が必要になるでしょう。事業所得も雑所得も必要経費を収入から差し引けますが、さらに事業所得は給与所得等との損益通算や青色申告ができるなど、多くのメリットがあります。

青色申告は複式簿記による記帳などの負担はありますが、最大65万円の特別控除が受けられるのは大きなメリットです。なお、青色申告にする場合は事前に「青色申告承認申請書」の提出が必要になります。

\事業所得や雑所得の確定申告書をカンタン・自動作成!申告作業がラクに/

②雑所得がある場合

雑所得とは、所得税法で定められている10種類の所得のうち、他の9種類にあてはまらない所得のことです。

他の所得にあてはまらない所得全般が該当するため、その範囲は広くなります。アルバイトなどの給与所得以外の原稿料やネットショップでの売上、内職など、副業収入の多くが該当します。

年末調整を受けた給与所得以外の所得が20万円を超え、雑所得に該当する場合、自分で確定申告が必要です。雑所得の場合、青色申告は利用できません。

なお、マネーフォワード クラウド確定申告は、事業所得・雑所得の両方の確定申告に対応しています。

③給与所得がある場合(アルバイトなど)

アルバイトなどで他の会社に雇用され、「給与」の名目で得ている所得は給与所得に該当します。給与は必要経費の計上はできませんが、収入金額に応じた給与所得控除を差し引けます。

給与所得控除を引いた給与所得は、給与(収入)額から給与所得控除を引いた額を指します。副業で得た給与所得の金額が20万円を超えた場合は、確定申告が必要です。

④不動産所得がある場合

不動産所得とは、不動産の貸し付けによって得た所得のことです。マンションや土地、建物の賃料を得ている場合などがあげられます。

副業で不動産の貸し付けを行う場合、貸し付けによる総収入金額から必要経費を引いた金額が20万円を超える場合、確定申告しなければなりません。

また、不動産の貸し付けが事業的規模になる場合、青色申告特別控除が受けられるなどのメリットがあります。事業的規模といえるためには、アパートの場合は部屋数が10室以上、戸建ての場合は「物件数が概ね5棟以上」といった要件を満たす必要があります。

副業による収入が20万円以下でも確定申告をしたほうがよいケース

前述の通り、副業による収入が20万円以下の場合は確定申告は不要です。しかし、場合によっては、確定申告を行った方がよいケースがあります。

所得控除を受ける

副業収入が20万円以下でも、特定の控除を受けるためには確定申告が必須です。以下のような状況では、申告を通じて税金を軽減することができます。

これらの控除を受けることにより、税負担を軽減できることがあります。

税金の還付を受ける

副業が給与所得の場合、勤め先で源泉徴収された金額が、実際の納税額よりも高くなっている可能性があります。

正しく確定申告を行うことで、源泉徴収で支払いすぎた税金が還付されることがあります。

副業の確定申告のやり方STEP1:確定申告書の作成方法を選ぶ

副業の確定申告書を作成する方法は、次の3つがあります。

それぞれの方法をみていきましょう。

①確定申告ソフト・確定申告アプリ

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

確定申告ソフト・アプリは、日々の仕訳や申告書の作成など、確定申告に関する一連の作業ができるソフト・アプリです。

確定申告書の様式に沿った入力画面に必要な項目を入力すれば、申告書を作成できます。確定申告が初めてという方でも無理なく利用できるため、申告書の作成が難しいと感じる場合は利用してみるとよいでしょう。

マイナンバーカードおよびICカード対応のスマートフォンであれば、e-Taxを利用して申告書を税務署への送信できるアプリ(マネーフォワード クラウド確定申告など)もあります。

たとえば、マネーフォワード クラウド確定申告は、副業の方はもちろん、会計知識に不安がある方や確定申告が初めての方にも多く利用されている確定申告ソフトです。

②確定申告書等作成コーナー

国税庁のホームページにある「確定申告書等作成コーナー」にアクセスし、確定申告書を作成する方法もあります。国が提供しているツールのため安心して利用でき、画面の指示に従って入力すれば作成できます。納税額が自動で計算され、すぐにわかるのも便利です。

作成した確定申告書は、印刷して税務署に直接持参するか郵送します。利用者識別番号を取得するなど事前準備をすれば、e-Taxで送信することも可能です。

③手書き

確定申告書を入手して、手書きをする方法もあります。確定申告書は税務署などに出向いて取得するか、取り寄せが必要です。確定申告の時期に設置される申告相談会場でも入手できます。パソコンでの入力が苦手な場合は手書きをすることになりますが、書き間違いや計算ミスには注意しなければなりません。

確定申告書は第一表と第二表の2つの書類があり、第一表は収入や所得、控除の額などを記載する書類です。第二表には、第一表の記載内容の根拠や詳細について記載します。初めて確定申告する場合は難しいと感じるかもしれません。

手書きであれば、税務署に申告書を持ち込み、相談しながら作成することもできます。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

副業の確定申告のやり方STEP2:確定申告の作業を進める

副業の所得が給与所得か雑所得かで申告書の作成方法が違ってくるので、それぞれ確認していきましょう。

副業が給与所得の場合の確定申告

副業の所得を給与所得として申告する場合は、はじめに源泉徴収票を用意しましょう。

源泉徴収票は給与の支払いを受けている会社からそれぞれ受け取ることになります。源泉徴収票がない場合は、会社へ連絡すれば発行してくれるはずです。

※確定申告書は、これまで「確定申告書A」(給与所得者用の申告書)と、「確定申告書B」(所得全般に対応した申告書のこと)がありましたが、現在は一本化されています。

国税庁の申告書作成コーナーでは、質問に答えていき源泉徴収票の数値を入力することで申告書作成が完了します。

まとめると、給与所得として申告する場合の提出書類は以下の通りです。

- 【提出書類】確定申告書

源泉徴収票(本業分、副業分のすべてを添付) - マイナンバーカードまたは通知カード(コピー)

- 身分証明書(運転免許証、パスポートまたは健康保険証のコピー、など)

副業が雑所得の場合の確定申告

まずは雑所得を計算するために1年間の収入と必要経費をそれぞれ計算しましょう。

雑所得の収入金額及び必要経費は、入出金の時期ではなく実現した時期で計上します。

例えば今年の12月に納品し翌年の1月に収入があったときは、翌年の収入ではなく今年の収入として計算します。必要経費も同様です。

また、本業の給与については源泉徴収票を準備しましょう。

雑所得の収入と必要経費を確定させたら「確定申告書」に給与所得と雑所得を入力していきます。

本業の給与は給与所得として、源泉徴収票の数値を入力していきます。

副業の利益は雑所得として、事前に確定させた収入金額と必要経費を入力して申告書の作成が完了します。

このほかに適用したい所得控除などがあれば入力しましょう。

雑所得として申請する場合の提出書類は以下の通りです。

- 【提出書類】確定申告書

源泉徴収票(本業分を添付) - マイナンバーカードまたは通知カード(コピー)

- 身分証明書(運転免許証、パスポートまたは健康保険証のコピー、など)

上記の他、副業の種類によって必要な書類が増えることがあります。

わからない場合は、国税庁に問い合わせるか税理士に相談してみましょう。

副業の確定申告のやり方STEP3:確定申告書の提出をする

申告書の作成が終わったら、いよいよ提出です。確定申告時期の電子申告は24時間提出することができます。

ここでは、確定申告書を提出する4つの方法について、詳しく解説します。

①確定申告ソフト・確定申告アプリで電子申告

確定申告ソフト・アプリで作成する場合、印刷して提出するほか、スマートフォンから電子申告も可能です。電子申告できるソフト・アプリか、よく確認して選びましょう。

電子申告を行う場合、マイナンバーカードとカード読み込みに対応しているスマートフォンでなければなりません。

また、電子証明書が格納されたマイナンバーカードと、マイナンバーカードに紐付いた16桁の利用者識別番号が必要です。利用者識別番号の取得・紐付けは、政府が運営するオンラインサービス「マイナポータル」で手続きできます。

・マネーフォワード クラウド確定申告のスマホアプリはこちら(無料ダウンロード)

②e-Taxで電子申告

e-Taxの提出をする場合、まず所轄の税務署に電子申告等開始届出書を提出します。確定申告書の作成は国税庁ホームページの「確定申告書等作成コーナー」を利用するほか、「e-Taxソフト」でも作成・提出が可能です。

e-Taxの利用には、利用者識別番号(半角16桁の番号)が必要です。取得にはマイナンバーカードを使ってアカウントを登録するなどWeb上で手続きするほか、税務署に出向いてID・パスワード方式の届出を作成・送信する方法や、書面で利用者識別番号を取得するといった方法があります。

申告等データを送信する際は電子証明書が必要になり、主にマイナンバーカードが利用されます。マイナンバーカードでe-Taxを利用する場合、読み取るためのICカードリーダーか、マイナンバーカードの読み取りに対応したスマートフォンが必要です。

スマホからe-Taxで電子申告する手順は、マイナポータルアプリをインストールして利用登録後、確定申告書等作成コーナーなどで確定申告書を作成するという流れです。

確定申告書の提出後は、e-Taxから受信通知や審査結果、還付金処理状況のお知らせなどが届きます。納税が必要な場合はメッセージボックスから納税手続きに進められるため、スマートフォンのみで確定申告から納税までを済ませることが可能です。

③税務署に郵送

「確定申告書等作成コーナー」で作成して印刷したり、紙の確定申告書に手書きしたりした書類は、税務署に郵送で提出できます。郵送は普通郵便でかまいませんが、心配な場合は簡易書留などにするとよいでしょう。

郵送の場合、通信日付印の日にちが提出日とみなされます。期限の間際に郵送する場合は、期間内に到着できるか確認しておいてください。提出の期間を過ぎてしまいそうなときは、税務署に直接持ち込むほうが心配ありません。

郵送のほか、税務署の時間外収受箱へ投函することもできます。これらの提出方法を選んで収受日付印のある確定申告書の控えが必要な場合、複写した申告書の控えと返信用封筒(宛名を記入して必要な額の切手を貼付したもの)を同封すれば、収受印を押した控を返送してもらえます。

④税務署に持ち込み

所轄の税務署に直接持ち込む方法もあります。確定申告書の内容に不安がある場合は、署員に相談できるのがメリットです。間違いがある場合は、その場で修正もできます。

収受日付印のある確定申告書の控えが必要な場合は、複写した申告書の控えを一緒に持参しましょう。

持参する場合、休日や祝日などで税務署の営業時間外のときは提出用の箱に提出しましょう。

確定申告書の提出スケジュール

確定申告の期限は、1年間の所得を翌年の2月16日から3月15日※までに申告書を提出し、かつ税金を支払う必要があります。

(※2月16日または3月15日が休日、祝日の場合は翌営業日になります。)

この期限内に支払わない場合は延滞税が発生するので注意しましょう

スマホやネットからも確定申告ができる?

実は、確定申告は紙の申告書に金額や必要事項を記載して申告する方法だけでなく、スマホやネットのページからも行うことが可能です。

まず源泉徴収票や、雑所得の場合の売上や経費等の金額を計算したもの、マイナンバーカードなどを用意します。次に、スマホやネットで確定申告書等作成コーナーにアクセスします。あとは画面の指示通り入力していけば、確定申告書が作成され、そのままe-Taxで申告書を提出できます。

副業での確定申告のやり方やスマホやネットでの確定申告のやり方については、次のページで詳しく解説しています。ぜひご参照ください。

参考:スマホで確定申告|国税庁

もしくは、マネーフォワード クラウド確定申告でもスマホアプリで確定申告書を作成し、アプリ内で提出することも可能です。(e-Taxでの電子申告や、窓口・郵送で提出にも対応しています。)

副業で赤字の場合は確定申告が必要?

副業で赤字を出した場合、所得が20万円以下であるため、基本的に確定申告は不要です。しかし、給与所得のある会社員は、赤字の所得を確定申告することで節税できる場合があります。

節税できるのは、赤字の所得を計上することで、給与所得と損益通算ができ全体の所得が下がるためです。

ただし、節税できるのは、副業の所得が事業所得の場合です。雑所得の場合は損益通算が適用されないため、注意してください。

なお、年末調整で配偶者控除といった所得控除等を適用して給与所得にかかる所得税の負担がない場合は、副業の赤字を確定申告しても節税できません。

副業の確定申告で経費算入はできる?

副業の確定申告が必要なのは、副業の所得が20万円を超える場合です。給与所得の場合は、給与所得控除を差し引いた金額で判断します。

一方、次の所得は収入から必要経費を差し引けます。

- 事業所得

- 雑所得

- 不動産所得

経費にできるのは、仕事に関連した費用です。プライベートで支出した費用は計上できません。交通費や消耗品費など、仕事を行うに際して必要な支出は経費にできます。自宅を事務所にしている場合、光熱費や通信費、家賃なども仕事で使用した分を按分して経費にすることが可能です。

サラリーマンが副業で赤字になった場合の節税については以下の記事で詳しく解説しているので、合わせて読んでみてください。

収入より経費のほうが多い場合に確定申告は必要?

副業の所得が20万円以下であれば確定申告は不要です。しかし、収入より経費が多く、赤字になる場合でも、確定申告することにメリットがある場合もあります。まず、前にお伝えしたように、事業所得であれば損益通算で給与所得で支払っている所得税を減らせるため、確定申告は必要といえるでしょう。

また、所得の証明が必要な場合は確定申告が必要です。確定申告の控えにより所得を証明でき、事業融資や住宅ローンなどを利用する際、有利に働くこともあるでしょう。

年末調整済みだけど副業の確定申告は必要?

会社員は給与所得について会社で年末調整をしてもらえるため、自分で確定申告する必要はありません。しかし、副業での所得が20万円を超えている場合は、その分の確定申告が必要です。

また、年末調整では医療費控除や初年度の住宅ローン控除などに対応しないため、これらの控除を受けるには副業での所得が20万円以下の場合でも、自分で確定申告をしなければなりません。その際は、副業での所得の分も合わせて申告します。

なお、20万円以下でも住民税が免除されるわけではありません。住民税の申告が必要になり、確定申告と同じ2月16日〜3月15日の期間内に、自治体へ住民税申告書の提出が必要です。

副業の確定申告をずっとしていなかった場合の対処法

副業所得が20万円を超えているにもかかわらず確定申告をしない場合、納税義務を果たしていないことになり、ペナルティを科せられる可能性があります。

納めるべき所得税の支払いに加え、「無申告加算税」や「延滞税」などが課税されることになるでしょう。

故意に申告しなかったとみなされた場合は脱税行為となり、刑罰の対象になります。副業での所得が20万円を超えたら確定申告が必要であることを把握しておき、申告漏れのないようにしましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

会社員・サラリーマンの副業に確定申告は必要ですか?

原則、副業で得た所得が年間20万円を超えた場合は確定申告が必要です。詳しくはこちらをご覧ください。

確定申告書の提出はいつまでですか?

原則、翌年の2月16日から3月15日の間に確定申告書を提出します。詳しくはこちらをご覧ください。

確定申告書の提出方法は?

税務署の窓口へ持参、郵送のほか、スマホやネットからも申告できます。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

副業の確定申告の関連記事

確定申告の流れの関連記事

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる