- 更新日 : 2025年2月27日

消費税課税事業者選択届出書とは?個人事業主向けに書き方を解説

消費税は、他の税目に比べて届出書がとても多い税目です。その中で、「消費税課税事業者選択届出書」は、免税事業者が自ら課税事業者となることを「選択し」届け出るときに使用する書類です。この記事では、個人事業者向けに、消費税課税事業者選択届出書を提出するタイミングや注意点などを解説します。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

消費税課税事業者選択届出書とは?

事業者が免税事業者ではなく課税事業者である場合、消費税は還付されることがあります。

免税事業者が「課税事業者になること」を選択する場合に用いるのが「消費税課税事業者選択届出書」です。

消費税の課税事業者となる届出

消費税は、売上に係る消費税から仕入に係る消費税を差し引いて求めるのが基本的な計算方法です。この「仕入れにかかる消費税を差し引く」ことを仕入税額控除と言います。仕入税額控除の結果、マイナスになった場合には基本的に消費税が還付されます。

しかし、免税事業者である場合は消費税の申告ができないため、「課税事業者」になる必要があります。免税事業者から課税事業者となるための届けが「消費税課税事業者選択届出書」です。ただし、還付が受けられるのは消費税の計算において「原則課税」を選択した場合であり、「簡易課税」を選択した場合には還付がありません。

消費税課税事業者選択届出書の提出期限

消費税課税事業者選択届出書の提出期限は、課税事業者になろうとする課税期間の初日の前日までです。つまり、届出を提出した次の課税期間以後に課税事業者となります。また、事業を開始した年等の場合には、その年中に届ける必要があります。

免税事業者と課税事業者との違い

消費税の免税事業者と課税事業者の大まかな違いは次のとおりです。

【免税事業者と課税事業者】

| 比較項目 | 免税事業者 | 課税事業者 |

|---|---|---|

| 納税義務 | なし | あり |

| 申告義務 | なし | あり |

| 消費税の還付 | 不可 | 可能 |

| インボイスの発行 | 不可 | インボイス発行事業者の場合は発行できます*1 |

*1 課税事業者でも、インボイス発行事業者の登録をしていない場合には、インボイスの発行ができません。インボイス発行事業者は、売上高に関係なく消費税の申告・納付義務がありますが、インボイス発行事業者でない課税事業者は、原則として基準期間の課税売上高が1,000万円を超えた場合に消費税の申告・納付義務があります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

消費税の課税事業者の個人と法人の違い

この記事は個人事業者を対象としていますが、ここで個人の課税事業者と法人の課税事業者の違いもおさえておきましょう。

課税期間

課税期間とは、消費税の計算の基礎となる期間のことを言います。個人の場合の消費税の課税期間は、1月1日から12月31日までの1年間ですが、法人の場合はその法人の事業年度です。

また消費税は、所得税や法人税とは異なり、3カ月ごとまたは1カ月ごとに区分して「短縮」することができます。

基準期間

課税期間について、消費税の申告納税の義務があるかどうかを判断する基準となる期間を「基準期間」と言います。基準期間の課税売上高が1,000万円を超えると、消費税の課税事業者になります。

個人における消費税の基準期間は、その年の前々年であり、法人の場合はその事業年度の前々事業年度です。

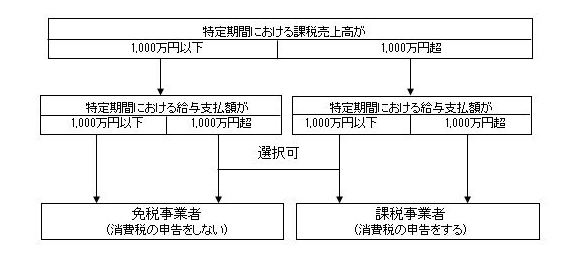

特定期間

消費税の申告納税義務を判断するのは、基準期間だけではありません。個人の場合にはその年の1月1日から6月30日までを、法人の場合には原則として前事業年度開始の日から6カ月の期間をそれぞれ「特定期間」と言います。

基準期間における課税売上高が1,000万円以下でも、「特定期間」における課税売上高が1,000万円を超えると消費税の課税事業者になります。

なお、この特定期間においては、課税売上高に代えて「給与等の支払額の合計額」により、「免税事業者」「課税事業者」いずれになるのかを判定することも可能です。特定期間における判断としては、下図のように「課税売上高」と「給与等支払額」のどちらかを書くようになっているからです。

例えば、特定期間の課税売上高が1,000万円を超えたとしても、給与等支払額が1,000万円以下であれば免税事業者になることを選択できます。

消費税課税事業者選択届出書はe-Taxで提出

消費税課税事業者選択届出書は、基本的に届出書1枚を提出するだけなので記載には時間はかかりません。届出書の提出方法については、税務署窓口持参や郵送でも問題ありませんが、e-Taxによる提出が手軽でおすすめです。

届出書の提出方法

個人事業主は、e-Taxのマイページから消費税課税事業者選択届出書を提出することができます。e-Taxには、Web版とインストール版がありますが、Web版はすぐ使えるので便利です。なお、e-Taxで提出するためには、納税者のマイナンバーカードや、ICカードリーダーまたはスマートフォンが必要です。

提出方法としては、Web版のe-Taxにログインした後、「申請・納付手続きを行う」、「新規作成」の順に選択し「所得税及び消費税の申請・届出を行う」のメニューにある「消費税課税事業者選択届出」を選びます。その後、画面の指示に従って届出を送信しましょう。

また、届出書を窓口持参や郵送する人は、国税庁の下記のサイトから書式をダウンロードすることができます。

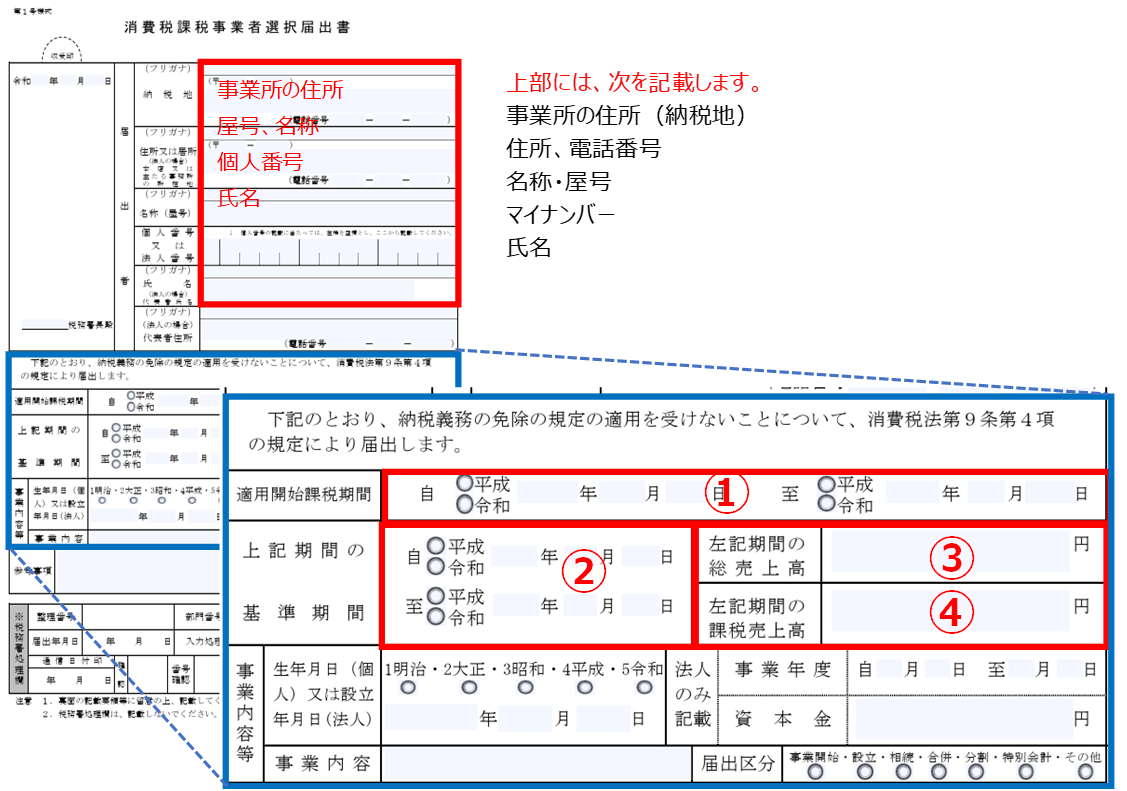

消費税課税事業者選択届出書の書き方

消費税課税事業者選択届出書の書式は下図のとおりです。

出典:D1-4 消費税課税事業者選択届出手続|国税庁、「消費税課税事業者選択届出書」を加工して作成

記載すべき事項はあまり多くありません。

上部には、個人事業主の住所や氏名、マイナンバー等の情報を記載し、中ほどに基準期間の課税売上高等を記載します。用紙の中ほどには、以下などを記載します。

①:課税事業者となる課税期間の1月1日から12月31日までを記載します。

②:その課税事業者となる期間の基準期間を記載します。上記①の前々年となります。

③および④:基準期間の右横には、その基準期間の総売上高を記載(③)し、総売上高の課税売上高を記載(④)します。

消費税課税事業者選択届出書を作成する際の注意点

消費税課税事業者選択届出書を作成するにあたって、注意したい点を紹介します。

課税事業者をやめたいときの注意

消費税課税事業者選択届出書は、基準期間の課税売上高が1,000万円以下である課税期間でも課税事業者になるための届出です。したがって、届出をした後に基準期間の課税売上高が1,000万円を超えても、1,000万円以下でも「消費税課税事業者選択不適用届出書」を提出するまで消費税課税事業者であるという効力が続きます。

参考:第4節 納税義務の免除(1-4-11 課税事業者選択届出書の効力)|国税庁

また、廃業した場合を除いて、消費税課税事業者選択届出書を提出して課税事業者となった日から「2年間」課税事業者を継続した後でないと、課税事業者をやめられないので注意しましょう。

さらに、届出により課税事業者となった日から「2年」を経過する日までに開始した各課税期間中に「調整対象固定資産*2」を仕入れた場合、「3年間」は課税事業者をやめることができません。

このように、課税事業者を選択した場合には種々の「縛り」があるため気をつけましょう。

*2 調整対象固定資産とは、税抜きの対価が100万円以上の固定資産で棚卸資産以外のものを指します。

インボイス制度と課税事業者選択届出書

原則として、免税事業者がインボイス発行事業者になるためには次の2ステップが必要です。

- 「消費税課税事業者選択届出書」を提出し、まず課税事業者になる

- 「適格請求書発行事業者の登録申請書」を提出し、インボイス発行事業者になる

しかしながら、2023年10月1日(インボイス制度開始日)から2029年9月30日までの日の属する課税期間中には次の特例(経過措置)が設けられています。

- 適格請求書発行事業者の登録申請書に登録希望日を記載することで、その登録希望日から課税事業者となる

したがって、経過措置において、免税事業者は「適格請求書発行事業者登録申請書」を提出するだけで課税事業者となるため、「消費税課税事業者選択届出書」を提出する必要はありません。

消費税課税事業者選択届出書に似た書類との違い

冒頭に「消費税は他の税目に比べ届出書がとても多い」と述べましたが、届出書の名称が似通っているものも多いので気をつけなければなりません。「消費税課税事業者選択届出書」に似た書類について見てみましょう。

課税売上高等が1,000万円を超えた:消費税課税事業者届出書

「消費税課税事業者届出書」は、基準期間または特定期間の課税売上高が1,000万円を超えた場合に、速やかに提出する届出書です。この届出には理由別に、「基準期間用」と「特定期間用」があります。

なお、すでに「消費税課税事業者選択届出書」や「適格請求書発行事業者登録申請書」を提出している場合には、重ねて「消費税課税事業者届出書」を提出する必要はありません。

また、すでに「消費税課税事業者選択届出書」を提出した人が、引き続き課税事業者となった場合も、再度提出する必要はありません。

参考:

D1-7 消費税課税事業者届出手続(基準期間用)|国税庁

D1-8 消費税課税事業者届出手続(特定期間用)|国税庁

課税売上高等が1,000万円以下となった:消費税の納税義務者でなくなった旨の届出書

「消費税の納税義務者でなくなった旨の届出書」は、基準期間における課税売上高が1,000万円以下となったために免税事業者となる場合に提出する届出書です。この書類も決算により、課税売上高が確定したら速やかに提出します。

ただし、この届出は基準期間における課税売上高による判断のみでのため、特定期間における課税売上高が1,000万円を超えた場合には、「消費税課税事業者届出書(特定期間用)」の提出が必要です。

さらに、高額特定資産*3 の仕入れをしたときにおいて一定の場合には、基準期間の課税売上高が1,000万円以下となった場合でも、納税義務が免除されないため注意が必要です。

*3 高額特定資産とは、税抜きの対価が1,000万円以上の棚卸資産または調整対象固定資産を指します。

参考:D1-12 消費税の納税義務者でなくなった旨の届出手続|国税庁

課税事業者をやめる:消費税課税事業者選択不適用届出書

「消費税課税事業者選択不適用届出書」は、課税事業者を選択していた人が免税事業者に戻る場合に提出する届出書です。課税事業者の選択をやめようとする課税期間の前日までに、届出を提出する必要があります。

詳細については、消費税課税事業者選択不適用届出書とは?必要なケースや作り方を解説をご参照ください。

消費税を簡易課税で納める:消費税簡易課税制度選択届出書

「消費税簡易課税制度選択届出書」は、基準期間の課税売上高が5,000万円以下である課税事業者が簡易課税制度の適用をうける場合に提出する届出書です。

その他、消費税簡易課税選択届出書に関する詳細は、簡易課税制度選択届出書とは?個人事業主向けに書き方を解説をご参照ください。

消費税の簡易課税をやめる:消費税簡易課税制度選択不適用届出書

「消費税簡易課税制度選択不適用届出書」は、簡易課税制度の選択をやめようとする課税事業者が提出する届出書です。提出期限は、適用をやめようとする課税期間の初日の前日までとなっています。

ただし、消費税の簡易課税の適用を受けた課税期間の初日から2年を経過する日以後でなければ、この消費税簡易課税制度選択不適用届出書を提出することはできません。

参考:

No.6629 消費税の各種届出書|国税庁

消費税の届出書等について(令和6年1月)|国税庁

やむを得ない理由により課税事業者を選択(不適用)できなかった:消費税課税事業者選択(不適用)届出に係る特例承認申請書

上記のほか、届出ではなく申請ですが、「消費税課税事業者選択(不適用)届出に係る特例承認申請書」があります。これはやむを得ない事情により、「消費税課税事業者選択届出書」の提出ができなかった場合には、「消費税課税事業者選択届出書」と合わせて「消費税課税事業者選択(不適用)届出に係る特例承認申請書」を提出して承認を受けることにより、期限までに「消費税課税事業者選択届出書」の提出があったものとみなされるための申請書です。

選択する場合だけでなく、「消費税課税事業者選択不適用届出書」についても利用できます。提出期限は、やむを得ない事情がやんだ日から2カ月以内です。

参考:D1-6 消費税課税事業者選択(不適用)届出に係る特例承認申請手続|国税庁

提出した消費税の届出や申請書は必ず管理しよう!

「消費税課税事業者選択届出書」に限らず、税務署に提出した届出や申請については、いつ、どの書類を税務署に提出したのかを管理しておきましょう。いつ、なにを提出したのかが明らかであれば、そこから次に何をすべきかが見えてきます。また、簡易課税等の「2年縛り」などが解かれる時期も明らかになります。

電子申告をした場合には、e-Taxのメッセージボックスに送信済みの届出を確認することができますが、一定期間(5年)が経過するとメッセージは自動的に削除されます。

参考:メッセージボックスについて|【e-Tax】国税電子申告・納税システム(イータックス)

確定申告書だけでなく、届出書や申請書をどのような手段で提出しても、自己管理するくせをつけるのがよいでしょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

個人事業主のバイトはいくらまで?税金・社会保険料、確定申告を解説

個人事業主のバイトは、収入を安定させるために有効な手段です。この記事を読めば、「いくらまでバイトで稼げばよいかわからない」「税金や社会保険の金額は?」という悩みを解決できます。 本記事で、税金の計算方法や、バイト先の社会保険等について確認し…

詳しくみる給与計算ソフトは個人事業主に必要?種類・機能・おすすめの選び方を解説

個人事業主として従業員を雇用したり、家族に給与を支払ったりする場面では、給与計算の正確性と効率性が求められます。法令に沿った処理が必要な一方で、税率の変更や年末調整への対応には一定の知識と手間がかかります。 本記事では、給与計算ソフトを導入…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主が消費税を払えないとどうなる?リスクと対処法を解説

個人事業主になると、納めなければならない税金の種類が増え、資金繰りの難しさに直面することも珍しくありません。 個人事業主のなかには、消費税を払えない状況に直面している方もいるのではないでしょうか。この記事では、消費税を支払えない場合に伴うリ…

詳しくみる特定商取引法に基づく表記とは?個人事業主が守るべき義務や対処法を解説

インターネット上で商品やサービスを販売する個人事業主にとって、「特定商取引法に基づく表記」は避けて通れない法的義務です。法人だけでなく、個人であっても継続的に通信販売を行う場合は対象となり、違反すれば行政処分や罰則のリスクもあります。 本記…

詳しくみる個人事業主が退職金を積み立てるには?老後に備える方法を解説

「退職金がない」という現実に不安を抱える個人事業主は少なくありません。老後も安心して暮らすためには、今のうちから計画的な資産形成が欠かせません。 本記事では、小規模企業共済やiDeCoといった公的制度の仕組みや、民間制度の活用方法などを解説…

詳しくみる