- 更新日 : 2025年2月21日

個人事業主の雇用保険の代わりとは?制度や手当、手続きを解説

個人事業主本人は自ら行う事業において雇用保険に加入できませんが、代わりの制度となるものがいくつかあります。また、個人事業主であっても一定の条件を満たせば雇用保険に加入できるケースがあります。

本記事では、雇用保険の代わりとなる制度や、かかった費用を確定申告で控除する方法を解説しますので、参考にしてください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

個人事業主本人は雇用保険に加入できない

雇用保険とは政府が管轄する保険制度で、生活の安定や就業促進のためにある保険です。会社の従業員として働く労働者に対してかけられる保険のため、原則として個人事業主は加入できません。

雇用保険は失業した人が次の仕事を探すまでの生活資金や、職業訓練を受けるための費用の一部などが支給されます。

雇用保険で保障される内容と、加入条件を解説していきます。

雇用保険の保障内容

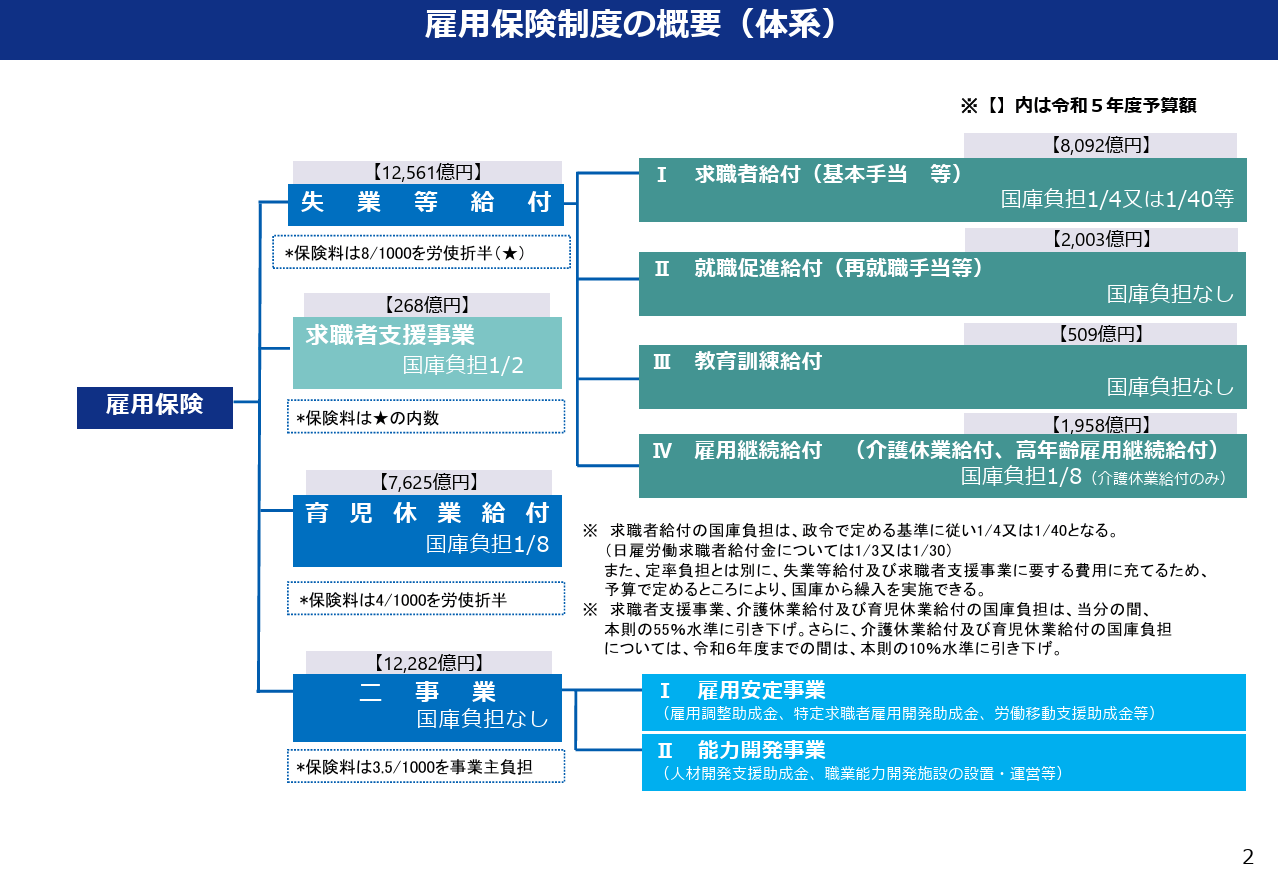

雇用保険では主に失業等給付、求職者支援事業、育児休業給付、二事業(雇用に関する助成金などの雇用安定事業・従業員の育成に関する助成金などの能力開発事業)の4つを行っています。

引用:厚生労働省|雇用保険制度の概要(令和5年9月12日)2p

労働者の立場にある人が退職した場合、条件に該当していれば失業等給付が支給される仕組みです。受給期間や金額は、雇用保険に加入していた期間や在職時の賃金によって変わります。失業者の方にとっては、次の仕事が見つかるまでの間の生活資金になるでしょう。

また、失業給付の受給手続き後早く仕事が見つかった場合に支給される「再就職手当」や、スキルアップを目的とした訓練の受講にかかる費用の一部を負担してくれる「教育訓練給付」も存在します。

ほかにも、1歳未満の子を育てるために仕事を休む場合は、子どもが1歳(保育所に入れない等の条件によっては最大2歳)になるまでの期間、育児休業給付が支払われます。

受給金額は休業開始から180日経過するまでは育児休業を開始した時点での賃金を基準とした額の67%、それ以降の日は50%です。

雇用保険に加入できる条件

雇用保険の加入条件を見てみましょう。

- 1週間の所定労働時間が20時間以上ある

- 継続して31日以上雇用される見込みのある者

- 昼間の学生ではない(夜間部や通信制は加入対象)

個人事業主や中小企業の代表者、役員の人や昼間の学生は対象外です。パートやアルバイトの人でも、条件を満たせば雇用保険の加入対象になりますが除外条件がいくつかあります。

下記に当てはまる人には、雇用保険は適用されません。

- 季節的に雇用される者で(海の家やスキー場など)4ヶ月以内の期間を定めて雇用される者、または1週間の所定労働時間が20時間以上30時間未満である者

- 適用区域外に住み、適用事業以外の事業、もしくは厚生労働大臣の指定のない適用事業に従事する日雇い労働者

- 公務員として国、都道府県、市町村等に雇用される者

- 昼間の学生

適用区域とは、ハローワークが所在する市町村や、またはこれらが隣接する市町村で厚生労働大臣が定める地域のことです。適用事業とは、農林水産業の個人事業で常時5人以上を雇用する事業以外の全ての事業者のこととなります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

個人事業主の雇用保険の代わりとなる手当とは?

すでに個人事業主として働いている場合、個人事業主本人には雇用保険の適用や手当はありませんが、これから起業して個人事業主になる方の場合は手当を受け取れることがあります。順番に見ていきましょう。

失業手当

これから個人事業主として起業を検討している場合であって、まだ開業届を出していないことはもちろんのこと、起業の準備にも着手していない段階であれば失業手当を受給できる可能性があります。条件は、以下の3つです。

- 会社員として働いていた離職前の2年間に、通算して雇用保険の被保険者期間が12ヶ月以上あること(倒産や解雇など、特定の条件で失業した場合は離職前の1年間に被保険者期間が6ヶ月以上あること)

- 主として再就職を希望しており、起業については選択肢として検討しているのみであること

- 4週間に1回公共職業安定所で失業状態にあることの認定を受けること

基本的に失業手当は再就職を目指す人のために支給されるもののため、退職後すぐに自分で起業した人には支給されないというポイントを覚えておきましょう。

受給資格があれば再就職手当

退職後、個人事業主やフリーランスになる場合でも受給要件を満たせば再就職手当を受給できる場合があります。受給条件は以下のとおりです。

- 事業を開始した日(準備期間がある場合は、準備を開始した日)の前日までの認定を受けたうえで、基本手当の支給残日数が、所定給付日数の3分の1以上であること。

- 1年を超えて事業を安定的に継続して行うことができると認められるものであること。

- 待期期間満了後に事業(準備期間がある場合は準備)を開始したものであること。

- 離職理由による給付制限を受けた場合は、待期期間満了後1ヶ月間を経過した後に事業(準備期間がある場合は準備)を開始したものであること。就職日前3年以内の就職について、再就職手当または常用就職支度手当の支給を受けていないこと。

個人事業主やフリーランスとして再就職手当を受けるためには、これらの条件を全て満たす必要があります。

教育訓練給付

教育訓練給付は、個人のスキルアップにより雇用の安定と就職の促進を図るため、厚生労働大臣が指定する職業訓練を受けた際に受講費用の一部が支給される制度です。

この制度を利用すれば、取得するのに費用がかかる資格やスキルでも、負担を抑えて身に付けることができるでしょう。個人事業主が教育訓練給付を受給するための要件は、次のとおりです。

- 雇用保険の被保険者、もしくは雇用保険の被保険者であった者が離職後1年以内に受給を開始したこと

- 一定期間雇用保険に加入している(いた)こと

参考:政府広報オンライン|教育訓練給付制度があなたのキャリアアップを支援します

教育訓練給付は失業を要件としない給付制度であるため、個人事業主やフリーランスとしての起業を検討している、もしくは起業後でも要件を満たせば受給できる可能性があります。起業に向けて新たな資格取得を検討しているなら、積極的に活用しましょう。

教育訓練には「一般教育訓練」「特定一般教育訓練」「専門実践教育訓練」と3種類あり、訓練によって取得できる資格や支給額が異なります。最寄りのハローワークでどのような教育訓練があるか、また自分が支給要件に該当するかどうか調べてみるとよいでしょう。

個人事業主の雇用保険の代わりに収入をカバーする制度

個人事業主として活動していく際に、雇用保険の代わりとなってくれるサービスをご紹介します。順番に見ていきましょう。

iDeCo(個人型確定拠出年金)

iDeCoは、個人が老後のために用意する年金のような制度です。国民年金や厚生年金といった公的年金ではなく、任意で加入できる私的年金となります。メリットはいくつかありますが、代表的なものは下記です。

このようにiDeCoには税制面で大きなメリットがあります。ただし、原則として60歳になるまでは掛金を引き出せないことと、運用する投資信託や金融商品を自分で選ぶことになるため元本割れする可能性もあることは考慮に入れておく必要があるでしょう。

iDeCoをうまく活用すれば、国民年金で受給金額が少なくなりそうな方でも老後のための安心資金を作ることができます。

小規模企業共済

小規模企業共済は個人事業主や会社の役員の方が事業をやめたときのために準備しておく、退職金の代わりのようなサービスです。

こちらも掛金制で、金額は月々1,000円から70,000円までの範囲内で500円刻みで自由に選べます。掛金は全額所得控除となるため、節税効果も期待できるでしょう。加入は、最寄りの商工会議所、もしくは金融機関で受け付けています。

共済金の受け取り方法は「一括」「分割」「一括と分割の併用」の3種類です。ほかにも小規模企業共済を契約していると、掛金の範囲内で様々な貸付制度を利用できます。貸付制度の例は、次のとおりです。

- 一般貸付け

- 緊急経営安定貸付け

- 傷病災害時貸付け

- 福祉対応貸付け

- 創業転業時・新規事業展開等貸付け

- 事業承継貸付け

- 廃業準備貸付け

状況によっては退職金代わり以外に、借入先としても利用できるでしょう。

生命保険

生命保険は国が運営する公的保険ではなく、民間企業が運営する任意加入の私的保険です。病気やケガなどもしもの事があった場合に備える保険で、大きく分けて4種類の保険があります。

| 死亡保険 | 被保険者が死亡、または高度な障害を負ったときに保険金を受け取れる。保険期間が一生にわたる「終身保険」と、保険期間が決まっている「定期保険」などがある。 |

|---|---|

| 生存保険 | 被保険者が一定期間生存していたときに保険金を受け取れる。子どもの教育資金を準備するための「学資保険」や、老後の資金を準備するための「個人年金保険」などがある。 |

| 生死混合保険 | 死亡保険と生命保険が組み合わさった保険。保険期間内に被保険者が死亡した場合は死亡保険金が、満期まで被保険者が生存していたときは満期保険金を受け取れる。「養老保険」ともよばれる。 |

| その他の保険 | 病気になったときに保険金が受け取れる「医療保険」や、介護が必要になったときに保険金を受け取れる「介護保険」などがある。 |

医療保険

医療保険は、国や地方自治体が運営する国民健康保険などの公的医療保険ではなく、民間企業が運営する私的医療保険です。

入院する日数に応じて1日あたりの給付金が支給されたり、所定の手術を受けると一定の給付金が支給されたりする保険です。公的医療保険では保障されない部分をカバーするための保険となっています。

公的医療保険で保障されない費用としては、以下のようなものがあります。

- 入院時の食事代

- 入院にかかる雑費や日用品代

- 差額ベッド代(希望して個室や4床以下の部屋に入院した場合)

- 家族の見舞いにかかる交通費

- 先進的な医療にかかる費用

入院したときや先進的な医療を受けるときのことが心配な方は、公的医療保険以外に民間の医療保険にも入っておくとよいでしょう。

就業不能保険

就業不能保険とは、病気やケガで働けなくなったときに備える保険です。

個人事業主やフリーランスの方は会社の健康保険に加入できないため、病気やケガで仕事を休んでも傷病手当金といった給付金は支給されません。そのため、仕事ができなくなったときのリスクヘッジは大切です。

似たような保険に「所得補償保険」というものもあります。主な違いは以下のとおりです。

| 就業不能保険 | 所得補償保険 | |

|---|---|---|

| 補償内容 | 働けなくなった場合の収入の減少を補償する | 働けなくなった場合の収入の減少を補償する |

| 保険期間 | 長期(10年等) | 短期(1年ごとに更新等) |

| 取扱会社 | 生命保険 | 損害保険 |

大きな違いは主に保険期間の長さです。就業不能保険は長期的な収入の減少に備えているのに対して、所得補償保険は短期の収入の減少を想定した内容となっています。

個人事業主の保険を確定申告で控除するには?

個人事業主が任意に加入した保険制度について支払った保険料には、確定申告の際に控除対象になるものがあります。忘れずに申告することで税金を抑えられるでしょう。控除対象になる保険は、以下のようなものがあります。

個人事業主が雇用保険に加入するには?

個人事業主は労働者には当たらないため自ら行う事業においては雇用保険に入れませんが、副業など別の仕事で事業者に雇用されている場合は雇用保険に加入できるケースがあります。

個人事業主が雇用保険に加入するには、以下の条件を満たしている必要があります。

- 1週間の所定労働時間が20時間以上あること

- 31日以上継続して雇用される見込みがあること

- 昼間学生ではないこと

個人事業主として働きながら雇用保険にも加入したいという方は、条件に該当する副業を探してみるのもいいでしょう。

個人事業主にも雇用保険の代わりとなるものは多くある

個人事業主やフリーランスでも、雇用保険の代わりとして検討すべき保険が多く用意されています。いくつかの保険を併用すれば、収入や生活の安定感を増やしながら働けるでしょう。

個人事業主用の保険は確定申告の際にも控除にできるものが多く、節税対策にも効果を発揮します。興味のある保険が見つかった方は、ぜひ自分のライフプランに合った保険を調べてみてください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

個人事業主のための集客術とは?初めてでも取り組める方法や費用の考え方を解説

個人事業主にとって集客は、売上の確保や事業の安定に直結する大切な活動です。しかし「どこから始めればよいか分からない」「継続して効果を出すのが難しい」と感じる方も少なくありません。集…

詳しくみる個人事業主が差し押さえされる前にとるべき対応とは?手続きと予防策を解説

個人事業主にとって、差し押さえは事業資金や生活に直接影響する深刻な問題です。税金の滞納や借入金の返済遅延が続けば、預金、不動産、売掛金などの財産が差し押さえられる可能性があります。…

詳しくみるずっと赤字の個人事業主が見直すべき原因は?赤字の影響や改善策を解説

個人事業主として事業を続けていると、思うように売上が上がらず赤字が続くことがあります。一時的な赤字であれば問題ありませんが、慢性的な赤字の状態が長引くと、税務署からの心証や信用低下…

詳しくみる個人事業主に税務調査が入る確率は?入りやすい特徴や対応を解説

個人事業主の税務調査の確率は、それほど高いわけではありません。ただし、法人と比較すると確率が低いというだけで、リスクがまったくないわけではないため注意が必要です。 本記事では、個人…

詳しくみる個人事業主の住民票発行手数料で利用する勘定科目は?仕訳や注意点を解説

許認可の取得や車両の取得などで、個人事業主が市区町村から住民票を取得するケースがあります。事業に直接関係する住民票発行手数料は必要経費にできますが、今回は使用する勘定科目や仕訳の計…

詳しくみる個人事業主の仕入れと経費を解説|違い・仕訳・確定申告の方法

個人事業主が確定申告を行う際に欠かせないのが、仕入れと経費の正しい理解と区別です。どちらも「必要経費」として扱われますが、その性質や記帳方法、申告書への記載箇所は異なります。両者を…

詳しくみる