- 更新日 : 2026年1月23日

アルバイトの源泉徴収なしでも個人事業主は確定申告が必要?書き方も解説

個人事業主が事業活動とは別に、アルバイトでも給与収入を得ているケースにおいて、源泉徴収票が手元にない場合について考えます。

確定申告時は、1年間の事業所得と給与所得を申告しなければいけません。今回は、アルバイト先で源泉徴収なしになるケースや確定申告書の書き方について解説します。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

個人事業主がアルバイト先で源泉徴収なしの場合とは?

書類の提出状況や給与額によっては、給与から所得税が引かれない場合があります。個人事業主がアルバイト先で源泉徴収なしになるケースを確認していきましょう。

そもそも源泉徴収とは

源泉徴収とは、給与から所得税を天引きすることです。会社が従業員に給与を支払う時、予めその従業員の所得税を差し引いて、従業員に代わって国に納める仕組みを「源泉徴収制度」と言います。

所得税は1年間(1/1〜12/31)の所得額に課せられる税金で、年間給与額の合計が明確になるまで正確には計算できません。1年分の所得税を一括で払うのは金銭的な負担が大きいという理由もあり、概算で算出した所得税を毎月の給与から天引きして徴収します。

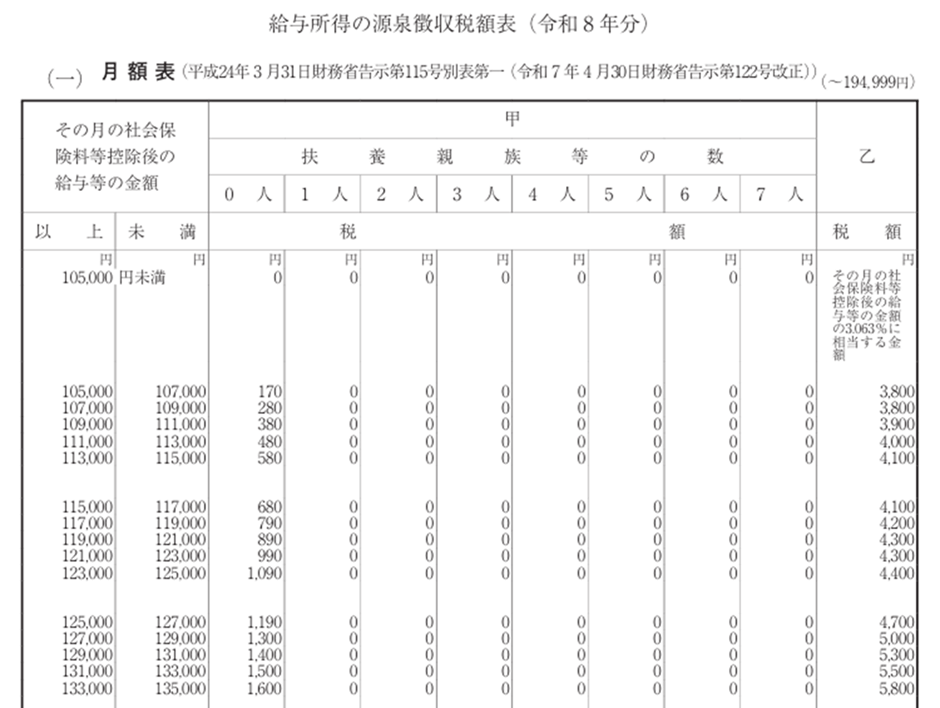

毎月の源泉徴収額は「給与所得の源泉徴収税額表」に従って徴収され、社会保険料を差し引いた給与額と扶養人数によって天引き額が決まります。

源泉徴収で天引きした所得税は概算であるため、大体の金額を先に徴収することになります。1年が終わって確定した税額との差額を調整するのが、いわゆる年末調整と呼ばれるもので、税金を払い過ぎている場合は還付金として返金されます。

アルバイトで源泉徴収なしのケース

個人が雇用主から受け取る給与や報酬等は、源泉徴収の対象になる所得です。

ただし、令和8年以降は月収が105,000円未満の場合、原則として源泉徴収されません。

引用:令和8年分 源泉徴収税額表|国税庁、「令和8年 源泉徴収税額表」

なお、雇用主に「扶養控除等申告書」を提出している場合には、アルバイトの年間給与額が160万円以下であれば所得税は原則発生しません。(給与のみの場合)

令和8年以降に、月収が105,000円(令和7年までは88,000円)を超えて源泉徴収された月が発生しても、年間給与額が160万円以下の場合は、年末調整で還付金として返金されます。

源泉徴収なしでも源泉徴収票はもらえる

源泉徴収票とは、年間収入額や源泉所得税の納税額等を記載した書類のことです。

給与所得の源泉徴収票は、会社が雇用する従業員で扶養控除等申告書を提出した者に交付します。事業主は、正社員や非正規社員(パート・アルバイト)等の雇用形態にかかわらず、源泉徴収票を交付しなければならないことになっています。

源泉徴収票には、以下のような項目が記載されています。

- 年間の総支払金額

- 源泉徴収税額

- 給与所得控除を差し引いた金額

- 所得控除額の合計額

源泉徴収票は、年間給与額が160万円以下で源泉徴収されていない場合も発行されます。

会社によって発行時期に違いはありますが、年末調整後の1月末までに発行されることが多いです。源泉徴収票は、確定申告書の作成時に必要になるため大事に保管しましょう。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

アルバイト先からの源泉徴収票がない場合はどうする?

年末を過ぎても源泉徴収票が届かない場合は、アルバイト先に依頼する必要があります。ここでは、源泉徴収票が届かない場合の対処法や紛失時の再依頼方法を確認しましょう。

アルバイト先に発行を依頼する

アルバイト先から源泉徴収票をもらえない場合は、直接連絡して発行を依頼しましょう。

ただし、1度も給与の支払いを受けていない従業員は会社に発行義務がないため、源泉徴収票が発行されない場合があります。また、請負契約や業務委託契約の場合、仕事の対価は給与にあたらないため、会社に給与所得の源泉徴収票の発行義務はありません。

源泉徴収票の発行義務があるにもかかわらず、発行してくれない場合は税務署に「源泉徴収票不交付の届出書」を提出してください。税務署から会社に源泉徴収票を出すように行政指導が入ります。

ただし、「源泉徴収票不交付の届出書」を提出する前に、会社との契約状況などをよく確認しておきましょう。

参考: F5-4 源泉徴収票不交付の届出手続|国税庁、「源泉徴収票不交付の届出書」を提出される前のフローチャート」

源泉徴収票の紛失の場合は再発行を依頼する

源泉徴収票を紛失した場合は、会社に再発行を依頼しましょう。

会社には、従業員から源泉徴収票の再発行依頼を受けた際に対応する義務があります。源泉徴収票の再発行の依頼を怠ると所得税法違反に問われる可能性があるため、迅速に対応してくれることが多いです。源泉徴収票の再発行には、ある程度の時間がかかります。

なお、アルバイト先が倒産した場合も、破産申立人の所有する財産を管理する破産管財人に連絡をすれば再発行が可能です。破産管財人の連絡先が不明の場合は、税務署に「源泉徴収票の不交付の届出書」を提出すれば確定申告時に対応してもらえます。

アルバイトの源泉徴収なしでも個人事業主は確定申告が必要?

個人事業主が事業とは別にアルバイトにより給与収入がある場合には、原則として確定申告が必要です。ここでは、確定申告が必要なケースと不要なケースについて解説します。

確定申告が必要な場合

個人事業主として、1年間の合計所得が95万円を超える場合、確定申告する必要があります。(2024年分までは合計所得が48万円を超える場合でした。)

確定申告の際に、アルバイトの給与収入についても一緒に計算する必要があります。事業所得と給与所得を合計した所得が所得控除額を超える場合、課税所得が発生します。

確定申告が必要な理由・メリットは、主に以下の2つです。

- 払い過ぎた税金の還付がある

- 本業の損失や給与所得を相殺できる

- 納税額の不足分は追加納付が必要である

また、確定申告により個人事業主の損失や給与所得を相殺できます。本業で損失(赤字)が発生した場合、確定申告によって給与所得と事業所得を通算することが可能です。その結果、総所得が減り、払い過ぎた所得税が還付される可能性があります。

参考:G-2-2 ダイレクト納付(e-Taxによる口座振替)の手続|国税庁

確定申告が不要な場合

合計所得が95万円以下の場合、確定申告は原則不要です。確定申告が不要なのは、基礎控除を差し引くと課税所得が0円で所得税が発生しないためです。

また、本業と副業で給与所得がある場合、年末調整されなかった給与の収入金額と、他の所得(給与所得・退職所得以外)との合計額が20万円以下であれば確定申告する必要はありません。

ただし、青色申告には、損失を翌年以後3年間にわたって繰り越せる制度があります。

また、青色申告は日々の取引を記録した帳簿を作成し、その記録に基づいて確定申告を行う納税制度です。この制度を活用した場合は、確定申告により節税が可能です。

アルバイトをしている個人事業主の確定申告の書き方

確定申告する際は、源泉徴収票をもとに確定申告書を記入する必要があります。記入項目が多くあるため、はじめて確定申告する場合は事前に確認しておくと効率的です。

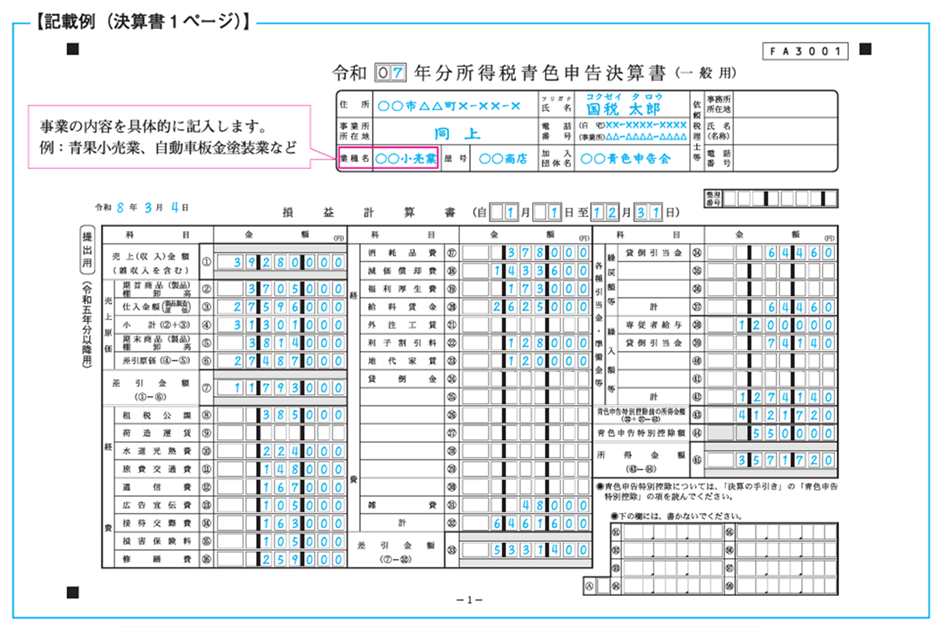

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁、「令和7年分青色申告決算書(一般用)の書き方」

ここからは、個人事業主の確定申告の書き方を確認していきましょう。

事業所得の記入

事業所得は、小売業や卸売業、サービス業等の事業活動で得た所得のことです。

事業収入から必要経費を差し引いて所得を計算します。必要経費は、仕入れ代金や家賃、通信費、消耗品費など事業運営にかかる費用であり、減価償却費などを除き債務の確定した金額となります。

事業所得は、以下の計算式を用いて計算します。

【事業所得の計算方法】

青色申告特別控除額を適用する場合は、事業所得から差し引いてください。

青色申告特別控除額は、青色申告者が一定の要件を満たすことで事業所得から控除が受けられる制度です。個人事業主も利用可能で、青色申告を行うことで特別控除を受けられます。

参考: No.1350 事業所得の課税のしくみ(事業所得)|国税庁

No.2072 青色申告特別控除|国税庁

給与所得の記入

給与所得は、雇用契約に基づいて支払われる給与や賞与等から得られる所得で、個人事業主の売上で発生した収入は含まれません。

確定申告書には、「事業所得」とは別項目の「給与所得」に記入します。

給与所得は、以下の計算式を用いて計算します。

【給与所得の計算方法】

給与所得は所得に応じた給与所得控除が適用されるため、計算時は注意してください。

給与所得控除額は、国税庁の公式サイトで確認できます。

参考:No.1400 給与所得|国税庁

No.1410 給与所得控除|国税庁

不動産所得の記入

不動産所得とは、個人で所有している住宅や駐車場を貸し出して得た所得のことです。

ただし、事業所得または譲渡所得に該当するものは含まれません。また、本業が給与所得の方で、年間で不動産所得が20万円以下の場合、確定申告は原則不要です。

不動産所得は、以下の計算式を用いて計算します。

【不動産所得の計算方法】

総収入金額には、更新料や頭金、貸付けによる賃貸料収入のほかに共益費等の名目で受け取る電気代や水道代等が含まれます。

不動産所得は、これら土地や建物の賃貸による収入から、減価償却費、管理費等の必要経費を差し引いて求めます。

必要経費に含められるのは、貸付資産にかかる固定資産税や損害保険料、減価償却費、修繕費等です。申告時には賃貸料、必要経費を計算して所得金額を算出し、他の所得と合算して総合課税されます。不動産管理が事業的規模であれば、青色申告の適用も検討できます。

参考:No.1370 不動産収入を受け取ったとき(不動産所得)|国税庁

一時所得の記入

一時所得は、営利を目的とする継続的行為から生じた所得以外の所得を言います。

多くは懸賞金、競馬の払戻金、(本人が保険料を支払った場合の)保険の満期返戻金など一時的に得られた所得を指します。

具体的には、以下のようなものがあります。

- 懸賞や福引きの賞金品

- 競馬や競輪の払戻金

- 生命保険の一時金や損害保険の満期返戻金等

- 法人から贈与された金品

一時所得は、以下の計算式を用いて計算します。

【一時所得の計算方法】

一時所得には、偶発的に得た所得への税負担軽減措置として最大50万円の特別控除が適用されます。

参考:No.1490 一時所得|国税庁

アルバイトの源泉徴収なしでも個人事業主は確定申告が必要!

個人事業主は、事業の他にアルバイトをした場合、原則的には、確定申告が必要だと覚えておきましょう。そのためには、アルバイトの源泉徴収票をよく確認することです。

確定申告に必要な源泉徴収票は、源泉徴収なしでも発行してもらえます。年末を過ぎてもアルバイト先から源泉徴収票が届かない場合は、直接連絡して発行を依頼しましょう。

確定申告書は、源泉徴収票に記載された情報をもとに記載します。確定申告書は記載項目が多いため、記入例を確認しながら慎重に記入しましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

個人事業主のやることリスト!開業前、開業後、経費の一覧も

個人事業主は、しなければならない事務や手続きが多くあります。しかし、やるべき事を一つ一つ教えてくれる人はいません。自分の事業に合わせて必要な事務や手続きを調べて期限までに行わなけれ…

詳しくみる個人事業主は育児休業給付金の対象外?活用できる支援制度や対策を解説

育児と仕事の両立が求められる個人事業主にとって、育児休業給付金の対象外であるという現実は大きな課題です。しかし、近年は自営業者向けにも利用可能な公的支援策や税制優遇、年金保険料の免…

詳しくみる個人事業主の国民健康保険が高すぎる時のNG対応と安くするコツ10選!

国民健康保険は、業務委託などの個人事業主やフリーランス、自営業などが加入する社会保障制度です。会社員であれば社会保険の保険料は会社と折半ですが、国民健康保険は原則「全額自己負担」に…

詳しくみる個人事業主のための貯金術は?目安・方法・活用できる制度を解説

個人事業主は会社員に比べて公的保障が少なく、収入も不安定になりやすいため、計画的な貯金が重要です。生活費や事業資金、税金・保険料の支払いに備えるためには、日頃から資金を管理し、必要…

詳しくみる特殊清掃で個人事業主として独立するには?開業までの準備や手続きを解説

特殊清掃業は、孤独死や事件現場、ゴミ屋敷など、一般の清掃では対応が難しい特殊な現場を対象とする専門的な仕事です。高齢化や単身世帯の増加により需要が高まり、個人事業主としての開業を目…

詳しくみる年収2,000万の個人事業主は手取りいくら?税金・社会保険料・節税策を解説

年収2,000万円の個人事業主は、一見すると高収入に思えますが、税金や社会保険料の負担が重く、会社員に比べて手取り割合が低くなる傾向にあります。 本記事では、個人事業主の税金・社会…

詳しくみる