- 更新日 : 2025年4月30日

2025年の確定申告期間はいつからいつまで?修正申告・医療費控除の期間も紹介

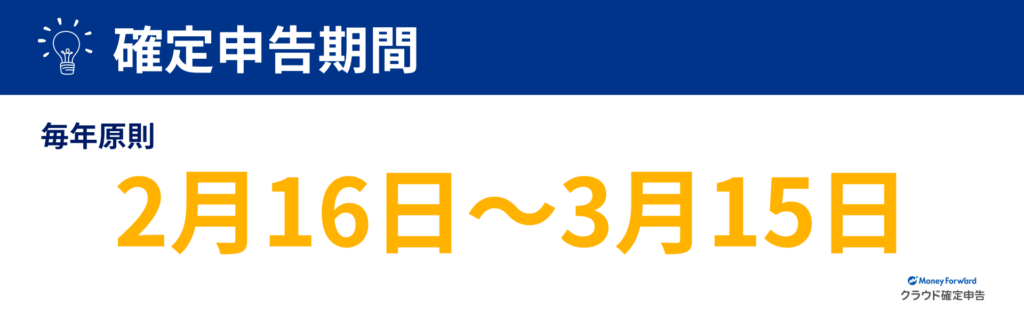

確定申告の期間は、例年2月16日から3月15日となっています。なお、2024年分の確定申告の期間は、2025年(令和7年)2月17日(月)から2025年3月17日(月)までです。

この記事では、確定申告の期間がいつからいつまでなのか、期限を過ぎた場合はどのように対応すればよいのかなどをわかりやすく解説していきます。

※リンククリックで該当の見出しにジャンプします

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

2025年の確定申告期間は2月17日から3月17日まで

令和6年分(2024年分)の所得税の申告、納税の期間・期限は令和7年(2025年)2月17日(月)から3月17日(月)です。

所得税の確定申告とは「1月1日から12月31日までに生じた所得を集計して所得税を計算・納付する手続き」です。所得税法では、原則として「1月1日から12月31日までの所得」を「翌年の2月16日から3月15日までに申告して納税してください」と定めています。

- 所得税の算定期間:1月1日から12月31日まで

- 所得税の申告期間:2月16日から3月15日まで ※祝休日の場合は翌日

ただし、令和元年分及び令和2年分の確定申告期限については、新型コロナウイルス感染症の影響により期限については延期等が行われました。今後もそういった状況が発生すれば、申告期限の変動などがあるかもしれません。その場合は、国税庁などからお知らせがあります。

すぐに確定申告をする人は以下の記事を参考にして確定申告を行ってください。

▼「個人事業主・自営業」の方はこちらから

▼上記以外の方はこちらから

なお、個人事業主の消費税申告の期限は2025年3月31日(月)までとなっています。消費税申告については以下の記事を参考にしてください。

税務署へ提出する場合は受付時間に注意

確定申告は提出方法によって、受け付けの締め切りタイミングが異なります。

特に、税務署の窓口へ提出する場合は開庁時間である17時までに提出が必要です。

確定申告書等の提出方法と最終受付時間は以下の通りです。

| 提出方法 | 受付時間 |

|---|---|

| 税務署の窓口 | 2025年3月17日(月) 17時まで |

| 税務署に郵送 | 2025年3月17日(月) 消印分まで |

| e-Tax(電子申告) | 2025年3月17日(月) 24時まで |

税務署の外に設置される時間外収受箱への提出をする場合は、翌日の開庁日の回収時間が締め切りとなります。

確定申告書等を税務署に郵送した場合の消印の扱いについては、以下の記事で解説しています。参考にしてください。

確定申告の期限に遅れても提出は可能?

結論、確定申告の期限に遅れても提出は可能です。

原則として、令和6年分(2024年分)の所得税の申告期限は令和7年(2025年)3月17日(月)です。

この提出期限までに間に合わない、つまり「期限後申告」であっても税務署は申告書を受け付けしてくれます。この場合、「申告書を提出した日」が納税の期限となります。

確定申告の期限に遅れると、当然数々のペナルティがありますが、以下の2つの条件を満たせば無申告加算税の対象から除外されることがあります。

- 法定申告期限後1か月以内に自ら申告を行うこと

- 期限内に申告しようという意図が認められる特定の状況※に当てはまること

※ここで言う「特定の状況」とは、下記の2点を満たす場合を指します。

- 申告によって納めるべき税金の全額を、法定の納税期限(口座振替での支払いを選択した場合は申告書提出日)までに支払っている状況

- 申告書を提出した日の前日から遡って5年間で、無申告加算税や重加算税の対象となった記録がなく、また、期限内に申告する意思があったと評価される場合に、無申告加算税の非適用を受けていない状況です。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

確定申告の期限を過ぎたらペナルティがある?

確定申告の期限を過ぎると、当然ペナルティがあります。ペナルティの種類は、次の3つです。

無申告加算税

確定申告の期限に遅れた場合は「申告する意思がなかった」とみなされます。申告期限に遅れて申告することを「期限後申告」といい、申告による税金のほかに「無申告加算税」が課されます。

期限内に納付すべき税額が50万円までなら15%、50万円を超える部分には20%の無申告加算税が追加されますので、かなり重いペナルティだといえます。

なお、期限後申告をしても、申告期限から「1月以内に」「自主的に」行われている場合などには無申告加算税は課せられません。令和6年分の申告で言えば、原則として令和7年(2025年)4月15日までの申告となります。期限後であっても、できる限りこの期限までに申告を済ませましょう。

ただ、期限に間に合わなかったとしても、税務調査を受ける前に自主的に申告をしたときは、ペナルティを軽くしてもらえる特例(加算税を5%まで軽減)もあります。期限後でも申告を放置せずに申告を行うようにしましょう。

延滞税

本来納付すべき期限までに支払をしなければ「利息」が付くのは当然です。所得税においても例外ではなく、納期限を過ぎて実際に納付が完了するまでの期間に対する利息として「延滞税」が課されます。

延滞税の割合(金利)については下記の通りです。

- 年7.3%、もしくは「延滞税特例基準割合+1%」の いずれか低い割合

- 令和6年(2024年)分の場合は年2.4%が適用

- 年14.6%、もしくは「延滞税特例基準割合+7.3%」の いずれか低い割合

- 令和6年(2024年)分の場合は年8.7%が適用

延納税の割合は毎年変わるため、計算が難しい部分もあります。

国税庁の「延滞税の計算方法」に自動計算できるシステムがあるので、詳しく知りたい方は参考にしてみてください。

青色申告特別控除の減額

確定申告の方法は、青色申告と白色申告の2種類に分かれています。

青色申告は、不動産所得、事業所得、山林所得のいずれかの所得がある人のみが対象となります。事前申請として、開業届と青色申告承認申請書を提出しなければなりません。また、青色申告では複式簿記による帳簿付けが義務付けられてます。

青色申告には様々な手続きが必要ですが、所得金額から55万円(電子申告の場合は65万円)を控除できる「青色申告特別控除」が適用されます。

「青色申告特別控除」の特典を受けるには「申告期限内に確定申告を行うこと」が条件となっているため、「期限後申告」の場合は「青色申告特別控除」が受けられないのです(10万円の青色申告特別控除は受けられます)。

例えば、期限内申告による55万円の青色申告特別控除が受けられなくなった場合場合、税率10%の方なら復興税も合わせた「55万円 × 10.21% ≒ 56,100円」の税金を余計に払わなければなりません。

さらに2回続くと、青色申告の取り消しといった重いペナルティまで課されることになりますので、十分注意してください。

確定申告をするのを忘れていた場合、しなかった場合についてはそれぞれ以下の記事で解説しています。

確定申告期間より早く提出することは可能?

前述の通り、令和6年分(2024年分)の所得税の申告、納税の期間・期限は令和7年(2025年)2月17日(月)から3月17日(月)ですが、実際にはこの期間より前に確定申告書を提出することができます。

e-Taxは1月上旬から作成した確定申告書の電子申告が可能になります。

ただし、期間より前に確定申告書を提出した場合も、正式な受付は2025年(令和7年)2月17日(月)以降となります。

なお、確定申告で各種控除を受けるために必要な証明書は、通常11月頃から郵送されます。必ずすべての書類が揃ってから確定申告を行うようにしましょう。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

確定申告の内容を間違えた場合の対応方法

確定申告の内容を間違えた場合、申告期間内か申告期間外かによって対応方法が異なります。

それぞれ解説していきましょう。

確定申告期間内の場合(訂正申告)

確定申告期限内に誤りに気付いた場合は、正しい内容の確定申告書を作成し、再度提出する必要があります。

再度提出した確定申告書に記載されている内容が受理されるので、特に税務署へ連絡する必要はありません。

税務署の窓口や郵送で提出する場合は、念のため「訂正申告」と記載してもよいでしょう。

確定申告期間外の場合 ①税額を多く申告(更正の請求)

確定申告期限を過ぎてから、税額を多く申告していたと気づいた場合「更正の請求」を行います。

更正とは、確定申告書を提出後に税額や還付金額などの誤りを発見した場合、実際の正しい金額へ訂正する手続きのことです。

更正したい確定申告書の提出期限から5年以内に、更正する内容や理由を明らかにした書類を添付して「更正の請求」を行う必要があります。

また、還付申告書の「更正の請求」を行う場合も同様に、還付申告書の提出日から5年以内に手続きする必要があります。

令和6年(2024年)の確定申告書の法定申告期限は2025年(令和7年)3月17日ですので、翌日の2025年(令和7年)3月18日から2030年(令和12年)3月17日まで請求することができます。

確定申告期間外の場合 ②税額を少なく申告(修正申告)

確定申告期限を過ぎてから、税額を少なく申告していたと気づいた場合「修正申告」を行います。

修正申告によって新たに納付する税額は、法定納期限(3月15日)の翌日から完納する日までの期間に対して延滞税が発生します。

また、税務署の調査を受けた後で修正申告をしたり、更正を受けたりすると、過少申告加算税が課せられます。

申告した所得税額が少ないことに気づいたタイミングで、すぐに修正申告を行うようにしましょう。

所得税を期限内に納付できない場合は?

所得税を期限内に納付できない場合、以下の2つの制度が使える可能性があります。

- 納税の猶予制度

- 納税の延納制度

猶予制度

納付によって事業の継続や生活が困難になるときや、災害で財産を損失した場合などの特定の事情がある場合は、「猶予制度」を使える場合があります。

原則として1年以内の期間で分割納付をする場合と、1年間納税が据え置かれる場合があります。猶予期間中の延滞税が軽減されるなどのメリットもあるので、要件に当てはまる方は参考にしてみましょう。

なお、国税の猶予制度は、期限後に分割して納税ができるようになる制度です。そのため、申告・納付期限そのものが延長されるわけではありません。

延納制度

確定申告での所得税納付が遅れてしまう場合、「延納」も可能です。

具体的には、期間内(3月15日)に納付すべき税額の2分の1以上を納付することで(振替納税利用の場合は、振替日までに振替納税)、残りの税額の納付を5月31日まで延長できる制度です。

ただし、延納期間中は年「7.3%」か「特例基準割合」のいずれか低い割合で利子税がかかります。元々の納税額よりも高くなるので注意してください。

参考:【税金の納付】|国税庁

確定申告書はどこに提出する?

確定申告書の提出手段はいくつかあります。

- 税務署の窓口に持っていく

- 税務署に郵送する

- 税務署の時間外収受箱に投函する

- e-Taxで電子申告する

提出期限についてそれぞれ次のような特徴があり、また注意すべき点もあります。ご自分に合った手段を確認してみてください。

窓口に提出する

税務署の窓口へ持っていき提出します。税務署の開庁時間は、祝日を除く月曜から金曜の午前8時30分から午後5時までです。

不明な点などを直接相談できますが、確定申告期間中は非常に混み合いますので、公共交通機関を利用し、時間に余裕を持って行くことをおすすめします。

申告期間中に限り、税務署もしくは臨時会場にて日曜日に休日開庁を行うところもありますので、国税庁ホームページなどで事前に日程と場所をご確認ください。

郵便で送付する

確定申告書類一式を、税務署へ郵送で提出できます。提出期限日の消印まで有効です。確

定申告書類は、特定の宛先に差出人の意思や事実を通知する「信書」という取り扱いになりますので、第一種郵便物または信書便物として送らなければなりません。

第一種郵便物は日本郵便が取り扱う「定形郵便」「定形外郵便」「ミニレター」「レターパック」のことを指します。

また、信書便物は運送業者などが行う信書配送サービスのことを指します。サービス名は違いますがいずれも「信書」という区分になります。

郵送による税務署への書類提出の期限が「消印日まで有効」となる条件は「信書」であることです。したがって、信書ではない「通常の宅配便」などで送付した場合は信書扱いにはならず、税務署に書類が届いた日が提出日となります。

郵便局の夜間窓口に持ち込み、提出期限日の消印を指定できる場合もありますが、受け付けられない危険性もありますので事前に郵便局の営業時間などを確認しておくことと、少しでも早めに送付することをおすすめします。

諸事情を勘案し、令和7年(2025年)3月10日ぐらいまでに送付することをおすすめします。

時間外収受箱に投函する

全ての税務署には、時間外収受箱が置かれており、開庁時間に左右されず24時間いつでも確定申告書を投函できます。申告書提出期限日は、夜12時までに投函する必要があります。

職員が来るまで提出可能なのではと考えて、提出期限日翌日の早朝に投かんしようとするのは危険です。夜12時に回収する税務署もありますので、必ず期限内に投かんしましょう。

時間外収受箱に投函する場合も、令和7年(2025年)3月14日までに投函することをおすすめします。

e-Taxで送信する

インターネットを通じて、確定申告・納税の手続きができるe-Taxというシステムがあります。

e-Taxを利用すれば、自宅からでも申告書の提出が可能です。通常の利用可能時間は、火曜日から金曜日は24時間(休祝日の翌稼働日は8時30分から。休祝日および12月29日から1月3日の期間を除く)、月・土・日曜・休祝日は午前8時30分から翌日午前0時(メンテナンス日を除く)です。

なお、確定申告期間中なら24時間利用できます。国税庁e-Taxホームページの「確定申告書等作成コーナー」にて、分かりやすい手引きに従って申告書を作成できます。そして、データを送信することで提出となります。

ただし、e-Taxはいつからでも利用開始できるものではありません。税務署への届出やパソコンの設定などが必要ですので、1月中には準備しておくことをおすすめします。また、提出期限日に送信しようとしたけれど、通信環境によって時間がかかったり、不具合が起きたりする可能性もありますので、余裕を持って送信した方が良いでしょう。

インターネット回線が正常であれば、令和7年(2025年)3月17日中の処理でも問題ありませんが、準備ができたら早めの送信を強くおすすめします。インターネットが不具合を起こすことは予想できないためです。

確定申告期間に関するよくある質問

確定申告期間に関する3つのよくある質問について解説します。

医療費控除の確定申告期間はいつからいつまで?

医療費控除の確定申告期間も、2月16日から3月15日までの間となります。

ただし、払いすぎた税金が戻ってくる「還付申告」の場合は、医療費控除もその年の翌年1月1日から5年間は申告が可能です。

ふるさと納税の確定申告期間はいつからいつまで?

ふるさと納税の確定申告期間も、2月16日から3月15日までの間です。

- ふるさと納税の申込期間:1月1日~12月31日

- ワンストップ特例制度の申請期限:翌年1月10日必着

- 確定申告期間:翌年2月16日から3月15日まで

e-Taxの確定申告期間はいつからいつまで?

e-Taxで確定申告する際も、2月16日から3月15日までの間です。

ただし例年、確定申告期間の前後(1月初旬あたりから)にはe-Taxが全日・24時間利用できるようになります。

確定申告期間の2月16日より前にe-Taxで電子申告をしても、申告データは受領され、受付日が2月16日として受領されるようです。(2月16日より前にe-Taxで電子申告した場合は、申告期間中に念のため再度確認するようにしてください)

海外転勤の確定申告期間はいつからいつまで?

年の途中で日本から海外に出国する場合であっても、所得税の確定申告する義務がある場合は出国前に申告を済ませておく必要があります。

海外に出国する場合、出国する年分の対象期間は「出国する年の1月1日から出国日まで」となります。また、申告書の提出期限は「出国日まで」となっています。

海外に居住している期間は「非居住者」という扱いになり、所得税に関して日本国内の税法が適用されることはありません。しかし海外にいても、国内の不動産にかかる不動産所得がある場合などは、引き続き確定申告をする義務があります。

納税者本人が海外にいて確定申告を行えない場合、代理で申告納付を行う「納税管理人」を選任することができます。令和6年(2024年)1月1日より納税管理人を定めるべき納税者が、納税管理人の届出をしていなかった場合、税務署長は納税管理人の届出を求めることができるようになりました。これは、税務署による更正処分などの実施にあたって、非居住者の税務調査をやりやすくするためです。

納税管理人は、納税者の家族や親せきを選任するケースが多いのですが、法人・個人を問わず誰でも選任することができます。

なお、納税管理人が代理で申告を行う場合の確定申告期限は原則どおり「令和7年(2025年)年3月17日まで」となります。

2024年の申告期間はいつからいつまで?

2024年の申告期間は、令和6年(2024年)2月16日(金)から2024年3月15日(金)であり、申告期間は終わっています。

準確定申告はいつからいつまで?

確定申告は、課税対象である1年間の所得を申告しますが、納税者が年の途中で亡くなった場合は、準確定申告という手続きを行います。

準確定申告の対象期間は「亡くなった年の1月1日から亡くなった日まで」となります。また準確定申告書の提出期限は、通常の確定申告の期限とは異なり「亡くなった日の翌日から4ヶ月以内」となりますので注意が必要です。

納税者であるご本人が亡くなっていますので、準確定申告書の提出は遺族(相続人)が行わなければなりません。

相続人が2人以上いる場合、1つの準確定申告書に連署で共同提出してもよいですし、申告内容を互いに確認したうえで相続人各自が個々に同一内容の準確定申告書を提出することも可能です。

準確定申告書の提出先は「亡くなった方が死亡した時点で居住していた住所(最後の住所)の所轄税務署」へ提出します。

したがって、令和6年(2024年)12月1日に亡くなった場合の準確定申告の日程については次のとおりです。

- 対象期間

令和6年(2024年)1月1日から令和6年(2024年)12月1日まで - 確定申告期限

令和7年(2025年)4月1日まで

還付申告はいつからいつまで?

確定申告の義務がない方でも、源泉徴収された所得税額や予定納税額が年間の所得金額で計算した実際の所得税額を上回る場合、還付申告を行うことによって納め過ぎた所得税の還付を受けられます。還付申告ができる期間は、翌年1月1日から5年間です。

したがって、令和6年分については、令和7年(2024年)1月1日から令和11年(2029年)12月31日までに申告することができます。

還付申告はさかのぼって申告できる?

会社員・サラリーマンなどで確定申告の必要がない方は、5年前までさかのぼって還付申告ができます。例えば、令和2年分(2020年分)については、令和7年(2025年)12月31日まで還付申告することが可能です。

ふるさと納税による寄付金控除や住宅ローン控除などが受けられるにもかかわらず、確定申告を忘れてしまった方は、還付申告を検討しましょう。

確定申告のやり方

最後に、確定申告のやり方について簡単に解説します。

必要書類の確認

まずは、確定申告で作成する書類と確定申告で準備しておくものを確認しておきましょう。確定申告の内容によっても異なりますが、主な書類は以下の通りです。

確定申告の必要書類について詳しく知りたい方は、こちらの記事もご参照ください。

確定申告書を作成する

必要書類が揃ったら、確定申告書に必要事項を記入していきます。

「マネーフォワード クラウド確定申告」なら、初めての方でも簡単に確定申告書を作成可能です。青色申告で必要となる複式簿記での帳簿や「青色決算申告書」、白色申告に必要となる「収支内訳書」なども作成できます。

確定申告のやり方について詳しく知りたい方は、こちらの記事もご参照ください。

期限後申告は百害あって一利なし

確定申告に限らず、どのようなケースでも期限を守らなければ必ずペナルティが発生します。確定申告におけるペナルティは「お金」です。たった1日違うだけで、せっかく稼いだお金が手元から出ていくことになります。

確定申告の準備段階で、申告期限について事前に確認しておくようにしましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

確定申告の申告期間と期限はいつまで?

原則として令和3年分の所得税の申告、納税の期限は令和4年(2022年)3月15日(火)となります。詳しくはこちらをご覧ください。

提出手段ごとに期限は違う?

期限は同じ令和4年(2022年)3月15日(火)ですが時間が異なります。

- 税務署窓口へ持参…時間外収受箱に投函で翌日3月16日(水)の開庁時間(8:30)まで有効

- 郵送で提出…3月15日の消印まで有効

- 電子申告で提出…3月15日の23:59まで有効

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

確定申告の期間の関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる