- 更新日 : 2025年2月21日

個人事業主のアパート経営で税金や家賃を確定申告するには?手続きを解説

アパート経営を始めれば節税効果が見込める、新たな収入源を確保できる可能性があるなどのメリットがあります。

ただ、「何が経費計上できるのか分からない」「家賃収入の確定申告の方法を知りたい」と思っている人もいるでしょう。そこで本記事では、アパート経営をした場合に経費計上できる費用や確定申告のやり方などを解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

個人事業主がアパート経営をするメリット・デメリット

アパート経営には、いくつかのメリットやデメリットが存在します。実際に始める前に、メリット・デメリットをどちらも理解しておきましょう。

個人事業主がアパート経営をするメリット

個人事業主がアパート経営をするメリットは、主に以下の3つです。

- 確定申告時に青色申告を選択できる

- 節税効果に期待できる

- 新たな収入源となる

一つ目のメリットは、確定申告時に青色申告を選択できることです。

青色申告は「事業所得」「不動産所得」「山林所得」のいずれかに該当する所得がないと選択できません。アパート経営で得た所得は「不動産所得」に該当するため、青色申告を選択可能です。

青色申告をすると「青色申告特別控除」という最大65万円の控除が適用されます。つまり、税金がかかる所得から最大65万円を差し引きでき、納める税金も少なくなります。

二つ目のメリットは、節税効果に期待できることです。アパート経営には、税金・保険料・修繕費用など様々な経費が発生します。計上できる経費が多いほど税金がかかる所得が減るため、節税に繋がります。

また、個人事業とアパート経営のどちらかの利益が赤字でも、損益通算で相殺可能です。損益通算すると課税対象の所得が減るため、税金の負担も減らせます。

三つ目のメリットは、新たな収入源となることです。入居者が毎月家賃を支払うことで、定期的な収入を得られます。

家賃以外に礼金や更新費なども収入となるため、個人事業で必要な資金を調達をする必要がなくなる可能性があります。また、個人事業であまり利益が出ていなくても、アパート経営で得た収入で自分の生活費を賄えることもあるでしょう。

個人事業主がアパート経営をするデメリット

個人事業主がアパート経営をするデメリットは、主に以下の2つです。

- 高額な初期費用を用意する必要がある

- 維持費用が嵩む

一つ目のデメリットは、高額な初期費用を用意する必要があることです。

アパートを新たに建てるなら、建設費用やインフラの設備費用などがかかります。中古アパートを購入するなら、購入費用や不動産会社への仲介手数料などがかかります。

ほかにも、不動産取得税や登録免許税といった税金、火災保険や地震保険の保険料なども発生するため、まとまった初期費用を用意しなければなりません。

二つ目のデメリットは、維持費用が嵩むことです。アパート経営には、各種税金・保険料・修繕費用といった様々な維持費用がかかります。

ほかにも、入居者の募集や入居・退去手続きなどの業務を管理会社に委託する場合、賃料の3%〜5%を支払わなければなりません。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

個人事業主がアパート経営を始めるための手続き

アパート経営を始める手順は、以下の通りです。今回は、中古アパートの経営を始める手順を紹介します。

- 物件を探す

- アパートローンの仮審査を受ける

- 不動産売買契約を締結する

- アパートローンの本審査を受ける

- 委託する管理会社を選ぶ

不動産会社に相談しながら予算に見合う物件を選び、いくつか候補が決まったら現地調査と内覧も行ってください。購入する物件が決定したら「買付証明書」を提出します。買付証明書には法的な拘束力がないため、提出後でも買付の取り止めが可能です。

証明書の提出後に、金融機関でアパートローンの仮審査を受けてください。仮審査には、本人確認書類やアパートの資料などが必要となります。

仮審査に通ったら、不動産会社と不動産売買契約を締結してください。重要事項説明を確認して問題なければ、正式に契約となります。なお、手付金として物件価格の10%を支払うことが多いため、事前に準備しておきましょう。

正式な契約が確定したら、アパートローンの本審査を受けます。本審査の際は、契約書や登記簿謄本などが必要です。本審査に通過できた場合は、金融機関とも契約を交わしてください。

アパート経営を自主管理しない場合は、経営業務を委託する管理会社を選ぶことになります。中古アパートの場合、前のオーナーが委託していた管理会社を引き継ぐのが一般的です。

個人事業主のアパート経営にかかる税金

アパート経営で発生する税金は以下の通りです。

| 税金の種類 | 概要 | 税額の算出方法 |

|---|---|---|

| 固定資産税 | 土地や建物の所有者に対し課せられる | 固定資産税評価額×1.4% |

| 都市計画税 | 都市計画区域における「市街化区域内」に土地や建物がある場合に課せられる | 固定資産税評価額×0.3% |

| 所得税 | 個人の所得に対して課せられる | 所得×5%〜45% ※所得額により異なる |

| 住民税 | 前年の所得額に対して課せられる「所得割」と所得額に関わらず一定額が課せられる「均等割」がある |

|

| 個人事業税 | 70の法定業種に対して課せられる | (所得ー控除額の290万円)×5% |

※所得税・住民税・個人事業税は、東京都の税率を参照

アパート経営には、最大で6つの税金が発生します。また、アパートの建築や購入に際して、登録免許税・不動産取得税・印紙税もかかります。

参考:固定資産税(償却資産)|仕事と税金|東京都主税局、総務省|地方税制度|都市計画税、No.2260 所得税の税率|国税庁、個人住民税|暮らしと税金|東京都主税局、個人事業税|仕事と税金|東京都主税局

個人事業主のアパート経営で経費にできるもの

アパート経営で発生する以下の費用は、経費として計上できます。

- 固定資産税や都市計画税などの各種税金

- 不動産会社への委託費用

- アパートローンの金利

- 火災保険や地震保険などの保険料

- アパートの修繕費用

上記のほかに、経営に関する事務作業を依頼した司法書士や税理士への報酬、不動産会社の仲介手数料、入居者を募集する際の広告宣伝費などが発生した場合も経費として計上可能です。詳しくはこちらの記事をご参照ください。

アパートの建物を減価償却費として経費とする方法

アパート経営では、建物が経年劣化したことによる価値減少分を経費として計上できます。なお、土地は経年劣化しないため、減価償却費として認められません。

資産ごとに法定耐用年数が定められているため、耐用年数に応じて分割し経費として計上してください。たとえば、耐用年数が5年の場合は、5年かけて減価償却費として計上します。

木造アパートの耐用年数は22年、鉄筋コンクリートのアパートの耐用年数は47年です。エアコン・電気・エレベーターなどの設備は、15年前後に定められています。

減価償却の計算方法について詳しく知りたい人は、こちらの記事をご参照ください。

参考:減価償却資産の耐用年数等に関する省令 | e-Gov 法令検索

アパート経営で経費にできないもの

アパート経営で経費にできないものとして、アパートローンの元本が挙げられます。借りたお金を返済しているだけであるためです。

たとえば、毎月の返済のうち元金が10万円で金利が2万円としたら、10万円は経費計上できません。

また、所得税や住民税といったアパート経営とは関係ない税金も経費にできないため注意してください。不動産会社との面談で着用したスーツを始めとした、私生活で流用できる物品も経費にできません。

個人事業主がアパート経営の家賃を確定申告するには?

アパート経営で得た家賃収入は確定申告が必要か、申告する場合はどの所得に分類されるのか、などを解説します。

アパート経営の家賃は確定申告が必要?

個人事業で得た事業所得とアパート経営で得た不動産所得の合計金額が、所得控除額を下回っていれば確定申告が不要となります。

所得控除には基礎控除や医療費控除など全部で15種類あり、控除を適用できる条件もそれぞれ異なります。控除の適用条件や控除額などは丁寧に確認し、確定申告が必要かどうか判断してください。

また、不動産所得=家賃収入ではないため注意しましょう。不動産所得の計算方法については下の見出しで解説しています。

参考:確定申告が必要な方|国税庁、No.1100 所得控除のあらまし|国税庁

家賃収入はなに所得になる?

所得の種類には、事業所得や雑所得など10種類あります。家賃収入といった不動産の貸付けによる所得は「不動産所得」に分類され、礼金や更新費なども家賃収入に含まれます。

ただ、不動産貸付けが事業として行われているかどうかによって、所得金額の計算の扱いが異なるため注意しましょう。下記のいずれかを満たせば、事業として認められます。

- 貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること

- 独立家屋の貸付けについては、おおむね5棟以上であること

不動産の貸付けが事業的規模として認められれば、確定申告時に青色申告を選択することで、最大65万円の控除が適用されます。

参考:No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分|国税庁

不動産所得の計算方法

不動産所得は、以下の計算方法で求められます。

青色申告で最大65万円の控除を受ける場合は、「総収入金額ー必要経費ー65万円」で計算してください。

総収入金額として認められるのは、家賃収入・礼金・更新料・共益費などです。また、必要経費に計上できるのは、減価償却費や修繕費などです。

より詳しく知りたい人は、こちらの記事をご参照ください。

参考:No.1370 不動産収入を受け取ったとき(不動産所得)|国税庁

個人事業主のアパート経営に関わる確定申告書の書き

アパート経営をしている個人事業主が確定申告する際は、確定申告書と収支内訳書もしくは青色申告決算書を作成してください。

白色申告する場合は「確定申告書+収支内訳書」、青色申告する場合は「確定申告書+青色申告決算書」となります。

今回は、青色申告をする場合の書類の書き方を解説します。

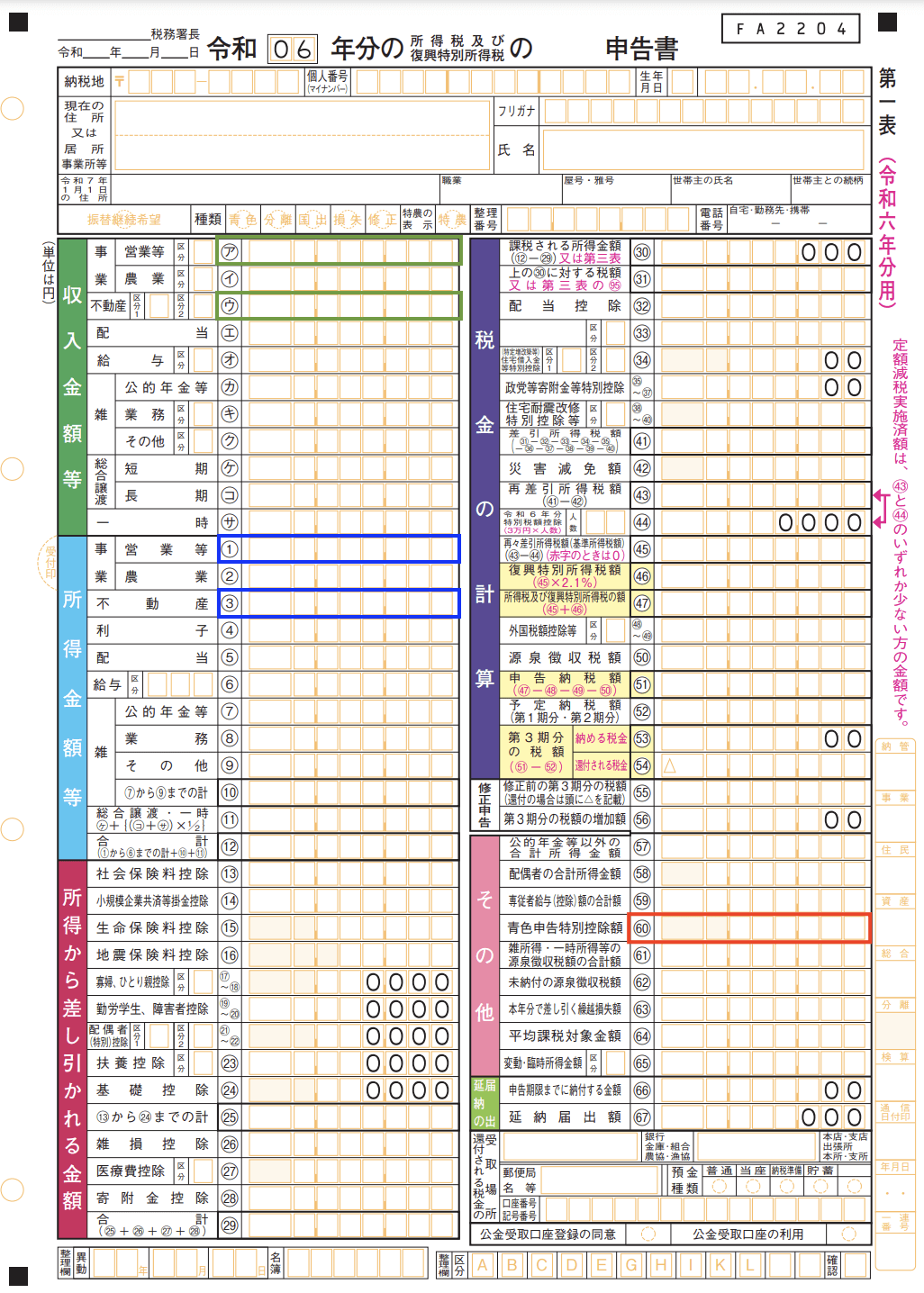

引用:「申告書第一表・第二表【令和6年分以降用】」を引用し加工

【収入金額等】には、「営業等」へ個人事業で得た収入を、「不動産」へアパート経営で得た収入を記載してください。

【所得金額等】には、「営業等」へ個人事業の収入から経費を引いた所得を、「不動産」へアパート経営の収入から経費を引いた所得を記載してください。

青色申告の控除を受ける場合は、【その他】の「青色申告特別控除額」を記載します。

また、青色申告決算書も提出しますが、事業所得は一般用に、不動産所得は不動産所得に分けて記載するため注意してください。それぞれ必要箇所を記入しましょう。

参考:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

アパート経営の確定申告に必要な書類

アパート経営をしている人は、確定申告の際に以下の書類を用意しましょう。

領収書や明細などは、確定申告で提出する必要はありませんが、正確な金額を記入するために必要です。

上記以外にも、収入や経費に関する書類は自身が分かりやすいように管理しておいてください。

アパート経営の確定申告のポイント

収支内訳書や青色申告決算書は、個人事業に関する費用を「一般用」に、アパート経営に関する費用を「不動産所得用」に分けて記載することがポイントです。書類の上部に「一般用」「不動産所得用」と赤字で記載されているため、作成する前に確認しましょう。

『マネーフォワード クラウド確定申告』なら、1つの事業者で一般用と不動産所得用の書類を作成できます。詳しい操作方法については、こちらのページをご確認ください。

アパート経営で得た収入はしっかり確定申告しましょう

アパート経営を始めれば、節税効果に期待できるほか新たな収入源を確保できる可能性があります。また、入居・退去の手続きや入居者の募集なども管理会社に委託できるため、本業に費やす時間が圧迫される心配もありません。

ただ、経費計上できる費用・できない費用をしっかり区別し、適切に確定申告を行ってください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

個人事業主の収入証明に利用できる書類は?必要なケースや1年目の対応も解説

個人事業主として事業を行っていると、所得を証明しなければならない場面がさまざまに発生します。収入を証明する方法は会社員と異なり「源泉徴収票」を受け取れないため、別の書類を用意する必…

詳しくみる個人事業主が利用できる債務整理とは?事業継続できる?種類や注意点を解説

個人事業主として事業を営む中で、借入金の返済に行き詰まり、資金繰りに悩む場面は少なくありません。 そんなときに検討すべき手段の一つが「債務整理」です。債務整理は、法的な手続きを通じ…

詳しくみるエステティシャンが個人事業主になるには?開業から税金・確定申告までガイド

独立して自分のサロンを持ちたいと考えるエステティシャンにとって、「個人事業主になる」という選択は大きなチャンスであり、同時に責任を伴う一歩でもあります。自由な働き方や収入アップ、自…

詳しくみる個人事業主の接待交際費はいくらまで?経費計上はどこまでか解説

「接待交際費」は、取引先との飲食や慶弔等で支払う経費です。個人事業主が収入を得るための支出は「必要経費」にできますが、その全てが経費として認められるわけではありません。今回は、経費…

詳しくみる個人事業主のための集客術とは?初めてでも取り組める方法や費用の考え方を解説

個人事業主にとって集客は、売上の確保や事業の安定に直結する大切な活動です。しかし「どこから始めればよいか分からない」「継続して効果を出すのが難しい」と感じる方も少なくありません。集…

詳しくみる個人事業主とNPO法人の違いは?業務委託・設立・支援の注意点を解説

個人事業主として活動していると、社会貢献を目的としたNPO法人と関わる機会は少なくありません。NPO法人は、特定非営利活動促進法に基づき、公益性の高い活動を行うことを目的に設立され…

詳しくみる