- 更新日 : 2026年2月9日

【インボイス制度対応】簡易課税の消費税申告のやり方を個人事業主向けに解説!

消費税の申告にあたっては、税額の計算方法として、原則である一般課税のほかに簡易課税制度が置かれています。簡易課税と一般課税では何が異なるのでしょうか。個人事業主向けに、簡易課税制度による消費税申告の計算や申告の方法を解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

簡易課税制度とは?

消費税には、簡易課税制度があります。簡易課税制度は、中小事業者の消費税申告にかかわる事務負担に配慮する目的で創設された制度です。

原則的な方法である一般課税は売上に係る消費税、仕入れに係る消費税を厳密に計算する必要があります。簡易課税は、消費税の納付額を簡易的に計算できる点が一般課税と異なります。

消費税の計算は簡易課税と一般課税(本則課税)の2種類

消費税の計算方法には、簡易課税と一般課税(本則課税)の2種類があります。簡易課税と一般課税の違いは、消費税の納税額の求め方の違いです。

一般課税は、消費税を厳密に計算して納付すべき消費税額を算出する課税の方法です。原則課税や本則課税と言われることもあります。したがって、一般課税と原則課税は同じ意味で違いはありません。

簡易課税は業種ごとのみなし仕入率で計算

簡易課税は売上のみを使って納税額を計算すると述べましたが、厳密には売上に業種ごとで決められているみなし仕入率を乗じて、仕入れに係る消費税額(仕入税額控除)を計算します。

簡易課税と一般課税の納税額の計算式を比較すると、以下のようになります。

- 一般課税:納税額=売上に係る消費税額-仕入れに係る消費税額

- 簡易課税:納税額=売上に係る消費税額-(売上に係る消費税額×みなし仕入率)

個人事業主が簡易課税を選ぶメリットは、仕入れや経費に係る消費税額を計算する必要がない点です。

一般課税では、仕入れや経費の支出から一つひとつ消費税額を計算する必要があります。しかし、簡易課税では仕入れや経費に係る消費税額を計算する必要がないため、かなりの手間を省くことが可能です。

ただし、個人事業主が簡易課税を選ぶデメリットもあります。実際の仕入れや経費にかかる消費税額が「売上に係る消費税額×みなし仕入率」で計算した消費税額より多くても、「売上に係る消費税額×みなし仕入率」で計算した消費税額を使って納税額を求めなければならないことです。つまり、一般課税よりも多くの消費税額を納めなければならない可能性があります。

また、売上の事業区分ごとにみなし仕入率が異なるため、売上を種類ごとに区分けする手間がかかる点もデメリットです。

簡易課税は還付を受けられない

簡易課税は、消費税の還付を受けられません。簡易課税では、売上に係る消費税額にみなし仕入率を乗じて「仕入れに係る消費税額」を求めるため、仕入れに係る消費税額が売上に係る消費税額よりも大きくなることはなく、還付が生じることがないからです。

一方、一般課税では、売上に係る消費税額よりも仕入れに係る消費税額のほうが多いときには、払い過ぎの消費税の還付を受けられます。

普段は簡易課税のほうが得でも、高額な機械や設備を購入したり、開業間もなく売上が少なかったりするケースなどでは、一般課税を選択すれば消費税の還付を受けられる可能性があるため注意しましょう。

簡易課税の申し込みはいつまで?

簡易課税の申し込みは、適用を受けようとする年度が始まる前日までに行わなければなりません。たとえば、ある年の1月1日~12月31日までの年度に簡易課税を選択しようとする場合は、前年の12月31日までに、簡易課税の申し込みを行います。

簡易課税の申し込みには「消費税簡易課税制度選択届出書」(書き方は後述します)の提出が必要です。

簡易課税は2年縛りがある

簡易課税には、いわゆる2年縛りがあります。2年縛りとは、一度簡易課税を選択すると、2年間は一般課税(本則課税)への切り替えができないというものです。

高額な機械や設備などを購入したケースでは、一般課税は簡易課税より納付額が少なくなったり、消費税の還付を受けられたりすることがあります。簡易課税を選択する前に、選択してから2年の間に、高額な機械や設備などを購入する予定がないか確認する必要があります。

簡易課税で売上が5,000万円を超えたらどうなる?

実は、簡易課税が選択できるのは、基準期間の課税売上が5,000万円以下の場合だけです。基準期間の課税売上が5,000万円を超えたら、強制的に一般課税を選択しなければなりません。

基準期間の課税売上とは、2年前の課税売上のことです。つまり、簡易課税で課税売上が5,000万円を超えた場合、2年後からは一般課税になります。また、再度課税売上が5,000万円以下になった場合は、2年後から簡易課税に戻ります。

なお、簡易課税制度選択後に5,000万円基準により、強制的に一般課税に移行した場合や、逆に課税売上が再び5,000万円以下となり簡易課税に戻る場合には、特に届け出などの手続きは必要ありません。

簡易課税とインボイス制度の関係

インボイス制度により、課税事業者が仕入れ税額控除を受けるためには適格請求書が要件となりました。簡易課税制度では、原則的な方法で仕入れ税額控除を計算しません。そのため、簡易課税制度を利用する事業者が適格請求書を受け取ったかどうかは消費税の計算に影響しないことになります。

しかし、取引先が一般課税により消費税を計算しているときは、適格請求書発行事業者の登録と適格請求書の発行を求められることがあります。

インボイス制度は以下の記事でくわしく解説しているので合わせて読んでみてください。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

簡易課税で納付する消費税の計算方法

簡易課税制度では、以下の計算式により消費税額を計算します。

また、一般課税では、以下の計算式により消費税額を計算します。

一般課税では、仕入税額控除の部分は仕入れに係る消費税額を厳密に計算して算出します。簡易課税では、売上に係る消費税額を代わりに使うため、仕入れに係る消費税の計算は必要ありません。

計算で使用するみなし仕入率は事業区分ごとに定められた割合のことです。以下の表のように6つの事業区分ごとにみなし仕入率が定められています。

| 該当する事業 | みなし仕入れ率 | |

|---|---|---|

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業など | 80% |

| 第3種事業 | 農業・林業・漁業、鉱業、建設業、製造業、電気・ガス・熱供給・水道業 | 70% |

| 第4種事業 | ほかに該当しない事業 | 60% |

| 第5種事業 | 運輸通信業、金融・保険業、サービス業 | 50% |

| 第6種事業 | 不動産業 | 40% |

出典:「No.6509 簡易課税制度の事業区分|国税庁」をもとに作成

(計算例)売上に係る消費税100万円のサービス業を営むA社の場合

※なお、実際の仕入れに係る消費税額は、40万円である。

- 簡易課税の場合:納付すべき消費税額=100万円-(100万円×50%)=50万円

- 一般課税の場合:納付すべき消費税額=100万円-40万円=60万円

簡易課税と2割特例はどちらが得か

2割特例とは、消費税の免税事業者がインボイス制度を導入して、課税事業者になった場合に適用される制度です。2割特例での納付すべき消費税額は、次の計算式で求めます。

2割特例は、簡易課税と同様に、売上から納める消費税額を求められるので、消費税の計算の手間が少ない制度です。

2割特例を選択できる期間は、2023年10月1日~2026年9月30日を含む課税期間です。一般的な個人事業主の場合は、2026年(令和8年)分の消費税申告まで2割特例が使えます。

2割特例を選択する場合、事前の届け出は必要ありません。申告時に、消費税申告書の「税額控除に係る経過措置の適用(2割特例)」欄にチェックをつけ「付表6 税率別消費税額計算表」を添付して税務署に提出します。

次に、一般課税、簡易課税、2割特例でどのように計算方法が違うのかを具体例で見ていきましょう。

例)売上に係る消費税100万円のサービス業を営むA社の場合

※なお、実際の仕入れに係る消費税額は、40万円である。

一般課税の場合:納付すべき消費税額=100万円-40万円=60万円

簡易課税の場合:納付すべき消費税額=100万円-(100万円×50%)=50万円

2割特例の場合:納付すべき消費税額=100万円×20%=20万円

この例では、2割特例の場合の納付額が一番低くなります。

2割特例と簡易課税を比べたときに注意したいのが、卸売業の場合です。卸売業の場合は、みなし仕入率が90%です。つまり、売上に係る消費税額の10%のみ消費税を納めればよいので、2割特例のほうが納める税額が多くなります。卸売業の場合は、2割特例を選択しないように注意しましょう。

参考:2割特例 特設ページ|国税庁、「2割特例用 消費税及び地方消費税の確定申告の手引き」

簡易課税の場合の消費税申告のやり方

簡易課税の消費税申告のやり方として、以下3つの方法を紹介します。

①確定申告書等作成コーナーで作成

「確定申告書等作成コーナー」トップの「作成開始」をクリックすると申告書等の作成が始まります。

提出方式を、「マイナンバーカード方式」「ID・パスワード方式」「印刷して提出」から選択して、「消費税」を選択します。

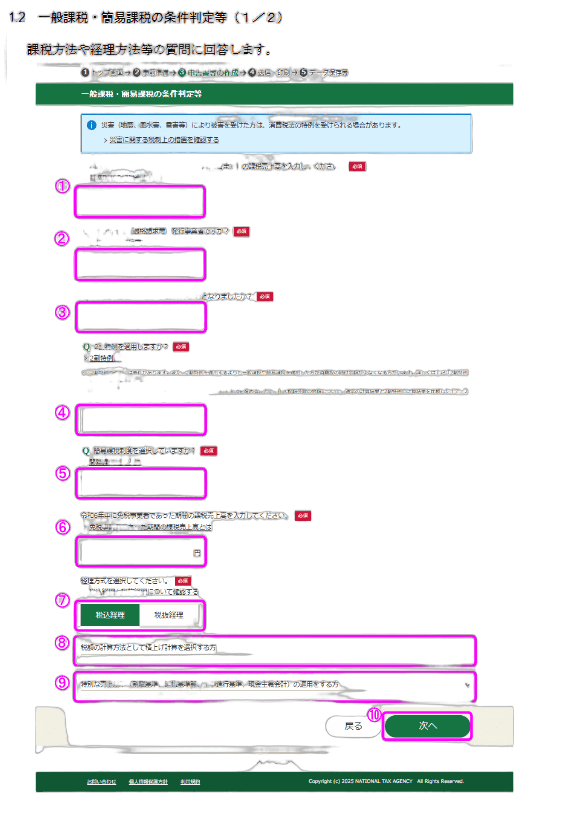

以下の画像は、消費税及び地方消費税の申告書の作成画面の後に表示される画面です。簡易課税の場合、「簡易課税制度を選択していますか?」の質問に対して「はい」を選択してガイドに従って作成を進めていきます。

出典:確定申告書等作成コーナー|国税庁、「Q 作成コーナーで消費税申告書を作成したい」

確定申告書作成コーナーを利用するメリットは、質問形式や枠内に記入する方式でどこに入力すればよいか明確なことです。ガイドに従って作成できます。デメリットは入力の手間がかかることです。

②確定申告ソフトで作成

消費税申告書の作成に対応している確定申告ソフトでも簡易課税に対応した申告書を作成できます。

たとえば、マネーフォワード クラウド確定申告では、基本情報の課税方式を変更するだけで簡易課税への対応が可能です。仕訳データの取得により自動で消費税が計算されます。(ただし、売上計上の度に消費税区分を入力する必要があります。)

マネーフォワード クラウド確定申告では、作成した申告書のPDFファイルでの出力、e-Tax用ファイルの出力の両方に対応しています。作成した申告書をe-Taxで提出することが可能です。

確定申告ソフトを利用するメリットは、e-Taxに対応したソフトであれば、作成した申告書をそのまま送信できることです。ただし、e-Taxに対応していない確定申告ソフト、消費税申告書の作成に対応していないソフトもあります。利用前の確認が必要です。

③手書きで作成

消費税の申告書は手書きでも作成できます。国税庁の「消費税及び地方消費税の申告書・添付書類等」から申告書のダウンロードが可能です。手元にないときは、印刷をしてすぐに記入できるようにしておきましょう。

また、簡易課税で手書きならば、先に「課税売上高計算表」を作成しておく必要があります。

手書きのメリットは、慣れているとほかの方法より早く作成できる可能性があることです。デメリットは、必要な付表を自分で用意する必要があることと、誤って記載したときは書き直す必要があることです。

簡易課税の消費税申告はいつからいつまで?

消費税申告は、個人事業主の場合、1月1日から12月31日までの1年間分が計算対象になります。

申告期限は例年3月31日で、土日祝をはさむときは次の平日が申告期限になります

なお、所得税の確定申告の期限は3月15日で、土日祝をはさむときは次の平日が申告期限になります。消費税申告と所得税の確定申告では申告期間が異なるので、注意しましょう。

簡易課税の消費税申告で必要な書類

簡易課税を選択した場合の必要書類や申告書の書き方について解説します。

簡易課税を選択した事業者が必ず提出しなければならないのは、簡易課税用の「申告書第一表」と「申告書第二表」です。通常は申告書に加え、付表4-3と付表5-3を作成して添付します。

旧税率(3%、4%、6.3%)適用の取引があるときは、付表4-3と5-3に代えて、付表4-1、付表4-2、付表5-1、付表5-2を作成して添付します。

課税事業者が何ら手続きを行わないときは、自動的に一般課税が適用されます。簡易課税を選択したいときは、管轄の税務署に「消費税簡易課税制度選択届出書」を前年度中までに提出しなければなりません。

なお、簡易課税制度を選択できる事業者は、基準期間の課税売上高5,000万円以下の事業者に限られます。規模の大きい事業者への適用はありません。

また、消費税簡易課税制度選択届出書を提出すると、課税期間の初日から2年を経過する日まで不適用届を提出できないことにも注意しましょう。

簡易課税の消費税申告書の書き方

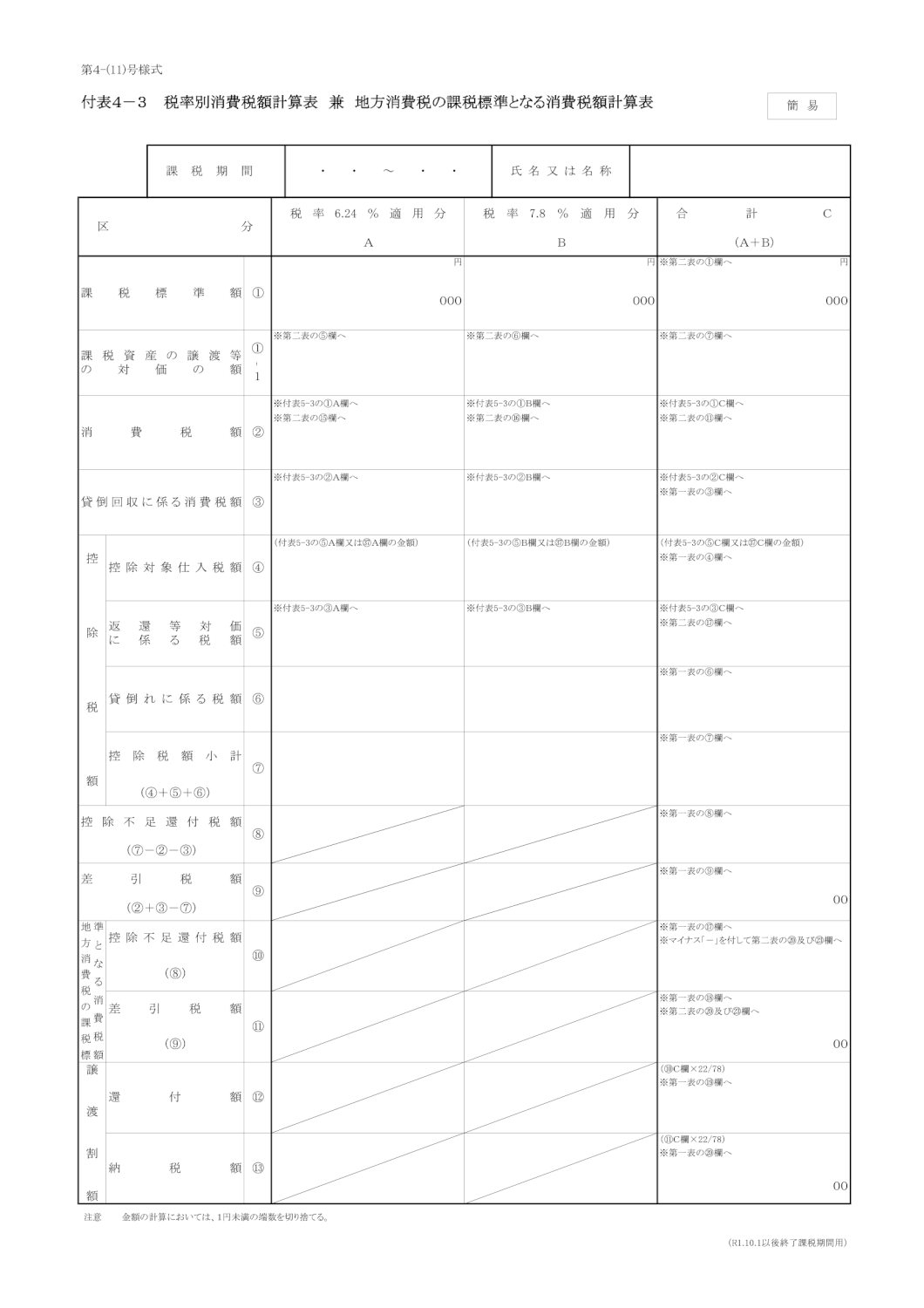

まず、以下の「付表4-3」を作成します。

引用:消費税及び地方消費税の申告書・添付書類等|国税庁、「付表4-3 税率別消費税額計算表 兼 地方消費税の課税標準となる消費税額計算表」

① 課税標準額

①-1の額から1,000円未満の端数を切り捨てた額を記入します。

①-1 課税資産の譲渡等の対価の額

6.24%適用のものは課税売上高×100/108、7.8%適用のものは課税売上高×100/110をして算出します。

② 消費税額

①の額に7.8%または6.24%を掛けた額を記載します。

③ 貸倒回収に係る消費税額

貸倒れ処理を行った債権を回収したときに記載が必要な項目です。

④ 控除対象仕入税額

付表5-3を用いて計算した額を記入します。

⑤ 返還等対価に係る税額

課税売上に対して返品や値引きがあるときに消費税額を記載します。

⑥ 貸倒れに係る税額

課税売上に対する売掛金などで貸倒れになった消費税額分を記載します。

⑦ 控除税額小計

④~⑥の合計額です。

⑧ 控除不足還付税額と⑩控除不足還付税額

⑦-②-③の額を記入します。

⑨ 差引税額と⑪差引税額

②+③-⑦の額を記入します。

⑫ 還付額

⑩×22/78の額を記載します。

⑬ 納税額

⑪×22/78の額を記載します。

付表5-3は、付表4-3に記載する控除対象仕入れ税額を計算するための書類です。

引用:消費税及び地方消費税の申告書・添付書類等|国税庁 、「付表5-3 控除対象仕入税額等の計算表」

各項目、以下のように記入していきます。

① 課税標準額に対する消費税額

付表4-3の②を転記

② 貸倒回収に係る消費税額

付表4-3の③を転記

③ 売上対価の返還等に係る消費税額

付表4-3の⑤を転記

④ 控除対象仕入税額の計算の基礎となる消費税額

①+②-③の額を記載。

⑤ ④×みなし仕入れ率

1種類の事業のみの場合には、④の金額にそれぞれのみなし仕入れ率を乗じた金額を記載します。

合計Cの額を付表4-3に転記します。

⑥~㊲

事業を複数手がけているため、みなし仕入率が複数適用される場合に記載。

付表4-3には「ハ 上記の計算式区分から選択した控除対象仕入税額」の合計Cの額を転記します。

消費税の申告書第一表と第二表は転記するだけです。

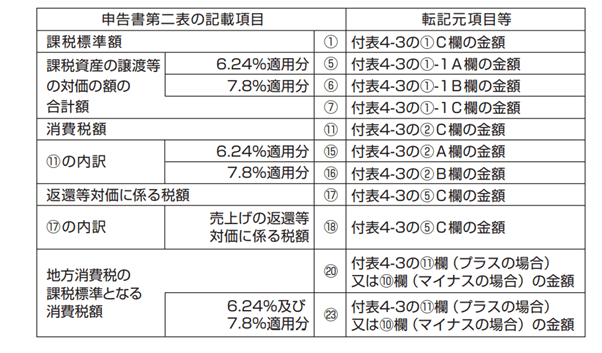

まず、以下の表のように付表4-3から転記する形で申告書第二表を作成します。

引用:令和7年分 消費税及び地方消費税の確定申告の手引き 個人事業者用(簡易課税用) |国税庁、「申告書(第一表及び第二表)の記入」

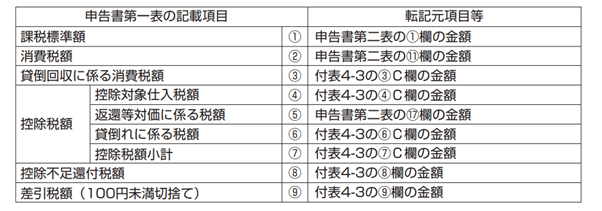

次に、以下の表のように付表4-3と申告書第二表から転記して申告書第一表を完成させます。

引用:令和7年分 消費税及び地方消費税の確定申告の手引き 個人事業者用(簡易課税用) |国税庁、「申告書(第一表及び第二表)の記入」

個人事業主と法人で簡易課税の消費税申告は違う?

結論からいえば、個人事業主と法人で簡易課税方式による消費税申告に違いはありません。課税売上高に対応した「みなし仕入率」を使って納付税額を計算する方法は、個人も法人も同じです。相違する点としては、税務申告に使う申告書の様式がわずかに異なる点です。

<個人事業者用>

右上に「個人事業者用」の文字が入っています。

引用:消費税及び地方消費税の申告書・添付書類等|国税庁、「【個人事業者用】消費税及び地方消費税の申告書」

<法人用>

右上に「法人用」の文字が入っています。

引用:消費税及び地方消費税の申告書・添付書類等|国税庁、「〈簡易課税用〉【法人用】課税期間分の消費税及び地方消費税の申告書」

その他、内容的な部分は個人と法人で相違する点はありません。

個人事業主の「消費税簡易課税制度選択届出書」の書き方

「消費税簡易課税制度選択届出書」は、消費税の課税事業者が本則課税方式に替えて簡易課税方式を選択する際に提出します。「消費税簡易課税制度選択届出書」の書き方について、ポイントとなる箇所を中心に解説します。

引用:D1-22 消費税簡易課税制度選択届出手続|国税庁、「消費税簡易課税制度選択届出書」

届出書は大きく2つに区分されており、はじめの区分では「いつから簡易課税制度を選択するか」を記入します。

引用:D1-22 消費税簡易課税制度選択届出手続|国税庁、「消費税簡易課税制度選択届出書」

- 適用開始課税期間

「どの年分から簡易課税制度を適用するか」を記入します。個人事業者の場合、年月は1月1日から12月31日までとなります。(年の途中で開業した場合は開業日から12月31日まで)

- ①の基準期間

上記の適用開始課税期間の基準となる期間を記入する欄です。前々年の1月1日から12月31日までが基準期間となります。

- ②の課税売上高

基準期間の課税売上高を記入します。なお、基準期間が免税事業者であった場合、税抜処理は行わず基準期間の課税売上高をそのまま記入します。

- 事業内容

営む事業の内容を「飲食業」「食料品小売業」「自動車修理業」のように記入します。

- 事業区分

事業区分の欄には、事業で得た収入が簡易課税制度で定める「第1種事業」から「第6種事業」までのいずれに該当するかを記入します。

引用:D1-22 消費税簡易課税制度選択届出手続|国税庁、「消費税簡易課税制度選択届出書」

次の区分では、簡易課税制度の適用要件に該当するかをチェックします。なお、次のいずれにも該当しない場合は「いいえ」にチェックするだけで構いません。

- 消費税法第9条第4項の規定により、免税事業者があえて課税事業者になることを選択している場合

- 消費税法第12条の2第1項に規定する「新設法人」や、第12条の3第1項に規定する「特定新規設立法人」に該当する場合

- 消費税法第12条の4第1項に規定する「高額特定資産の仕入れ等」を行っている場合

- 消費税法第12条の4第3項に規定する「金地金等の仕入れ等」を行っている場合

簡易課税制度選択届出書については以下の記事でくわしく解説しているので、参考にしてください。

個人事業主の「消費税簡易課税制度選択届出書」の提出方法

次に、「消費税簡易課税制度選択届出書」の提出方法について解説します。

提出期限

「消費税簡易課税制度選択届出書」は、適用を受けようとする年分の初日の前日、つまり前年の末日までに提出しなければなりません。たとえば、令和9年から適用を受けたい場合は、前年の末日である令和8年12月31日までに提出する必要があります。

なお、届出書には「提出期限の特例」があり、提出期限が土日祝日の場合、休み明けの翌日が提出期限となります。しかし「消費税簡易課税制度選択届出書」については、この特例が適用されないため注意してください。

場所

「消費税簡易課税制度選択届出書」は、納税地を所轄する税務署長あてに提出します。

提出方法

提出方法には以下の3つの方法があります。

- 郵送による提出

所轄税務署あてに届出書を郵送する方法です。 - 税務署の窓口に持参して提出

所轄税務署の窓口に届出書を持参し直接提出する方法です。 - e-Taxなどを使った電子申請

国税庁が提供するe-Taxなどを利用して、インターネット経由で届出書を提出する方法です。

申告期限までに簡易課税の申告を済ませよう

簡易課税制度は、消費税の課税事業者で、簡易課税制度を選択している基準期間の課税売上高5,000万円以下の事業者が選択できる制度です。簡易課税制度で申告するときは、付表4-3と5-3の作成、申告書第一表と第二表の作成が必要になります。申告期限に間に合うよう、早めに申告の準備と作成を進めていきましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 確定申告のやり方

昭島市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では昭島市(東京都)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる - # 確定申告のやり方

尼崎市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では尼崎市(兵庫県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる - # 確定申告のやり方

南陽市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では南陽市(山形県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる - # 確定申告のやり方

松原市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では松原市(大阪府)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる - # 確定申告のやり方

甲府市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では甲府市(山梨県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる - # 確定申告のやり方

一関市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では一関市(岩手県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる