- 更新日 : 2025年4月1日

会社の持株会は確定申告が必要?不要なケースとあわせて解説

法人が発行する株式を取得する目的は「配当や売却益などの運用益を得るため」「株式発行会社を支配するため」など、理由は様々です。その中で、同じ目的を持った構成員が持株会を組織して共同で株式を取得するという形態をとる場合があります。

今回は、持株会とは何かについて、その概要を解説しながら構成員である個人が受け取る利益を確定申告する必要性について触れていきます。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

フォームに順番に入力するだけで、控除や還付金を受け取るための確定申告も簡単に。「マネーフォワード クラウド確定申告」は、医療費控除・社会保険料控除、ふるさと納税・住宅ローン控除…などの各種控除がある方にも、多くご利用いただいています。

スマホのほうが使いやすい方は、アプリからも確定申告が可能です。

持株会とは

まずは持株会の法的定義や組織形態、構成員や運営方法などについて解説します。

持株会の法的定義

持株会は、主に民法第667条第1項で定めるところの「民法上の組合」に該当します。「民法上の組合」といってもピンと来ないかもしれません。組合であることの定義は「2人以上の構成員がその合意に基づき特定の目的のために出資をする」ことです。

持株会は、株式の取得を目的として集まった組織であり、2人以上の構成員がそれぞれ少しずつ資金を拠出して株式を取得・所有します。類似する例としては「イベントの実行委員会」や建設業の「共同企業体(ジョイントベンチャー)」、学校の「同窓会」などをイメージしてもらえばよいでしょう。

持株会の種類としては以下のようなものがあります。

- 従業員持株会

従業員が自社の株式を取得することを目的として設立した持株会 - 役員持株会

会社の役員が自社の株式を取得することを目的として設立した持株会 - 取引先持株会

取引先が自社の株式を取得することを目的として設立した持株会

持株会の組織形態

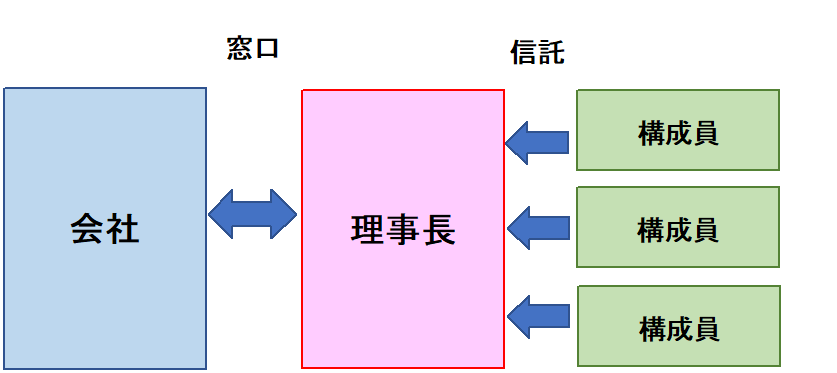

構成員はそれぞれ対等な立場ですが、その中から理事長を選任し持株会の業務を信託します。

信託を受けた理事長は、組織の代表として理事長名義で所有する株式の企業との窓口業務を行うという組織形態をとります。

持株会の構成員

持株会の構成員は、次の2パターンです。

- 従業員持株会、役員持株会

従業員持株会や役員持株会の場合、従業員や役員が持株会の構成員となります。したがって構成員は全て「個人」です。 - 取引先持株会

取引先持株会の場合、取引先が持株会の構成員となります。取引先は「法人」および「個人事業者」ですから、構成員は「法人」「個人」が混在することになります。

持株会にかかる税金

持株会が会社の株式を取得・所有する目的は、次のようなものが挙げられます。

- 株式配当による構成員への利益還元

- 会社から「株式購入奨励金」が支給される

- 持株会への定期的な出資で財産形成がしやすい

- 株式投資にまわせる資金が少額でもOKなので投資を行いやすい

当然のことですが、税法では「もうけが出たら税金を払う」のがルールです。

上記の目的のうち持株会に対する投資運用で「もうけが出る」ものの1つに「株式配当」があります。

株式配当にかかる所得税は誰が払う?

持株会が所有する株式の配当金を受け取るのは持株会の構成員です。

具体的には構成員が出資した拠出金の割合に応じて配当金を受け取ることになります。

したがって形式上、配当金を受け取る窓口は持株会であるものの、所得税の課税対象者は各構成員です。このような課税方式のことを「パススルー課税」と呼びます。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

会社の持株会は確定申告が必要?不要?

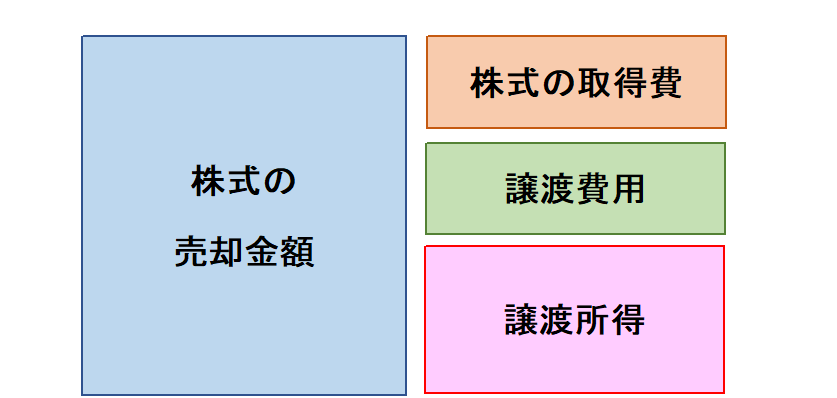

また、退会等の理由により持株会の株式を売却して利益が出た場合の所得は「譲渡所得」に区分されます。

確定申告が必要なケース

構成員が所有する拠出割合分の株式を売却した結果、利益が出たときの「もうけ」は「譲渡所得」になります。

持株会の株式を証券会社に移管していない場合には、自身で譲渡所得の金額を計算し必ず確定申告をしなければなりません。

確定申告が不要なケース

上記の例でもし仮に「譲渡損失」が出た場合はどうでしょうか?

株式譲渡により生じた損失(赤字)は、確定申告で「給与所得の黒字」と相殺(損益通算)することはできません。譲渡損失のため、もともと所得税はかかりませんし(0円)、他の所得の黒字と損益通算することもできません。

したがって、譲渡損失が出た場合は確定申告が不要となります。

会社の持株会で確定申告をした方が良いケース

「配当所得」はその支払い時に、株式の上場・非上場に応じた一定割合で「源泉所得税」が天引きされています。したがって、原則として確定申告は必要ありません。

しかし、場合によっては確定申告したほうが有利になるケース、不利になるケースがあります。

「配当所得」から控除される源泉所得税の税率は、以下のとおりです。

- 上場株式にかかる配当

配当金の支払金額に対して「20.315%(国税15.315%、地方税5%)」 - 非上場株式にかかる配当

配当金の支払金額に対して「20.42%」

持株会の株式配当があるサラリーマンの方が確定申告をする場合「配当所得」と「給与所得」を合算したうえで課税所得金額を計算し直します。

所得を合算した結果、税率が20%のテーブルまで(課税所得金額が6,949,000円まで)であれば配当所得の源泉徴収「20.315%」より低い税率となりますので確定申告したほうが有利です。

したがって、確定申告をすれば配当所得で徴収され過ぎている所得税の還付を受けることができます。

持株会の株式の取得費はどう計算する?

「確定申告が必要なケース」でも述べましたが、株式売却で利益が出た場合は「譲渡所得」として確定申告しなければなりません。

ここで問題となるのが「譲渡所得の計算上、売却した株式の取得費はいくらになるのか?」という点です。

国税庁HPでは、この取得費について「投資等報告書」「退会(引出)精算書」に記載されている「簿価単価」をベースに取得費を計算して差し支えないとされています。

なお、簿価単価の記載がない場合には、株券の名義書換日における当該銘柄の終値により計算することも認められています。

必要であれば確定申告を

従業員持株会であれば従業員は株式配当を、会社は従業員という安定した株主をそれぞれ得ることができます。双方メリットがあるということで、近年、持株会を導入する企業が増えています。身近になりつつある持株会について正しい知識を身につけ、必要であれば確定申告を行いましょう。

なお、確定申告についてもっと詳しく知りたいという方は、以下の記事を参照してください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

持株会で確定申告は必要?

「特定口座」を通していない持株会の株式を、退会等の理由で売却した場合には確定申告が必要となります。 詳しくはこちらをご覧ください。

持株会で確定申告をした方が良いケースとは?

給与所得等その他の所得と配当所得を合算したとき、所得税の税率が配当所得の税率を下回った場合には確定申告をした方が良いでしょう。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

公的年金受給者は確定申告が必要か不要か?高齢者にもわかりやすく解説

公的年金を一定期間納めてきた高齢者は、原則65歳になると老齢年金を受給できるようになります(厚生年金は年齢引き上げの移行期間中で、男性は2013年から2025年までに、女性は201…

詳しくみる医療費控除とは?確定申告・計算方法や明細書の書き方を解説!

医療費控除とは、自分やご家族の分も含めて、1年間に支払った医療費が一定の基準額(10万円、もしくは所得の5%)を超える際に、確定申告を行うことで、超過支払い分の医療費が課税対象の所…

詳しくみる確定申告の延滞税について

確定申告の遅延や修正によるペナルティのひとつとして、延滞税があります。法律で定められた納付期限日までに税金を納めないと、滞納した日数にともなって延滞税が課せられます。 余計な費用が…

詳しくみる申告納税額とは?納税する方法や申告納税が必要な人を解説

申告納税額という言葉は聞いたことがあっても、実はよく知らないという方も多いのではないでしょうか。とくに会社勤めをしていると、税金について触れる機会はそれほど多くないかもしれません。…

詳しくみる老人扶養控除をする人の確定申告

確定申告の時に基本的な控除として大きな金額を占めるのが、扶養控除です。会社員であれば、年末調整時に用紙を配られて記入した経験のある人もいるでしょう。会社員は通常確定申告をする必要は…

詳しくみる配偶者控除は廃止される?されない?現在の議論を整理しよう

平成29年税制改正大綱にて、配偶者控除及び配偶者特別控除の改正が盛り込まれました。現在、配偶者控除は専業主婦、もしくはパート主婦世帯にとって大きな節税手段となっています(主婦の基礎…

詳しくみる