- 更新日 : 2026年2月13日

同人誌作家の確定申告のやり方を徹底解説!していないとどうなる?

同人誌作家として収入がある場合は、必要に応じて自ら、または税理士等に依頼して確定申告を行う必要があります。しかし、すべての人が確定申告をする必要があるわけではありません。

そこで、ここでは確定申告の基礎や同人誌作家の確定申告のやり方などを解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

同人誌作家が知っておきたい確定申告とは

確定申告とは、1年間に収入があった人が、1年間のすべての収入や経費、所得(もうけ)や税額を自分で計算し、税務署に申告する制度のことです。税務署には、決まった様式の確定申告書を作成し申告します。また、納める税金がある場合は、申告と一緒に納税も行います。

同人誌作家の場合も、コミケなどで売上があることが多く、所得金額や状況によっては確定申告が必要となります。

確定申告については、次のページで詳しく解説しています。ぜひご参照ください。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

同人誌作家に確定申告が必要なのはいくらから?

所得税では、収入の状況などに応じて10の所得区分に分けて、所得金額や税金の計算を行います。

同人誌作家の場合、「雑所得」または「事業所得」に該当します。

同人誌作家の収入が、雑所得になるのか事業所得になるのかは、簡単にいうと同人誌作家の仕事が副業か本業かが一つの目安になりますが、実際には営利性や継続性、事業規模などを総合的に見て判断されます。

サラリーマンが副業として同人誌作家の活動を行っている場合は、一般的には「雑所得」として扱われます。一方で、同人誌作家の活動を本業として、継続的かつ一定の規模で行っている場合には、「事業所得」と判断されることがあります。

実は、同人誌作家の収入が雑所得になるか事業所得になるかに加えて、給与所得の有無や所得金額によって、確定申告が必要となるかが異なります。ここでは、確定申告が必要となるケース の条件について見ていきましょう。

同人活動の確定申告は利益が20万円超になったら

サラリーマンが副業として同人誌作家の活動を行っている場合、年間の利益が20万円を超えると確定申告が必要となります。一方、利益が20万円以下であれば、原則として確定申告は不要です。

なお、ここでいう20万円とは売上額ではなく、売上から経費を差し引いた「利益(所得)」で判定する点に注意しましょう。つまり、同人誌の売上から経費を差し引いた利益(所得)が、20万円を超えるかどうかで、確定申告が必要かどうかが異なります。

同人活動が赤字の場合

実は、同人誌の収入が雑所得であっても、事業所得であっても、原則として同人活動が赤字の場合は所得税の確定申告をする必要がありません。

ただし、同人誌の収入が事業所得である場合は、確定申告をすることで、給与など他の所得の黒字と相殺したり、翌年に赤字を繰り越したりできます(赤字の繰り越しは青色申告の場合のみ)。そのため、事業所得で赤字の場合は、確定申告したほうが得になります。

雑所得の場合は、赤字を給与など他の所得の黒字と相殺したり、翌年に赤字を繰り越したりできないため、原則、確定申告は必要ありません。

同人活動の経費はどこまで認められるのか

確定申告をする際には、経費がいくらになるのかを計算する必要があります。その場合に問題となるのが、同人活動の経費はどこまで認められるのかということです。

同人活動の経費とは、同人活動による収入を得るために直接必要となる支出のことです。

例えば、次のようなものがあります。

- 仕事場の家賃(※自宅兼用の場合は、同人活動に使用している割合分)

- 仕事場の電気代やガス代、水道代(※事業使用分)

- インターネット代(※同人活動に使用している部分)

- 文房具、画材

- イベントなどへの交通費やホテル代

- 同人誌を作成するための資料、書籍代

- イベントなどへの搬入搬出代

- イベントで使うポスターや配布品の商品代

- 同人誌の印刷代

- 同業者との打ち合わせ等に伴う飲食代や、イベント時の差し入れ代 など

同人誌作家の確定申告のやり方は?

それでは、同人誌作家の確定申告のやり方について、見てみましょう。

同人誌作家の確定申告では、収入が「雑所得」なのか「事業所得」なのかによって、確定申告書に加えて作成・提出が必要となる書類が異なります。それぞれについて見ていきましょう。

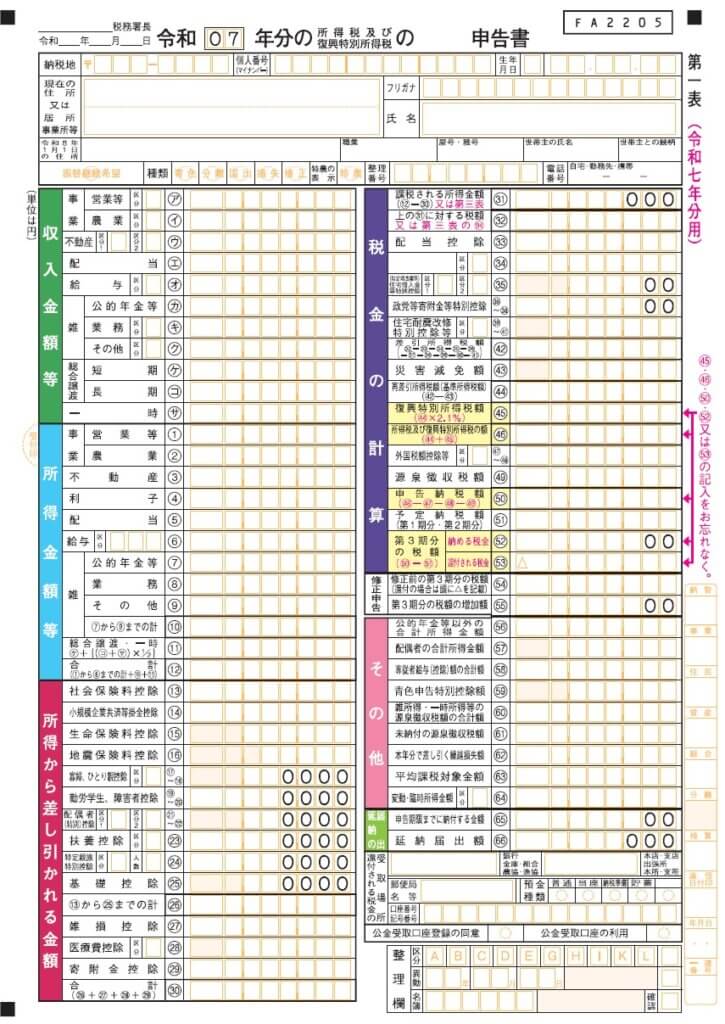

以下の確定申告書(第一表、第二表)をもとに、解説していきます。

【確定申告書 第二表】

参照:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

1.雑所得

雑所得の場合は「確定申告書」を作成し、税務署に提出します。雑所得について、確定申告書で記入が必要な箇所は、次のとおりです。

確定申告書 第一表

・第一表 収入金額

雑 業務(キ)に同人誌作家の収入金額を記載します。

・第一表 所得金額

雑 業務 ⑧に同人誌作家の所得(収入-経費)金額を記載します。

確定申告書 第二表

出典:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

・第二表 所得の内訳

種目には、同人誌販売など、どのような収入があったかわかるように記載します。支払者の名称や住所には、コミケの名前や会場名、書店の名前や住所など、収入を得た場所がわかるように記載します。

※雑所得の場合、原則として収支内訳書の提出は不要ですが、収入や経費の内訳の内容を説明できるよう、収支の記録は作成しておく必要があります。収支内訳書の書き方は、次の事業所得の場合と同じです。

2.事業所得

事業所得の場合は「確定申告書」と「収支内訳書」(青色申告の場合は青色申告決算書)を作成し、税務署に提出します。

記入が必要な箇所は、次のとおりです。

確定申告書 第一表

・第一表 収入金額

事業 営業等(ア)に同人誌作家の収入金額を記載します。

・第一表 所得金額

事業 営業等 ①に同人誌作家の所得金額を記載します。

確定申告書 第二表

出典:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

・第二表 所得の内訳

種目には、同人誌販売など、どのような収入があったかわかるように記載します。支払者の名称や住所には、コミケの名前や会場名、書店の名前や住所など、収入を得た場所がわかるように記載します。

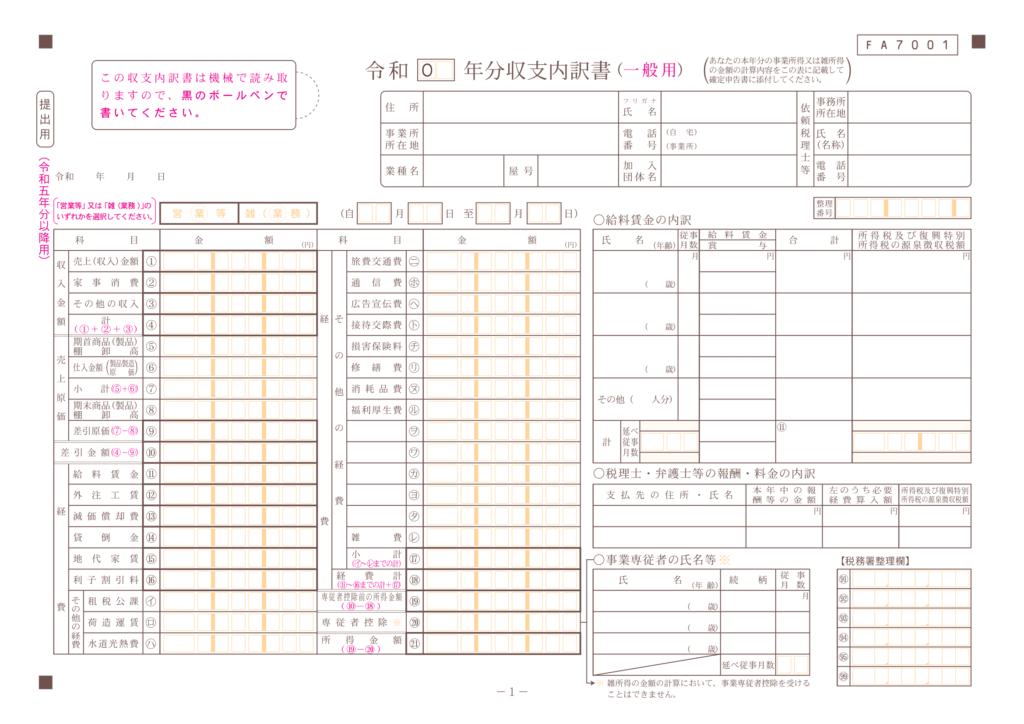

収支内訳書

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

収入や経費の金額などを記載します。経費は、勘定ごとに分けて金額を記載します。

左上のチェック欄では、事業所得(白色申告)の場合は「営業等」に〇印をつけます。

青色申告の場合は「青色申告決算書」を作成します。なお、65万円または55万円の青色申告特別控除を受ける場合には、事業用の現金や預金などの金額を記載する「貸借対照表」が付いた様式を使用します。

同人誌作家が確定申告をする際のポイント・注意点は?

同人誌作家が確定申告をする際のポイントや注意点には、次のようなものがあります。

経費を明らかにしておく

同人活動の経費とは、同人活動による収入を得るための直接必要となる支出のことです。

ここで重要なのが、「明らかに」同人活動の収入を生み出すために必要な支出であるということです。そのため、経費はレシートなど裏付けとなる資料をしっかりと残す必要があります。

また、レシートだけでは、何の経費かわからないことも多いため、日付や金額、内容を経費帳といった帳簿に記載し、保存しておくことも、経費の信頼度を増すために重要です。

12月31日には棚卸しをする

作成した同人誌のうち、当年中に売れた分のみが当年の経費となります。例えば、100冊の印刷費(仕入高)に10万円かかり、90冊売れた場合、売れた90冊の印刷費9万円は経費になりますが、残りの10冊分の印刷費1万円は、経費になりません。

そのため、12月31日には棚卸しを行い、売れ残った同人誌の経費を、計上している経費から差し引く必要があります。

今年だけ売上が大きかった場合は、平均課税制度を利用する

今年だけ売上が大きく増えた場合で、その収入が変動所得や臨時所得に該当する場合には、平均課税制度の利用を検討することもあります。

平均課税制度とは、簡単にいうと、年によって収入の変動がある個人に対して、通常の税率より低い税率で税額を計算できるという制度です。

この制度を利用することで、今年だけ売上が大きく、多くの税金の納付が発生しそうな場合の税負担を抑えられます。

ただし、平均課税制度を利用するためには、一定の条件があり「変動所得・臨時所得の平均課税の計算書」の作成と提出を求められるなどの手続きも必要です。

平均課税制度を利用する場合は、税理士などの専門家に相談するようにしましょう。

同人誌作家が確定申告をしないとどうなる?

同人誌の販売などで一定額以上の利益(所得)がある場合は、原則として確定申告が必要です。では、同人誌作家が確定申告をしなかった場合は、どうなるのでしょうか。

確定申告をしていなくても、税務署にばれないと考えている人がいるかもしれませんが、実際には、税務署に把握される可能性があります。

令和元年に国税庁で公表された資料によると、簡易な接触を含め年間60万件を超える所得税の調査を行っています。そのため、確定申告をしなかった場合にばれない保障はありません。

また、確定申告をしなかったことがばれた場合は、延滞税や無申告加算税などのペナルティを受け、申告を意図的に行わず、隠蔽や仮装といった悪質な行為があると認められた場合には、最悪の場合、刑事罰が科される可能性もあります。必ず確定申告は行うようにしましょう。

同人誌作家に必要な確定申告を正しく理解しよう

同人誌作家として活動している場合、一定の所得があれば確定申告が必要です。しかし、サラリーマンの副業として同人誌作家を行っていて利益が20万円以下の場合や、赤字の場合などでは、確定申告は不要です。

確定申告が必要な場合は、所得に応じて作成する書類が異なります。まずは、自分は確定申告が必要なのかを正しく判断し、必要な場合は、所得に応じた正しい書類を作成しましょう。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

同人誌作家に確定申告が必要なのはいくらからですか?

副業で同人誌作家を行っている場合は、利益が20万円を超えると確定申告が必要です。詳しくはこちらをご覧ください。

同人誌作家で赤字の場合は、確定申告は必要ですか?

原則、確定申告は不要です。ただし、状況によって確定申告をしたほうが良いケースもあります。詳しくはこちらをご覧ください。

同人作家で経費になるものは何ですか?

同人誌の印刷代など明らかに同人活動の収入を生み出すために必要な支出が経費になります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

海外転勤になった場合

国内に勤務する方が海外に転勤になり、一時的に日本に住まなくなった場合にも不動産所得など一定の所得は課税の対象になります。ここでは、出国するまでの税務上の手続きや海外勤務中の確定申告…

詳しくみる日本語教師の確定申告のやり方は?フリーランス・非常勤講師の場合も解説

日本語教師は、勤務形態や契約内容によって確定申告が必要かどうか異なります。日本語教師のなかには、正社員以外にフリーランスや非常勤講師として働いている人もいるでしょう。では、それぞれ…

詳しくみるピアノ教室の確定申告はいくらから?必要書類や経費の扱いまで解説

個人事業主としてピアノ教室を経営している人は、所得の状況によっては確定申告が必要になるケースがあります。事業所得や副業、勤務先での収入がある場合は、納めるべき税額が発生するかどうか…

詳しくみる宝くじに当選したら確定申告は必要?

収入額から必要経費を差し引いたものを、「所得額」といいます。所得額をもとにした所得税の計算で、納付すべき所得税がある場合は、所轄の税務署で所得税の確定申告をしなければなりません。 …

詳しくみるストックオプションの確定申告|税金額の計算や課税時期、申告方法について

ストックオプションとは、簡単に説明すると、将来、株式をあらかじめ決定した価格で購入できる権利のことです。なお、ストックオプションを得たときや、ストックオプションの権利を実行したとき…

詳しくみるネイリストは確定申告が必要?書き方や経費で落とせるもの、帳簿の付け方まで解説

ネイリストとしての働き方には、いくつかの選択肢があります。ネイルサロン勤務をはじめ、副業としての活動や個人事業主、法人設立まで考えられます。この記事では、個人事業主として活動するネ…

詳しくみる