- 更新日 : 2024年10月17日

インボイス制度・適格請求書等保存方式では領収書とレシートどっちが良い?

2023年10月1日より導入される「インボイス制度(適格請求書等保存方式)」では、条件を満たせば領収書やレシートを簡易インボイスとして交付できます。どちらを利用しても制度上は問題ありませんが、実際のところ領収書とレシートのどちらがインボイスに向いているのでしょうか。

当記事ではインボイス制度と領収書とレシートとの関係やインボイス制度の概要、領収書やレシートをインボイスとするための書き方を解説します。

目次

領収書とレシートはどっちが便利?

法人や個人事業主が経理業務でよく利用する領収書とレシートですが、インボイス制度上では「簡易インボイス(適格簡易請求書)」扱いになります。

あらためて「インボイス(適格請求書)」と「簡易インボイス」の違いや領収書・レシートとインボイス制度の関係、領収書とレシートはどちらが便利なのかについて解説します。

インボイス(適格請求書)と簡易インボイス(適格簡易請求書)の違い

事業者の業種によっては、インボイス(適格請求書)でなく簡易インボイス(適格簡易請求書)の交付が認められるケースがあります。

簡易インボイスとは「不特定多数の者に対して販売等を行う一定の事業者」が発行でき、インボイスより内容を簡易にしたものです。主に、以下の事業を行う者が交付できます。

- 小売業

- 飲食店業

- タクシー業

- 写真業

- 旅行業

- 不特定かつ多数に対して行う駐車場業

- 上記に準ずるそのほかの不特定かつ多数の者を対象にする一定の営業

参考:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問25)

簡易インボイスの場合は「書類の交付を受ける事業者の氏名または名称の記載が不要」です。インボイスの交付先である事業者の名前を省略できます。また「適用税率と消費税額等のいずれかの記載(インボイスの場合は両方記載)」とできます。

領収書とレシートの扱い

領収書やレシートをインボイスにする場合は、どちらも簡易インボイス扱いになることがほとんどです。領収書やレシートは小売業や飲食店業、タクシー業などの簡易インボイスが認められる業種での扱いが多いこと。また「書類の交付を受ける事業者の氏名または名称の記載」が省略されているケースが多いことが理由として挙げられます。

一般に、領収書は主として「支払の証明」として利用され、レシートは主として「購入の証明」として有効ですが、レシートには支払いについての情報まで記載されているのがほとんどです。

どちらのほうが便利なのでしょうか。結論からいえばレシートのほうが便利です。レシートはレジで機械的に発行されるため、手書きの領収書よりも信頼性が高いうえに、書き間違いや不正を疑われるリスクを防げます。

また、手書きの領収書の場合は、高額の取引になると筆跡調査を受ける可能性があります。ただし、手書きではなく機械的に発行される領収書の場合、この限りではありません。

領収書やレシートはスキャナ・電磁的保存ができる?

領収書やレシートは紙での保存以外にも、電磁的記録(電子データ)として保存することでも仕入税額控除を受けられます。

スキャナ保存した電子データとして領収書やレシートを保存する方法は以下のとおりです。

- スキャナで読み取りデータ化する(手書きの領収書を除く)

- スマホやそのほかの写真をデータ化して保存する

電子データとしてスキャナ保存した領収書やレシートは、電子帳簿保存法に定める方法に準じてタイムスタンプなどの一定の措置を講じる必要があります。また、スキャナ保存が認められるのは、請求書や納品書などの「紙」で受領した証憑書類に限られます。

なお、デジタルインボイスとは、単なるスキャナ保存による電子データとは異なり、仕入税額控除を受けるために必要な適格請求書を規格統一(JP PINT)によって電子データ化されたものを指します。デジタルインボイスについては、下記記事で詳しく説明しています。

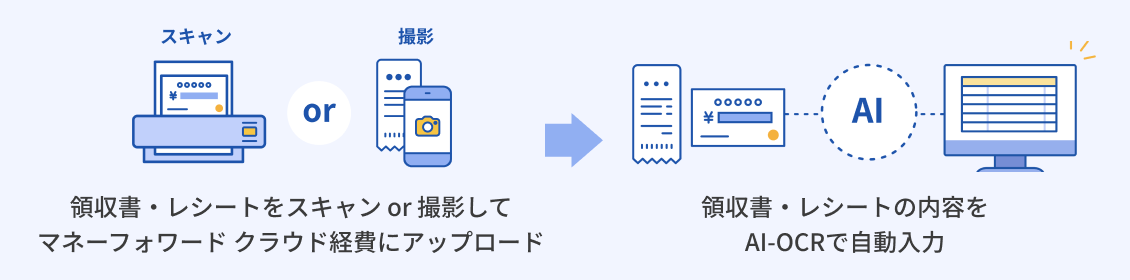

「マネーフォワード クラウド経費」なら、領収書やレシートをスキャンまたはスマホで撮影してアップロードすることで、電子帳簿保存法のスキャナ保存要件に必要な「支払先」「支払期日」「請求金額」がAI-OCRを介して自動で入力されます。

マネーフォワード社はサービスプロバイダーとしてデジタル庁より認定を受け、デジタルインボイスの取り組みを進めています。

もし自分が領収書やレシートを発行する場合は?

自分で領収書やレシートを簡易インボイスとして発行する場合は、事前にインボイス制度に対応した形式を用意しておく必要があります。例えば、レシートを発行する必要があるときには、複数税率対応レジを準備しましょう。

もし、数値を間違えたまま発行した場合は、発行した売手側で修正する必要があります。買手側による一方的な修正は制度上認められないためです。

また、インボイスを発行したいときには、前述のとおり適格請求書発行事業者としての登録が必要です。免税事業者のままでは、いくらインボイスに対応した領収書やレシートを発行しても、インボイスとしては認められません。

マネーフォワード クラウドの「インボイス制度の登録申請」なら、適格請求書発行事業者の登録申請書をフォームに沿って入力するだけで簡単に作成できます。完全無料・登録なしですぐに利用可能です。

インボイス制度とは

レシート・領収書とインボイス制度の関係をみたところで、あらためてインボイス制度の概要について確認しておきましょう。

制度の概要やインボイスへの記載内容、発行条件について紹介します。

インボイス制度(適格請求書等保存方式)って?消費税との関係も

「インボイス制度(適格請求書等保存方式)」は、売手が買手に対して正確な消費税率や消費税額などを伝えるための制度です。

本来、事業者が納める消費税額は「課税売上げに係る消費税額」-「課税仕入れ等に係る消費税」で計算する消費税の仕入税額控除が適用されています。簡単な例は次のとおりです。

- 売上額100万円に対して消費税額10万円、仕入れ額50万円に対して消費税額5万円が発生した

- 事業者が実際に納める消費税額は10万円-5万円で5万円となる

仕入税額控除は請求書や領収書、帳簿を保存しておけば適用できました。

しかしインボイス制度においては、原則として取引先からインボイスを交付してもらわなければ仕入税額控除を適用できません。上記の例においては、5万円分が控除できないため、10万円を納める必要が出てきます。

インボイス制度についての詳しい内容は、以下の記事にて解説しています。

インボイス(適格請求書)の記載事項と発行するための条件

先述のとおり、インボイス制度の目的である「売手が買手に対して正確な適用税率や消費税額を伝える」ために交付するものがインボイス(適格請求書)です。

「インボイス用に新しく書類を作成したり保存したりしなければならないの?」と疑問に思うかもしれませんが、所定の記載事項さえ追記すれば、これまで使っていた書式を変更するだけで問題ありません。例えば、従来の請求書や領収書、レシートなどに記載事項を追記することで、それらをインボイスとして扱えます(領収書やレシートは「簡易インボイス(適格簡易請求書)」扱い)。

インボイスに記載すべき内容は、以下のとおりです。

- インボイス発行事業者の氏名または名称および登録番号(T+13桁の法人番号または13桁の数字)

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜および税込)および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

ただし注意点として、インボイスを発行できるのは一定の条件を満たした事業者に限られることが挙げられます。具体的には次の条件を満たす事業者です。

- 課税事業者であること※

- 登録申請書を税務署に提出し「適格請求書発行事業者」として登録を受けること

※免税事業者が2023年10月1日から2029年9月30日までの日の属する課税期間において、2023年10月1日後にインボイス事業者としての登録を受ける場合には、課税事業者を選択するための届出書を提出する必要はありません。

参考:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問8)

しかし、登録後は課税事業者と同じく消費税の申告と納税を行わなければなりません。

インボイスに記載する登録番号とは

インボイスに記載する登録番号とは、適格請求書発行事業者の登録を受けた事業者に通知される番号です。登録番号の構成は以下のとおりとなっています。

- 法人番号のある課税事業者

「T」+法人番号(数字13桁) - 法人番号のない課税事業者(個人事業者、人格のない社団など)

「T」+数字13桁(事業者ごとに固有の番号)

インボイス制度に対応した領収書・レシートの書き方

ここからはインボイス制度に対応した領収書・レシートの書き方の参考例を紹介します。まずは適格簡易請求書のうち、適用税率のみを記載する場合について、厚生労働省のレシート記載例をみていきましょう。

引用:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問56)

上記の例で簡易インボイスの記載事項に当てはまる部分は次のようになります。

| インボイス発行事業者の氏名または名称および、登録番号(T+13桁の法人番号または13桁の数字) | 記載事項①のスーパー名や登録番号 |

| 取引年月日 | 記載事項②の部分 |

| 取引内容(軽減税率である旨) | 記載事項③のコーラやギュウニクなどの品名および軽減税率対象商品の区分 |

| 税率ごとに区分して合計した対価の額 | 記載事項④の部分 |

| 税率ごとに区分した適用税率 | 記載事項⑤で適用税率をそれぞれ区分して記載 |

適用税率ではなく、税率ごとに区分した消費税額等を記載する場合の例も、以下で紹介します。

引用:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問56)

記載事項⑤の部分が適用税率の代わりに「内消費税額」として、消費税額がいくらになったのかを税率ごとに記載しています。

手書き領収書の簡易インボイス(適格簡易請求書)の書き方

手書きの領収書をインボイスとしたい場合は、以下の書式を参考にしてみてください。

インボイス(適格請求書)の書き方の概要

参考としてインボイス(適格請求書)の書き方についてもご紹介します。領収書やレシート以外で、インボイスの交付を行う際の参考にしてください。以下の例は請求書を用いた例です。

引用:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問52)

記載事項の①、④、⑤が、インボイスとするために追加となった内容です。①では「インボイスの発行元と登録番号」、④では「それぞれの適用税率」、⑤では「適用税率ごとの消費税額」となっています。

また、以下では請求書等保存方式とインボイス制度が、どのように記載内容が変わったのか、2019年10月1日から2023年9月30日の適用である「区分請求書等保存方式」との違いについて図で紹介します。

「マネーフォワード クラウド請求書」なら、インボイス制度に合わせた請求書の金額を計算できます。複雑な税計算やインボイス制度への対応に向けたシステム改修は不要です。

インボイス制度に対応するならマネーフォワード クラウド

2023年10月1月より適用されるインボイス制度は、法人から個人事業主までの多くの事業者に影響が出るものです。特に経理業務でよく利用する請求書や領収書・レシートについては事前に理解しておき、発行側と受け取る側のどちらの立場になっても適切に扱えるようにしておきましょう。

マネーフォワード クラウドなら、適格請求書発行事業者の登録が簡単にできるうえ、インボイス制度に対応した請求書も発行可能となる予定です。さらに、発行した請求書は電子帳簿保存法の要件に則して「マネーフォワード クラウドBox」に自動で保存されます。

インボイス制度に対応するためには、制度の施行スケジュールを確認し、早めに準備を進めていくことが大切です。インボイス制度の対応がお済みでない方は、この機会にまずは無料ではじめてみませんか?

よくある質問

領収書とレシートはどっちが便利?

結論からいえばレシートのほうが便利です。詳しくはこちらをご覧ください。

インボイス制度とは?

売手が買手に対して正確な消費税率や消費税額などを伝えるための制度です。詳しくはこちらをご覧ください。

インボイス制度に対応した領収書・レシートの書き方は?

この記事では、厚生労働省のレシート記載例をもとに、手書き領収書の簡易インボイス(適格簡易請求書)の書き方などをご紹介しています。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

インボイス制度の関連記事

新着記事

歯科医院の見積書の書き方は?テンプレートをもとに記載項目や注意点を解説

歯科医院の業務の中で、患者様へ治療内容や費用を正確にお伝えすることは、信頼関係を築く上で非常に重要です。特に自費診療など、保険診療とは異なる費用が発生する場合、見積書の果たす役割は大きくなります。 しかし、「見積書作成に時間がかかる」「どん…

詳しくみるリース請求書の書き方をテンプレートつきで解説

リース契約を結んでいるお客様へ請求書を発行する際、「どう書けばいいの?」「必要な項目は何?」と疑問に思うことはありませんか? 特に初めてリース請求書を作成するご担当者様にとっては、戸惑うことも少なくないでしょう。請求書の記載内容に不備がある…

詳しくみる不動産売買の見積書の書き方は?テンプレートをもとに記載項目や注意点を解説

不動産売買において、見積書は重要な役割を果たします。売却や購入に伴う費用を明確にし、取引の透明性を高めるための基盤となります。この記事では、不動産売買における見積書の基本的な書き方や、実際に使用できるテンプレートを紹介します。 不動産売買の…

詳しくみる自動車修理の見積書の書き方は?無料テンプレートをもとに記載項目や書き方を解説

お客様の安心を形にするための大切なツールが「自動車修理の見積書」です。見積書は、お客様に修理内容と費用を透明性高くお伝えし、それまでの対話・やり取りを文書化したものとも言えます。 この記事では、無料のテンプレートなどを参考にしながら、自動車…

詳しくみる結婚式の見積書の書き方は?無料テンプレートをもとに記載項目や注意点を解説

新郎新婦様にとって、結婚式の準備は胸が高鳴る一方で、「費用はどのくらいかかるのだろう?」といった不安もつきものです。そんな時、安心して当日を迎えられるように、お客様の不安を解消するための指針となるのが「結婚式の見積書」です。 この記事では、…

詳しくみるリースの見積書に記載すべき項目は?無料テンプレートをもとに書き方や注意点を解説

お客様へ提示する見積書は、契約の第一歩となる非常に重要な書類です。分かりやすく正確で、プロフェッショナルな印象を与える見積書を作成することは、成約率の向上にも直結します。 この記事では、リースの見積書を作成する際に欠かせない記載項目や、作成…

詳しくみる