- 更新日 : 2025年4月22日

請求書の書き方・テンプレート・インボイス用の例を紹介!

請求書とは、品物またはその代金などを、指定期日までに請求するための文書です。

請求書の正しい記載方法として、「請求書作成者の氏名または名称」「取引年月」「取引内容」「税込対価の額」などを記載することが、国税庁のタックスアンサーにて説明されています。またインボイス制度に対応した請求書の場合は、「登録番号」「税率ごとに区分して合計した税込対価の額」なども記載する必要があります。

1から請求書を作るのには時間がかかってしまうので、請求書のテンプレートを使用するのが効率的です。

この記事では、請求書の書き方や記載が必要な項目、請求書のテンプレート、項目ごとの記載例など、請求書を作成する上で押さえておきたいポイントをわかりやすく解説していきます。

目次

そもそも請求書とは

請求書とは、取引先との業務のやり取りで発生した、品物またはその代金などを請求するための文書のことです。

請求書の発行は法律で義務付けられているわけではない(詳しくは後半の章で解説しています)ものの、日本においては習慣・慣例として発行するのが一般的であり、取引先とのトラブル防止や適切な帳簿管理のためにも発行が推奨されています。

請求書が必要な理由

請求書が必要な理由についても見ていきましょう。

請求書の目的は代金回収

請求書は、商品やサービス提供の代金回収を目的として発行されます。

また、請求書を発行することで取引先に支払いの金額や支払期日を確認させ、取引先からの支払漏れを防止する効果もあるのです。

しかし、取引先に取引のことを思い出させる、請求金額を確認させる、というだけの意味で発行されるのではなく、経理などの手続きそのものを円滑化させる役割も担っているため、取引先のためにも請求書の発行を忘れないようにしましょう。

請求書は請求内容の証明

請求書には取引先からの代金回収や、取引先への請求金額や支払期日の通知だけではなく、取引先に請求した事実やその請求の内容を証明するという役割もあります。

請求書には取引内容や取引日、取引金額などが記載されており、取引の公正さなどが確認できるため、会計監査などの際にも重要な書類なのです。

また、請求書は請求内容を明らかにし、ひいては取引の存在を推認させる書類でもあるため、一定期間保存しておかなければなりません。

これは消費税法、所得税法、法人税法などで定められていることであり、法人と個人事業主でそれぞれ保存期間も異なります。

法人の場合、確定申告の提出期限日の翌日から数えて7年間保存しておく必要があり、請求書の発行日などは関係無いため、注意が必要です。

また、平成30年4月以降の欠損金が生じた事業年度では、帳簿書類を10年間保存しておかなければならないため、通常なら7年間、欠損金のある事業年度があれば10年間保存しておくようにしましょう。

そして、 個人事業主の場合、確定申告の提出期限日の翌日から数えて5年間保存しておかなければならないと定められていますが、消費税法により、納税義務者は請求書を7年間保存しておく必要があるため、個人事業主も請求書は7年間保存しておかなければなりません。

つまり、法人でも個人事業主でも、通常、請求書は7年間保存しておかなければならず、法人の事業において欠損金が出た場合は最低保存期間が10年になります。

【ケース別】請求書の書き方・必要なもの

請求書の作り方(書き方)は、請求書の発行の仕方によって変わります。電子的に請求書を発行する場合と、紙で請求書を発行する場合に分けて、請求書作成のケースを見ていきましょう。

電子的に発行する場合

請求書を電子的に発行する場合は、電子データで請求書を作成します。具体的には、WordやExcelなどのソフトを使って一から作成するか、請求書のテンプレートを利用するといった方法があるでしょう。

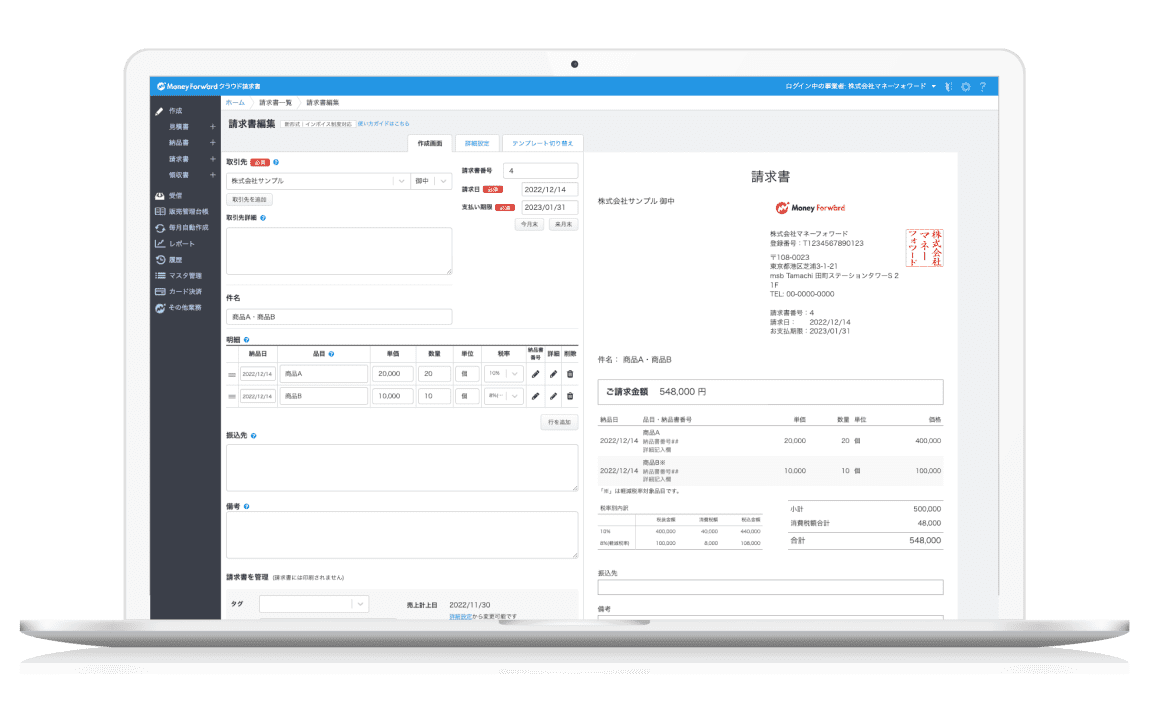

文書や表計算ソフト以外には、請求書作成サービスを利用して作成する方法もあります。請求書作成サービスは取引先情報などを記録しておくことで請求書を簡単に作成でき、会計ソフトなどのほかのサービスと連携できるなど、利点も多いです。

なお、マネーフォワード クラウド請求書では、エクセル不要でフォーム入力でカンタンに請求書を作成することが可能です。ぜひお気軽にご利用ください。

\フォーム入力で請求書をカンタン・自動作成!/

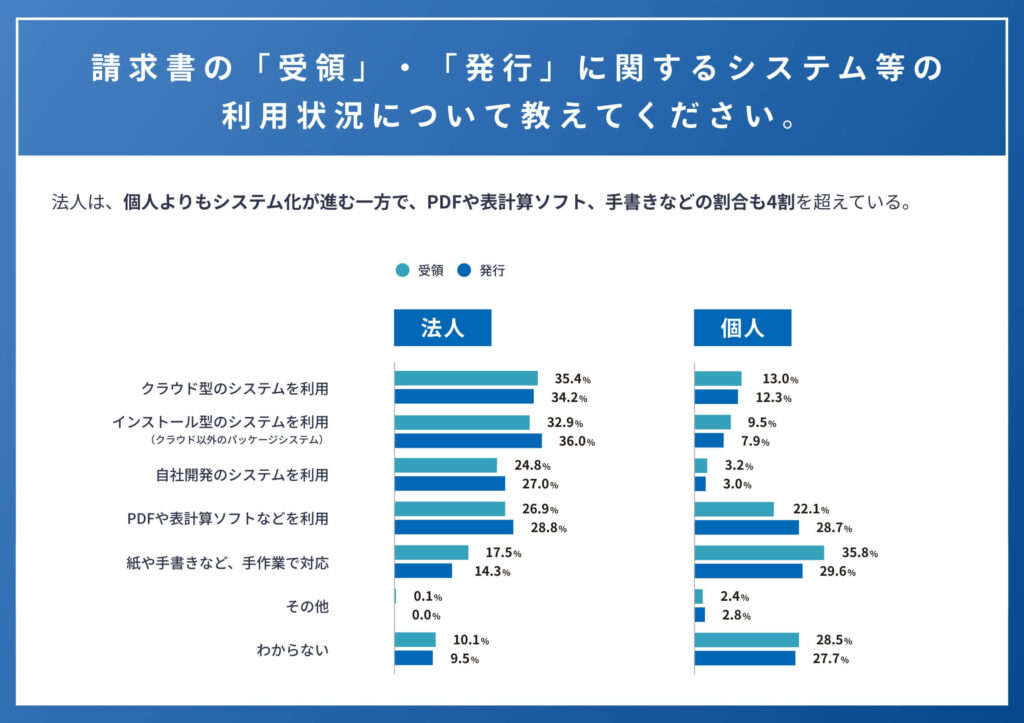

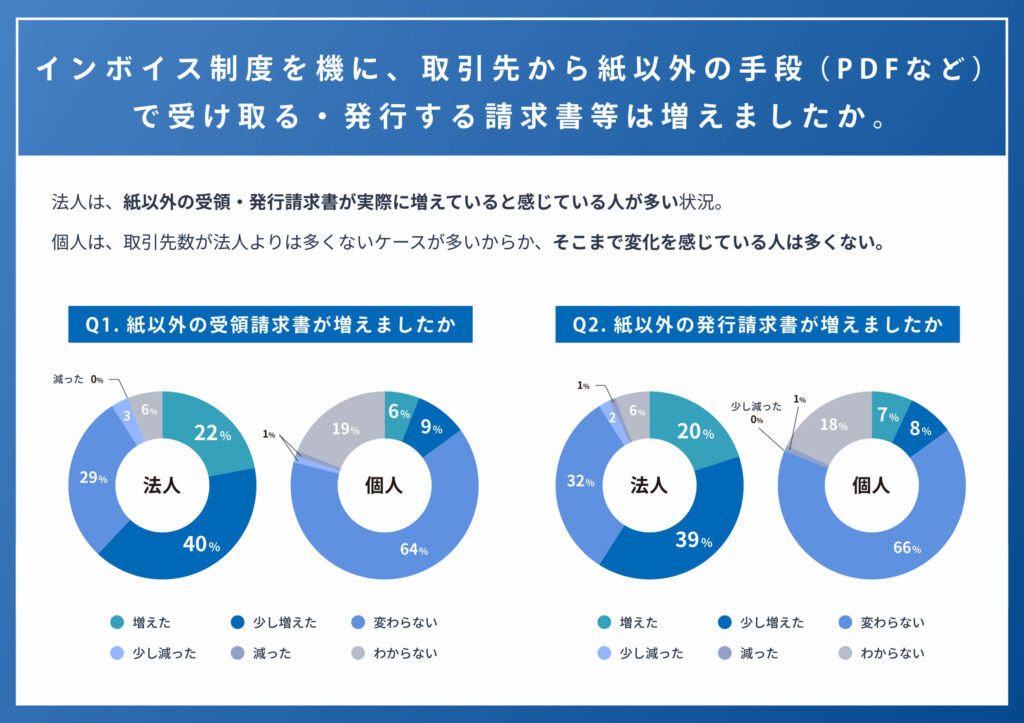

マネーフォワード クラウドの調査によれば、法人の場合は特に、請求書の受領・発行共に、個人よりもシステム化(クラウド化)が進んでいることが分かります。

紙で発行する場合

- 請求書のテンプレート

- 封筒

- 切手

- 請求書在中を示すスタンプ

紙で発行する場合も、電子的に発行する場合と同じようにWordやExcelを利用して作成することが多いです。

請求書のテンプレートなどを利用して請求書を作成したらプリントアウトします。会社の慣習上、会社印を押印することも多いです。印刷した請求書に誤りがなければ封入して、郵送などの手続きを行います。

なお、稀なケースではありますが、手書きで請求書を作成することもあります。手書きで請求書を作成するケースについては、下記記事で詳しく説明しています。

請求書のテンプレート

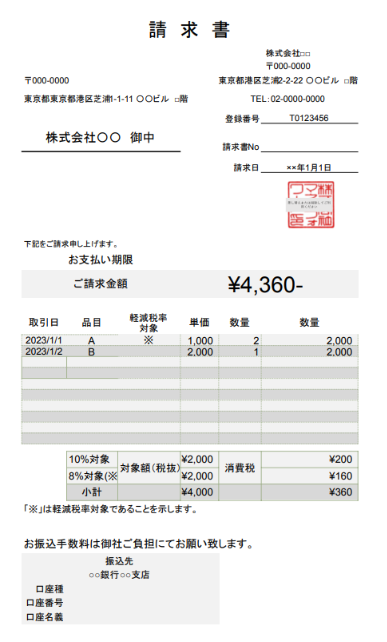

マネーフォワード クラウド請求書では、税理士が監修し、個人様も法人様も無料で使用できる請求書テンプレートを40種類以上ご用意しております。

インボイス制度対応の請求書も、通常の請求書も、どちらも用意しておりますので、お好きなテンプレートをぜひご使用ください。

※なお、請求書の形式は法人と個人事業主で変わりません。どちらのケースでも、紹介しているテンプレートをご利用いただけます。

インボイス制度対応の請求書テンプレート

画像は適格請求書の見本です。この画像のExcelテンプレートは、以下よりダウンロードできます。

請求書に記載が必要な項目と記載例

請求書の発行は法律で義務付けられていないため、記載事項も任意ということになります。

しかし、請求書が契約上のリスクヘッジという役割を担うことから、最低限、以下の項目については必要事項として記載すべきでしょう。

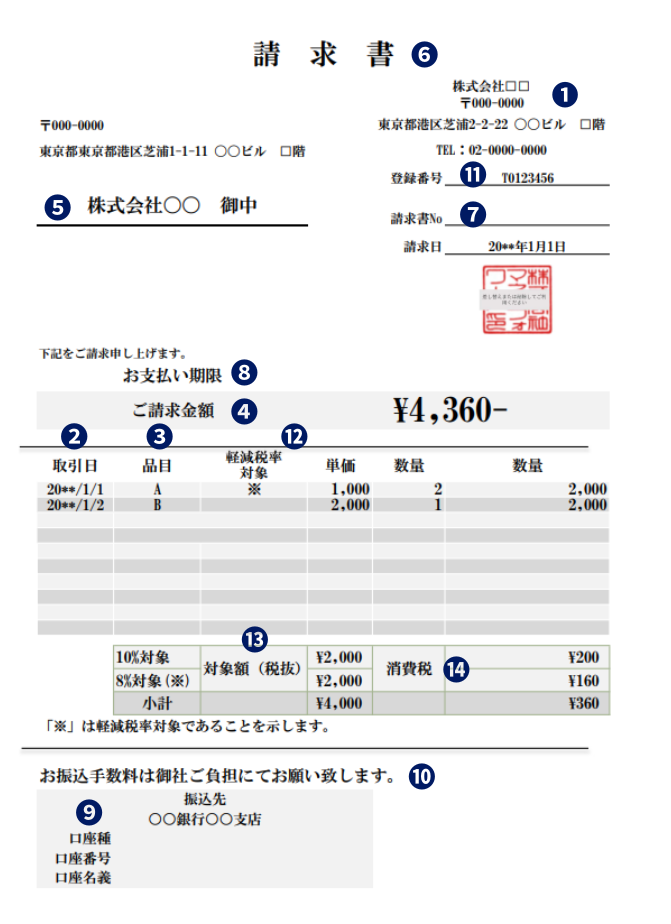

画像記載の番号は以下の項目を示したものです。

※リンククリックで読みたい箇所にジャンプします

消費税の仕入税額控除の適用を受けるには、請求者名、取引年月日、取引内容、取引金額、請求書の交付を受ける事業者名などの記載が必要です。それぞれの必要項目と記載例について見ていきましょう。

※インボイス制度が始まったので、仕入税額控除の適用を受けるために必要な項目が増えますが、そちらについては後半の章(こちらからジャンプできます)で解説します。

したがって、まず紹介する①〜⑩についてはインボイス制度を導入する前の区分記載請求書の書式と言えます。

\フォーム入力で請求書をカンタン作成!/

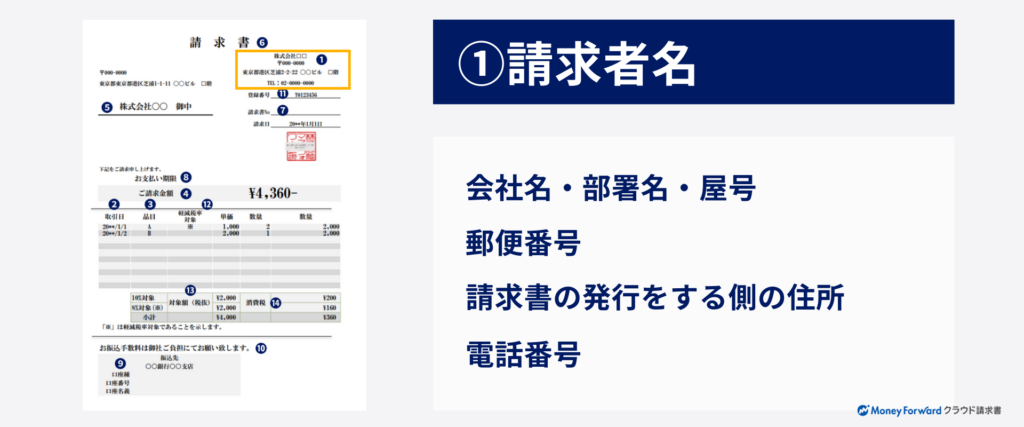

①請求者名

請求者名とは、請求書の発行をする法人の名称や個人事業主の氏名のことです。必要項目は名称または氏名です。商習慣として記載することの多い住所や電話番号の記載は、あってもなくても問題ありません。個人事業主の場合は屋号も併記することがあります。法人であれば部署名まで記載することが多いと言えます。

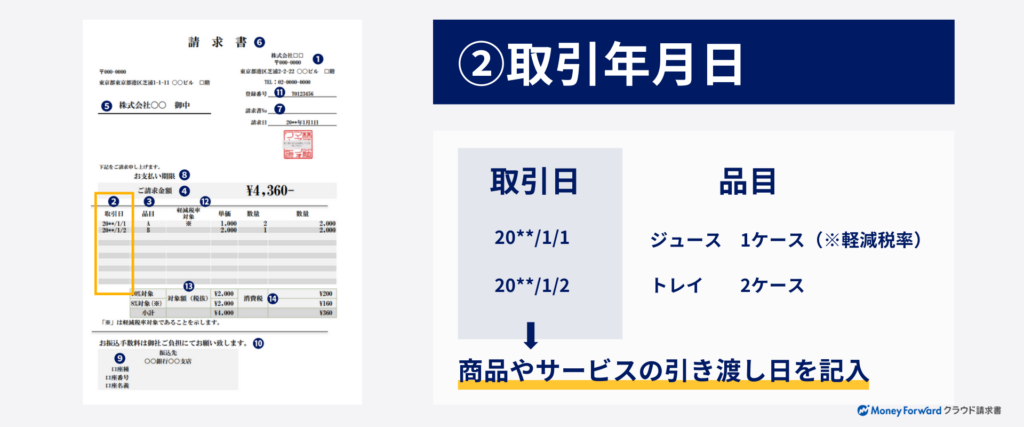

②取引年月日

取引年月日は、請求書の発行日ではなく、請求書の発行者が実際に商品やサービスの引き渡しを行なった日です。

1ヶ月分をまとめて請求するような場合では、取引ごとに取引年月日を記載して請求書を発行する必要があります。請求書発行日と取引年月日が同日のときは、請求書の上部右側または左側に記載されることが多いです。

請求書に記載する取引年月日や発行日については、下記記事でも解説しています。

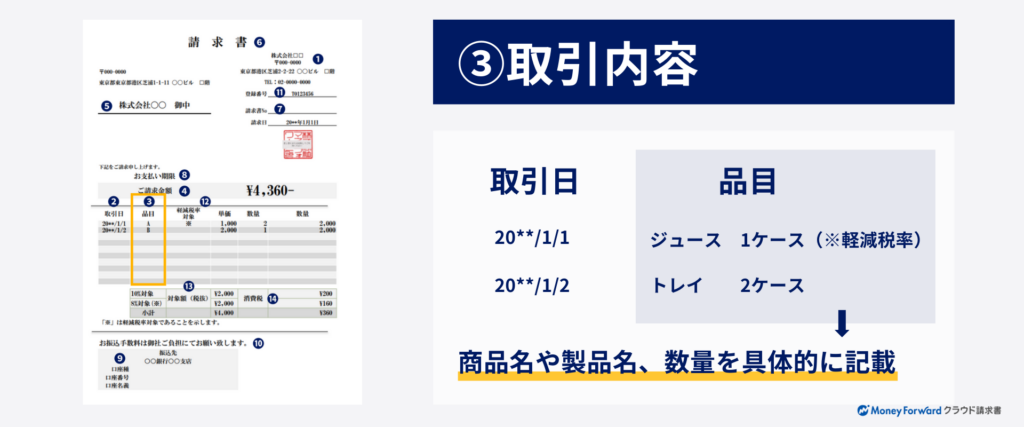

③取引内容

取引内容は具体的に記載する

請求者が請求の対象として引き渡した商品名や製品名、数量(一式と記載することも可)など、取引の内容を具体的に記載します。区分記載請求書では、軽減税率がある場合はその旨を記載することも求められます。

ジュース 1ケース(※軽減税率)

トレイ 2ケース

数量を「一式」とする場合

内容一つひとつを請求書に記載すると、記載内容が増えて請求書の作成が大変になることがあります。数量の「一式」は、このようなケースで便利な表記です。

例えば、建設工事業界などで一式表記はよく用いられます。外壁工事を行なった場合、本来であれば、外壁工事に必要な材料すべて、工事工程のすべてを記載する必要がありますが、「一式」を使用することで内容をまとめることができます。

ただし、一式表記にすることで具体的な内容がわかりにくくなってしまいますので、顧客から要望がある場合、初めての顧客で詳しく記載した方が良い場合などには一式表記ではなく、通常の表記にて記載します。

④取引金額

請求金額の合計額を税込価格で記載します。区分記載請求書や適格請求書では、税率ごとに合計した取引金額の記載が必要です。

請求金額 50,000円

(8%対象10,000円 10%対象40,000円)

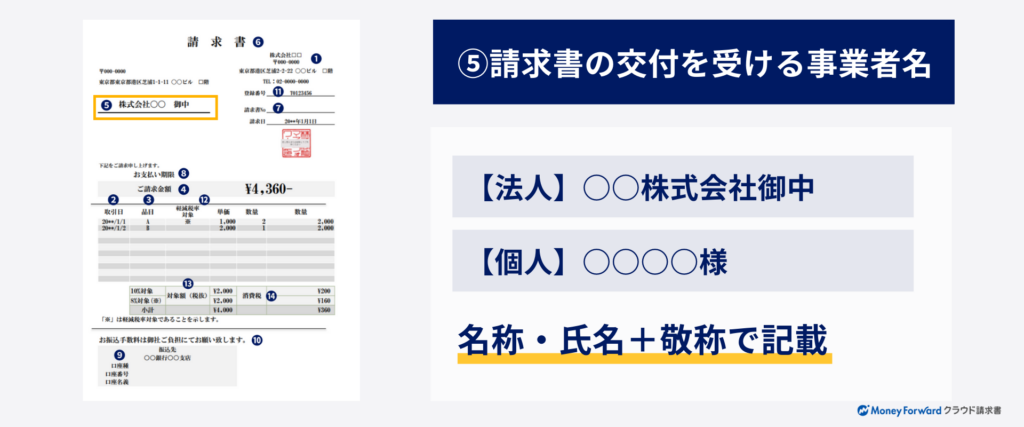

⑤請求書の交付を受ける事業者名

請求書を受領して請求書の金額を支払う必要がある事業者の名称や氏名も請求書の必要項目です。相手先の名称や氏名に敬称を付けて請求書を発行します。

ただし、不特定多数の者に対して販売を行う小売店、飲食店、タクシーなどにかかるものは記載を省略することができます。

【記載例】

法人宛の場合

○○株式会社御中

個人宛の場合

◯◯◯◯ 様

なお、敬称の使い分けについては下記記事で詳しく説明しています。

請求書に記載しておいたほうがよい項目と記載例

消費税の仕入税額控除適用において法的には必要でない項目でも、請求書として発行する際には記載していたほうがよいものもあります。ここでは請求書にあったほうがよい項目と記載例を簡単に取り上げます。

⑥タイトル

タイトルは、その書類名を表す項目です。通常は「請求書」と記載します。請求書の記載がないとほかの似たような書類と混同してしまう可能性がありますので、書類上部のわかりやすい位置に明記するようにしましょう。

⑦請求書番号

請求書番号は、請求書の発行者が発行する請求書を管理するために必要な番号です。通常は請求書発行者の名称などの近くに、発行者が決めた請求書番号を記載します。

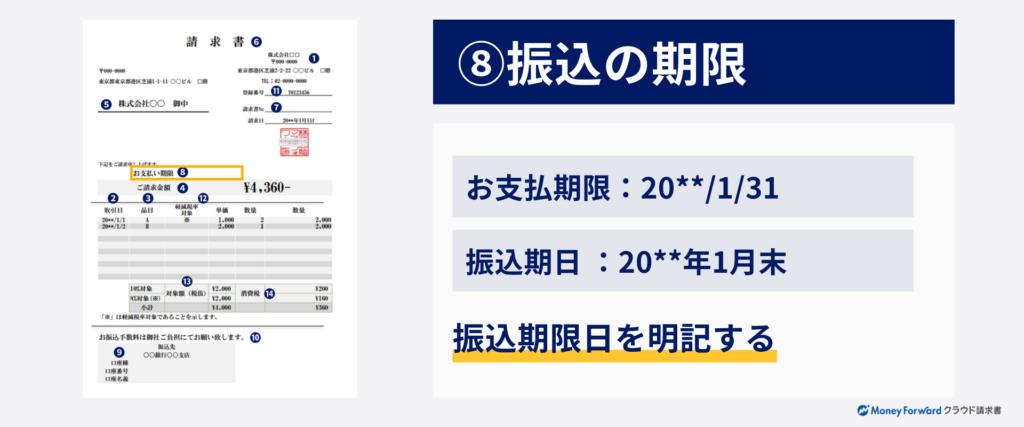

⑧振込の期限

契約時に取り決めた振込期限(支払期限)などをもとに振込期限日を記載します。振込の期限を明記することで請求先へのリマインドになるほか、未払いや支払遅延などのトラブル防止にもなります。

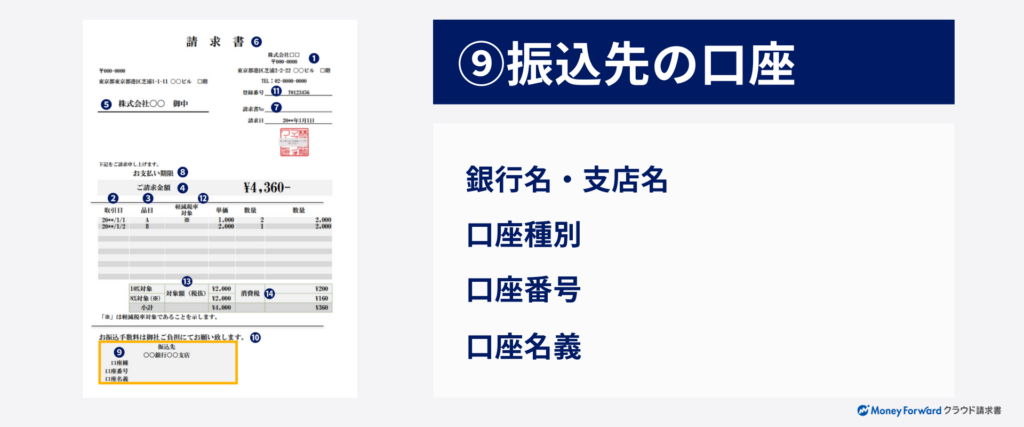

⑨振込先の口座

事業者間取引では口座振り込みが広く行われていることから、請求書作成時には振込先の口座情報を記載することが多いです。請求先がスムーズに振込ができるよう、振込先の銀行名のほか、支店名、口座種別、口座番号、口座名義を記載します。

○○銀行 ○○支店

普通口座 ◯◯◯◯◯

口座名義 ○○○◯

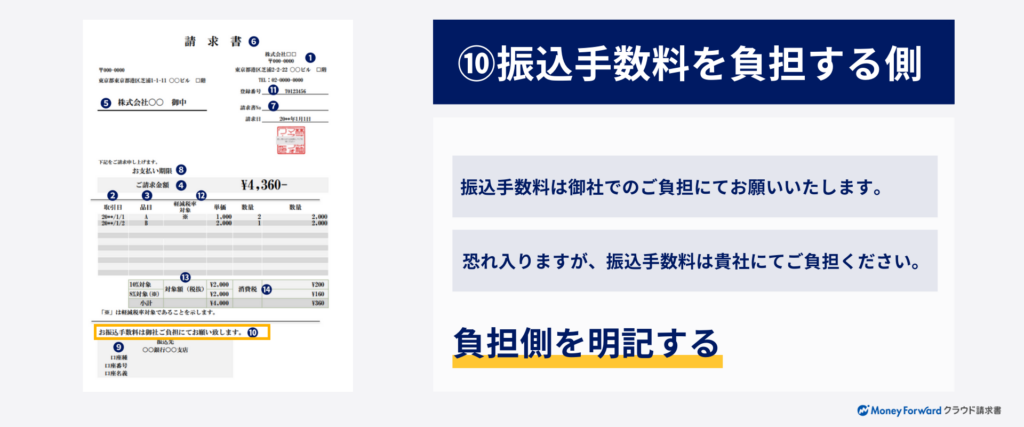

⑩振込手数料を負担する側

通常は請求金額を支払う側が振込手数料を負担することが多いものの、取り決めによっては請求者が振込手数料を負担することもあります。トラブルを防止するためにも、振込手数料の負担については明記しておくとよいです。サービスの一環として請求者が振込手数料を負担するときは、振込手数料を差し引いた金額を請求します。

振込手数料は御社でのご負担にてお願いいたします。

適格請求書(インボイス)に必要な項目と記載例

インボイス制度が2023年10月1日より開始されることに伴ない、消費税の課税事業者が仕入税額控除を受けるには、法人か個人事業主かを問わず、適格請求書発行事業者の発行する適格請求書を保存する必要があります。

適格請求書では従来の請求書の必要事項に加えどのような項目が必要となるのか、記載例と合わせて追加で必要な項目を見ていきましょう。

▼インボイス制度に関して詳しく知りたい方は、こちらも併せてご参考ください。

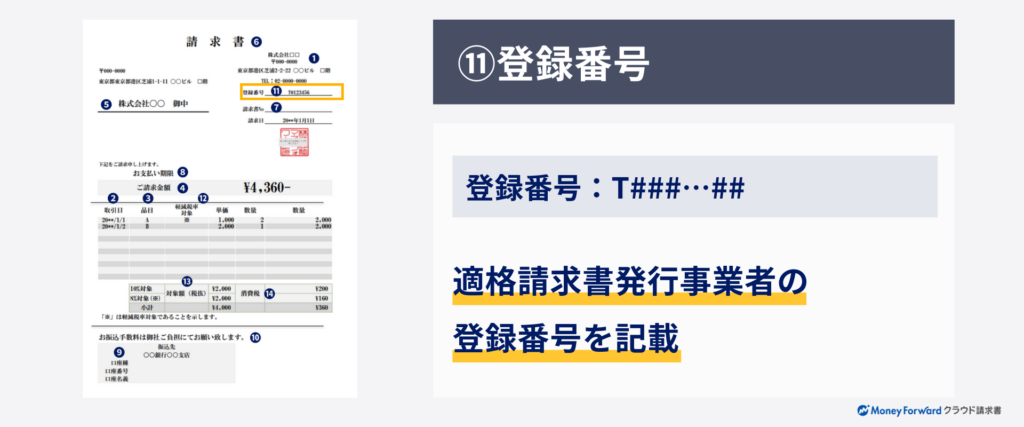

⑪登録番号

請求者となる適格請求書発行事業者の登録番号を記載します。

法人番号をもつ課税事業者は、「T+13桁の法人番号」となり、それ以外の個人事業主等は、「T+数字13桁(事業者ごとの番号)」となります。

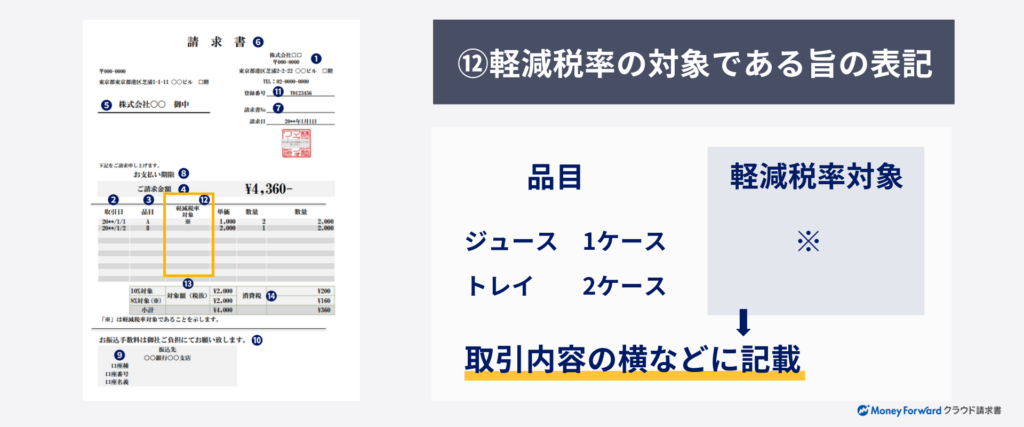

⑫軽減税率の対象である旨の表記

③にてご紹介しましたが、改めて記載するものであり、取引内容の横などに表示します。

区分記載請求書から記載が必要になった項目で適格請求書でも引き続き記載が必要になります。

ドリンク ※

筆記具

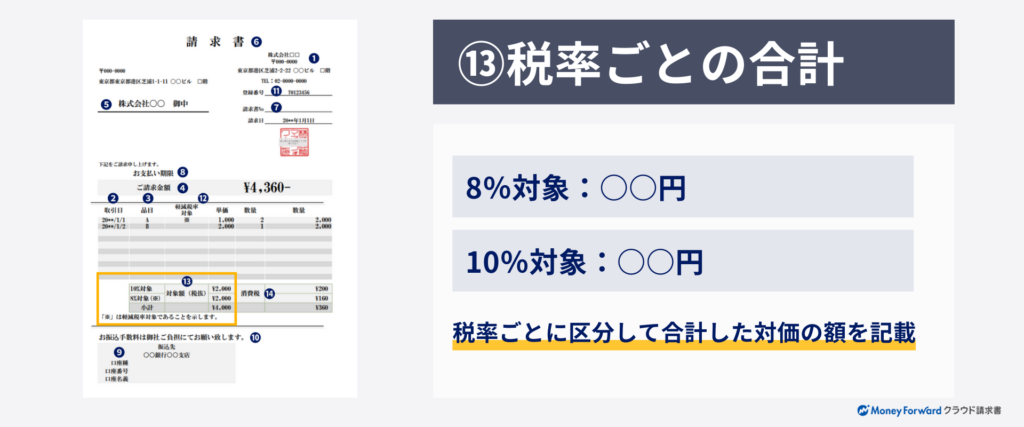

⑬税率ごとに区分して合計した税抜または税込対価の額および適用税率

税率ごとに区分して合計した対価の額を税抜または税込価格で表示し、適用税率を記載することが求められます。

(税率ごとに区分して合計した税込価格と適用税率記載の場合)8%対象 20,000円

10%対象 50,000円

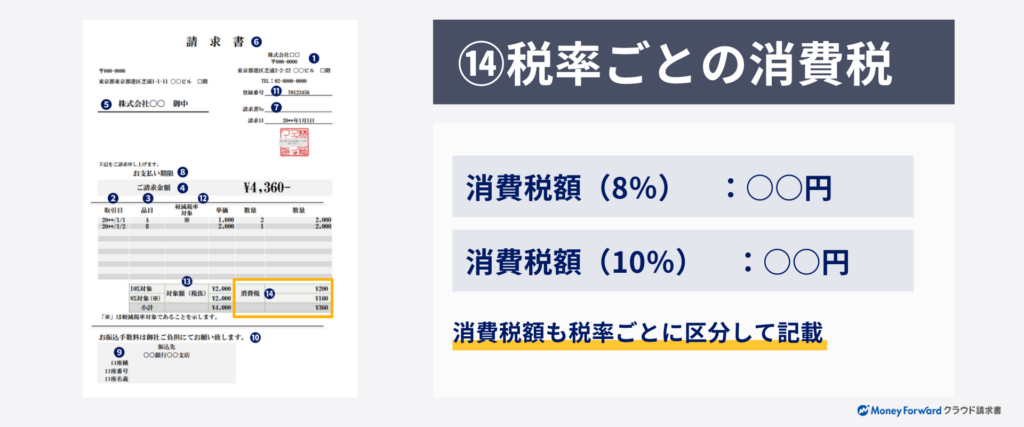

⑭税率ごとに区分した消費税額等

対価の額だけでなく消費税額も税率ごとに区分して記載する必要があります。

消費税額(8%) 1,600円

消費税額(10%) 5,000円

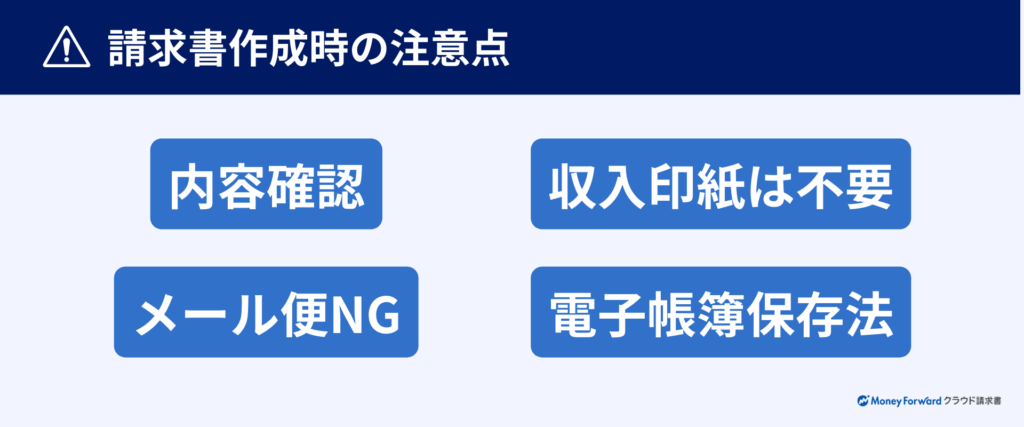

請求書を作成するうえで注意すべきポイント

請求書を作成・発行する際は次の点に注意しましょう。

必要事項と記載内容を確認して送付する

必要事項を記載していることはもちろんですが、記載事項の内容に誤りがあると大きな問題に発展することがあります。特に金額の間違いや振込先情報の間違いには注意が必要です。作成後は記載内容をよく確認してから送付するようにしましょう。

インボイス制度において、適格請求書に間違いがあった場合には、修正した適格請求書などを交付しなければなりません

収入印紙は基本的に不要

請求書は基本的に収入印紙が必要ない書類です。誤って収入印紙を貼付して送付することのないようにしましょう。

送付の際はメール便を利用しない

請求書は信書となるため、基本的には宅配業者のメール便では送ることができません。郵送する場合は、必ず普通郵便やレターパックなどを利用して送付するようにしましょう。

なお、最近では運送業者の中でも、「信書」を送ることができるサービスを取り扱うところもあります。

電子発行の請求書は電子帳簿保存法に気をつける

電子帳簿保存法の改正より、電子メールやシステムを介してやり取りした電子取引データは電子保存が義務付けられました(※2023年12月31日までは印刷して保存することも認められますし、税務署長が相当の理由があると認めるときは、電子データの保存要件こそあるものの、紙での運用も可能となります)。

参考:パンフレット(過去の主な改正を含む)|国税庁、「電子帳簿保存法の内容が改正されました」

請求書を電子発行する場合は電子帳簿保存法の電子取引に適った電子保存に対応しなければなりませんので、要件を確認しておきましょう。電子帳簿保存法の要件を満たして電子保存できるようなサービスもあります。

請求書の送り方は?

請求書の送り方について、紙で送付する場合と電子的に送付する場合に分けて紹介します。

紙を送付する場合

紙で送付する場合は、WordやExcelなどで作成した請求書をプリントアウトして紙の請求書を用意します。請求書を手渡しで渡すこともありますが、請求書を封入して請求先に郵送するのが一般的です。

請求書の封筒選びや送り方のマナーについては以下の記事を参照ください。

近年では、インボイス制度導入により、紙以外の請求書受領・発行をする企業が増えているようです。

マネーフォワード クラウドの調査によれば、「インボイス制度を機に、取引先から紙以外の手段(PDFなど)で受け取る・発行する請求書等は増えましたか。」という質問で、法人は、紙以外の受領・発行請求書が実際に増えている・少し増えていると感じている人が60%前後と、多い状況でした。

一方で、個人は、取引先数が法人よりは多くないケースが多いからか、そこまで変化を感じている人は多くないようです。

電子的に送付する場合

電子的に送付する方法には、電子データで作成した請求書をPDFにしてメールに添付し送付する方法、ファイル共有などを利用してシステム上にアップする方法などがあります。

請求書の発行は義務?

重要な役割を担っていながら、実は請求書の発行は法律で義務付けられているわけではありません。

しかし、法律上の観点から知っておくべきポイントが2つあります。

まず、消滅時効との関係で請求書には有効期限があることです。民法166条1項1号では、代金支払請求権などの債権は原則として支払期日の翌日から5年で消滅時効にかかるとしています。

これに伴い、請求書の法律上の有効期限も5年ということになり、この間は請求書を保管しておく必要があります。

次に、2023年10月から導入される適格請求書等保存方式(インボイス制度)との関係です。

インボイス制度は、売手である「適格請求書発行事業者」が適格請求書(インボイス)に正確な適用税率や消費税額等を記載し、買手である相手方(課税事業者に限ります)に交付することで、買手は売上にかかる消費税の二重課税を解消できる仕入税額控除の適用を受けられるというものです。

インボイス制度について、詳しくは下記の記事で紹介しています。

売手の「適格請求書発行事業者」は、買手である課税事業者から求められた場合は適格請求書(インボイス)の交付義務があります。

参考:民法|e-Gov法令検索

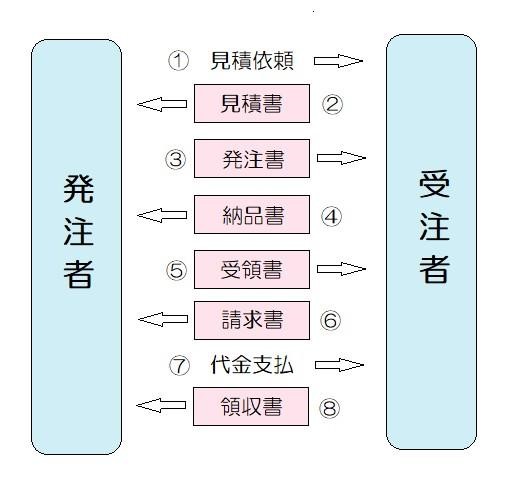

請求書と見積書・納品書・領収書との違い

ビジネスの現場では、請求書以外に「見積書」「納品書」「領収書」などの帳票があります。

それぞれどのような違い、役割があるのでしょうか。いずれも売買など契約に係る帳票であり、一連の手続きの流れの中でやり取りされるものです。売買などの契約に係る一連の流れをまとめると、下記の図のようになります。

見積書は、発注者が契約するかどうかを決めるための判断基準として受注者に見積依頼し、それに対して代金の概算額などを提示し、発注の意思表示を促す帳票です。

発注者は、見積書の内容で納得すれば、発注します。契約では発注書の発行は契約の申込みに当たります。

物品の売買の場合であれば、物品を引渡した時点で申込みを承諾したことになり、契約が成立します。受注者は契約内容を履行したことの確認として納品書を発行します。

発注者は、物品を確かに受け取った事実を証明するために受領書を発行し、それを受けて受注者は物品の代金の支払いを求めるために請求書を発行します。

発注者は代金を支払い、受注者は代金を受領したことの証明として領収書を発行するという流れになります。

それぞれの帳票の役割をまとめると、下記のようになります。

| 帳票 | 役割 |

|---|---|

| 請求書 | 代金回収の促進、契約上のリスクヘッジ |

| 見積書 | 代金の概算額の提示、発注の意思表示の促進 |

| 納品書 | 契約内容を履行したことの確認 |

| 領収書 | 代金を受領したことの証明 |

請求書の書き方を知って作成してみよう

請求書の作成の仕方は紙で送付する場合と電子的に送付する場合とで異なります。また、請求書には必要な項目のほかあったほうがよい項目もありますので、初めて作成する場合はすべてを漏れなく網羅するのは難しい部分もあるでしょう。

請求書のテンプレートや請求書作成サービスなどもありますので、うまく活用するとよいでしょう。

マネーフォワード クラウド請求書でも、フォームに沿って入力するだけで、請求書が簡単に作成できますので、ぜひお試しください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

請求書の関連記事

新着記事

歯科医院の見積書の書き方は?テンプレートをもとに記載項目や注意点を解説

歯科医院の業務の中で、患者様へ治療内容や費用を正確にお伝えすることは、信頼関係を築く上で非常に重要です。特に自費診療など、保険診療とは異なる費用が発生する場合、見積書の果たす役割は大きくなります。 しかし、「見積書作成に時間がかかる」「どん…

詳しくみるリース請求書の書き方をテンプレートつきで解説

リース契約を結んでいるお客様へ請求書を発行する際、「どう書けばいいの?」「必要な項目は何?」と疑問に思うことはありませんか? 特に初めてリース請求書を作成するご担当者様にとっては、戸惑うことも少なくないでしょう。請求書の記載内容に不備がある…

詳しくみる不動産売買の見積書の書き方は?テンプレートをもとに記載項目や注意点を解説

不動産売買において、見積書は重要な役割を果たします。売却や購入に伴う費用を明確にし、取引の透明性を高めるための基盤となります。この記事では、不動産売買における見積書の基本的な書き方や、実際に使用できるテンプレートを紹介します。 不動産売買の…

詳しくみる自動車修理の見積書の書き方は?無料テンプレートをもとに記載項目や書き方を解説

お客様の安心を形にするための大切なツールが「自動車修理の見積書」です。見積書は、お客様に修理内容と費用を透明性高くお伝えし、それまでの対話・やり取りを文書化したものとも言えます。 この記事では、無料のテンプレートなどを参考にしながら、自動車…

詳しくみる結婚式の見積書の書き方は?無料テンプレートをもとに記載項目や注意点を解説

新郎新婦様にとって、結婚式の準備は胸が高鳴る一方で、「費用はどのくらいかかるのだろう?」といった不安もつきものです。そんな時、安心して当日を迎えられるように、お客様の不安を解消するための指針となるのが「結婚式の見積書」です。 この記事では、…

詳しくみるリースの見積書に記載すべき項目は?無料テンプレートをもとに書き方や注意点を解説

お客様へ提示する見積書は、契約の第一歩となる非常に重要な書類です。分かりやすく正確で、プロフェッショナルな印象を与える見積書を作成することは、成約率の向上にも直結します。 この記事では、リースの見積書を作成する際に欠かせない記載項目や、作成…

詳しくみる