- 更新日 : 2024年10月22日

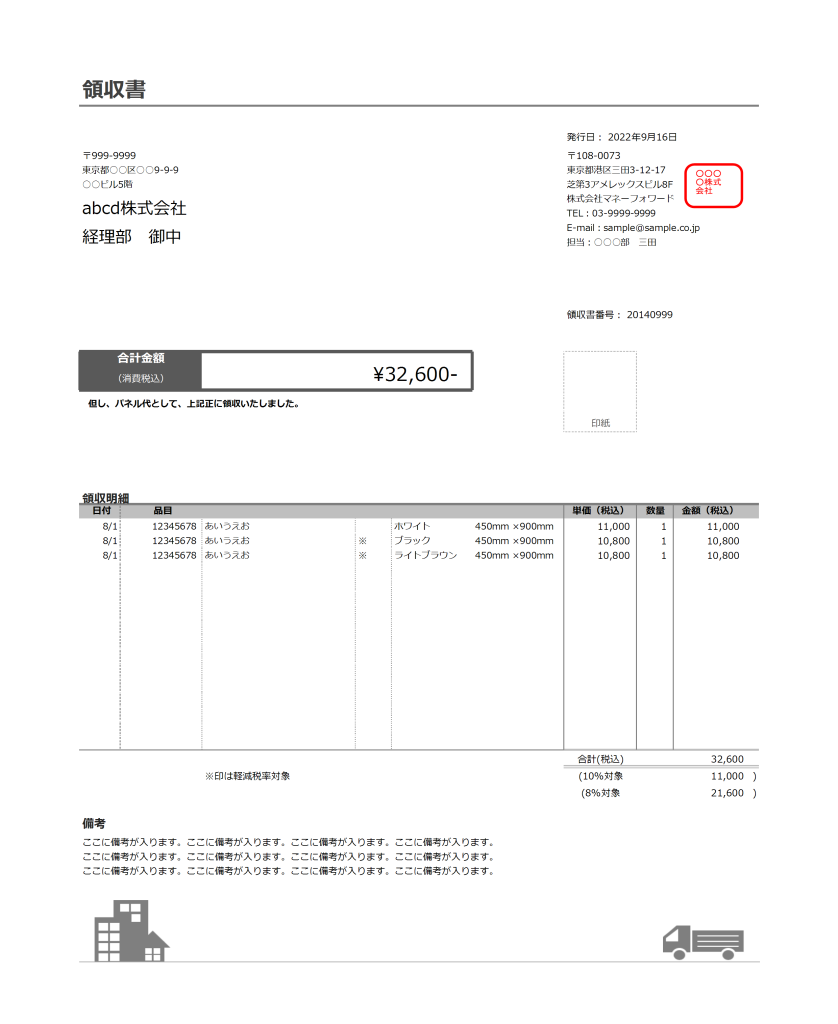

領収書の書き方を解説!テンプレートも合わせて紹介

取引の際に、代金の受け取り側によって、お金を受け取った証として支払った側に渡される領収書。支出を経費として計上するために、備品の購入時や得意先との飲食の会計時に、領収書を発行してもらいますが、具体的にどういった項目が領収書の書き方として適切なのかを知らずに受け取っている場合も多いのではないでしょうか?

また、領収書を発行する側も、基本的な書き方を理解しないまま領収書を発行し、漏れや誤りがある領収書を渡してしまっているケースがあるかもしれません。

ここでは、領収書の書き方として基本的なルールとされる6つの項目についての解説をはじめ、消費税法上の仕入れに伴う税金の控除に適応した領収書の記載について、さらには、単票式領収書と複写式領収書の異なる点など、領収書の書き方についてご説明します。

目次

領収書の基本的な書き方6つのルール

領収書の書き方として、基本的な事項が6つあります。以下が、基本的な書き方のルールとなっています。

1.領収書の発行日の記載

領収書を発行した日付は必ず記載する必要があります。

2.領収書発行先の正式名称の記載

領収書を受け取る側の正式な会社名や氏名を記載します。

3.記載ルールに則った金額の記載

領収書を渡した後に書き入れた価格を改ざんされないように、価格の先頭に通貨記号である「¥」や、金額の終わりに「-」を書き入れます。

4.何に対する支払いなのかが分かる内容の記載

領収書の受け取り側が、税務申告の際に正式な領収書として認められるように、何に対する支払いなのかを明記します。

5.50,000円以上の受取金額の場合は収入印紙の貼り付け

2014年4月1日以降、受け取り金額が50,000円未満の領収書は印紙税が非課税となりましたので、受け取り金額が50,000円以上の場合は、領収書に収入印紙をはる必要があります。

6.領収書発行側の名称と住所

領収書の発行者として、住所と名称の記入と、認め印の押印が必要です。

消費税法上の仕入れ税額控除に適応した記載とは?

税法上の仕入れに伴う税金の控除適用を受けるには、定められた事項が記載された書類や請求書などを、確定申告の期限から7年間保存することが条件となっています。

また、仕入れ税額控除の適用のために保存する請求書や領収書については、「書類作成者の名前」「年月日」「内容」「金額」「書類を受け取る事業者の名前」の5つの項目が記載されている必要があります。

仕入れ税額控除の適用を考えている場合には、領収書にこれらの項目がきちんと記載されているかどうかの確認は必ず行うようにしましょう。

領収書の単票によるタイプと複写によるタイプの異なる点とは?

領収書には、単票式領収書と複写式領収書の2種類があります。

単票式領収書は、文房具店やコンビニなどで比較的簡単に手に入りますが、記入面の裏面にカーボン紙が貼ってある複写式領収書とは異なり、領収書発行の際に、手元に控えが残らないという問題があります。

複写式領収書の場合は、記入面に記入すると、カーボンによって領収書に転記されますので、記入する用紙を控えとして残しておくことができます。

領収書は発行した際に相手に渡すものになりますので、原則的には、控えを取っておく必要があります。手元に残った控えが、売り上げや入金の金額と照合する際の根拠にもなりますので、使用する領収書のタイプは、複写式領収書が望ましいとされています。

クレジットカードによる支払いの場合は?

備品の購入費や飲食代がクレジットカードで支払われた場合は、実際には金銭を受け取ったことにはなりません。なぜなら、店舗側としての金銭の受け取りは、クレジットカード会社からとなるためです。

それにより、カードによる支払いの際には、領収書を渡す必要はありませんが、渡す必要のあるケースでは、「クレジットカードによる支払い」ということを領収書に明記するようにしましょう。

まとめ

支払いの証明として発行を求められる領収書ですが、書き方の基本的なルールがあったり、仕入れ税額控除のために必要な項目があったりと、税務申告における重要な書類である領収書には、正確さを求められる事項が多々あります。領収書発行の際には、書き方や記載の内容に漏れや誤りがないか、しっかりとチェックした上で、発行するようにしましょう。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

領収書の金額を漢数字にする理由は?経費の書き方を解説

領収書に金額を記載する際、日常的に使うアラビア数字(算用数字)ではなく漢数字を使うケースもあります。この記事では領収書の金額に漢数字を使う理由と、具体的な書き方についてまとめました。算用数字を使うときのルールについても紹介するので、ぜひ参考…

詳しくみる贈答品の領収書の書き方・無料テンプレート

当記事では、贈答品の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちらから無…

詳しくみるピアノ教室の領収書の書き方・無料テンプレート

当記事では、ピアノ教室の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ピアノ教室の領収書が必要なケースは?…

詳しくみる振込手数料に関する領収書の書き方・無料テンプレート

当記事では、振込手数料に関する領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこ…

詳しくみる消費税8%と10%が混在した領収書の書き方・無料テンプレート

当記事では、消費税8%と10%が混在した領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探…

詳しくみる領収書を送る封筒の書き方を解説!宛先や領収書在中の位置は?

領収書を含め、ビジネス文書を郵送するときは、正しい方法やマナーを守って送らなくてはいけません。 ここでは、領収書を郵送するときの封筒の書き方やマナーについて解説します。 領収書を送る封筒に記載すべき事項 ここでは、封筒に書く項目についてそれ…

詳しくみる