- 更新日 : 2025年1月27日

アルバイトの請求書テンプレートと書き方のポイントを紹介!

アルバイトの請求書は、基本的には発行するケースが少ないものの、アルバイトとして働く人が、提供したサービスや作業に対する対価を請求する際に使用することもあります。

当記事では、アルバイトの方向けに、アルバイトならではの請求書の書き方のポイントと、アルバイト向けの無料テンプレートを紹介します。

目次

アルバイトの請求書を書く際のポイント・注意点

アルバイトの場合、請求書は必要ありません。アルバイトの報酬は給与収入のため、請求書を発行しなくても受け取れます。ただし雇用形態によっては、請求書が必要になる場合もあります。

アルバイトでも請求書が必要なケース

アルバイトの報酬は給与として支払われるため、通常は請求書を発行しなくても定期的に支給されます。しかし雇用契約以外の契約の場合、請求書の発行が必要となることがあります。

ライティング業などのように、フリーランスや業務委託として働いている場合は、請求書の発行が必要になるでしょう。会社に雇用されているアルバイトと違って成果に対して報酬を受け取るため、請求書を発行することで業務の内容と報酬が明確になります。

源泉徴収されているかを確認する

アルバイトの請求書を発行する際には、源泉徴収について確認しましょう。源泉徴収とは給与などの報酬を受け取る際に、所得税などの税金を差し引かれることです。所得税は1年間の所得(利益)を確定申告し、自主的に納付する「申告納税制度」が原則です。

しかし自主申告のため、申告漏れが起きてしまうことはあるでしょう。従業員などの申告漏れを防ぐための制度が源泉徴収で、報酬・給与を支払う側がその一部を控除して納税します。源泉徴収の対象となる報酬には、以下のようなものがあります。

- 税理士や弁護士等の報酬

- 原稿料やデザイン料、スポーツや知識の指導料、講演料など

- スポーツ選手の報酬

- ラジオやテレビなどへの出演料

源泉徴収の対象となる報酬は、支払う側が源泉徴収を行って国に納付する義務があります。ただし、支払う側が誰にも(報酬ではなく)給与を支払っていない個人の場合は、源泉徴収義務がありません。源泉徴収の対象となる報酬かどうかは、報酬の種類や支払い元によって異なるため、都度確認しましょう。

受け取る報酬が源泉徴収の対象の場合は、請求書にも源泉徴収税額を記載したほうがよいでしょう。源泉徴収税額を記載することで取引先の負担を減らせることに加え、あらかじめ源泉徴収後の金額を把握することで適切な入金が行われたか確認することも容易です。

\アルバイトにも!請求書をカンタン・自動作成!/

インボイスの影響を確認する

アルバイトの請求書を発行する際には、インボイス制度の影響も確認しましょう。インボイス制度とは2023年10月から始まった、新しい消費税の仕入税額控除の条件のことです。

消費税の課税事業者は、売上に関する消費税額から費用に関する消費税額を差し引いて消費税の納税額を計算します。この費用に関する消費税相当分の控除(仕入税額控除)をする際に、支払先が発行した一定の要件を満たした適格請求書(インボイス)の保存が必要となりました。

なお、インボイスの発行ができる適格請求書発行事業者に登録すると、消費税の課税事業者になるため消費税の申告・納税を行う必要があります。また、インボイスを発行した際は、その控えを約7年間保存するのが義務です。

給与収入として報酬を受け取っている場合は、インボイス制度の影響はありません。しかしフリーランスや業務委託として働いている場合、インボイスの発行を求められる可能性があります。インボイスの発行ができなければ取引先は仕入税額控除を受けられないため、インボイス制度に対応している競合に仕事を奪われてしまう可能性があるでしょう。課税事業者になってインボイスを発行するか、免税事業者のままでいるかは、クライアントとも相談の上、慎重に判断しましょう。

アルバイト向けの無料請求書テンプレート(インボイス制度対応)

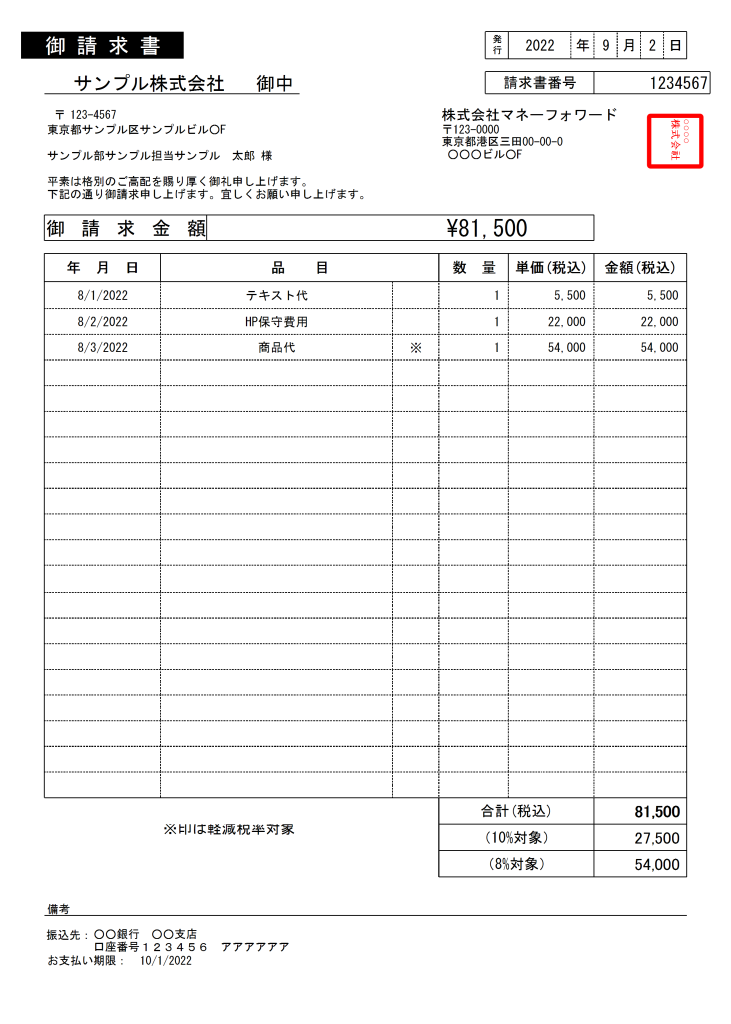

アルバイト向けの請求書エクセルテンプレートは、こちらのダウンロードページから無料でダウンロードできます。品目・単位などは、あくまでサンプルで簡易的・汎用的に入力していますので、ご自身の業務に合わせて適宜カスタマイズしてみてください。

免税事業者向けのシンプル・汎用的な請求書テンプレート

免税事業者向けの請求書エクセルテンプレートは、こちらのダウンロードページから無料でダウンロードできます。

請求書テンプレート一覧まとめはこちら

なお、アルバイト向けの請求書以外にも、様々な請求書テンプレートを無料でダウンロードしていただけますので、詳しくはこちらのページからご覧ください。

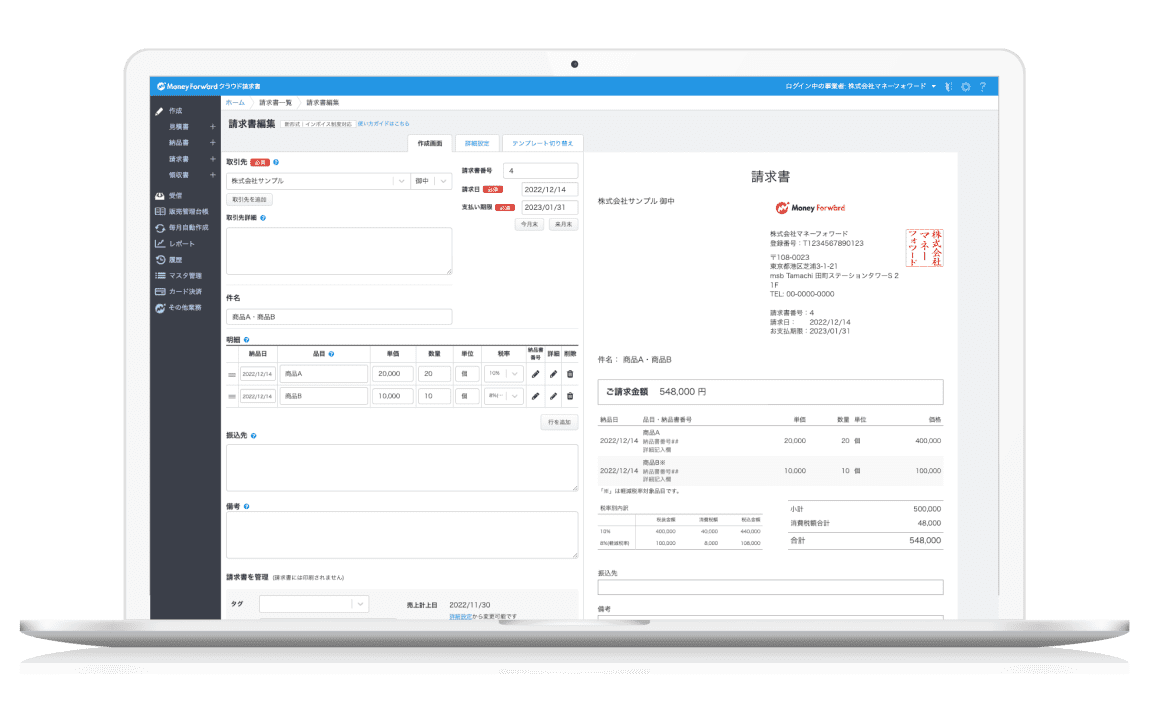

なお、マネーフォワード クラウド請求書では、エクセル不要でフォーム入力でカンタンに請求書を作成するが可能です。アルバイト用の請求書ももちろん作成できますので、ぜひお気軽にご利用ください。

アルバイトの請求書を作成する際のまとめ

アルバイトの請求書作成は、基本的には発生するケースは少ないですが、請求書を書く際はテンプレートの利用が役立ちます。これにより、請求書の基本的な構造を理解し、必要事項を簡単に、かつ正確に記入することができます。

また、頻繁に作成する場合はクラウド請求書ソフトの活用が推奨されます。これは、請求書の作成から送信、さらには管理までのプロセスを効率化し、時間と労力を節約できるためです。請求書には、作業内容、単価、時間数など、明確かつ具体的な情報を記載し、透明性とプロフェッショナリズムを保持することが重要です。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

請求書の備考欄は記入が必要?例文を使って書き方をわかりやすく解説

請求書の備考欄は必須ではないため、空欄のままでも問題ありません。しかし、商品やサービスの詳細や、振り込みに関する内容などを記載することで、取引先への補足説明や情報共有をスムーズに行うことが可能です。ここでは、請求書の基本的な記載事項と、備考…

詳しくみる請求書に交通費を含める場合の書き方は?消費税の扱いも解説

発行する側と受け取る側で合意があれば、交通費を請求書に含められます。ただし、領収書の添付や内訳の記載が必要になる点や、消費税を二重で計算しないよう注意しなければなりません。 本記事で交通費を請求書に含める際の書き方や注意点を確認しておきまし…

詳しくみる請求業務をアウトソース!メリット・デメリットから利用方法まで解説

請求書の作成と管理にかかる時間を、もっと生産的な業務に使いたいと考えたことはないでしょうか。そんな悩みを解消する方法が、請求業務のアウトソースです。 この記事では、請求業務をアウトソースすることのメリットやデメリットを深掘りするとともに、効…

詳しくみる軽減税率制度に対応した請求書とは?様式と書き方を解説

軽減税率制度とは、2019年10月1日、消費税増税によって消費税が10%に引き上げられる中で、飲食料品や新聞等の消費税を例外的に8%に据え置く制度です。今回は、軽減税率制度の基本を確認し、制度に対応した請求書の様式や書き方について紹介します…

詳しくみる印紙税が必要となるものの一覧表 こんなものでも必要に?

印紙税は収入印紙を貼って納めるもので、契約書や領収書が課税対象の代表例です。 ただし、商取引で使う文書には、ほかにも印紙税が課税されるものがあります。この記事では、印紙税が課税される文書と印紙税額の一覧表をご紹介します。 あわせて、印紙税を…

詳しくみる請求書番号は必要?役割・メリットや書き方を解説(無料テンプレート付き)

請求書番号は請求書を管理するために付与する番号のことです。法律上は不要ですが、請求書管理を効率化できるというメリットがあります。 本記事では、請求書番号を記載する必要性やメリット、登録番号との違い、書き方のポイント、テンプレート・請求書発行…

詳しくみる