- 更新日 : 2024年10月21日

【免税事業者向け】領収書の書き方・無料テンプレート

当記事では、免税事業者の領収書の書き方やポイントについて、分かりやすく解説しています。

また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。

目次

免税事業者の領収書とは?

2023年10月より導入されたインボイス制度により、インボイス(適格請求書)や適格簡易請求書を発行するためには、適格請求書発行事業者として登録する必要があります。

消費税の免税事業者はインボイス(適格請求書)等を発行できないため、取引先や顧客は仕入税額控除を受けられないのです。ただし、2029年9月30日までは、免税事業者と取引を行った場合でも、仕入税額相当額の一定割合を仕入税額としてみなして控除できる経過措置が設けられています。

免税事業者が領収書を発行する場合は「区分記載請求書等保存方式」に則って、金額等を記載するのが原則です。食品や雑貨等の取引を行う場合には、標準税率(10%)と軽減税率(8%)が混在するため、領収書の内訳にそれぞれの税率を区分して記載する必要があります。

消費税の免税事業者や区分記載請求書等保存方式については、下記の記事で詳しく解説しています。

免税事業者の領収書の書き方・ポイント

免税事業者が領収書を書く際は、以下の項目を記載する必要があります。

- タイトル

- 発行日

- 領収金額

- 但し書き

- 宛名

- 発行者名

- 金額の内訳

免税事業者が領収書を発行する場合は「区分記載請求書等保存方式」に則って、項目を記載するようにしましょう。免税事業者は適格請求書(インボイス)を発行できないため、登録番号を取得できません。また、適格請求書または適格簡易請求書であると誤認させるような書類を交付することは消費税法により禁止されています。

免税事業者が領収書を書く際のポイント

免税事業者が領収書を書く際のポイントは、以下の通りです。

- 内訳を記入する際は、税率ごとに区分すること

- 記載金額が5万円以上の場合には収入印紙が必要

- 領収書は手書きでなくとも問題ない

金額の内訳を記入する際は、標準税率(10%)と軽減税率(8%)を区分して記載するようにしましょう。それぞれの税率を分けて記載することにより、税率の区分を明確にする目的があります。食品や雑貨等、標準税率と軽減税率が混在する場合は内訳の記載が煩雑になるため、請求書等に記載された「※」等を参考にして、正確に記入するようにしましょう。

手書きでの発行が難しい場合は、会計ソフトなどを活用して経理処理の効率化を図るとよいでしょう。領収書は手書きでなくてもよいため、ミスを減らす意味でもExcelや会計ソフトの活用をおすすめします。

会計ソフトを導入するメリット・デメリットについては、下記の記事で詳しく解説しています。

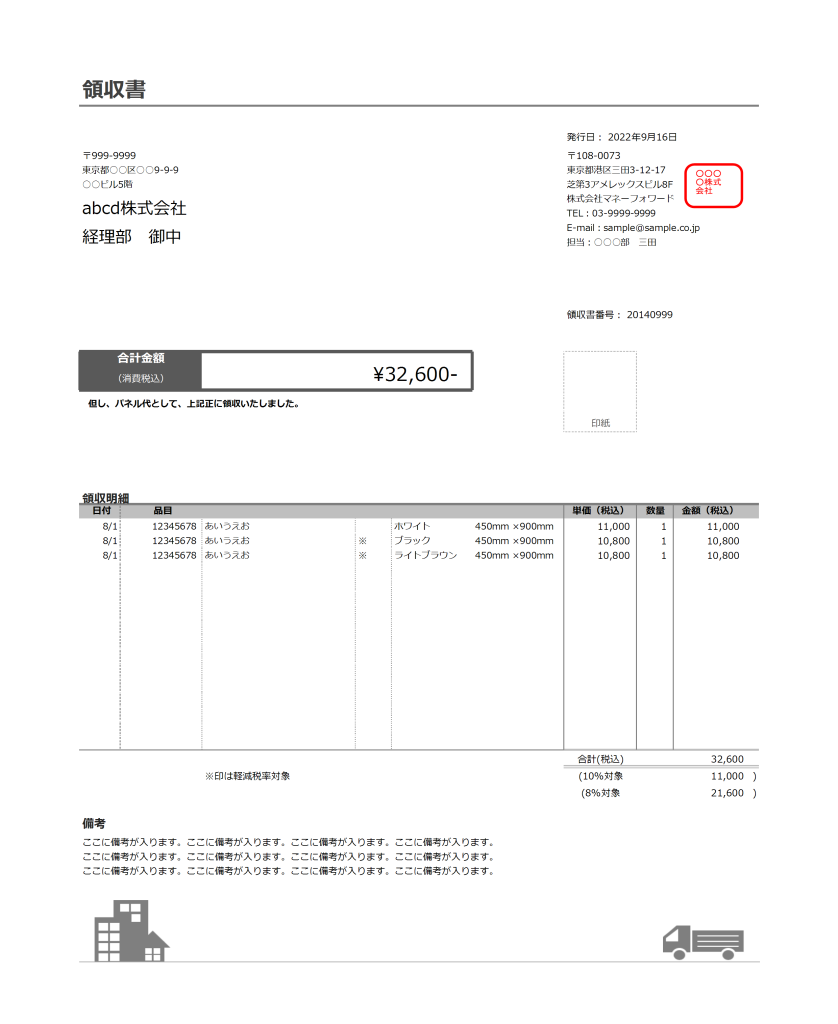

免税事業者も活用できる「領収書の無料エクセルテンプレート」

領収書テンプレート(ひな形)をエクセル形式にて無料で提供しています。以下のリンクからダウンロード方法をご案内しています。

たくさんの領収書テンプレートを用意していますので、自社や自分の店舗などに合った領収書をぜひお気軽にご利用ください。

ここまで見てきたとおり、領収書は市販のものを使わなければならないわけではありません。正しい形式と記載内容であれば、エクセルで作成されたものであっても、領収書として認められます。

※画像は執筆時点のイメージであり、最新の画面と異なる場合がございます

なお、「マネーフォワード クラウド請求書」は直感的な操作で、従来の表計算ソフトに比べて格段に素早く領収書や、見積書 ・納品書・ 請求書も簡単に作成できます。

\エクセル不要!領収書をフォーム入力でラクに作成/

そもそも領収書とは?

領収書とは、金銭等の支払いを受けたことを証明する書類のことです。領収書には支払いを受けた者及び支払った者の氏名や取引日付、金額、取引内容などが記載されます。

領収書は、会計上及び税務上の根拠書類としても重要な役割を果たし、領収書やレシートがないと会計上認められず税金が増えてしまうこともあるため、一定期間の保存が求められるものもあります。

領収書はその性質上複数の法律に関与しているため、様々な観点から解釈をすることが可能であり、それによって予期せぬトラブルが発生しやすいという面もあります。

領収書を発行する意味

領収書は商品やサービスに対して、お金を支払う側が確実に代金を支払ったということの証明に、またお金を受け取った側が確実に代金を受け取ったことを証明するために発行されます。

レシートとの違い

領収書は主として「支払いの証明」として利用され、レシートは主として「購入の証明」として利用されている傾向があり、多くの場合、レシートには支払いについての情報まで記載されています。

したがって、レシートであったとしても領収書と同じ役割を果たすものであれば、領収書として認められるのが通例です。具体的には領収日付、売上代金に係る金額、発行元、受領した事実が認められる表記があるものは、すべて領収書に該当します。

【基礎編】領収書の書き方と見本・注意点

領収書を作成する上で最も重要なことは、以下の2点です。

- 金銭授受の事実を証明するための事項を記載すること

- 改ざんされないための措置をとること

詳しくは、以下の記事も参考にしてください。

※以下は上記の抜粋版となります。

タイトル

中央寄せにして領収書であることがよくわかるようにしましょう。

日付

領収書に記載する日付は実際の領収日です。先に商品を引き渡して後日代金が支払われた場合は、実際に支払いがあった日付になります。日付の書き方は西暦、和暦どちらでも構いません。

宛名

相手先の、正式名称を記入しましょう。

金額

領収書には金銭を受け取った法人名や金銭授受日、売上金額などを記載します。金額の改ざんを防止するために金額の先頭には「¥」や「金」を、末尾には「※」や「−」を付けます。さらに金額の0表示3つごとに「,」を付けて記載します。

但し書き

但し書きには、具体的に何の代金を領収したのかを記入します。

金額の内訳

領収書以外に請求書等があり、一定の記載がある場合には不要ですが、領収書のみが取引の証拠である場合に内訳には、税率の異なるごとに合計した金額や消費税額を記載します。

発行者

領収書の発行者の住所・名称を記入します。

収入印紙

印紙税法により、領収書は「金銭または有価証券の受取書」にあたり、5万円以上の場合は収入印紙が必要です。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

口座振替の領収書の書き方・無料テンプレート

当記事では、口座振替の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちらから…

詳しくみるピアノ教室の領収書の書き方・無料テンプレート

当記事では、ピアノ教室の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ピアノ教室の領収書が必要なケースは?…

詳しくみる立替金の領収書の書き方・無料テンプレート

当記事では、立替金の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちらから無…

詳しくみる運転代行の領収書の書き方・無料テンプレート

当記事では、運転代行の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちらから…

詳しくみる百万円と領収書に書きたいときの書き方・無料テンプレート

当記事では、百万円と領収書に書きたいときの書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方…

詳しくみる「領収書在中」は封筒のどこに記載する?書き方と注意点を解説

領収書を郵送する場合、領収書を封入した封筒に「領収書在中」と記載することがあります。この記事では、領収書在中という文言を封筒のどの位置に記載するのか、なぜ記載するのか、記載時のポイントとあわせて解説します。 「領収書在中」は封筒のどこに記載…

詳しくみる