- 更新日 : 2024年10月18日

個人事業主・フリーランスなら知っておきたい請求書の書き方まとめ

個人事業主(フリーランス)であっても、請求書を作成して取引先に渡す必要があります。請求書に決められた書式や書き方はありませんが、基本的な請求書の書き方を知っておくことは大切です。また、源泉徴収など、個人事業主(フリーランス)ならではの記載事項もあります。

ここでは個人事業主(フリーランス)なら知っておきたい請求書の書き方について解説します。

目次

個人事業主の請求書の書き方・記載項目は?

個人事業主(フリーランス)の請求書を作成する際の、基本的な書き方は以下の通りです。

1. 請求書のあて先

発注者の社名、事業部名、担当者名などを記載します。発注者とは異なる社名などを指定される場合もありますので事前に確認しましょう。

2. 請求内容

今回の請求対象となる商品名やサービス名、金額を記載します。数量がある場合は、数量も忘れずに記載します。また、取引先によって書き方が異なることもあります。例えば、販促費として「サンプル用ミニボトル」を追加するよう指示がある場合があります。

3. 消費税の表示

消費税の金額を明記します。

また、内訳に軽減税率の対象とならない品目(10%)と対象となる品目(8%)の小計を分けて記載し、それぞれの消費税額を明らかにします。

4. 発行日

基本的には、発注者が指定する締日を記載します。請求書の作成日ではないので注意しましょう。

\フォーム入力で請求書をカンタン・自動作成!/

5. 支払期日

双方で取り決めた支払日を記載します(「下請代金支払遅延等防止法」では、支払期日は受領より60日以内としています)。支払遅延防止のために毎回記載するとよいでしょう。

6. 発行者

ご自身の名前を記載します。

7. 振込先

銀行名、支店名、口座の種類(当座・普通など)、口座の名義、口座番号を正確に記載します。振込手数料を負担してもらう場合は、その旨を記載します。

8. 特記事項

支払い期日が変更される条件や分割払いなど、請求と支払いに関して特別な条件がある場合に記載します。

9. 請求書番号

後で請求済みや入金などの確認が簡単にできるように、右上に請求書番号を記載します。

10. ※適格請求書(インボイス)の場合の項目

インボイス制度に対応した請求書の場合は、下記の項目も必要です。

- 登録番号

- 軽減税率の対象である旨の表記

- 税率ごとに区分して合計した税抜または税込対価の額および適用税率

- 税率ごとに区分した消費税額等

詳しくは、下記の記事に記載していますので、必要に応じてご参考ください。

個人事業主・フリーランス向けの請求書テンプレート(無料)

確定申告お役立ち資料集より、Excel形式の請求書テンプレートをダウンロードいただけますので、お気軽にご使用ください。

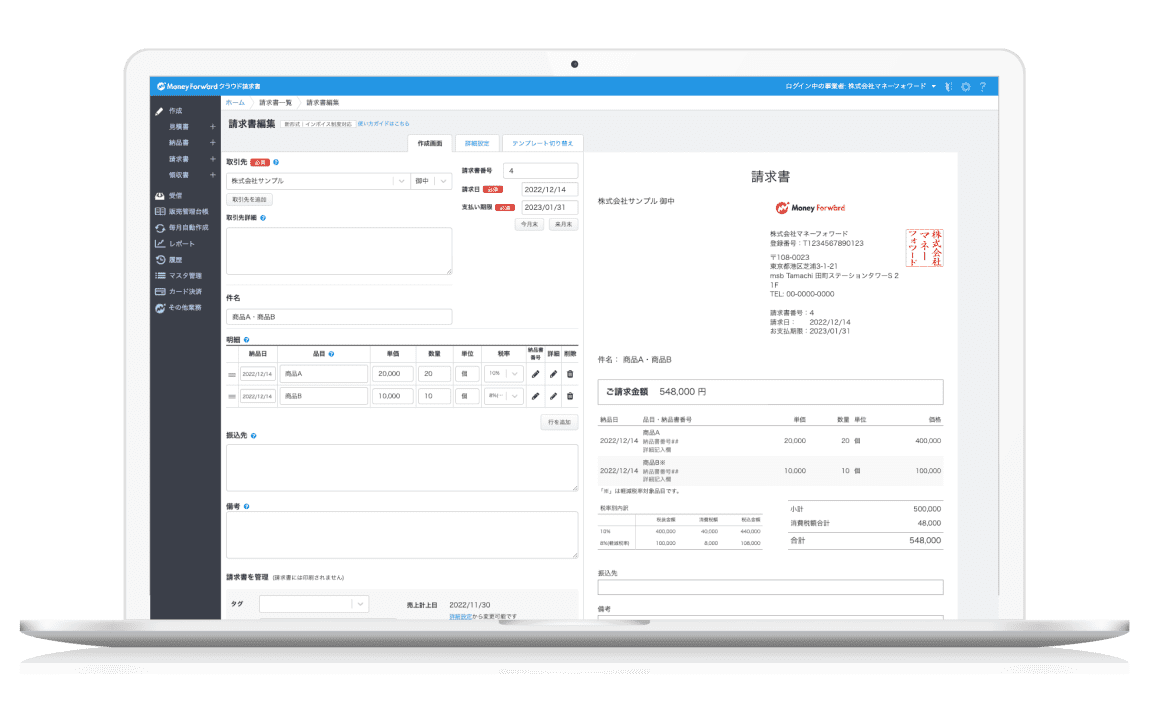

継続して請求書を発行する予定がある方は、Excel形式ではなく、簡単に請求書が作成できる「クラウド型請求書ソフト」もおすすめです。

「マネーフォワード クラウド請求書」は、個人事業主・フリーランス・副業の方にも多くご利用いただいているので、ぜひお気軽にお試しください。

\エクセル不要でラクに作成!/

個人事業主が請求書を発行する際の注意点は?

個人事業主(フリーランス)で請求書を発行する際、以下の点について注意する必要があります。

金額の書き方

金額には前に「¥」を付ける書き方と、最後に「円」を付ける書き方の2つがあります。どちらが正式なのかは、決まっていません。取引先に合わせるなどして決めましょう。

また、数字には、3桁ごとに「,」を付けます。例えば、1000円ではなく、1,000円と記載します。

印鑑の種類

事業で使う印鑑には、丸印(代表者印)、銀行印、角印などの種類があります。そのうち、請求書では角印を使い、請求書を発行する会社名の部分に角印を押します。

印鑑の種類については、次の記事で詳しく解説しています。こちらもご参照ください。

消費税の書き方

請求書では、税込金額、本体価格(税抜価格)、消費税額の3つを記載するのが一般的です。原則、税込金額を記載する義務はありますが、税抜価格で契約している場合は、消費税を記載する必要はありません。

ただし、税込金額、本体価格(税抜価格)、消費税額(小計の後に記載)の3つを記載するのが一般的のため、取引先からの指定がなければこの形で記載します。

源泉徴収税の有無

個人事業主(フリーランス)が一定の業種の仕事をする場合で、取引先が法人などの場合は、あらかじめ報酬金額から源泉徴収税額が差し引かれて入金されます。源泉徴収の対象となる主な報酬や料金は、原稿料やデザイン料、講演料などです。そのほか、モデルの出演料なども源泉徴収の対象です。

源泉徴収される金額は、仕事内容などによって計算方法が異なります。例えば、原稿料や講演料などの源泉徴収税額(源泉徴収される所得税額および復興特別所得税の額)は、以下の通りです。

| 支払金額 | 税額 |

|---|---|

| 100万円以下 | 【支払金額】×10.21% |

| 100万円超 | (【支払金額】-100万円)×20.42%+102,100円 |

取引先が源泉徴収について知らないケースもあるので、対象となる業種の場合は、あらかじめ取引先と確認しておきましょう。

源泉徴収税額を引かれた場合は、年明けに取引先から支払調書が送られてくることがあります。支払調書には、1年間の請求額や源泉徴収税が記載されています。確定申告書の作成に必要になるので必ず保管してください。

参考:源泉徴収が必要な報酬・料金等とは|国税庁、原稿料や講演料等を支払ったとき|国税庁、報酬・料金等の源泉徴収義務者|国税庁

2023年10月からはインボイス制度に対応する必要がある

2023年10月からは、インボイス制度が導入されます。インボイス制度の適用を受ける事業者は、インボイス制度に則った請求書を発行しなければなりません。

今までの請求書との違いとして、適格請求書発行事業者の氏名や登録番号の記載、適用税率の記載の厳密化などがあります。そのため、事業者はインボイス制度への対応が迫られます。

もちろん、クラウド請求書では、インボイス制度にもしっかりと対応する予定となっているので、安心です。インボイス制度の詳細については、次の記事で詳しく解説しています。こちらもご参照ください。

記載漏れや不備がないよう請求書を発行しましょう

個人事業主(フリーランス)であっても、請求書には様々な事項を記載する必要があります。どの項目も重要な項目で、記載漏れがあると後で問題が起こる可能性もあります。

請求書を発行する際には、何を記載したらよいのか、記載漏れや記載間違いがないかを確認し、正しいものを発行しましょう。

また、発行済の請求書は控えを残し、しっかりと保存をしておくことも重要になります。保存の手順や保存場所を確立し、紛失しないように気を付けましょう。

【個人事業主・フリーランスの方向け】請求書を簡単に作成する方法

マネーフォワード クラウド請求書では、見積書・納品書・請求書をテンプレートで簡単作成でき、副業の方や個人事業主の方に多くご利用いただいております。

フォームに沿って入力するだけなので、Excelのテンプレートも不要です。

個人の方に向けて、1ヶ月無料トライアルも用意していますので、ぜひお気軽にご使用ください。

よくある質問

個人事業主が請求書に記載しなければならない内容とは何ですか?

宛先や請求内容、消費税、発行日などです。詳しくはこちらをご覧ください。

個人事業主が請求書を発行する際の注意点は?

金額の書き方や消費税の書き方、源泉徴収税の有無などに注意します。詳しくはこちらをご覧ください。

個人事業主の請求書は、インボイス制度に対応する必要がありますか。

はい。あります。インボイス制度に対応した記載内容などにする必要があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

郵便料金に消費税は発生する?仕訳やインボイス対応についても解説

郵便料金は、その内容などによって消費税の取り扱いが異なることがあります。例えば、郵便切手は原則として購入時には非課税です。この記事では、郵便料金と消費税の関係や、消費税が非課税になる場合と課税になる場合、インボイスとの関係について解説します…

詳しくみる請求書のファイリング方法は?効率化はできる?

法人や個人事業主は、請求書を一定の期間適切に保管しておかなければなりません。保管方法は、紙の状態でファイリングする方法とデータで保管する方法の2種類に大きく分類できます。 この記事では、ファイリングする場合の分類方法や保管の効率化の手法など…

詳しくみる請求書処理のフローは?受領から保管まで徹底解説

企業の経理担当者は、請求書を適切に処理するフローを把握しておきたいのではないでしょうか。請求書は発行と受領で必要な処理が異なるため、それぞれの流れを理解しておく必要があります。本記事では受領した請求書を処理するフローや保管方法、処理業務を自…

詳しくみる請求書に振込先はどう記載する?項目や注意点を解説

事業者間の取引において請求額を口座に入金にしてもらうためには、請求書に振込先を記載する必要があります。振込先の情報として具体的にどのような事項を記載すべきか、今回は請求書に記載が必要な振込先に関する項目や注意点などを解説していきます。 請求…

詳しくみる請求書の管理方法は?エクセルの課題やおすすめのシステムも解説!

日々の経理業務で扱うことの多い請求書ですが、上手に管理する方法をご存じでしょうか?法律では、原則として個人で5年間、法人で7年間、請求書を保管することとされており、その間の請求書だけでも膨大な量になります。 この記事では、多くの請求書をまと…

詳しくみる請求書買取サービスのメリットは?利用時の注意点も解説

請求書買取サービスは、請求している代金を早期に入金させて資金繰りを良くしたい場合などに活用できる、債権を現金化できるサービスです。2社間で行うものと3社間で行うものなどで仕組みが異なります。 この記事では、請求書買取サービス利用時のメリット…

詳しくみる