- 更新日 : 2025年6月17日

インボイス制度で領収書に登録番号は記載する?手書きの注意点も

インボイス制度においては、小売業や飲食店業・旅行業・タクシー業などの事業者は、インボイスの登録番号など所定の事項を領収書に記載すれば、領収書をインボイスを兼ねた「適格簡易請求書」として発行できます。

この記事では、領収書発行に際するインボイス制度の対応方法を解説し、インボイスを兼ねた領収書のテンプレートを提供します。

目次

インボイス制度とは

インボイス制度とは、2023年10月に開始された制度で、正確には「適格請求書等保存方式」といいます。インボイス制度の開始後は、売り手側は適格請求書発行事業者になるための登録申請と、インボイス制度の要件に沿った「適格請求書(インボイス)」の交付・保存が必要となりました。

なお、適格請求書(インボイス)とは、現在使われている区分記載請求書に、登録番号・適用税率・消費税額等が追加された書類やデータのことです。インボイス制度開始後、買い手側(課税事業者)は、適格請求書以外の請求書では仕入税額控除が受けられなくなるので注意が必要です。

インボイス制度と領収書の関係性

インボイス制度の導入後、領収書やレシートは要件を満たしていれば、「適格簡易請求書(簡易インボイス)」として取り扱いが可能です。

インボイスと簡易インボイスの違い

適格簡易請求書(簡易インボイス)は、適格請求書の記載項目を簡略化した書類で、小売業や飲食業など不特定多数と取引する特定の事業者が交付できるものです。この適格簡易請求書(簡易インボイス)を交付された場合も、通常のインボイスと同様に仕入税額控除の適用を受けることができます。

領収書を簡易インボイスとして発行できる事業種

領収書を簡易インボイス(適格簡易請求書)として発行できる事業種は、「不特定多数の人に商品・サービスを提供する事業」のみとなり、具体的には以下の7事業種です。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定多数の者に対するものに限る)

- その他これらの事業に準ずる事業で、不特定かつ多数の者に対する事業

- 商品・サービスの提供を、販売相手の氏名や名称などを確認せずに、広く行うことが常態である事業

- 氏名を確認するものであったとしても、相手を問わず、広く一般を対象に取引を行う事業

参考:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

\インボイス制度対応の領収書を簡単に作れる/

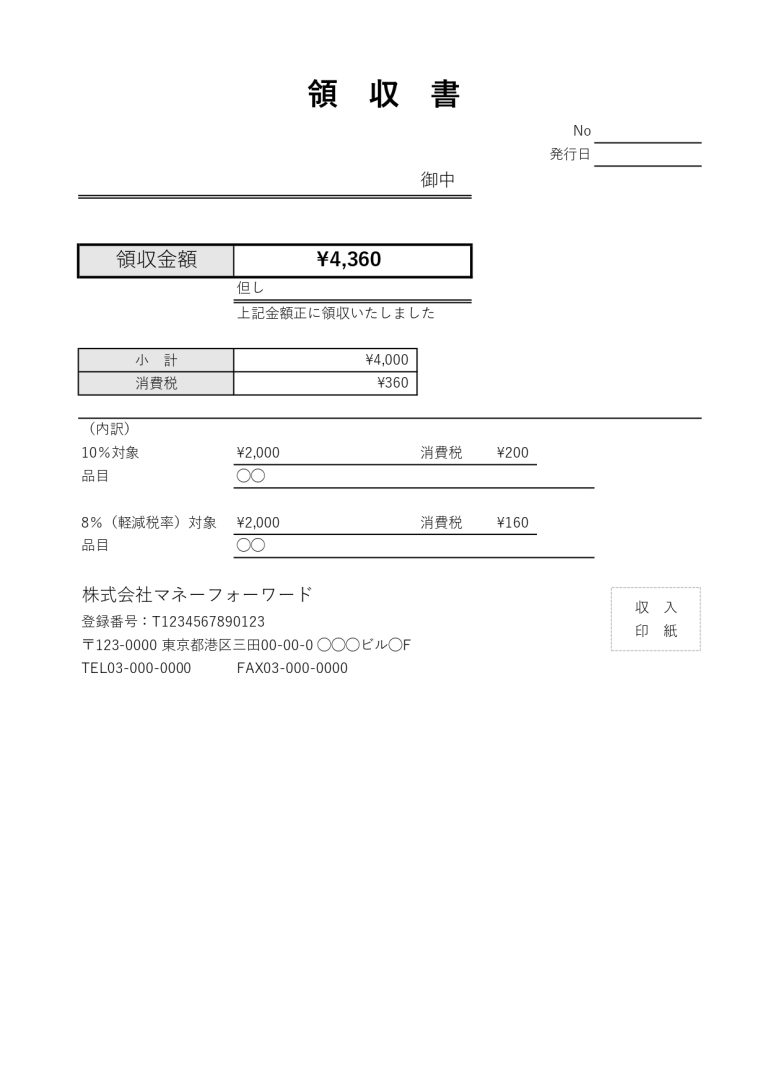

インボイスを兼ねた領収書のテンプレート

インボイス(適格請求書)を兼ねた領収書のテンプレートは、こちらからダウンロードが可能です。

画像:インボイス制度に対応した「領収書」を作成する方法(※画像は執筆時点のイメージであり、最新の画面と異なる場合がございます)

なお、マネーフォワード クラウド請求書では、フォーム入力だけでインボイス制度に対応した領収書を簡単に作成できます。

\インボイス制度対応の領収書をフォーム入力でラクに作成/

領収書を適格簡易請求書として発行する際の記載項目

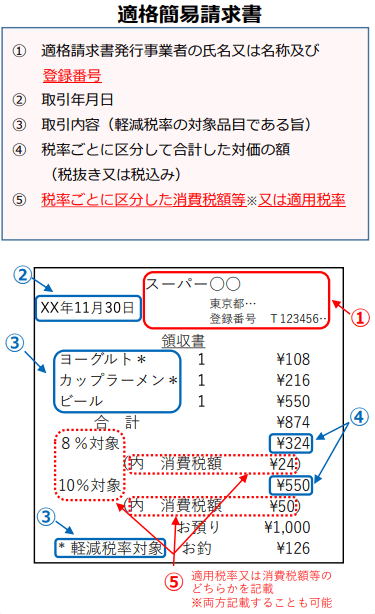

領収書・レシートをインボイス(適格簡易請求書)として発行する際に、記載が必要な事項は以下のとおりです。

- 適格請求書発行事業者の氏名または名称と登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

領収書の場合には但し書きなどで記載します。軽減税率対象の品目がわかるような記載が必要です。 - 税率ごとに区分して合計した対価の額(税抜または税込)

- 税率ごとに区分した消費税額または適用税率

なお、インボイス制度について詳しくは、以下の記事にも記載されています。

領収書にインボイスの登録番号は記載すべき?

領収書やレシートを適格簡易請求書として発行する際には、インボイス発行事業者の登録番号を記載しなければなりません。

適格簡易請求書として発行しないのであれば(仕入税額控除をしないのであれば)、領収書・レシートに適格請求書発行事業者の登録番号を記載しなくても問題ありません。(義務ではありません)

領収書にインボイスの登録番号を記載する際のポイント

領収書にインボイス発行事業者の登録番号を記載する際には、領収書のどこに記載するかの指定はされていません。ただし、登録番号は発行事業者名と併せて記載することが求められているため、発行事業者名の近くに記載するのがよいでしょう。

この記事で提供しているテンプレートでは、発行事業者名は末尾に記載されているため、登録番号はその直下に記載してあります。

インボイス登録番号の確認方法

領収書に記載するインボイス登録番号が間違っている場合には、領収書を受け取った取引先は仕入額控除が受けられなくなってしまいます。領収書には、必ず正しい登録番号を記載しましょう。

自身・自社の登録番号の確認は、インボイス発行事業者の登録時に交付される「登録通知書」で確認できます。登録通知書は、郵送で申請した場合には書面、e-Taxで申請し、登録通知書等をe-Taxで交付希望した場合は、e-Taxで登録通知書等を受領することができます。希望しなければe-taxで申請しても書面になります。

\インボイス制度対応の領収書を簡単に作れる/

インボイス制度で領収書の発行側がチェックすべきポイント

インボイス制度で領収書の発行側がチェックすべきポイントは、以下の通りです。

- 領収書フォーマットの変更や、領収書発行システムの確認

- 電子インボイスの活用

- 適格簡易請求書の保存方法についての確認

- 適格請求書発行事業者になるための申請

まず、適格請求書や適格簡易請求書を適正に発行できるよう、フォーマットの変更、既存の発行システムの改修や新システムの導入を検討する必要があります。これは、自動で必要な項目を含む領収書を発行するためです。手書きでの発行が主な場合も、記載ミスを防ぎ、業務効率を高めるためにシステム導入を検討することが推奨されます。

次に、電子インボイスの活用を検討することです。これは、ペーパーレス化の推進や、デジタルトランスフォーメーション(DX)に対応するため、さらには取引先からの要求に柔軟に応えるために重要です。電子インボイスで発行・受領することで、データの即時性と正確性が向上し、管理が容易になります。

最後に、発行した適格請求書や適格簡易請求書の控えを適切に保存することが義務付けられています。保存期間は7年間であり、保存方法は紙の場合と電子の場合がありますが、2024年1月1日からは電子データで受け取った領収書を電子データのまま保存することが義務化されています。これにより、電子インボイスの利用が一層重要になり、保存の手間とコストを削減できます。

インボイス制度で領収書の受領側がチェックすべきポイント

インボイス制度で領収書の受領側がチェックすべきポイントは、以下の通りです。

- 領収書がインボイス要件を満たしているかの確認、登録番号の記載確認

- 仕分け作業の確認

- 保存方法の確認

まずは、受け取った領収書が仕入税額控除の条件を満たしているか、特に適格請求書発行事業者の登録番号が正しく記載されているかを確認する必要があります。記載内容に間違いがある場合は、再発行を依頼することが重要です。

次に、適格請求書(または適格簡易請求書)とそれ以外の領収書を適切に仕分ける必要があります。これは、仕入税額控除を受けることができる取引のみが対象となるためです。適格請求書とそうでないものを識別し、管理することが必須です。

さらに、受け取った適格請求書は、原則として7年間(法人の場合、事業で赤字が発生した事業年度は最大10年間)保存する義務があります。2024年1月1日以降、電子データで領収書を受け取る場合は、電子データとして保存する必要があります。

これらの対応は、仕入税額控除を適切に受けるために非常に重要であり、特に領収書の内容確認と保存は、インボイス制度の遵守を確実にする上で必要不可欠な業務となります。また、電子帳簿保存法の改正により、電子データの適切な管理も求められるため、システムの整備や業務フローの見直しも検討する必要があります。

電子インボイスとは

電子インボイスとは、データとして領収書やレシートに記載した内容を記録したものを指します。電子インボイスも適格要件を満たせば適格請求書として扱うことが可能です。

なお、電子インボイスは保存方法によって以下の2つに分けることができます。

- 文字として入力されたデータ、スキャナから読み取って文字として保管されたデータも含む

- 写真として保管されたデータ

文字として保管されたデータに関しては、適格要件を満たせば常に適格請求書として用いることができます。しかし、写真として保管されたデータに関しては、領収書や請求書、納品書などの一部の書類のみ適格書類として扱われる点に注意が必要です。

手書きの領収書ではなく電子インボイスを利用するメリット

手書きの領収書ではなく、電子インボイスを利用することで誤字が減らせるというメリットがあります。パソコンで入力する場合はまとめて取引先名などを検索できるので、間違いがあるときは気付きやすくなるでしょう。また、手計算をしないことで、税額計算のミスも回避できます。

手書きの領収書ではなく電子インボイスを利用する場合の注意点

電子インボイスを発行するためには、電子インボイスを作成するためのシステムが必要です。領収書などを発行する機会が多くない企業にとっては、導入にかかるコストのほうが、導入して得られるミス回避や手間の削減などのメリットよりも大きいと感じるかもしれません。

免税業者に必要なインボイス制度への対応

2023年10月以降は、免税業者として営業している場合であっても、取引先から消費税率や消費税額が記載されている請求書や領収書を求められることがあります。場合によっては取引しづらいと取引先が感じ、取引を控えるなどの不利益が生じることもあるかもしれません。

このような不利益を避けるためにも、インボイスの交付が必要になる場合は以下の対応を進めましょう。

- 適格請求書発行事業者に登録する

- 消費税課税事業者選択届を提出する

適格請求書発行事業者に登録する

適格請求書には、インボイス制度の登録番号の記載が必要です。まだ登録していない場合は、税務署に「適格請求書発行事業者」として登録して登録番号の交付を受けましょう。

消費税課税事業者選択届を提出する

免税業者は消費税率についての記載が不要なため、適格請求書を発行できません。発行には、消費税課税事業者になることが必要です。税務署に「消費税課税事業者選択届」を提出し、インボイスを発行できる状態にしておきましょう。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

軽減税率の領収書の書き方・無料テンプレート

当記事では、軽減税率の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちらから…

詳しくみるフリーランスの領収書ガイド!宛名や書き方をテンプレート付きで解説

総務省が実施した「令和4年就業構造基本調査」によると、本業がフリーランスの数は209万人で、有業者の3.1%を占めています。これらフリーランスが取引で発生する領収書等の書類数も増えてきていることでしょう この記事では、フリーランスと領収書と…

詳しくみるホールインワンの領収書の書き方・無料テンプレート

当記事では、ホールインワンの領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこち…

詳しくみる領収書の裏書の書き方・無料テンプレート

当記事では、領収書の裏書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちらから無料…

詳しくみる手書きの領収書を発行する手順は?書き方のポイントも解説

領収書は手書きでも電子発行でも問題ありません。この記事では手書きで領収書を発行する際の書き方や注意点について説明するので、ぜひ参考にしてください。また、領収書発行を効率化するための方法についても紹介します。 領収書は手書きで発行してもよい …

詳しくみる借金の返済用の領収書の書き方・無料テンプレート

当記事では、借金の返済用の領収書の書き方やポイントについて、分かりやすく解説しています。 また、領収書の無料テンプレート、領収書の書き方の基本事項なども併せて紹介していますので、ぜひ併せてご参考ください。 ▼テンプレートをお探しの方はこちら…

詳しくみる