- 更新日 : 2024年7月17日

返済不要な資金調達とは?手法や特徴など全体像を解説

スタートアップの経営者にとって、資金を安定的に確保することは重要なテーマの1つでしょう。

一方、資金調達といえば、まず想像するのは銀行などからの融資ではないでしょうか。しかし、これらは基本的に利息の支払いや返済が必要であり、場合によっては経営を圧迫することにもつながります。

資金調達には、このような銀行からの融資などの他に、返済が不要な方法も存在します。

本記事では、そのような資金調達の手法や特徴などを解説します。

目次

返済不要な資金調達の方法

まず初めに、返済が不要となる資金調達の方法を紹介します。これらの手段は、主に次の4カテゴリーに分けることができます。

1. エクイティファイナンス(株式発行)

2. 補助金・助成金

3. クラウドファンディング

- 購入型

- 寄付型

- 株式投資型

- 融資型

4. ファクタリング

それぞれの手法の違いや特徴について、次章で解説していきます。

各資金調達手法の特徴

上記で紹介した返済不要な資金調達の方法について、それぞれ詳しく解説します。

エクイティファイナンス(株式発行)

株式の発行は、企業が資金を調達するための一般的な方法として馴染み深い方も多いでしょう。

エクイティファイナンスでは、株式や株式に転換できる債券を投資家に販売することで企業が資金を調達し、その見返りとして株式を所有する投資家に対して株式利益を提供します。

したがって、投資を受けたお金そのものに対する返済は不要で、株式評価額の上昇分の利益や、一部配当などを投資家に還元する形になります。

株式発行による資金調達は、企業の規模やステージに応じて、数千万規模のエンジェル投資家から100億円規模のVC/PEファンドまで幅広い投資家が存在するため、自社に合った適切な投資家を選択するよう心掛けましょう。

なお、エンジェル投資家やベンチャーキャピタルなどから出資を受けた場合は、投資家らから経営に関するアドバイスをもらえる一方で、出資の条件によっては経営に深く関与してくる場合もあるため、それを避けたい際には留意が必要です。

エクイティファイナンスについては、下記の記事なども参考にしてみてください。

補助金・助成金

政府や自治体などから支援される補助金および助成金も、返済不要な資金調達法の1つです。

補助金・助成金は、基本的にリスクフリーで申請可能な点が大きな強みであるといえるでしょう。

さらに、創業間もない企業でも資金調達が可能な場合があるため、多くのスタートアップにとって選択しやすい手段となります。

ただし、申請の手続きに時間と手間を要することや、エリアなどの特別な条件が課される場合もあることに留意しましょう。

クラウドファンディング

近年注目を集めるクラウドファンディングも、基本的には資金の返済を必要としません。

クラウドファンディングとは、プロジェクトのゴールを公開し、賛同する支援者から資金を募る仕組みです。

最近では、国立科学博物館が約9億円をクラウドファンディングにて調達した事例が有名です。

クラウドファンディングは、少額でも大勢の個人からの資金調達が可能な点が特徴である一方で、他の提案者との競争になるため、共感するストーリーや明確な事業内容、優れたリターンが必要となります。

これらが困難な場合には、目標とする金額を集められない可能性も大いにあることに注意しましょう。

ファクタリング

売掛債権を現金化するファクタリングも、返済が不要な資金調達法の1つとして挙げられます。

これは、ファクタリング会社に対して売掛金などの売掛債権を売却することで、手数料を引いた金額を調達する方法です。

ファクタリングでは既存の売掛債権を現金化するため、最速で当日など早期の調達が可能な点が特徴です。

ただし手数料が高く、継続的な資金調達先としては不向きな面もあることに留意してください。

各企業の状況に応じたおすすめの資金調達方法

本章では、上記の各資金調達法から、企業の状況に応じたおすすめの手法を紹介します。

それぞれの手法がおすすめな状況をまとめると、次のとおりです。

- エクイティファイナンス:独自性や新規性に自信がある、または大規模な出資を求める場合

- 補助金・助成金:起業すぐの段階でまだまだ見通しが不明な状況や、ビジネスの柔軟性が高く、各自治体などが要求する要件に合致する場合

- クラウドファンディング:少額の出資を求める場合や、既にニュースやSNSで話題になっているなど認知を得ている場合

- ファクタリング:とにかくすぐ資金が欲しい場合や、建設業など売掛金の回収期間が長い業種の場合

- 返済不要ではなく銀行などからの融資:より安定的に収益を得られるビジネスモデルがある場合や継続的な成長を見据える場合

このように各企業の置かれた状況や特徴に応じて、適切な手段を選択することが肝要です。

返済不要な資金調達を行う際の注意点

最後に、返済不要な資金調達を行うにあたって、通常の融資と比べて注意すべき点を解説します。

主な注意点としては次のような点が挙げられます。

- 出資者の期待するリターンを満たすことを意識する

- 経営改善によるバリューアップ(エクイティファイナンス)

- 要件を満たした事業計画(補助金・助成金)

- ノベルティ(クラウドファンディング)

- 手数料(ファクタリング) など

- SNSなどの悪徳業者や詐欺に引っかからないように注意する

- 資金繰りの計画をしっかりと立てて、複合的、中長期的な視点を持って判断する

融資は借りた金額を返済すれば良いだけのため、構造自体はシンプルです。

しかし、返済不要な資金調達法の場合は融資と異なり、別の形でのリターンが求められるため、これらも加味した上で総合的に検討し、自社に適切な資金調達法を選択しましょう。

まとめ

本記事では、返済が不要となる資金調達の手法について、各手法の特徴や企業の状況に応じたおすすめの資金調達方法、融資と比較した際の注意点などを紹介しました。

代表的な手法としては、株式の発行によるエクイティファイナンス、政府や自治体からの補助金・助成金、一般個人からのクラウドファンディング、売掛債権を扱うファクタリングなどが挙げられます。

通常の融資も然りですが、これらの各手法にもそれぞれのメリットとデメリットが存在するため、自社の規模やステージ、資金調達の必要性などを考慮して、適切な手法を選定しましょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

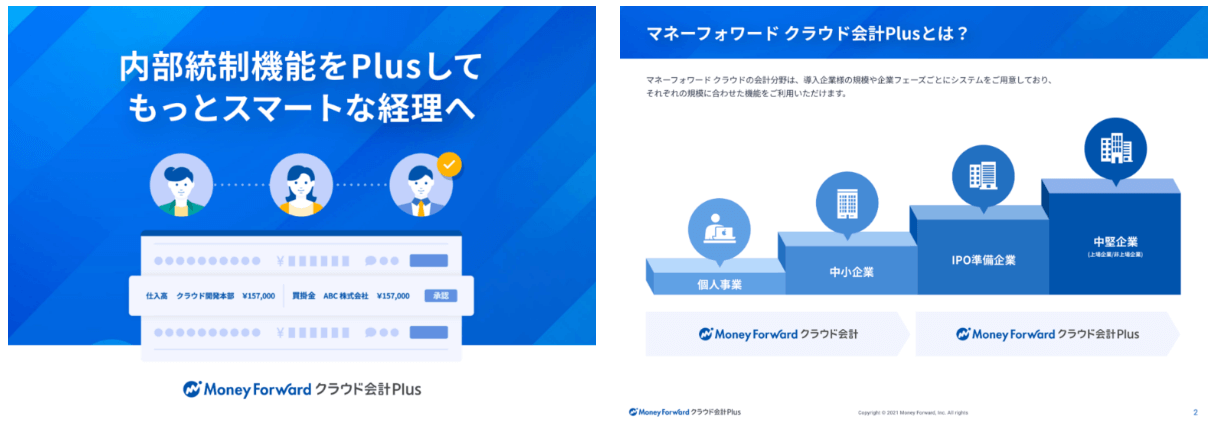

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

IPOにおけるエクイティストーリーとは | 重要性や成功のポイントを説明

エクイティストーリーは、企業が新株発行や資金を調達する際に、投資家や株主に向けて事業内容や事業計画を説明する資料です。 多くの投資家や株主に企業の魅力を伝えることは、成長を続けるた…

詳しくみる転換社債とは?普通社債との違いやメリット、リスクを解説

転換社債とは、一定の条件下で株式に転換できる「新株予約権」がついた社債です。 この金融商品は企業の資金調達の手段として利用され、投資家にとっては株式と債券の中間的な特性を持つ魅力的…

詳しくみる新株予約権原簿に記載すべき内容とは?新株予約権や原簿の役割など全体像を解説

株式会社にとって、株式を発行し資金調達を行うことは、事業活動の根幹だといえるでしょう。 新株予約権はその手段の1つであり、多くの企業が取るべき手続きです。 ただし、新株予約権を発行…

詳しくみるベンチャーキャピタルとは?種類、メリット・デメリットなどを解説

ベンチャー企業がスタートする際に直面する大きな課題の一つは資金調達だと考えられます。この課題に対処する手段として、ベンチャーキャピタルからの資金調達が挙げられます。 本記事では、ベ…

詳しくみるデットファイナンスとは?種類やメリット・デメリットを解説

金融機関からの借入で資金調達を行うデットファイナンスには、株式の発行をはじめとする直接的な資金調達にはないさまざまなメリットが得られる手法です。金融機関からの借入であり自己資本は増…

詳しくみるファクタリング会社の選び方、利用時の注意点を解説

資金調達のためにファクタリングを検討している方は、手数料の高さや現金化のスピードなどを基準に、自社にとって最適なサービスを選ばなければなりません。 また、2社間ファクタリングと3社…

詳しくみる