- 更新日 : 2025年12月2日

東証プライム市場とは?スタンダード市場との違いや上場基準をわかりやすく解説

東証プライム市場(旧東証一部に相当)は、東京証券取引所(東証)の最も上位に位置する株式市場です。これは、グローバルな投資家との対話ができる大企業向けに設計されており、非常に高いガバナンス(企業統治)水準が求められます。中小企業の経営者や担当者にとっては、取引先の信用力判断や、自社が目指す将来像の参考になるでしょう。

この記事を読めば、東証プライム市場とはどのような市場なのか、上場するメリット・デメリットもわかります。これからプライム市場を目指したい人は、ぜひ最後までお読みください。

目次

東証プライム市場とは?

東証プライムは、日本の株式市場の最上位の市場区分です。東京証券取引所(以降、東証)は、2022年4月に市場区分の再編を実施し、東証一部、東証二部、東証マザーズ、JASDAQ(スタンダード・グロース)の5つの市場区分から、プライム市場、スタンダード市場、グロース市場の3つの市場区分に変わりました。

スタンダード市場、グロース市場については以下の記事で詳しく解説しておりますので、併せてご参照ください。

プライム市場のコンセプト

東証の公式サイトでは、プライム市場のコンセプトを次のように表記しています。

【プライム市場のコンセプト】

多くの機関投資家の投資対象になりうる規模の時価総額(流動性)を持ち、より高いガバナンス水準を備え、投資者との建設的な対話を中心に据えて持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

わかりやすく言うと、海外投資家からも魅力的に映る企業となるようにコンセプトを設定しているということです。そうした取り組みの1つとして英語での情報開示が促進されている他、上場時の基準と上場を維持する基準がほぼ同じに設定されているといったことが挙げられます。

こうしたこともあり、主要な株主が国内に限られる企業や、上場後の上場維持基準を満たし続けることに負担を感じる企業は旧東証1部上場企業であってもスタンダード市場への移行を選択するケースが見られます。

旧「東証一部」との違いは?

プライム市場は、旧「東証一部」の後継とされていますが、単なる名称変更ではありません。旧東証一部よりも上場基準や、上場を維持するための基準が厳格化されています。

特に、グローバルな投資家からの投資を呼び込めるよう、市場で実際に売買される「流通株式」の時価総額や比率、さらにコーポレート・ガバナンス(企業統治)の水準が、旧東証一部時代よりも高く設定されました。

この基準変更により、旧東証一部に上場していた全ての企業が自動的にプライム市場へ移行したわけではなく、基準を満たせない、あるいは経営方針としてあえてスタンダード市場を選択した企業もあります。

2022年4月の市場再編時には、新しいプライム市場の上場維持基準を満たしていない旧東証一部企業も、一定の「経過措置」を適用される形でプライム市場へ移行しました。しかし、東京証券取引所は2023年1月にこの経過措置を段階的に終了する方針を発表したため、該当する企業は基準をクリアするための経営改革が急務となっています。

参照:株式会社 東京証券取引所 上場部「論点整理を踏まえた今後の東証の対応」

企業数はプライム市場がトップ

プライム市場は、スタンダード市場、グロース市場の3つの市場の中で、最も多い企業数です。

上場企業数(2025年10月21日時点)

| プライム市場 | スタンダード市場 | グロース市場 |

|---|---|---|

| 1,611社 | 1,567社 | 608社 |

プライム市場の上場企業一覧

プライム市場への上場企業の時価総額上位10社を紹介します。(2025年10月21日時点)

| 順位 | 企業名称 | コード | 時価総額 |

|---|---|---|---|

| 1 | トヨタ自動車(株) | 7203 | 49,027,641百万円 |

| 2 | ソフトバンクグループ(株) | 9984 | 34,838,887百万円 |

| 3 | (株)三菱UFJフィナンシャル・グループ | 8306 | 27,514,381百万円 |

| 4 | ソニーグループ(株) | 6758 | 27,059,167百万円 |

| 5 | (株)日立製作所 | 6501 | 20,479,578百万円 |

| 6 | (株)ファーストリテイリング | 9983 | 17,651,717百万円 |

| 7 | 任天堂(株) | 7974 | 17,019,332百万円 |

| 8 | (株)三井住友フィナンシャルグループ | 8316 | 15,765,225百万円 |

| 9 | (株)キーエンス | 6861 | 14,835,669百万円 |

| 10 | 三菱商事(株) | 8058 | 14,798,246百万円 |

プライム市場とスタンダード市場・グロース市場の違い

プライム市場とスタンダード市場、グロース市場は上場基準に下表のような違いがあります。

上場基準の違い

プライム市場とスタンダード市場、グロース市場は上場基準には下表のような違いがあります。

| 項目 | プライム市場 | スタンダード市場 | グロース市場 | |

|---|---|---|---|---|

| 流動性 | 株主数 | 800人以上 | 400人以上 | 150人以上 |

| 流通株式数 | 2万単位以上 | 2千単位以上 | 1千単位以上 | |

| 流通株式時価総額 | 100億円以上 | 10億円以上 | 5億円以上 | |

| 売買代金 | 時価総額250億円以上 | – | – | |

| ガバナンス | 流通株式比率 | 35%以上 | 25%以上 | 25%以上 |

| 経営成績 財政状態 | 収益基盤 |

または、

| 最近1年間の利益が1億円以上 | – |

| 財政状態 | 連結純資産50億円以上かつ単体純資産がマイナスでない | 連結純資産額が正(プラス)であること | – | |

コンセプトや投資家層の違い

プライム市場とグロース市場、スタンダード市場のコンセプトや投資家層の違いは下表のとおりです。

プライム上場企業は「信用力や事業規模が極めて大きい取引先」、スタンダード上場企業は「安定的で堅実な取引先」、グロース上場企業は「急成長中で将来性がある取引先」といった一つの目安になるでしょう。

| プライム市場 | グロース市場 | スタンダード市場 | |

|---|---|---|---|

| コンセプト | グローバルな投資家との建設的な対話を中心に据えた企業 | 高い成長可能性を有する企業 | 十分な流動性とガバナンス水準を備えた企業 |

| 投資家層 | 機関投資家が多い | 個人投資家が多い | 機関投資家と個人投資家が混在 |

| 企業規模 | 最も大きい | 最も小さい | 中程度 |

スタンダード市場については以下の記事で詳しく解説しておりますので、併せてご参照ください。

東証プライム市場の上場基準・上場維持基準は?

プライム市場への上場には、新規上場基準と同等の「上場維持基準」が設けられており、仮に抵触した状態のまま改善しないと、上場廃止となります。

プライム市場の上場基準は、株主数、流通株式時価総額、収益性、ガバナンスなど多岐にわたります。特に「流通株式時価総額100億円以上」「流通株式比率35%以上」といった、市場で実際に売買される株式の規模と比率に関する基準が大きなハードルです。

プライム市場の上場基準・上場維持基準

| 項目 | 上場基準 | 上場維持基準 | |

|---|---|---|---|

| 流動性 | 株主数 | 800人以上 | 800人以上 |

| 流通株式数 | 2万単位以上 | 2万単位以上 | |

| 流通株式時価総額 | 100億円以上 | 100億円以上 | |

| 売買代金 | 1日の平均売買代金平均0.2億円以上 | ||

| ガバナンス | 流通株式比率 | 35%以上 | 35%以上 |

| 経営成績 財政状態 | 収益基盤 |

または、

| – |

| 財政状態 | 連結純資産50億円以上 | 純資産額が正(プラス)であること | |

従来の東証一部の上場廃止基準は、株主数400人未満、流通株式数2千単位未満、流通株式時価総額5億円未満などと、比較的緩い基準でしたので、プライム市場は大幅に厳格化されている点がポイントです。

プライム市場の実質審査基準

プライム市場の上場審査では、株主数などの形式要件とは別に、「実質審査基準」も定められています。実質審査基準とは、申請会社が安定的・継続的に収益性を維持し、適切な管理体制を構築して、将来性のある経営が適切に行われているかなど審査する基準です。書類審査のほか、ヒアリングや実地調査などで、審査します。

実質審査基準の項目と主な内容を、以下に紹介します。審査基準は、スタンダード市場とほとんど変わりありません。

プライム市場の実質審査基準は以下の通りです。

| 項目 | 内容 |

|---|---|

| 企業の継続性および収益性 |

|

| 企業経営の健全性 |

|

| 企業のコーポレート・ガバナンス及び内部管理体制の有効性 |

|

| 企業内容等の開示の適正性 |

|

| その他公益又は投資者保護の観点から当取引所が必要と認める事項 |

|

出典:2024 新規上場ガイドブック(スタンダード市場編)|日本取引所グループ

プライム市場への上場審査に通過するためには、安定した収益基盤を有していること、事業を公正かつ忠実に遂行していること、企業のコーポレート・ガバナンスや内部管理体制が適切に整備されて機能していることなどが挙げられます。

東証の市場再編に伴う経過措置の適用条件

再編前の東証一部上場企業のうち、プライム市場の上場基準に満たない企業は、プライム市場に上場するための経過措置が設けられています。

経過措置の適用条件については、以下のとおりです。

プライム市場の経過措置の適用条件

| 株主数 | 800人以上 |

|---|---|

| 流通株式 | A)流通株式数 1万単位以上 B)流通株式時価総額 10億円以上 C)流通株式比率5%以上 |

| 売買高 | 月平均売買高 40単位以上 |

| 純資産の額 | 純資産の額が正であること |

出典:日本取引所グループ|上場廃止基準の概要

出典:日本取引所グループ|市場区分の見直しに向けた上場制度の整備について

ただし、プライム市場の経過措置は2025年3月から順次終了していくことがわかっています。

出典:日本取引所グループ|上場維持基準に関する経過措置の取扱い等について

東証プライム市場に上場するメリットは?

プライム市場に上場すると、次のようなメリットがあります。

- 幅広く資金調達をすることができる

- TOPIXに採用されて国内外での認知度が上がる

- 社会的信用が高まることで企業価値が上がる

幅広く資金調達できる

プライム市場は、従来の東証一部に相当する市場です。国際的な知名度も高く、市場自体の安心感もあるため、世界の機関投資家を含めた幅広い投資家から資金調達できると予想されます。

プライム市場の基準は旧東証一部より厳しい基準となっており、銀行からも高い評価を受けやすく、融資を受ける際にプラスになる点もポイントです。

TOPIXに採用されて国内外での認知度が上がる

TOPIX(東証株価指数)とは、東京証券取引所市場第一部に上場している国内の全株式を対象とした株価指数です。1968年1月4日時点の時価総額を基準値100として、その後の株価の動きを指数化しています。TOPIXは、市場で流通している可能性が高い株式(浮動株)の時価総額を基に算出され、日本の経済状況を反映する重要な指標とされています。

プライム市場に上場することで、企業はTOPIXに採用される可能性があります。プライム市場は、東京証券取引所の再編により2022年4月に設立された市場で、旧東証一部に相当します。この市場は、大企業向けであり、多くの機関投資家の投資対象となる規模の時価総額を持つ企業が集まっています。

TOPIXに採用されることで得られるメリットは、まずTOPIXに連動するインデックスファンドなどからの投資が見込めるため、株価の安定や上昇につながる可能性があることです。また、TOPIXに採用されることは、企業の信頼性や知名度の向上にも寄与し、国内外の投資家からの注目度が高まることが期待できます。

さらに、プライム市場に上場することで、より幅広い資金調達の機会が得られ、企業の成長や事業展開を支えることにも繋がります。

社会的信用が高まることで企業価値が上がる

先述したように、プライム市場は旧東証一部よりも厳しい基準が採用されており、また企業の業績や財務状況に関する情報開示が厳格に求められているため透明性が高く、投資家からの信頼性が高いとされています。その結果として、株式市場での需要が高まることが予想されるでしょう。需要の増加によって、株式の価格が上昇し、企業の株式評価が向上すると考えられます。

また、プライム市場は上場維持にも厳しい基準が設けられているため、単に数字基準をクリアするだけでなく、社会貢献をはじめとした企業価値向上のための取り組みなどが求められるのです。プライム市場に上場する企業は旧東証一部よりさらに数が少なくなり、プライム市場上場企業である対外的価値はより高まっていると言えるでしょう。

東証プライム市場に上場するデメリットや負担は?

東証プライム市場に上場した場合のデメリットは、以下の通りです。

- 上場や維持にコストがかかる

- 投資家への対応が増える

- 買収されるリスクが高まる

- さまざまな情報の開示が必要

上場や維持にコストがかかる

プライム市場に上場するデメリットとして、上場や維持にコストがかかる点が挙げられます。

まずは、上場時の費用を見てみましょう。

| プライム市場 | スタンダード市場 | グロース市場 | |

|---|---|---|---|

| 上場審査の料金 | 400万円 | 300万円 | 200万円 |

| 新規上場の料金 | 1,500万円 | 800万円 | 100万円 |

プライム市場は、他の市場と比較して上場審査料と新規上場料が大幅に高額です。これは、プライム市場がグローバル投資家との建設的な対話を中心に据えた企業を対象としているため、上場審査基準が厳格化されていることに加え、上場後の情報開示やコーポレート・ガバナンス体制の強化などに要する費用を負担させるためです。

また、上場前には監査法人に払う監査費用や主幹事証券会社に払う報酬が発生します。さらに、上場後も上場時時価総額に応じて年間上場料を支払わなければなりません。

また、プライム市場に上場することで海外投資家向けに英語での情報開示を進めなければならなかったり、気候変動に関する事業リスクの開示義務があったりと、開示に関するコストもかかってしまう点には注意が必要です。

投資家への対応が増える

プライム市場に上場することで、投資家への対応が増える点もデメリットだと言えるでしょう。先述したとおり、プライム市場に上場することで英語での情報開示や気候変動に関する事業リスクの開示を進めなければなりません。

これらのコストがかかってしまうのに加え、海外投資家や、気候変動に関する事業リスクに関して関心がある投資家からの問い合わせへの対応なども実施する必要があるでしょう。

買収されるリスクが高まる

企業の知名度が上昇すると、敵対的買収の標的となる可能性も高まります。どんなに時価総額が大きな企業でも、圧倒的な規模を誇る外資企業に目をつけられると、たちまち経営権を失ってしまうという可能性は、ゼロではありません。

プライム市場に上場して企業の知名度が上昇すると、経営陣の意向に反する敵対的買収のリスクが高まります。これを防ぐためには買収防衛策として毒薬条項の導入、株式の公開買付けの実施、ホワイトナイトの誘致などがありますが、いずれも多額の費用がかかるものです。

また、買収が成功した場合、経営陣が経営権を失う可能性があります。

さまざまな情報の開示が必要

プライム市場に上場すると、さまざまな情報の開示が必要となります。

開示を義務付けられる情報は、「法定開示」と「適時開示」の2種類です。法定開示とは、金融商品取引法及び会社法に基づき、上場企業等が投資家等に対して行う情報の開示を指します。投資家等が投資判断を行うために必要な情報を開示することを目的としており、適時開示と異なり、発生時期が定められています。

適時開示の項目には、以下の種類があります。

適時開示の項目

| 項目 | 例 |

|---|---|

| 決定事実 |

|

| 発生事実 |

|

| 決算情報 |

|

出典:日本取引所グループ|3-2.上場会社とは②~上場会社の情報開示~

情報開示の負担を軽減し、効率的に開示を行うためには、以下のような対策が有効です。

- 情報開示体制の整備

- 情報開示の効率化

- 投資家とのコミュニケーションの強化

- 情報開示システムやビッグデータ分析などの技術活用

- 開示内容や開示方法の定期的な見直し

情報開示は、企業にとって重要な経営課題の一つです。 上記の対策を参考に、自社に合った情報開示体制を構築し、効率的かつ効果的な情報開示を実現することが大切です。

プライム市場へ移行する方法

プライム市場への上場するには、まず上場申請エントリーを行い、プライム市場の上場に必要な手続きを済ませて、書類を提出します。ヒアリングを何度か繰り返した後、審査を受けて問題なければ、上場承認という流れになります。

プライム市場への上場申請の流れ

プライム市場の上場申請から上場承認までの主な流れは、次のようになります。申請から上場までかかる期間は、申請からおおよそ3ヶ月です。

- 上場申請エントリー

- 事前確認・スケジュール調整

担当者、日本証券取引所自主規制法人の審査担当者、主幹事証券会社の間で行われます - 上場申請、申請書類受理、ヒアリング

申請書類を提出し、上場申請の手続きをした後、審査担当者から上場申請理由や、会社の沿革、事業内容などのヒアリングを受けます - 質問事項送付~回答、ヒアリング(質問~ヒアリングのやり取りは3回程度)

不明な点があれば、審査担当者から質問事項を提示。質問に対する回答書をもとに、再度ヒアリングを受けます - 各種面談…審査担当者が審査項目に適合しているか確認をしていきます

- 社長説明会

代表が事業内容や事業計画などを東証に対して実施します - 上場承認

プライム市場申請の必要書類

プライム市場への上場申請を行うのは、以下の書類などが必要となります。

- 有価証券新規上場申請書

- 新規上場申請有価証券訂正通知書

- 反社会勢力との関係がないことを示す確認書

- 新規上場申請に係る宣誓書

- 主要な事業活動の前提となる事項について

- 株券等の分布状況表

- 独立役員届出書

- コーポレート・ガバナンスに関する報告書

- eラーニング受講対象者一覧

プライム市場の上場書類は、新規の場合で9ヶ月~12ヶ月前から準備します。一方で継続の場合は、3ヶ月~6ヶ月です。

プライム市場への上場申請にかかる費用

プライム市場の場合は、上場審査料が400万円、新規上場料1,500万円、その他、年間上場料として、上場時価総額に応じて以下の年間上場料がかかります。

| 上場時価総額 | プライム市場 |

|---|---|

| 50億円以下 | 96万円 |

| 50億円超250億円以下 | 168万円 |

| 250億円超500億円以下 | 240万円 |

| 500億円超2,500億円以下 | 312万円 |

| 2,500億円超5,000億円以下 | 384万円 |

| 5,000億円超 | 456万円 |

東証プライムは日本経済をけん引する

プライム市場は、従来の東証一部に相当する市場で、新規上場基準、上場維持基準いずれも厳格な基準が設定されています。東証プライムとは、高いガバナンスと流動性を持ち、グローバルな投資家と対話する力を持つ大企業の証しです。スタンダードやグロース市場との違いを理解することは、自社の立ち位置や取引先の信用力を把握するうえで役立つでしょう。

上場には高いコストや義務も伴いますが、資金調達力は非常に高いので、プライム市場を目指す起業家・事業主の方は、専門家と連携を取りながら進めていく必要があります。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

【令和7年度 最新版】ストック・オプション丸わかりガイド!

ストック・オプションの概要や種類、IPO準備企業がストック・オプションを利用するメリットに加え、令和6・7年度税制改正の内容についても解説した充実のガイドです。

IPOを検討している企業様はもちろん、ストック・オプションについて学習をしたい企業様も含め、多くの方にご活用いただいております。

J-SOX 3点セット攻略ガイド

すべての上場企業が対象となるJ-SOX(内部統制報告制度)。

本資料では、IPO準備などでこれからはじめてJ-SOXに対応する企業向けにJ-SOXの基本からその対応方法までをまとめた、役立つガイドです。

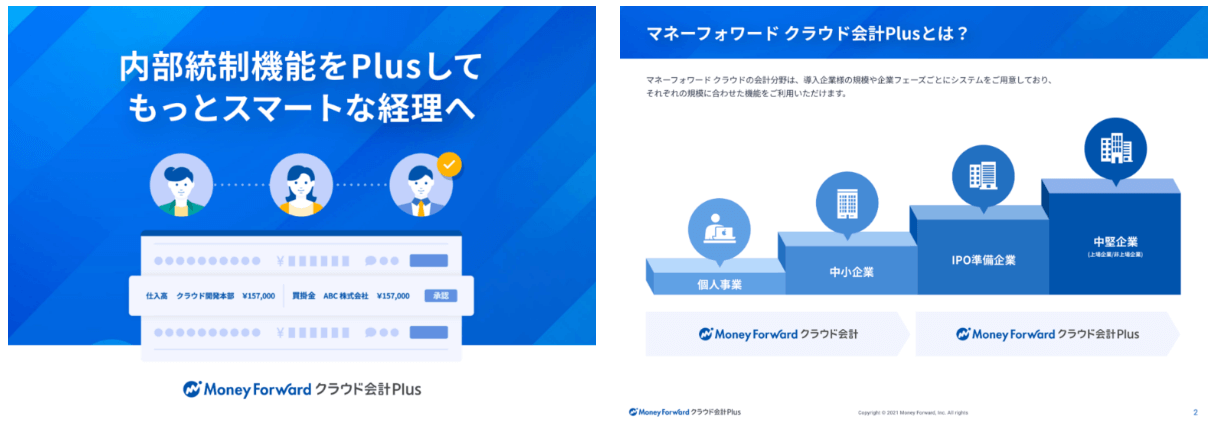

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

IPO(新規上場)における売上高の目安は?上場審査のポイントも解説

IPO(Initial Public Offering)を目指す企業にとって、「どの程度の売上高があれば上場できるのか?」という問題は重要なテーマです。上場する市場区分(東証グロー…

詳しくみるディスクロージャーとは?企業が実施するメリットやデメリットを解説

ディスクロージャーとは、企業が自らの財務状況、業績、経営戦略、リスク要因などの重要な情報を公開することを指します。この情報の開示は、投資家やその他の利害関係者が、その企業の健全性や…

詳しくみる危機管理広報とは 重要性やプロセス、成功のポイントを解説

危機管理広報とは、自然災害や不祥事などの危機発生時に行う広報対応を指します。スピーディーかつ真摯な態度での広報対応により、企業のイメージ低下を防ぎやすくなります。 本記事では、危機…

詳しくみるIPOにおけるロックアップとは?目的や種類、解除条件について詳しく解説

IPOの発行に際し、公開直後の株価の下落を危惧している企業の方も多いのではないでしょうか。上場直後の株式は売り傾向となり、需給のバランスが崩れやすくなります。そこで安定化の手段とな…

詳しくみるIPOの最新動向2024!世界・日本のIPO市場を深掘り

本記事では、世界および日本における2024年最新のIPO動向を解説します。件数や調達額に加え、上場後のパフォーマンスなども紹介します。IPOに成功した企業事例も紹介するので、上場を…

詳しくみる株式会社を設立するメリット3つ|デメリットもわかりやすく解説

事業をおこなうときに、会社を設立して事業をおこなうか、個人事業をおこなうかで迷う人は多くなっています。それぞれに一長一短あり、会社と個人事業の特徴を見据えてどちらをおこなうかを決め…

詳しくみる