- 更新日 : 2024年7月12日

転換社債とは?普通社債との違いやメリット、リスクを解説

転換社債とは、一定の条件下で株式に転換できる「新株予約権」がついた社債です。

この金融商品は企業の資金調達の手段として利用され、投資家にとっては株式と債券の中間的な特性を持つ魅力的なオプションであるといえます。

企業にとっては、普通社債よりも金利が低いため、資金を調達する際に資本コストを削減できるなどのメリットがあります。投資家は発行企業の成長による利益と債券としての定期的な利息収入の両方を期待できます。

この記事では、転換社債の概要・メリット・リスクなどについて説明します。

目次

転換社債とは

転換社債は「CB(シービー)」とも呼ばれます。一定の条件下で株式に転換できる権利(転換権)が付いた社債であり、あらかじめ定められた期間内に特定の価格で株式に転換できます。同時に、社債としても保有・売買できるため、株式と債券の双方の性質を備えている点が特徴です。

転換(Conversion)の仕組み

社債権者は、社債条件に従い、所有する転換社債をいつでも株式に切り替えられます。通常、転換の手続きは転換代理人が担当します。転換代理人は転換の通知を受け取ると、社債権者が転換可能な株式の数を計算し、必要な情報とともにその数を知らせます。

発行可能な株式数は、転換社債の元本額を転換価額で割って計算されます。通常、端数の株は発行されず、現金での支払いは発生しません。

転換価額は、転換社債が発行された際の発行会社の株価に基づいて設定されます。通常、

最初の転換価額は、発行会社の株式の市場価格に対して約5~30%を上乗せした金額になります。

転換により、転換社債の元本に関する貸借対照表の負債金額が、転換される転換社債の元本相当額減少し、株主資本が同額分増加します。

債券としての魅力

転換社債は債券であるため、社債権者は一定期間ごとに利息を受け取ります。利払いの頻度は銘柄により異なり、「半年ごと」「年1回」などがあります。また、満期になると通常は100万円といった額面金額で償還されます。

株価上昇に伴う転換社債価格の上昇(株価連動性)

株価が上昇すると、転換社債の価格も一般的に上昇します。

例えば、転換価格が1,000円の転換社債を額面100万円で購入した場合、100万円で株式に転換できる権利を持っています。株価が1,000円ならば、転換社債の価格も100万円となります。

しかし、株価が1,200円に上昇すると、理論上は転換社債価格も2割上昇して120万円となります。株価の上昇に伴い、転換社債の価格も値上がりを示すのが通常です。

株価が下がった場合の下支え(下方硬直性)

株価が下がった場合でも、転換社債を償還まで保有すれば額面で償還されます。そのため、債券としての価格による下支えがなされ、転換社債の価格は一定水準以下への値下がりはしにくいです。つまり、株価の下落との連動性は低くなる傾向があります。

普通社債との違い

普通社債は「Straight Bond(ストレートボンド)」または略して「SB」と呼ばれ、あらかじめ設定された期間内に投資家へ利息が支払われます。同じ条件で取得価格などが設定されている場合、償還まで保有すると、普通社債の方が利回りが高いのが通常です。

転換権の部分は転換対象の株価の変動に影響されます。転換対象の株価が上昇すれば、全体として転換社債の価値も上昇します。逆に株価が下がれば、転換権部分の価値も減少しますが、転換社債の元本と利息がクッションとして機能し、転換社債全体の価値の下落は抑えられます。

転換社債は債券と株式の両方の特性を持つとされており、値下がりのリスクを抑えつつ値上がりの利益を期待できます。普通社債と転換社債については、「転換権の有無」が最も大きな違いです。

社債については、以下の記事で詳しく解説しています。

※関連記事:「社債とは?株式との違いや種類、リスクや銘柄まで簡単に解説!」

転換社債のメリット

この章では、転換社債のメリットについて解説します。

メリット1:転換社債の発行時点で資金を調達できる

転換社債の発行には、発行時点で資金を調達できるというメリットがあります。

事業資金を早めに確保したい企業にとって、発行時点で将来的にキャッシュで債務を返済するという明確な決定をしなくても資金を調達できることは、大きなメリットであるといえるでしょう。

また、普通株式よりも希薄化を最小限に抑えつつ、効果的な資金調達が可能である点もメリットです。

将来、転換社債が株式に転換されると株価が一時的に下がることもありますが、転換社債については、金銭での償還を望む社債権者もいるため、株式の希薄化を最小限に抑えられます。

メリット2:通常の借入に比べて低い金利で資金調達できる

企業にとって、通常の借入に比べてより低い金利で資金調達できることは大きなメリットです。

転換社債の発行会社は、社債権者に将来株式に転換する権利を与えます。その見返りとして、通常の借り入れよりも低い金利での資金調達が可能となるのです。

特に成長が期待されている企業の場合は、募集に対して投資家が集まりやすい傾向があります。企業の業績が良好で株価が上昇すれば、社債権者は低い価格で株式を取得できるため、投資家にとってもメリットがあります。

メリット3:株式市場でのIPOよりも手続きが簡単

転換社債の発行手続きは、株式市場におけるIPOよりも簡単です。

通常の新株発行では上場までに数年の時間と大量の手続き、費用がかかりますが、転換社債なら手続きが簡略化されるため迅速な資金調達が可能であり、なるべく早く高額な資金が必要な場合にも有効です。投資家にとっても株式投資より安全性が高いため、出資してもらいやすい傾向があります。

また、転換社債を通じて資金を調達する場合、発行されるのは社債であるため、バリュエーションの評定が不要となり、スムーズに資金を調達できます。このように、バリュエーションの算定を回避できるため、転換社債は特に企業価値算定が難しい段階で非常に有益な資金調達手法であるといえます。

メリット4:新株予約権が行使された場合に資金の流失がない

新株予約権が行使されると新株の発行を行いますが、現金での償還が必要ないため資金の流出がありません。通常の社債は満期になると現金で償還しなければなりませんが、転換社債は株式への転換が選択されれば、期日に大きな現金が流出する心配がありません。

転換社債のリスク

この章では、転換社債のリスクについて解説します。

転換が進まないと、支払負担が増加する

企業は通常、転換社債の発行により調達した資金で業績を向上させ、株価が上昇することで、株式への転換が行われることを期待しています。しかし、市場環境や業績の悪化により株価が上昇しない場合、保有者が転換を選ばない可能性があります。転換が選択されなければ、償還時に企業のキャッシュ流出額が増加し、資金繰りの悪化が懸念されます。

株式希薄化や大株主の発生の可能性がある

一方で、転換が大々的に進むと新たな株主が増加し、株式の希薄化が進む可能性があります。また、転換社債の発行数によっては、大量に購入した人が償還前にまとめて株に転換し、急に好ましくない大株主が出現する可能性もあります。

転換社債の発行時のメリットと同様に、発行後のデメリットにも留意する必要があります。

まとめ

転換社債は、新しい株式を一定の条件で取得する権利である「新株予約権」がついた社債です。株式の市場価格が行使価格を上回っている場合、投資家は利益を得られます。逆に株価が上昇しない場合でも、社債としての安定運用が続けられるため、投資家にとっては非常に魅力的です。

これは企業にとってもメリットがあります。「将来、この会社の株価は上がるだろう」という期待があれば、投資家は期待に基づいて転換社債に資金を投入しやすくなり、効果的な資金調達手段となります。

転換社債は、資金を調達できる方法の一つであるため、投資家から資金を得る手段として覚えておくとよいでしょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

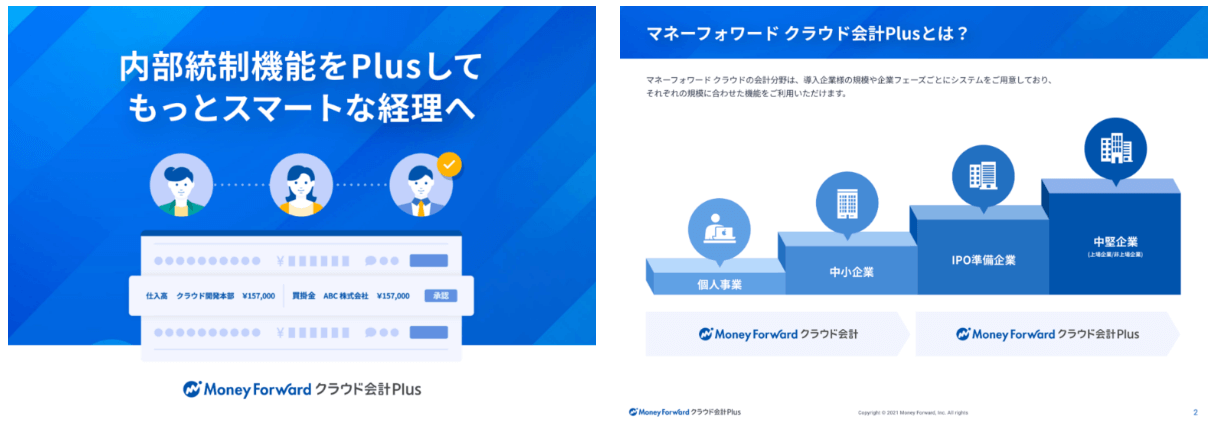

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

IPOにおけるエクイティストーリーとは | 重要性や成功のポイントを説明

エクイティストーリーは、企業が新株発行や資金を調達する際に、投資家や株主に向けて事業内容や事業計画を説明する資料です。 多くの投資家や株主に企業の魅力を伝えることは、成長を続けるた…

詳しくみる設備資金とは?運転資金との違いや日本政策金融公庫からの借入時の注意点を解説

店舗の開業やオフィスを契約するなど、事業を始めるために必要な資金の調達に頭を悩ませている方も多いのではないでしょうか。 事業を始めるために必要なお金として、設備資金があります。設備…

詳しくみるコーポレートベンチャーキャピタル(CVC)とは?その特徴と事例を解説

スタートアップにとって、成長に向けて外部から資金を調達することは、不可欠といっても過言ではありません。その調達先は銀行などの金融機関だけでなく、個人の投資家やベンチャーキャピタル(…

詳しくみる加重平均資本コスト(WACC)とは?計算式や手順・平均についてわかりやすく解説

加重平均資本コスト(WACC)は、企業の投資判断や事業評価に重要な指標であり、その理解と適切な活用は企業の財務戦略を立てる上で不可欠です。ビジネスをしていく上では、負債コストと株主…

詳しくみる返済不要な資金調達とは?手法や特徴など全体像を解説

スタートアップの経営者にとって、資金を安定的に確保することは重要なテーマの1つでしょう。 一方、資金調達といえば、まず想像するのは銀行などからの融資ではないでしょうか。しかし、これ…

詳しくみる公募増資とは?プロセスやメリット・デメリットなどを解説

企業が成長を目指して大規模な設備投資を行おうとする際などには、資金調達が重要な課題となります。長期的な貸付けにはリスクが伴うため、金融機関が融資に慎重なケースも少なくありません。そ…

詳しくみる