- 作成日 : 2025年7月7日

買収防衛策とは?IPO準備企業が知っておくべき仕組みや導入手順を解説

上場企業が敵対的買収の脅威に晒された際、自社を防衛するために講じる施策が「買収防衛策」です。買収防衛策は企業価値や株主の利益を守ることを目的としますが、一方で導入には慎重な検討が求められます。ここでは買収防衛策の概要と必要性について解説します。

買収防衛策のメリット

買収防衛策には、企業を敵対的買収から守るさまざまな効果が期待されます。上場準備段階からその意義を理解しておくことで、企業価値を維持し、経営の安定性を確保する助けになります。この章では、買収防衛策のもたらす主なメリットについて、複数の観点から解説します。

敵対的買収の抑止につながる

買収防衛策を導入する最大の利点は、敵対的買収を未然に防ぐことが期待できる点です。経営陣の同意なしに進められる買収行為に対して、一定の歯止めをかけられることで、企業の独立性や経営方針を守ることが可能となります。また、防衛策そのものが存在すること自体が、買収者にとってのリスクを高め、攻撃へのハードルを上げる抑止力として働きます。

経営の継続性と企業価値の維持

買収防衛策を整えておけば、予期しない敵対的買収によって企業の経営方針が突然変更される事態を避けられます。経営の継続性を確保することで、従業員や取引先への信頼を保ちつつ、長期的な企業価値の向上にもつながります。企業の持続的成長を考えるうえで、こうした仕組みは経営基盤を支える重要な一手となります。

IPO後のリスク対応としての意義

IPOを控える企業にとって、上場後に株式が市場に流通し始めると、敵対的買収のリスクが高まります。買収防衛策を備えておくことは、そうしたリスクに対する備えとして有効です。特に、自社の技術や事業が外部から魅力的と映る場合は、TOBなどで買い占められる可能性も否定できません。実際に、日本国内でも毎年複数件の敵対的買収事例が発生している現状を踏まえると、経営者としてあらかじめ対応策を検討しておく価値は十分にあります。

買収防衛策の注意点

一方で、買収防衛策の導入は慎重な判断が求められます。この章では、買収防衛策に関して注意すべきポイントや潜在的なリスクについて解説します。

株主の利益を損なう可能性

買収防衛策の中には、株主の利益に直接影響する要素を含むものがあります。たとえばポイズンピル型の策では、大量の新株を発行することで買収者の持株比率を下げますが、既存株主の持分も希薄化してしまいます。その結果、株価の下落を引き起こし、株主が経済的損失を被る可能性があります。こうした影響は、株主の理解を得るうえで大きな障害となり得ます。

経営陣の保身と受け取られるリスク

防衛策の導入や発動が「経営陣の地位保全のための措置」と見なされると、企業に対する外部の評価が大きく低下することがあります。実際には企業価値を守る意図があっても、透明性や公正性を欠いた形での導入・運用は、投資家からの信頼を損ねかねません。結果として、株主構成や市場評価に悪影響を及ぼす可能性があります。

企業価値を毀損する手段のリスク

あえて自社の価値ある資産を手放すことで買収意欲を減退させる防衛策もありますが、これは企業価値自体を毀損する結果を招く恐れがあります。株主や従業員への影響が大きいため、強い反発を生む可能性もあります。経営判断としてこうした手法を選ぶ際には、慎重な検討と広範な説明が求められます。

予防的な買収防衛策

予防的な買収防衛策とは、敵対的買収を未然に防ぐことを目的として、平時からあらかじめ整備しておく対応策です。本章では、主な予防的買収防衛策の種類と特徴について解説します。

ポイズンピル(毒薬条項)

ポイズンピルは、最も広く知られる買収防衛策の一つです。特定の条件、たとえばある株主の持株比率が20%を超えたときなどに、新株予約権を既存株主に無償で配布し、行使によって新株が発行される仕組みです。これにより、敵対的買収者の持株比率を意図的に下げ、買収にかかるコストを著しく引き上げることが可能になります。日本では「事前警告型防衛策」とも呼ばれ、2005年頃から多くの企業が採用しています。ただし、新株が大量に発行されることで株式の希薄化が生じ、株価下落の懸念もあるため、その影響についても十分な考慮が必要です。

黄金株(ゴールデンシェア)

黄金株とは、経営の重要事項に対する拒否権を持つ特別な種類株式を指します。たとえば、合併や重要資産の売却といった意思決定には黄金株の同意が必要とされるよう定款に定めておきます。原則として1株のみ発行され、通常は信頼のおける関係企業などに保有してもらいます。敵対的買収によって経営権を握られても、この黄金株の権限によって経営に重大な制限をかけることが可能となるため、非常に強力な防衛手段となります。ただし、導入には定款変更を伴う株主特別決議が必要であり、手続き上のハードルが高い点には注意が必要です。

ゴールデン・パラシュートおよびティン・パラシュート

ゴールデン・パラシュートとは、買収時に退任となる経営陣に対して高額の退職金を支払う制度です。ティン・パラシュートは同様に、一般従業員にも特別な退職金や慰労金を設定する仕組みです。これにより、敵対的買収により企業を掌握しても多額のコストが発生するため、買収の魅力を削ぐ効果が期待されます。ただし、これらの制度は買収が起きなければ実際に行使されないとはいえ、平時から契約を締結しておく必要があるため、株主の理解を得にくい場合があります。

チェンジ・オブ・コントロール条項

この防衛策は、企業の主要な取引契約に「支配権が変わった場合には契約を解除できる」といった条項を盛り込んでおくものです。買収によって経営陣が交代すれば、重要な取引先との契約が解消される可能性があるため、買収者にとってはリスクが高まります。ただし、契約先にもこの条項の存在が知られることになるため、日常のビジネス関係に影響を及ぼさないよう慎重な対応が必要です。

その他の予防的買収防衛策

その他にも、経営陣や関係者が一定以上の株式を保有し続けることで過半数を他者が取得しにくくする「安定株主の確保」、取締役の任期をずらして交代のタイミングを一度にしない「スタッガード取締役会」の導入、あるいは企業を非公開化するMBO(経営陣による自社買収)などが予防策として考えられます。とはいえ、MBOについてはIPOを目指す企業には現実的でない選択肢となります。いずれの手法を採用する場合でも、株主との合意形成を前提とした慎重な運用が求められます。

敵対的買収時に発動する対抗策

敵対的買収が実際に表面化した場合には、企業は迅速な対応を求められます。そのような有事に発動される買収防衛策が対抗策です。以下では代表的な対抗策の内容について紹介します。

ホワイトナイト

ホワイトナイトとは、敵対的買収者とは異なる友好的な第三者に企業買収の救援を依頼し、株式を引き受けてもらう手法です。

通常は第三者割当増資を実施し、選定した相手に新株を発行して買収者の支配権を希薄化させます。ポイズンピルが平時の抑止力であるのに対し、ホワイトナイトは実際に買収が進行してからの対応となります。そのため、救援を依頼する相手の選定には慎重な判断が必要です。

クラウンジュエル(焦土作戦)

クラウンジュエルとは、買収者が企業の中で特に狙っている資産や事業を第三者に売却することにより、買収の魅力をなくしてしまう戦略です。たとえば、重要な技術や特許を事前に他社に譲渡するなどの対応がこれにあたります。ただし、自社の企業価値そのものを意図的に下げる行為であるため、株主の信頼を大きく損なうリスクがあります。現実にはあまり採用されない、最後の手段に近い方法です。

パックマン・ディフェンス

この対抗策は、敵対的買収者に対して逆に買収を仕掛け返すという攻撃的な方法です。ゲームの「パックマン」に例えられ、自社が買収されそうな状況を逆転させようとする意図があります。日本では、相手企業の株式を25%以上取得すれば相手側が当社に対する議決権を行使できなくなるといった制度もあり、一定の法的効果が期待されます。ただし、多額の資金を要するため、実行は現実的には困難です。

その他の対抗策

その他の方法として、自社株を友好的な第三者に取得してもらう「ホワイト・スクワイア戦略」や、意図的に自社の評価を下げるネガティブ情報を公表して買収者の意欲を削ぐ「ジューイッシュ・デンティスト」、経営陣が株主に委任状を求めて買収提案に反対票を集める「プロキシーファイト(委任状争奪戦)」などもあります。これらは時間的猶予が限られる中での判断が必要となるため、事前にシミュレーションしておくことが望まれます。また、どの対抗策も株主の理解と支持を前提とした慎重な実行が欠かせません。

買収防衛策の導入手続きと法的観点

買収防衛策を導入するにあたっては、法的整合性と株主との信頼関係が重要になります。この章では、買収防衛策の導入におけるプロセスを、段階ごとに解説します。

株主総会での承認を得る

日本における買収防衛策の導入では、特にポイズンピルなどの重要な策について、株主総会での承認を得ることが通例です。米国のように取締役会のみの判断で導入できる場合もありますが、日本では市場慣行や過去の司法判断を踏まえ、株主による事前承認が重視されてきました。

実際、多くの企業は買収防衛策を導入する際に、株主総会の議案として提案し、過半数の賛成を得て初めて正式に導入しています。また、導入後も数年ごとに再承認を求める運用が一般的で、通常は2~3年ごとに株主の賛否を問う仕組みとなっています。

さらに、黄金株(ゴールデンシェア)の発行のように定款の変更を伴う場合には、特別決議として3分の2以上の賛成が必要となります。また、大規模な新株予約権の発行など、経営に大きな影響を与える防衛策に関しても、実務上は株主の合意が望まれます。株主の同意を得ないまま導入や発動に踏み切れば、たとえ法的には許容される内容であっても、深刻な株主反発を招くおそれがある点に注意が必要です。

取締役会および独立委員会の設置

買収防衛策の発動可否を判断するプロセスでは、取締役会と併せて独立委員会を設置するケースが増えています。独立委員会とは、社外取締役や法律・金融などの外部有識者で構成され、経営陣とは独立した立場で買収提案の是非を判断する機関です。

この委員会の目的は、経営陣自身の地位を守るために防衛策を濫用することを防ぎ、第三者の視点から判断の公平性と中立性を担保することにあります。たとえば、買収提案が企業価値を大きく損なうと判断された場合、独立委員会は防衛策の発動を勧告します。一方で、合理性があると認めた場合には発動の見送りを求める場合もあります。

このような透明性のある意思決定プロセスを設けることで、株主や裁判所からの信頼を得やすくなります。日本の司法も、防衛策の妥当性を判断する際に、独立委員会の設置や株主意思の確認といったプロセスの有無を重視する傾向があります。

関連法令・取引所規則の遵守

買収防衛策の導入に際しては、金融商品取引法や会社法などの関連法令を遵守することが必須です。たとえば、金融商品取引法では、市場内での株式買付けであっても、3割を超える取得には公開買付け(TOB)手続きが義務付けられています。この制度により、かつて問題となったステルス買収(静かに株式を買い集める手法)への一定の抑止力が働いています。

さらに、東京証券取引所の上場規程では、株主の権利行使を不当に制限する行為があった場合、上場廃止事由に該当する可能性があります。新規上場を目指す企業の場合、防衛策が存在する場合には、上場審査時にその内容や透明性、公正性についてのチェックが行われます。

このように、制度導入にあたっては法的整合性の確認とあわせて、適時開示の実施や上場基準との整合も欠かせません。防衛策が株主利益に反すると市場から見なされた場合、その企業への評価自体が大きく損なわれる可能性があります。

裁判所による司法判断の基準

買収防衛策の適法性をめぐっては、過去の裁判所による判例が重要な参考となります。中でも、2007年の「ブルドックソース事件」では、買収者が企業価値や株主共同の利益を著しく害するおそれがあると認められた場合、新株予約権の無償割当てによる防衛策が適法と判断されました。

この最高裁判決以降、裁判所は以下の3点を総合的に評価するスタンスを取っています。すなわち、(1)買収者が企業価値を毀損する恐れがあるか、(2)防衛策の発動が必要最小限かどうか、(3)手続きが公正に実施されているか、という点です。

また、2021年の「東京機械製作所事件」では、防衛策の緊急導入が司法審査に付され、最終的に最高裁でその発動が認められる判断が下されました。この事例では、買収者による企業価値への悪影響と、取締役会・独立委員会による発動判断の妥当性が認められた形です。

もっとも、裁判所は常に防衛策に好意的というわけではありません。「真摯な買収提案」に対しては、取締役会も真摯に検討すべきであるとする見解も示されています。つまり、防衛策は企業価値と株主利益を守るための最終的な手段であるべきであり、経営者はその行使にあたって冷静かつ慎重な姿勢を持つことが求められます。

上場準備中の今こそ買収防衛策について確認しよう

買収防衛策は、企業が敵対的買収から自社の経営と株主の利益を守るために設ける仕組みです。対策として、ポイズンピルや黄金株、対抗策としてホワイトナイトやクラウンジュエルなど多様な手法があり、企業の状況に応じた選択が求められます。ただし導入には株主の理解と法的な適正性が不可欠であり、独立委員会の設置や司法判断の基準にも配慮が必要です。IPOを目指す企業にとっては、上場後のリスク管理として防衛策の理解と準備が経営の重要課題となります。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

【令和7年度 最新版】ストック・オプション丸わかりガイド!

ストック・オプションの概要や種類、IPO準備企業がストック・オプションを利用するメリットに加え、令和6・7年度税制改正の内容についても解説した充実のガイドです。

IPOを検討している企業様はもちろん、ストック・オプションについて学習をしたい企業様も含め、多くの方にご活用いただいております。

J-SOX 3点セット攻略ガイド

すべての上場企業が対象となるJ-SOX(内部統制報告制度)。

本資料では、IPO準備などでこれからはじめてJ-SOXに対応する企業向けにJ-SOXの基本からその対応方法までをまとめた、役立つガイドです。

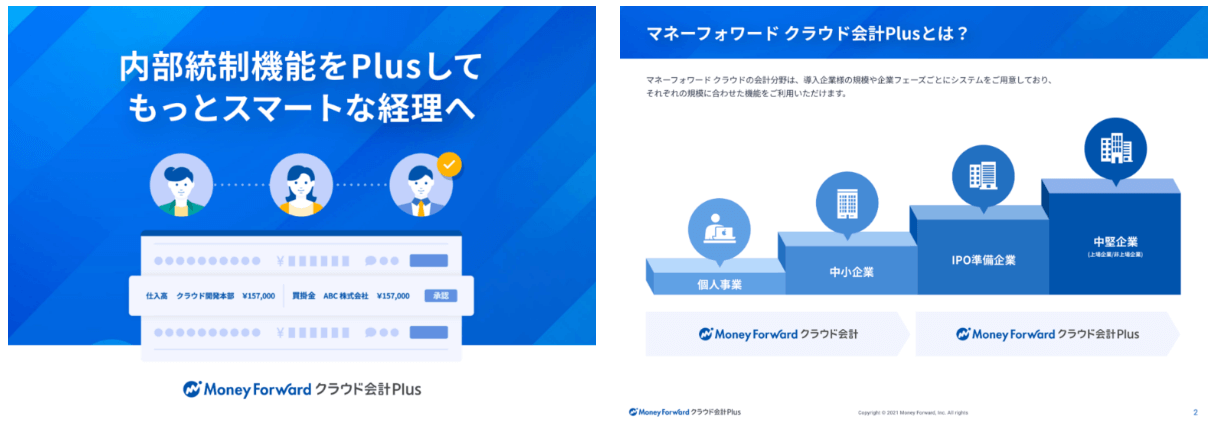

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

上場企業のM&Aの現状|戦略や成功・失敗事例をわかりやすく解説

M&Aを視野に入れている企業の中には、上場企業におけるM&Aの現状について、活発に行われているものなのか、または減少傾向にあるのか、よくわからないという人もいるでし…

詳しくみるIPO準備における年買法(年倍法)の重要性や具体的な実務対応策を解説

年買法(年倍法)は、企業価値を予測するための手法で、企業の将来的な成長性を簡便に評価する指標として利用されます。特にIPO(新規公開株)準備においては、企業の成長性を投資家にアピー…

詳しくみるM&Aで必要な表明保証とは?内容や目的、違反時の影響などを解説

ビジネス上の取引は、一定の信用関係の上に成り立っている部分が大きいといえます。一方で、M&Aのように会社の今後を大きく左右し得る規模の大きい取引では、正確で虚偽のない情報を…

詳しくみる親子上場とは?上場事例や問題点・メリットについても解説

親会社と子会社がそれぞれ上場している状態を指す親子上場は、企業の成長戦略や資金調達の方法として注目されています。 本記事では、親子上場の仕組みやメリット、デメリットなどを詳しく解説…

詳しくみるイグジット戦略のM&AとIPOを比較|メリットやデメリットを解説

イグジットを検討しているものの、バイアウトとの違いや具体的な種類など、詳しくわからないという方もいるでしょう。イグジットは、利益の確保や事業整理を目的に、企業の所有権を売却する行為…

詳しくみる事業承継においてIPOは有効な手段か?親族内承継やM&Aなどと比較した特徴を解説

現経営者にとって、次の後継者を探すことは非常に重要な課題であるため、事業承継についてはさまざまな選択肢を検討しておきたいものです。 一般的に、事業承継と聞くと親族内での承継を思い浮…

詳しくみる