- 更新日 : 2024年7月17日

新株予約権原簿に記載すべき内容とは?新株予約権や原簿の役割など全体像を解説

株式会社にとって、株式を発行し資金調達を行うことは、事業活動の根幹だといえるでしょう。

新株予約権はその手段の1つであり、多くの企業が取るべき手続きです。

ただし、新株予約権を発行した際、企業には新株予約権原簿の記載が義務付けられているため、その役割や記載内容を理解しておかなければなりません。

本記事では、上場を控えているベンチャー企業の経営者や役員などに向けて、新株予約権原簿に記載すべき内容などを解説します。

目次

新株予約権原簿とは

まず初めに、新株予約権原簿の役割について、新株予約権の概要と併せて解説します。

新株予約権とは

そもそも新株予約権とは、株式会社が新たに発行する株式の交付を受けることができる権利のことを指します。

権利者は、あらかじめ決められた権利行使期間に、権利行使価額を払い込むことで権利を行使することが可能となります。

また、権利者は新株予約権を保有した後で、行使自体をしない(株式を購入しない)というオプションも有しており、権利を行使しないことも可能な点が特徴として挙げられるでしょう。

新株予約権のメリットとデメリット

新株予約権の例として、「1株100円でA社の株式を5年以内に最大100株まで購入できる権利」を想定してみましょう。

この権利を保有している投資家は、5年という期間の中で、株価が100円を下回っている時は権利を行使せず、株価が200円などになったタイミングで権利を行使します。これにより、本来購入すべき株価よりも100円安くA社の株式を購入できるのです。

このように、新株予約権は投資家目線で大きなメリットがあり、発行する企業側にとっても、投資を促進して新たな投資家を惹き付けられるなどのメリットがあります。

一方で、既存の株主にとっては、新規の株主が株式の保有数を高めたことで保有割合が希薄化したり、新規の株主が株価上昇時に株の売却に踏み切ることで、かえって企業の株価が下落してしまう可能性もあることに留意しましょう。

新株予約権を発行する主なケース

新株予約権は、主に次のような場面で発行されます。

- 資金調達

- 役員や従業員へのストックオプション

- 買収防衛

資金調達やストックオプションの発行については想像しやすいと思われるので、3点目の買収防衛策としての新株予約権の役割について補足します。

企業は市場という開かれた場に常に存在していることから、さまざまなステークホルダーと関与しなければなりません。その中には、好意的にパートナーシップを取り新規投資を行うステークホルダーもいれば、敵対的買収を行う投資家なども存在します。

この敵対的買収者から既存株主を守るために、しばしば新株予約権が用いられます。

例えば「20%を超える保有割合以外の株主が権利を保有できる」といった条件を新株予約権に組み込むことで、敵対的買収者から防衛しつつも、一般の投資家が権利を行使できるような仕組みを作れます。

新株予約権原簿の役割

新株予約権の概要を踏まえた上で、改めて新株予約権原簿について解説します。

新株予約権原簿とは、新株予約権の行使によって発行した新株の予約権者や内容を記録する帳簿のことを指します。

会社法第二百四十九条では、新株予約権の発行以降、速やかに原簿を作成することが義務付けられています。

新株予約権原簿を用いるシーン

本章では、新株予約権原簿が具体的にどのような場面で必要になるかを解説します。

新株予約権を新たに発行した際はもちろんですが、新株予約権が譲渡され、名義の書き換えが必要な場合にも、企業は新株予約権原簿の記載内容を変更しなければなりません。

新株予約権原簿の名義書換

新株予約権は、原則としてにその譲渡が自由に認められています。それと同時に、株式会社は誰がどのような内容の新株予約権を有しているかを原簿を用いて管理しなければなりません。

したがって、新株予約権が当初記載された権利者から第三者に譲渡された場合は、原簿の名義書き換えが必要となります。

新株予約権の譲渡

新株予約権を譲渡する場合は、証券の発行がされているかどうかによって新株予約権原簿で対応すべき内容が異なるため、注意しましょう。

(新株予約権証券が発行されている場合)

- 記名式証券の場合は新株予約権原簿の名義書換えを実施 ※譲受人のみで対応可能

- 無記名式証券の場合は新株予約権原簿に関する対応は不要

また、新株予約権証券の第三者への譲渡は、新株予約権証券の交付によって効力が発生する点も意識しておきましょう。

(新株予約権証券が発行されていない場合)

- 新株予約権原簿の名義書換えを実施 ※譲渡人と譲受人共同での対応が必須

つまり、新株予約権証券が発行されている場合は、名義の書き換えを受け取り手のみで完結できますが、そうでない場合は譲渡側も共同で新株予約権原簿の対応をする必要があります。

新株予約権の譲渡についても、会社法第二百五十四条から第二百六十六条にて詳しく規定されているため、詳細はこちらをチェックするようにしましょう。

新株予約権原簿の記載事項

最後に、新株予約権原簿に記載すべき項目を紹介します。新株予約権原簿は次の3つのパターンに分類され、それぞれ記載内容が異なります。

- 無記名式の新株予約権証券を発行

- 無記名式の新株予約権付社債に付与された新株予約権を発行

- 上記以外の新株予約権を発行(記名式の新株予約権証券など)

無記名式の新株予約権証券を発行した場合

- 新株予約権証券の番号

- 無記名新株予約権の内容と数

無記名式の新株予約権付社債に付与された新株予約権を発行した場合

- 新株予約権付社債券の番号

- 無記名新株予約権の内容と数

上記以外の新株予約権を発行した場合

- 新株予約権者の氏名および住所

- 新株予約権の取得日

- 新株予約権証券または新株予約権付社債券の番号

- 新株予約権の内容と数

いずれのパターンにおいても、新株予約権の番号や内容および発行株式数は記載しなければなりません。また、無記名式ではない場合には権利者の氏名や住所、取得日についても記載が必要となります。

こちらの詳細は、会社法第二百四十九条に詳細が規定されています。

まとめ

本記事では、新株予約権原簿の役割や記載すべき内容について、新株予約権の役割と合わせて紹介しました。

新株予約権は資金調達時やストックオプションの発行、敵対的買収からの防衛など、さまざまな場面で発行されます。新株予約権を発行した際には、その記録を残すために新株予約権原簿に詳細を記帳することが、会社法にて定められています。

また、新規発行時だけでなく、新株予約権が第三者に譲渡された場合にも新株予約権原簿の記載を変更する必要があるため、注意が必要です。新株予約権原簿は、漏れなく適切な管理を行うよう心掛けましょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

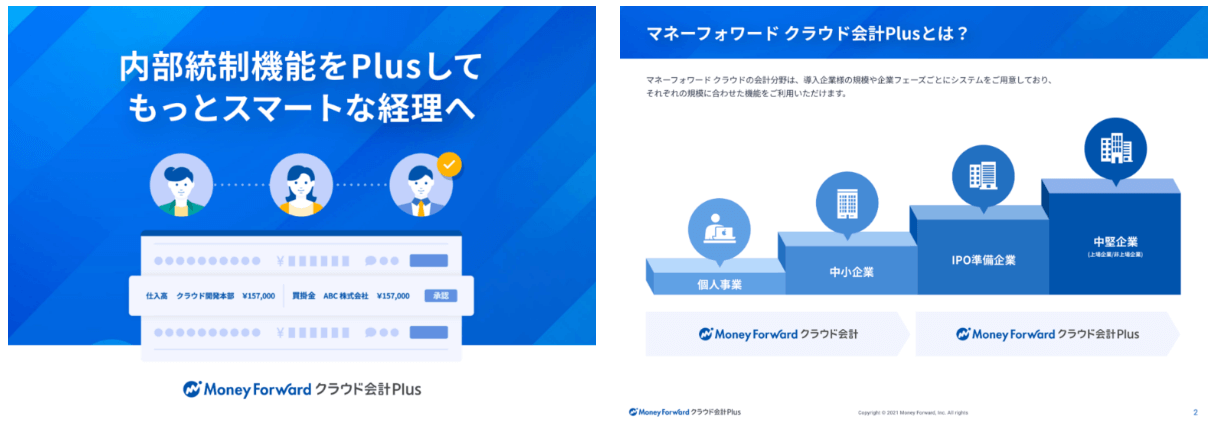

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

【期間限定】会計ソフトの移行費用を最大70万円分還元!

オンプレミス型・インストール型をご利用の企業様へ。 移行作業をプロに任せる「導入支援サービス(サクセスプラン)」の費用相当額が、最大70万円分ポイント還元されるお得なキャンペーンを実施中です。

キャンペーンの対象条件やサポート内容など、詳細は下記バナーよりご確認ください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

スタートアップにおけるバリュエーションの重要性|計算方法や注意点も解説

スタートアップ時には資金調達が重要になります。調達する際はバリュエーションが大きく関係し、企業にどのくらいの価値があるのかを判断するために用いられます 本記事では、バリュエーション…

詳しくみる私募債とは?概要、メリット、デメリット、発行の流れを解説

私募債は、スタートアップ企業やベンチャー企業が利用できる資金調達方法の一つです。資金調達といえば銀行からの融資を思い浮かべる方も多いかもしれませんが、私募債を上手に活用すれば、短期…

詳しくみるシリーズBとは?資金調達における定義や投資ラウンドについて解説

シリーズBは、スタートアップの成長を支える資金調達プロセスの一環です。この段階での資金調達は、事業の拡大と安定化を目指す企業にとって重要なステップです。 本記事では、シリーズBの定…

詳しくみるストックアプリシエーションライト(SAR)とは?メリットやデメリットも解説

終身雇用や年功序列がなくなりつつある現代の企業において、社員の帰属意識とモチベーションの維持・向上が重要な課題となっています。そこで従業員とのエンゲージメントを高める方法として注目…

詳しくみる財務管理とは?目的や円滑に行うためのポイントをわかりやすく解説

財務管理とは、経営を安定させ、事業を成長させるために、資金や資産をきちんと管理することです。財務管理を怠ると、お金が不足したり、無駄に多くの借金をしたりしてしまうリスクが高まります…

詳しくみる投資回収計画とは?投資回収期間の目安や計算式・評価方法を解説【テンプレート付き】

事業を成功に導くためには、明確な計画と的確な実行が不可欠です。その中でも、投資回収計画書は、事業の採算性を判断し、投資の回収期間を明確にするための重要なツールです。投資家にとって適…

詳しくみる