- 更新日 : 2024年7月17日

アセットファイナンスとはなにかわかりやすく解説!例やメリット・デメリットも紹介

アセットファイナンスは、企業が直面する資金調達の課題を解決するための一つの手法として注目されています。とはいえ、アセットファイナンスが他の資金調達手段と比べてどう違うのか、いまいちわからない人もいるでしょう。

本記事では、アセットファイナンスの基本的な概念から種類、メリット・デメリット、そしてどのような企業に適しているのか解説します。アセットファイナンスを行う際の注意点についても紹介するので、特に経営者や財務担当者はぜひ参考にしてください。

目次

アセットファイナンスとは

アセットファイナンスとは、企業が保有する資産を担保に資金を調達する方法です。

特定のアセット(資産)に依拠した金融手法で、企業が所有する不動産や動産、債権、知的財産権などの資産を担保として資金調達を行います。担保となる特定の資産から生じるキャッシュフローを返済の原資とすることが特徴です。

アセットファイナンスの種類

アセットファイナンスには、さまざまな種類があります。

- 動産担保融資: 商品在庫や売掛金などを担保に資金調達を行う方法

- 不動産担保融資: 土地や建物などを担保に資金調達を行う方法

- リース: 資産を購入するのではなく、リース会社から借りて使用する方法

- ファクタリング: 売掛債権を売却して資金調達を行う方法

コーポレートファイナンスとの違い

コーポレートファイナンスは、企業全体の信用力を基礎にした借入です。一般的に会社の信用力や物的な担保をもとに借り入れを行い、ローンは遡及権(リコース)付きで組まれます。

一方でアセットファイナンスは特定の資産のみからのキャッシュフローに依拠した借入で、担保はその特定の資産のみです。

アセットファイナンスのメリット

アセットファイナンスのメリットは、主に以下の3つです。

- 負債を増やさずに資金調達ができる

- 資金調達のスピードが早い

- 審査が比較的緩い

負債を増やさずに資金調達ができる

アセットファイナンスは会社の信用度に関わらず資金調達ができ、ほかの資金調達方法と違って借り入れのための審査を受ける必要がありません。そのため、規模が小さいベンチャー企業や中小企業でも利用できる点はメリットです。

資金調達のスピードが速い

売掛債権を売却するファクタリングサービスを用いることで、本来の期日よりも早く資金化できます。資金調達を急ぐ場合、他の方法よりも有効でしょう。

審査が比較的緩い

アセットファイナンスでは、企業の全体的な信用度に依存することなく、特定の資産の価値に基づいて資金調達が行えます。これにより、審査が比較的緩いため、他の方法に比べると資金調達の難易度は低いでしょう。

アセットファイナンスのデメリット

一方でアセットファイナンスにはデメリットもあります。

主に以下の2つです。事前に把握しておきましょう。

- 担保となる資産を失うリスクがある

- 利息や手数料が高くなる可能性がある

担保となる資産を失うリスクがある

アセットファイナンスでは、借り入れた資金の返済を担保するために、借り手は担保となる資産を提供します。

しかし、担保となる資産の価値は時間の経過とともに低下することがあるので注意が必要です。例えば不動産の場合、景気低迷の影響で価格が下落する可能性があります。

また借り手が返済できない場合、債権者は担保となる資産に対して権利行使することが可能です。担保となる資産を競売で売却し、返済原資に充てることができるため、借り手は資産を失うことになります。

利息や手数料が高くなる可能性がある

特にファクタリングサービスを利用すると、手数料の支払いが発生します。手数料率はファクタリング業者により異なるため、ファクタリングを利用する前に確認をしておくことが重要です。

アセットファイナンスが向いている企業

アセットファイナンスが資金調達の方法として向いている企業の特徴は、思いに以下の3つです。

- 保有資産の価値が高い企業

- 短期間で資金調達をしたい企業

- 審査が緩い融資を希望する企業

保有資産の価値が高い企業

保有価値の高い不動産や売掛債権などの資産を持つ企業は、アセットファイナンスを有効に活用できます。

金融機関から低い金利で融資を受けられるので、負債を増やさずに資金調達でき、財務健全性を維持しつつ経営の安定化にも繋げられるでしょう。

短期間で資金調達をしたい企業

急な資金調達が必要な場合、アセットファイナンスは特にファクタリングサービスを用いて迅速に資金を調達するのに適しています。先述したように、アセットファイナンスは銀行融資と比べて審査が比較的緩く、短期間で資金調達できるからです。事業の立ち上げや買収など、迅速な資金調達が必要な場合に有効といえます。

また、企業の財務状況よりも担保となる資産の価値を重視する傾向です。そのため、業績が悪化している企業や創業間もない企業でも、保有資産があれば資金調達できる可能性があります。

審査が緩い融資を希望する企業

通常の融資に比べて審査が緩いため、審査が厳しい融資を避けたい企業にとってアセットファイナンスは適しています。例えば業績が悪化している企業や創業間もない企業、銀行融資で断られた企業などは、審査基準が緩くなければ通過できない可能性が高いです。

アセットファイナンスでは企業の財務状況よりも担保となる資産の価値を重視する傾向があるので、こういった企業でも保有資産があれば資金調達できるかもしれません。

アセットファイナンスを行うときの注意点

アセットファイナンスを検討する際は、資産の価値や信用度が低い場合は想定した資金を調達できないことがある点に注意しましょう。また手数料が発生するので、資金調達のコストも考慮することが必要です。

さらに、資産には価値が変動するリスクがある点も留意しておかなければいけません。資産の売却タイミングによっては損してしまう可能性があります。資産の価値をしっかり試算し、最適なタイミングを見極めましょう。

資産を売却すると財務内容が改善されることはメリットですが、同時に資産の利用権や収益性も失うことになります。資産の売却後に事業活動に支障が出ないか、将来的な影響を考慮したうえで検討しましょう。

まとめ

アセットファイナンスは企業が保有する資産を担保に資金を調達する方法で、資金繰りに悩む企業の課題を解決する手段の一つとして注目されています。具体的には、不動産担保融資やファクタリングなどの種類があります。

資金調達までのスピードが早く、審査が比較的緩い点はメリットです。そのため、創業して間もない企業や業績が悪化している企業でも利用できる可能性があります。しかし利息や手数料が高くなるリスクがある点、担保の資産価値が経年劣化することがある点は注意してください。

アセットファイナンスは資金繰りの改善やリスクの回避に役立つ方法ですが、自社の保有資産や事業計画に合わせて、適切な方法を選択することが重要です。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

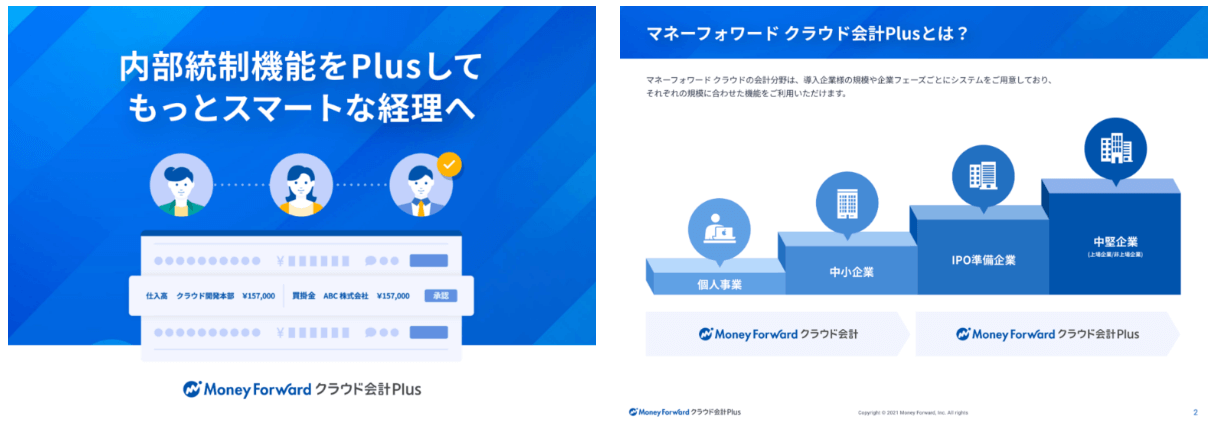

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

よくある質問

アセットファイナンスとは?

アセットファイナンスとは、企業が保有する資産を担保に資金調達を行う方法です。

アセットファイナンスのメリットは?

アセットファイナンスのメリットは、主に以下の3つです。

- 負債を増やさずに資金調達ができる

- 資金調達のスピードが早い

- 審査が比較的緩い

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

私募債とは?概要、メリット、デメリット、発行の流れを解説

私募債は、スタートアップ企業やベンチャー企業が利用できる資金調達方法の一つです。資金調達といえば銀行からの融資を思い浮かべる方も多いかもしれませんが、私募債を上手に活用すれば、短期…

詳しくみる資金調達をネットで行う方法は?やり方や成功事例・ポイントを解説

インターネットを通じて、企業や個人でプロジェクトに必要な資金を募れる資金調達方法にクラウドファンディングがあります。クラウドファンディングといっても、さまざまな種類があり、それぞれ…

詳しくみる上場維持にかかるコストの相場や内訳|会計処理についても解説

自社の株式を上場すると、パブリックカンパニーとして信用度・知名度が上がるうえ、資金調達が容易になるなどメリットが得られます。企業としてさらなる成長フェーズを目指すのであれば、IPO…

詳しくみる加重平均資本コスト(WACC)とは?計算式や手順・平均についてわかりやすく解説

加重平均資本コスト(WACC)は、企業の投資判断や事業評価に重要な指標であり、その理解と適切な活用は企業の財務戦略を立てる上で不可欠です。ビジネスをしていく上では、負債コストと株主…

詳しくみるコーポレートファイナンスとは?企業価値の指標や算出方法、資金調達方法を解説

企業価値を向上させるためには、適切な資金調達を行い、事業に投資して成長していくことが極めて重要です。 「コーポレートファイナンス」は、これらをはじめ企業価値の最大化に向けて必要な手…

詳しくみるIPO(新規上場)の必要資金は?上場準備や維持にかかる費用も解説

企業が上場する際、フェーズごとに多額の費用が発生し、支払先も多数存在します。IPOへの参加を検討する際、どれほどの資金が必要かを正確に理解することは、資金計画の立て方に影響を与える…

詳しくみる