- 作成日 : 2024年7月24日

時価発行増資とは? 他の増資方法との違いやメリット、注意点を解説

成長期にあるスタートアップ企業にとって資金調達は死活問題です。

資金の調達方法はさまざまですが、市場価格を基準に新株を発行する時価発行増資が注目されています。時価で発行するため公平性を保ちながら柔軟に資金調達できる点が魅力ですが、市場価格の変動によるリスクや増資後に株価へ影響する可能性がある点に注意が必要です。

本記事では、時価発行増資の概要や他の増資方法との違い、メリットとデメリット、さらに具体的な手続きについて解説します。自社にとって最適な資金調達戦略を考える上でぜひ参考にしてください。

目次

時価発行増資とは

はじめに、時価発行増資の概要や他の増資方法との違い、新株の発行価格の決定方法について解説します。

時価発行増資とは?

時価発行増資とは、会社が新株を発行する際に市場で取引されている株価(時価)に基づいて発行する増資の方法です。既存株式の市場価格を参考に新株の価格を設定し、その価格で新株を発行します。

例えば、既存株主が時価2万円の株式を5株保有している場合の合計評価額は以下のとおりです。

- 1株2万円 × 5株 = 10万円

このとき、会社が1株1万円で増資を募り、新規株主が株式を5株購入する場合に支払う金額は以下の通りです。

- 1株1万円 × 5株 = 5万円

時価2万円のところ、1株1万円で株式を購入できるため、新規株主は5株を5万円で取得できます。また、新規株主は購入した株式を市場で売却し、差額を得ることも可能です。しかしこれでは、既存株主からすると不公平です。

一方時価発行増資では、時価である1株2万円で発行するため、既存株主と新規株主の間の差を解消できます。

他の増資方法との違い

他の増資方法との違いは以下のとおりです。

| 時価発行増資 | 他の増資方法 | |

| 価格設定 | 新株の発行価格を市場での取引価格(時価)に基づいて設定 | 発行価格を事前に決定し、公募価格や割当価格として設定 |

| 市場との関係 | 市場価格が高い時なら少ない発行数で資金調達が可能 | 価格固定なので調達資金の見込みが立てやすい |

新株発行価格の設定方法

時価発行増資において新株の発行価格はどのように決まるのでしょうか。

まず、新株発行日の株式の市場価格を「基準価格」とします。その後、新規の投資家に対するインセンティブとして基準価格にディスカウントを行います。ディスカウントされた価格に以下の要素を反映させ、最終的な発行価格を決めます。

- 株価と市場の需給

- 業績の見通し

- 競合他社の状況

- 価格決定から振込までに発生する価格変動要因

時価発行増資のメリットとデメリット

ここでは、時価発行増資のメリットとデメリットについて解説します。

時価発行増資のメリット

時価発行増資では、現在の株価が高い場合、時価に基いて設定される1株あたりの発行価格も高くなります。したがって同じ金額を調達する場合でも、新規に発行する株数は少なくなります。

例えば、ある会社が10億円を調達する場合を想定しましょう。

| 調達金額 | 株価 | 必要発行株数 |

| 10億円 | 1000円 | 10億円 ÷ 1000円/株 = 100万株 |

| 10億円 | 2000円 | 10億円 ÷ 2000円/株 = 50万株 |

このように株価が高いと少量の株式の発行で多額の資金調達が可能となります。発行株式が少ないほど発行手続き、株主への通知、配当金の支払いなど諸費用が安く済むので、増資に際する負担が少ないです。

市場動向によって時価発行増資を検討するなど、市場環境に応じて柔軟に資金調達の方法を検討できるでしょう。

時価発行増資のデメリット

時価発行増資では、増資時や増資後にデメリットが生じる場合があります。

増資実施時に株価が下落した場合、下落分が発行価格に反映されます。発行価格が当初の見込みより低くなると、計画した金額を調達できない恐れがあります。

例えば、当初1株10万円で100株の発行を計画していた場合の調達見込み額は

1株10万円 × 発行株数100株 = 1000万円

となりますが、仮に株価が10万円から5万円に下落すると

1株5万円 × 発行株数100株 = 500万円

となり、実際の調達額が見込み額を下回る可能性があります。

また、増資後の影響も考慮する必要があります。時価発行増資の発表自体が市場にネガティブな印象を与える可能性も否定できません。投資家の反応や市場の動向を考慮しないまま増資を実施すると、株価の急落や株主不満を招くかもしれないため、注意が必要です。

時価発行増資の手続き

ここでは、時価発行増資の手続きについて解説します。

Step1.増資実施方法の決定

非公開会社では、株主総会において増資の実施と実施方法を決定できます。このとき、実施方法を時価発行増資にすることを定めます。一方で公開会社では、取締役会決議でこれらの事項を決定します。

Step2.基準価格の決定

株式の市場価格をベースに基準価格が決定されます。具体的には、過去一定期間の終値や平均価格が基準となります。例えば、過去1か月間ないし3か月間の平均株価が基準として用いられることがあります。また新規の投資家に対するインセンティブとして、基準価格にディスカウントを行います。

Step3.発行価格の決定

株価、市場の需給、業績の見通し、競合他社の株価などのさまざまな要因を考慮し、最終的な発行価格を決めます。発行価格の決定に際しては、証券会社や投資銀行などと相談します。

Step4.新株の引受人募集

新たに発行する株式の引受人を募集します。公開市場で不特定多数の投資家に向けて募集することが一般的ですが、事前に取り決めがある場合は特定の投資家に新株が割り当てられることもあります。

Step5.出資金の払込

引受人からの資金の受領を発行会社が確認すると、引受人に新株が発行されます。

Step6.登記手続き

会社法第915条に従い、引受人の払込期日から2週間以内に発行会社が法務局への登記を行う必要があります。

時価発行増資を実施する際の注意点

ここでは、株価や株主価値へ悪影響を与えないように市場の反応を見極める方法を解説します。

マーケットリサーチ

マーケットリサーチとは、投資家へのアンケート、過去の株式発行のデータ分析、金融アナリストの意見収集などによって、投資家の動向や需要、競合他社の状況を調査することです。

この調査によって時価発行増資実施後の市場の反応を予測することができます。マーケットリサーチは、適切な発行価格設定や資金調達の戦略策定に役立ちます。

IR活動

IR(Investor Relations)活動とは、投資家に対して投資判断に必要な情報を提供する活動です。方法としては、プレスリリース、説明会、個別ミーティング、ウェブサイトやSNSでの情報発信などが挙げられます。IR活動を通じて投資家の理解と信頼を得て、時価発行増資の成功と実施後の株価の安定化を図ることができます。

企業評価

自社の企業評価には以下が含まれます。

- 財務状況や業績見通しの評価

- 財務状況と業界平均との比較

- 自社に関するアナリストレポートの確認

- 株価推移の検証

これらの評価によって自社の市場における評価を客観視し、事前に自己評価と市場の評価とのズレを把握することで、適切な発行価格設定と投資家への説明に役立てることができます。

まとめ

時価発行増資とは、市場価格を基準に新株を発行して資金を調達する方法です。既存株主の利益を守りつつ柔軟に資金を集められるというメリットがありますが、市場価格の変動による見込み調達額の減少というリスクも伴います。

時価発行増資を実施する際には、株主総会での承認、基準価格の決定、最終発行価格の決定、新株の引受人募集、出資金の払込、登記手続きというステップを踏む必要があります。

時価発行増資実施後の市場の反応を正しく予想するためには、マーケットリサーチ、IR活動、自社の企業評価が重要です。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

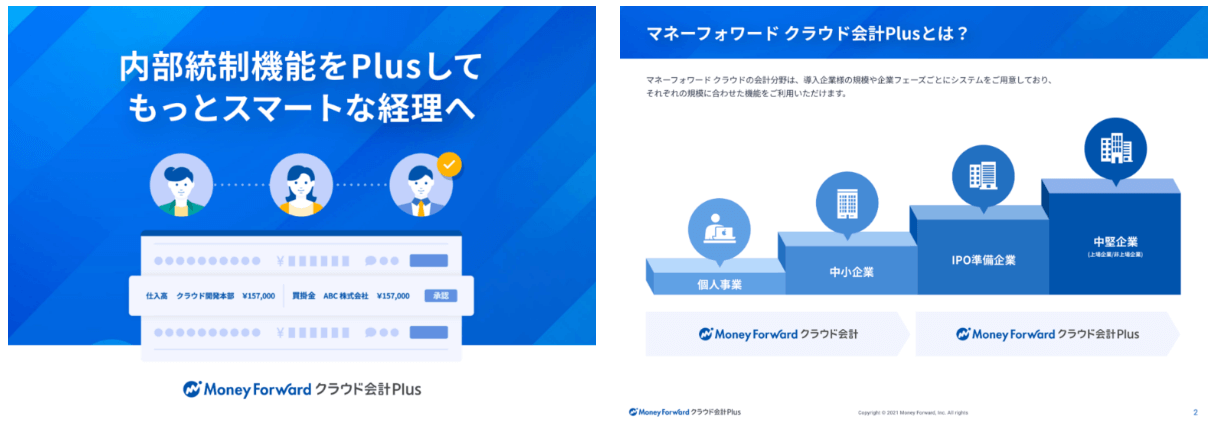

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

転換社債とは?普通社債との違いやメリット、リスクを解説

転換社債とは、一定の条件下で株式に転換できる「新株予約権」がついた社債です。 この金融商品は企業の資金調達の手段として利用され、投資家にとっては株式と債券の中間的な特性を持つ魅力的…

詳しくみる加重平均資本コスト(WACC)とは?計算式や手順・平均についてわかりやすく解説

加重平均資本コスト(WACC)は、企業の投資判断や事業評価に重要な指標であり、その理解と適切な活用は企業の財務戦略を立てる上で不可欠です。ビジネスをしていく上では、負債コストと株主…

詳しくみるIPO前に意識すべき時価総額について解説

PointIPOにおける時価総額とは? IPOにおける時価総額とは、株式市場が企業に与える評価額であり、成長性・信頼性の指標として極めて重要です。 時価総額=株価×発行株数 IPO…

詳しくみるファクタリング会社の選び方、利用時の注意点を解説

資金調達のためにファクタリングを検討している方は、手数料の高さや現金化のスピードなどを基準に、自社にとって最適なサービスを選ばなければなりません。 また、2社間ファクタリングと3社…

詳しくみる新株予約権無償割当とは?メリットや注意点を解説

新株予約権無償割当とは、企業が既存株主に対して新株予約権を無償で割り当てる制度です。 企業の成長戦略や資金調達の一環として行われ、特に既存株主の利益に配慮した資金調達方法だといえま…

詳しくみるストックアプリシエーションライト(SAR)とは?メリットやデメリットも解説

終身雇用や年功序列がなくなりつつある現代の企業において、社員の帰属意識とモチベーションの維持・向上が重要な課題となっています。そこで従業員とのエンゲージメントを高める方法として注目…

詳しくみる