- 更新日 : 2024年7月12日

エンジェル投資家とは?メリット・デメリットや探し方、出資相場を徹底解説

創業したばかりのスタートアップにとって、資金調達は最初の難関です。その有力な選択肢として注目されるのが「エンジェル投資家」です。

本記事では、エンジェル投資家の定義やベンチャーキャピタル(VC)との違い、出資を受けるメリット・デメリット、具体的な探し方について解説します。また、実際にエンジェル投資を受けて成功した事例や、知っておくべきエンジェル税制についても触れていきます。

目次

エンジェル投資家とは?

エンジェル投資家とは、創業直後で実績の少ないスタートアップ企業に対し、資金を出資する富裕な個人投資家のことです。

エンジェル投資家は、銀行融資やVCからの調達が難しい「プレシード」や「シード」と呼ばれる創業初期フェーズにおいて、重要な役割を果たします。革新的なアイデアがあっても、それを形にする資金がなければ事業は始まりません。しかし、この段階は事業失敗のリスクが高く、金融機関等の審査を通すのは困難です。エンジェル投資家は、最も資金繰りが厳しい時期にリスクマネーを供給し、事業の立ち上げを支える貴重な存在です。

エンジェル投資家の語源は?

「エンジェル」という言葉の語源は欧米にあります。かつてブロードウェイなどの演劇界で、資金難にあえぐ劇団や役者を経済的に支援した富裕層のパトロンを「エンジェル」と呼んだことが由来とされています。現代のビジネスにおいても、リスクを恐れずに起業家を支える姿が重なり、この名称が定着しました。

VC(ベンチャーキャピタル)との違いは?

よく混同される「VC(ベンチャーキャピタル)」との決定的な違いは、資金の出所と関わり方にあります。

- 資金:個人のポケットマネー(自己資金)

- 判断:個人の意思で即決できるため、スピードが早い

- スタンス:経営者のメンター(助言者)として寄り添う

- 資金:投資家から集めたファンド(他人資本)

- 判断:組織としての審査・稟議が必要なため、時間がかかる

- スタンス:シビアに数字や成長を管理・監視する

エンジェル投資家が投資する目的は?

エンジェル投資家がリスクを取って投資する目的は、以下の2つに集約されます。

1. 将来的なリターン(キャピタルゲイン)

最大の目的は、投資した企業が成長し、株式公開(IPO)やM&A(バイアウト)を果たした際に得られる「株式売却益(キャピタルゲイン)」です。創業期の株価は非常に低いため、事業が成功すれば数百倍、数千倍のリターンを得られる可能性があります。

2. 起業家支援・社会貢献

金銭的な見返り以上に、「後輩起業家を育てたい」「革新的なビジネスで社会課題を解決したい」という志を持つ投資家も多く存在します。自身が受けた恩を次の世代へ送る「Pay It Forward(恩送り)」の精神で活動しているのが特徴です。

エンジェル投資家からの出資相場は?

一般的に、エンジェル投資家1人あたりの出資額は100万円〜1,000万円程度が相場です。個人の資産運用の一部であるため、数千万円〜数億円規模の調達には向きません。

もし数千万円規模の資金が必要な場合は、複数のエンジェル投資家から少しずつ集めるか、シード特化型のVCと組み合わせる手法が一般的です。

エンジェル投資家から出資を受けるメリットは?

エンジェル投資家から出資してもらうメリットは以下の3つです。

1. 原則として返済義務がない

最大のメリットは、銀行融資と異なり「出資」であるため、原則として返済義務がないことです。

利息の支払いや毎月の元本返済が発生しないため、創業直後の不安定な資金繰りを圧迫しません。また、万が一事業が失敗した場合でも、起業家個人が私財を投じて返済を迫られることはありません(※契約内容による例外を除く)。

ただし、種類株式や投資契約の内容によっては、清算時の優先分配などが定められる場合もあるため、契約条件の確認は不可欠です。

2. 有力な人脈(ネットワーク)を活用できる

エンジェル投資家の多くは、起業家や成功した経営者であり、豊富な人脈を持っています。

出資を受けることで、そのネットワークを活用できるのが大きな強みです。事業拡大に必要な「優秀な人材」、提携先となる「取引先企業」、あるいは次の資金調達先となる「VC」などを紹介してもらえる可能性があり、事業成長のスピードを加速させることができます。

3. 経営のノウハウやメンタリングを受けられる

成功体験を持つエンジェル投資家から、実践的な経営アドバイスを得ることができます。

多くの起業家にとって、創業期は初めて直面する課題ばかりです。そんな時、経験豊富な投資家がいれば「壁打ち相手」として相談に乗ってもらえます。単なる金銭的支援だけでなく、経営戦略の策定や組織づくりの知見を提供してもらうことで、事業の失敗確率を下げることができるでしょう。

エンジェル投資家から出資を受けるデメリットは?

一方で、個人投資家ならではのデメリットやリスクも存在します。契約前に以下の点を理解しておく必要があります。

1. 経営への干渉により自由度が低下する

投資家によっては、経営方針に対して強く口を出してくる場合があります。

「リターンを得たい」という思いが強すぎるあまり、現場を無視した要求をされたり、起業家と意見が対立して経営が停滞したりするリスクがあります。特に出資比率(議決権割合)が高くなると、実質的な経営権を握られかねないため、持株比率のバランスには細心の注意が必要です。

2. 調達できる金額が限定的

個人の資産には限界があるため、一度に調達できる金額は少額になる傾向があります。

製造業やバイオベンチャーなど、初期投資に数億円単位の資金が必要なビジネスモデルの場合、エンジェル投資家だけでは資金が足りない可能性があります。その場合は、日本政策金融公庫の融資やVCなどを併用する必要があります。

3. 投資家を装った詐欺被害のリスクがある

マッチングサイトやSNS経由で出会う場合、投資家を装った詐欺師によるトラブルも報告されています。「出資の条件として手付金が必要」「コンサル契約を先に結んでほしい」といった金銭要求は詐欺の可能性が高いため、相手の身元確認(デューデリジェンス)は慎重に行う必要があります。

エンジェル投資家の見つけ方・探し方は?

では、実際にどこでエンジェル投資家を見つければよいのでしょうか。主な方法を紹介します。

1. 知人・経営者仲間からの紹介

最も確実で信頼性が高いのが、知人からの紹介です。すでに信頼関係のあるルートを通すため、投資家側も安心して話を聞いてくれます。まずは身近な経営者や、以前の職場の上司などに「起業するので出資に興味がある人はいないか」と相談してみましょう。ただし、自身のネットワークに依存するため、限界があるのが難点です。

2. ビジネスマッチングサイトの活用

近年増えているのが、起業家と投資家を結ぶマッチングサイトです。「Founder」や「ANGEL PORT」などが有名です。自分のビジネスプランを掲載し、興味を持った投資家からのコンタクトを待つか、自分からアプローチします。効率的に多くの投資家にリーチできる反面、中には怪しい投資家や詐欺まがいの勧誘が紛れていることもあるため、見極めが必要です。

3. ピッチコンテスト・ビジネスコンテストへの参加

自治体や大企業、VCが主催するピッチイベントに参加する方法です。審査を通過して登壇できれば、会場にいる多くの投資家に一気にアピールできます。たとえ優勝できなくても、懇親会などで名刺交換をし、後日の面談につながるケースが多々あります。

4. スタートアップ交流会・セミナーへの参加

起業家や投資家が集まるイベントに足を運ぶのも有効です。直接対面で熱意を伝えられるのがメリットです。ただし、単なる異業種交流会には投資家がいない場合も多いため、「投資家登壇」「スタートアップ向け」と銘打たれたイベントを選ぶことが重要です。

5. SNS(ソーシャルメディア)での発信

X(旧Twitter)やnoteなどで、事業の進捗やビジョンを発信し続ける方法です。投資家は常に有望な投資先をリサーチしています。質の高い発信を続けることで、投資家の目に留まり、DM等でコンタクトが来る可能性があります。また、プロフィールに「エンジェル投資家募集中」と明記し、直接投資家にアプローチする起業家も増えています。

エンジェル投資家から資金調達する流れは?

資金調達の成功率を高めるためには、単に会って話すだけでなく、投資家が見ているポイントを押さえた交渉が必要です。

1. ピッチデックの作成

最初の準備物は、投資家の心を掴むための「ピッチデック(プレゼン資料)」です。創業初期は実績(トラクション)が少ないため、以下の要素で「ポテンシャル」を示すことが最重要です。

- 課題と解決策(Product):誰の、どんな深い悩みを、どう解決するのか。

- 市場規模(Market):その市場は将来的にどれくらい大きくなるのか(TAM/SAM/SOM)。

- チーム(Team):なぜこのチームなら実現できるのか(創業者の原体験や強み)。

2. アポイントメントの獲得

資料ができたら、投資家にアプローチします。この際、Webサイトからの問い合わせよりも、知人や先輩起業家を介した紹介の方が圧倒的に信頼されやすく、面談につながる確率が高まります。まずは、投資家とつながりのある人を探すことから始めましょう。

3. ピッチ・条件交渉

面談で事業の魅力を伝え、投資意欲を引き出します。出資が決まりそうな段階で、「いくらの企業価値(バリュエーション)で、いくら調達するか」を交渉します。ここで株価を低く見積もりすぎると、将来の資金調達で苦労する(株式の放出が多くなりすぎる)ため、慎重な判断が必要です。最近は株価決定を先送りできる「J-KISS」などの契約手法も人気です。

4. デューデリジェンス

条件が合意に近づくと、投資家による最終確認が行われます。法的なリスクチェックだけでなく、「リファレンスチェック(起業家の過去の同僚などへの評判確認)」が行われることもあります。嘘や隠し事はせず、誠実に対応することが信頼獲得の鍵です。

5. 契約締結・着金

投資契約書の内容を最終確認し、捺印します。契約締結後、指定口座に出資金が振り込まれます。入金確認後、法務局で登記手続きを行い、株式を発行して完了となります。

起業家が知っておくべきエンジェル税制とは?

投資家を募集する際、強力な武器になるのが、エンジェル税制です。

エンジェル税制は、ベンチャー企業へ投資を行った個人投資家に対して、税制上の優遇措置(所得税の控除など)を行う国の制度です。あなたの会社がエンジェル税制の対象企業としての認定を受ければ、投資家にアピールできるため、資金調達のハードルを下げることができます。

エンジェル投資家からの出資に成功した企業事例は?

ここでは、エンジェル投資家からの出資に成功した企業事例を紹介します。

株式会社メルカリ

創業者の山田進太郎氏は、プロダクトがまだない構想段階で、ユナイテッド株式会社や複数の個人投資家から総額5,000万円を調達。過去の実績に基づく信頼と、圧倒的な市場規模の提示により巨額調達に成功しました。この資金で優秀なエンジニアを採用し、短期間でPMF(プロダクトマーケットフィット)を達成、マザーズ上場時には時価総額7,000億円超を記録しました。

株式会社SmartHR

労務管理クラウド「SmartHR」も、初期に著名エンジェル投資家の川田尚吾氏やけんすう(古川健介)氏などから支援を受けています。実は当初、全く別のサービスを開発していましたが、思うように伸びず事業転換(ピボット)を決断。その際、投資家たちから「粘り強く挑戦し続ける姿勢」を評価され、追加支援を受けながら現在のサービスへ辿り着き、国内SaaSを代表するユニコーン企業へと成長しました。

エンジェル投資家はスタートアップの強力なパートナー

エンジェル投資家は、資金だけでなく知恵や人脈も提供してくれる、スタートアップにとって心強いパートナーです。

- 資金調達のハードル:創業初期でも調達できる可能性がある

- メリット:返済不要、経営アドバイス、人脈紹介

- デメリット:経営への干渉リスク、投資詐欺への警戒が必要

IPOや急成長を目指すのであれば、エンジェル投資家からの資金調達は非常に有効な手段です。まずはピッチ資料を磨き込み、マッチングサイトやイベントを活用して、あなたのビジョンに共感してくれるエンジェル投資家を探し始めましょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

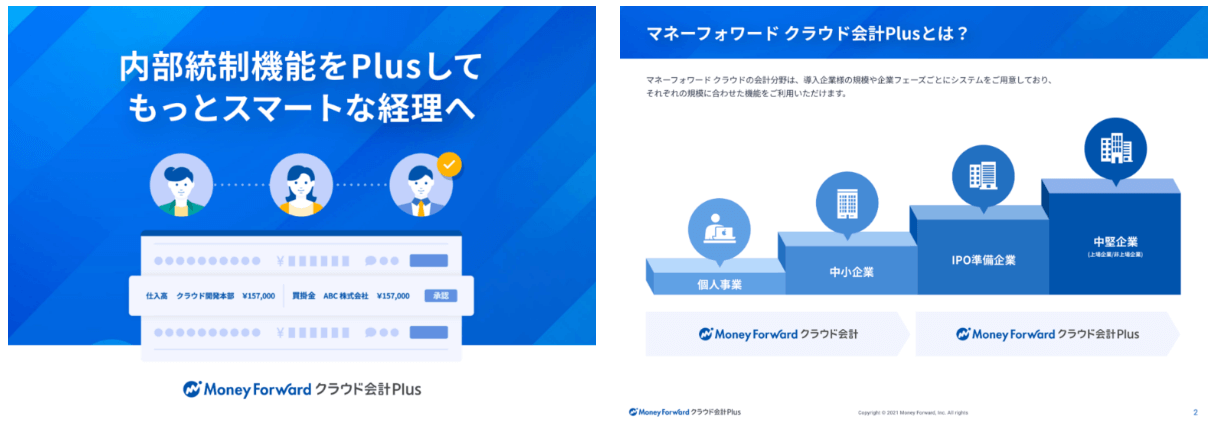

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

MBO、IPOでのイグジットとは?概要やメリット・デメリットを解説

ビジネスを成長させたい経営者にとって、イグジットを理解することは非常に重要です。 しかし、この「イグジット」という言葉にピンと来ない方も少なくないでしょう。 さらに実際にイグジット…

詳しくみるシリーズCとは?資金調達方法や金額の相場・成功のポイントを解説

投資ラウンドには複数の段階があり、そのうちの一つがシリーズCです。一般的に、シリーズCは将来に向けた資金を調達する重要な局面ですが、具体的にどのような性質を持ち、どうやって資金を調…

詳しくみる加重平均資本コスト(WACC)とは?計算式や手順・平均についてわかりやすく解説

加重平均資本コスト(WACC)は、企業の投資判断や事業評価に重要な指標であり、その理解と適切な活用は企業の財務戦略を立てる上で不可欠です。ビジネスをしていく上では、負債コストと株主…

詳しくみるスタートアップにおけるバリュエーションの重要性|計算方法や注意点も解説

スタートアップ時には資金調達が重要になります。調達する際はバリュエーションが大きく関係し、企業にどのくらいの価値があるのかを判断するために用いられます 本記事では、バリュエーション…

詳しくみる資金調達におけるファクタリングとは?メリット・デメリットや注意点を解説

ファクタリングとは、将来回収予定の売掛金や未収入金などの債権を特定の業者に買い取ってもらい、早期に現金化するサービスのことです。売掛金の未回収は企業の経営に大きな影響を与えるため、…

詳しくみる投資回収計画とは?投資回収期間の目安や計算式・評価方法を解説【テンプレート付き】

事業を成功に導くためには、明確な計画と的確な実行が不可欠です。その中でも、投資回収計画書は、事業の採算性を判断し、投資の回収期間を明確にするための重要なツールです。投資家にとって適…

詳しくみる