- 更新日 : 2024年7月12日

2022年4月に廃止された「一部上場企業」とは?再編成後の市場区分も紹介

一部上場企業とは、東京証券取引所の市場第一部に株式を公開した企業を指す言葉です。2022年に4月に廃止となったと知っていても、現在はどのような分類になっているのか、疑問を持っている方もいるのではないでしょうか。

本記事では、上場企業に興味を持つ初心者に向けて、市場区分の見直し前後の上場の種類を解説します。

目次

上場企業とは

上場企業とは、発行する株式を証券取引所で売買できる企業を指します。上場する主な理由は、資金を調達するためです。上場企業は、投資家に株式を購入してもらうことで資金調達を行います。なお、未上場企業でも株式はできますが、買い手は企業が探さなくてはいけません。多数の投資家がいる証券取引所で株式を売買できれば、企業は買い手を探す手間を省け、より大きな資金を調達できます。

企業が上場するには、証券取引所の審査に合格する必要があります。審査には、実質審査基準と形式要件の2つの項目があります。実質審査基準では、企業の体制などが基準に合致しているかを審査されます。また形式要件では、株主数や時価総額などが定量的に審査されます。

2022年4月に実施された「一部上場企業」の呼び名の廃止

2022年4月に、東京証券取引所の市場区分が見直され、「一部上場企業」という呼び名は廃止されました。

市場区分が見直された理由は2つあります。1つ目は、市場区分のコンセプトがあいまいであったことです。新興市場を想定した区分に、老舗企業が上場することがありました。2つ目は、企業価値を向上する努力が継続されないことです。上場後に業績が停滞したり、売買が成立せずに流動性が下がったりする企業がありました。

これらの問題を解決するために、市場区分の見直しが実施されたのです。

【市場区分の見直し前】一部上場企業とは

東証とは、東京証券取引所の略称で日本最大の証券取引所です。見直し前は東証一部、東証二部、マザーズ、JASDAQ スタンダードの4つの区分がありました。東証一部に上場する企業を、一部上場企業と呼びます。東証一部に上場する基準は他の区分と比べて厳しいため、投資家から高い評価を得られる特徴がありました。

一部上場企業の例を挙げると以下の通りです。

【一部上場企業の例】

トヨタ自動車、リクルートホールディングス、三菱UFJフィナンシャル・グループ、ソフトバンク・グループ、任天堂 など

証券取引所は全国に4箇所あります。東京証券取引所の他に、名古屋証券取引所、札幌証券取引所、福岡証券取引所です。市場区分の変更前の各証券取引所を比べると、以下の表の通りです。

【市場区分の変更前】

通常市場 新興市場 プロ市場 東京証券取引所 一部・二部 マザーズ

JASDAQあり 名古屋証券取引所 一部・二部 セントレックス なし 福岡証券取引所 本則市場 Q-Board なし 札幌証券取引所 本則市場 アンビシャス なし

※本則市場:開場する市場の中で主となる市場

【市場区分の見直し後】上場の種類

再編によって従来の4つの市場区分は、以下の3つに移行しました。

- プライム市場

- スタンダード市場

- グロース市場

プライム市場

プライム市場とは、多くの機関投資家の投資対象となるような時価総額(流動性)があり、安定株主の株式の保有比率が高くならないような高いガバナンス(企業統治)を備えている企業のための市場です。プライム市場に新規上場する基準のうち主なものは、以下の表の通りです。

項目 基準値 株主数 800人以上 流通株式数 2万単位以上 流通株式時価総額 100億円以上 売買代金 時価総額250億円以上 流通株式比率 35%以上 財政状態 連結純資産50億円以上

かつ単体純資産の額が負でないこと利益の額(連結) 最近2年間の利益の額の総額が 25 億円以上であること

または

最近1年間における売上高が 100 億円以上である場合で、かつ、 時価総額が 1,000 億円以上となる見込みのあること

スタンダード市場

スタンダード市場とは、一般投資家が円滑に売買できるほどの適切な時価総額(流動性)があり、上場会社として基本的なガバナンス水準を備えている企業のための市場です。スタンダード市場に新規上場する基準のうち主なものは、以下の表の通りです。

項目 基準値 株主数 400人以上 流通株式数 2千単位以上 流通株式時価総額 10億円以上 売買代金 - 流通株式比率 25%以上 財政状態 連結純資産額が正(プラス)であること 利益の額(連結) 最近1年間における利益の額が1億円以上であること

グロース市場

グロース市場とは、高い成長性を実現するための事業計画、またはその進捗が適時・適切に開示されていて一定の市場評価があり、そのうえで事業実績から判断して相対的にリスクが高い企業のための市場です。グロース市場に新規上場する基準のうち主なものは、以下の表の通りです。

項目 基準値 株主数 150人以上 流通株式数 1千単位以上 流通株式時価総額 5億円以上 売買代金 - 流通株式比率 25%以上

企業が上場するメリット・デメリット

企業が上場するメリット・デメリットを紹介します。

企業が上場するメリット

企業が上場するメリットは主に2つあります。

- 資金調達力が向上する

多数の投資家がいる市場で株式を売買できるので、多額の資金を調達できます - 管理体制が強化・充実する

証券取引所の審査に通るために、適切な財務報告をする内部統制、株主総会や取締役会の運営や予実体制が行われます

企業が上場するデメリット

一方、企業が上場するデメリットは主に3つです。

- 上場するにはコストがかかる

上場する準備や上場を維持するための費用がかかります。 - 株主への対応・対策が必要になる

経営方針などに寄せられた株主の意見に対応することが求められます - 買収されるリスクや買収対策コストが生じる

誰でも株式を買えるので経営権を奪う目的で仕掛けられる「敵対的買収」を防ぐ必要があります

詳しくは「上場のメリットとデメリット」の記事を参考にして下さい。

>>>上場のメリットとデメリット、上場するための条件とは?

一部上場企業を正しく理解しよう

一部上場企業とは、現在は廃止されている東証一部に上場していた企業を指します。2022年4月の再編により、現在はプライム市場、スタンダード市場、グロース市場の3つの市場区分に移行しています。再編された背景には、市場区分のコンセプトがあいまいであった点と、企業価値を向上する努力が継続されないという2つの理由があったことを理解しておくとよいでしょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

【令和7年度 最新版】ストック・オプション丸わかりガイド!

ストック・オプションの概要や種類、IPO準備企業がストック・オプションを利用するメリットに加え、令和6・7年度税制改正の内容についても解説した充実のガイドです。

IPOを検討している企業様はもちろん、ストック・オプションについて学習をしたい企業様も含め、多くの方にご活用いただいております。

J-SOX 3点セット攻略ガイド

すべての上場企業が対象となるJ-SOX(内部統制報告制度)。

本資料では、IPO準備などでこれからはじめてJ-SOXに対応する企業向けにJ-SOXの基本からその対応方法までをまとめた、役立つガイドです。

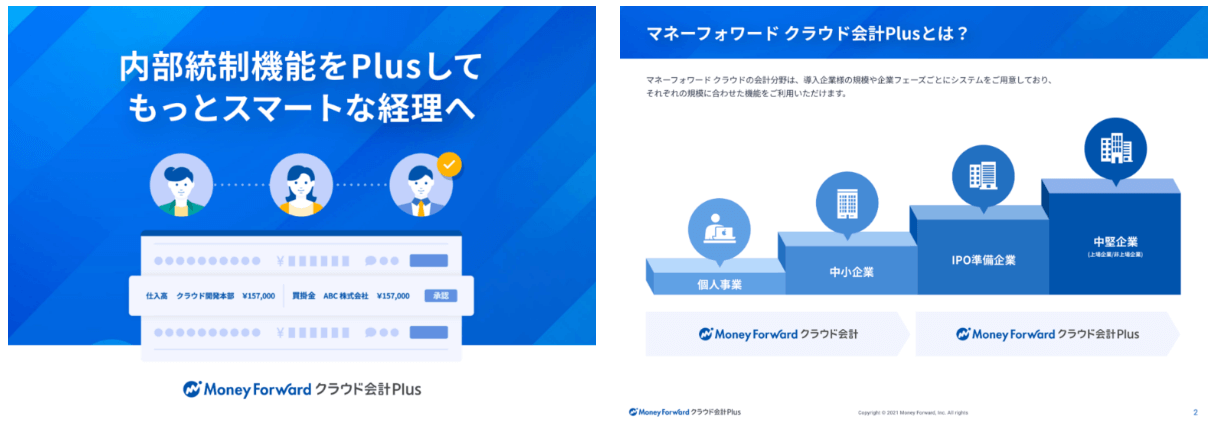

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

よくある質問

一部上場企業とは?

東京証券取引所の東証一部の市場に上場する企業を、一部上場企業と呼びます。2022年4月の市場区分の見直しで、廃止された呼び名です。

再編成後の市場の区分とは?

再編によって3つの市場、すなわちプライム市場、スタンダード市場並びにグロース市場に移行しました。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

経営革新計画とは?承認申請するメリットや要件・作成方法を詳しく解説

経営革新計画は、企業が競争力を高め、持続可能な成長を達成するための重要な戦略です。この計画では、技術革新、市場開拓、業務効率化など、多岐にわたる分野での改革を推進します。 本記事で…

詳しくみる知的財産デューデリジェンス(知財DD)とは?目的や手順などの全体像を解説【テンプレート付き】

知的財産は企業の競争力の源泉であり、デジタル技術の進展によってその重要性はますます高まっています。言い換えれば、他社や自社の知的財産の評価や現状を見誤ると、思いもよらないリスクを招…

詳しくみる取締役会実効性評価とは?アンケート項目や実施方法・事例を紹介

取締役会が信頼できる機関であれば、企業全体の信頼性が高まり、取締役会の機能を確認する手段として取締役会実効性評価が用いられます。 本記事では、取締役会の実効性評価の概要や評価方法に…

詳しくみるIPOの最新動向2024!世界・日本のIPO市場を深掘り

本記事では、世界および日本における2024年最新のIPO動向を解説します。件数や調達額に加え、上場後のパフォーマンスなども紹介します。IPOに成功した企業事例も紹介するので、上場を…

詳しくみる取引信用保険とは?補償内容やメリット、気になるポイントを解説

売掛金の回収に失敗することは、資金繰りの悪化につながります。運転資金を一定に保ち資金繰りを安定させるためには、売掛金の保全が重要です。 取引信用保険は、取引先の倒産や支払不能により…

詳しくみる決算説明会とは?株主総会との違いや開催時期・スケジュールを解説

決算説明会とは、企業が投資家やアナリストに対して財務状況や業績を報告し、経営戦略や今後の見通しを共有する重要な会議です。 四半期ごと、半期ごと、または年度ごとに開催され、企業の透明…

詳しくみる