- 更新日 : 2024年7月12日

シリーズCとは?資金調達方法や金額の相場・成功のポイントを解説

投資ラウンドには複数の段階があり、そのうちの一つがシリーズCです。一般的に、シリーズCは将来に向けた資金を調達する重要な局面ですが、具体的にどのような性質を持ち、どうやって資金を調達するのかご存知ない方も多いのではないでしょうか。

本記事では、シリーズCの概要と資金調達の方法をわかりやすく解説します。調達できる資金の相場や成功させるために押さえておきたいポイントについてもお伝えしますので、自社の将来的な成功を目指す企業の方はぜひ参考にしてください。

目次

シリーズCとは

シリーズCとは、企業のスタートアップにおける、複数の投資ラウンドのうちの一段階です。ただし正確にいえば、投資ラウンドは企業によってさまざまであり、シリーズCの明確な定義はありません。

しかし一般的には、黒字経営を安定的に継続できるようになり、IPOやM&Aなど自社に適したイグジットを検討し始める頃がシリーズCに該当します。

イグジットについての知識を深めたい方はぜひこちらの記事を参考にしてください。

投資ラウンドとは

投資ラウンドとは、アメリカで提唱されはじめたスタートアップ企業が資金調達する流れを段階分けしたモデルです。一般的には、企業前の準備段階となるエンジェルプレシードから、シリーズA・B・Cを経て上場へと移行します。

資金調達の流れが各ステップに分けられているのは、段階的に準備・運用を進めていくことにより、リスクヘッジと成長促進を両立できるためです。また、最小限のリスクで成長していける企業は、将来的なリターンが大きい可能性が高いことから、より多くの資金を調達できるようになるでしょう。

投資ラウンドのうち、シリーズAやBについて詳しく知りたい方はこちらの記事をご覧ください。

シリーズCの資金調達方法

シリーズCの資金調達方法には、次の4通りがあります。

- VC・CVCから出資を受ける

- PEファンドから出資を受ける

- 金融機関から融資を受ける

- 制度融資を利用する

それぞれの特徴やメリット・デメリットをみていきましょう。

VC・CVCから出資を受ける

VC(ベンチャー・キャピタル)およびCVC(コーポレートベンチャーキャピタル)とは、簡潔にいうとベンチャー企業への投資を行う会社・団体のことです。VCとCVCの違いは、投資の目的にあります。株式への投資差額によるキャピタルゲインによって利益を得るVCに対して、CVCでは当該ベンチャー企業との連携による事業のシナジー効果がねらいです。

シリーズCでは、複数のVC・CVCからの投資を受けることで、莫大な資金調達が返済義務なしに実現します。加えて、さまざまなノウハウが蓄積されるのもメリットです。

しかし、VC・CVCからの出資額が大きくなるほど、経営方針などへの関与が大きくなります。報告や連携も複雑になり、事務作業が煩雑かしかねません。また、CVCによるシナジー効果を受けると、当該競合他社からの出資が期待できなくなるおそれもあります。

VCやCVCから資金調達する場合は、企業価値や評判などをチェックしたうえ、妥当性の高い会社を選ぶことが大切です。

PEファンドから出資を受ける

投資ファンドの一種であるPEファンドとは、プライベート・エクイティ・ファンドの略称です。上述のVCと似た投資ですが、PEファンドは、潜在的な成長能力があるもののそれを最大限に発揮できていない企業への投資信託を意味します。

投資による資金調達で、企業価値が高まったタイミングでイグジットを行えば、利益を作り出すことが可能です。PEファンドでは、後のイグジットを勘案して投資先の株式の過半数を3〜5年程度で取得する流れが一般的だといえます。よって、短期間に多額の投資が期待できるでしょう。また、PEファンドは、利益拡大を目的に経営やM&Aなどに手厚いサポートが受けられることも特徴です。

しかし、PEファンドからの投資を受けた場合、最終的に必ずイグジットを行わなければなりません。そのうえ、株式の過半数を当該PEファンドから保有されることから、自由な経営方針の決定が行えなくなるおそれもあります。加えて、PEファンドから借入を行った際は返済しなければならず、経営状態によっては負担が大きくなりかねません。

金融機関から融資を受ける

シリーズCでは、企業としての安定性や信用が高まっていることから、金融機関からの融資が受けられる可能性が高いといえます。金融機関からの融資で資金調達を行う代表的な手法は、以下の3通りです。

- プロパー融資

- シンジケートローン

- ファクタリング

それぞれの資金調達の違いを説明します。

プロパー融資

プロパー融資とは、金融機関から直に融資を受けることです。信用保証協会が間に入らないため、手数料がかかりません。また、金利が比較的低く、借りやすい融資です。新興でも、シリーズCの段階の企業であれば、融資が受けられる可能性があります。

しかし、プロパー融資では、事業計画や返済スケジュールを明確に提示できないと融資を断られるかもしれません。返済期間が長期化すると、利息の返済に追われ、経営に負担を与えてしまうでしょう。

シンジケートローン

シンジケートローンとは、複数の金融機関から同一条件下で融資を受けることです。複数の金融機関のまとまりを、シンジケート団と呼びます。

シンジケートローンでは、単一機関からの融資や投資より、多額の資金を調達することが可能です。複数の金融機関でリスクを分散していることから、金利が低く、低コストで融資を受けられるでしょう。

ただしシンジケートローンは、金利とは別途に手数料が多くかかります。また、融資の審査が厳しい傾向にあり、借り入れた後も複数機関の対応をいっぺんにしなければならず煩雑です。

ファクタリング

ファクタリングとは、金融機関に当該企業が保有する売掛債権を買い取ってもらうことで資金を調達する方法です。ほかの融資と比べ、複雑な審査がないため資金調達を極めてすみやかに行えます。

本来、売掛債権は破産・差し押さえなどを経て現金化される流れが一般的です。ところがファクタリングにおいては、こうした法的手続きがいらない点も、早期の資金調達が実現する要因となります。ただし、ファクタリングの手数料は非常に高額になる点に注意してください。

制度融資を利用する

制度融資とは、次の3つの機関から同時に融資を受けることです。

- 金融機関

- 信用保証協会

- 地方自治体

上記3つの組織で融資のリスクが分散されていることで、審査基準が比較的緩くなっています。長期の返済期間を設定できるほか、金利が低いことも特徴です。また、公の機関が関わっているため、手数料も安価に設定されています。

しかし、制度融資は取り扱いが少ないことが難点です。地域によっては制度融資が存在しないケースもあり、汎用性が高い手段とはいえません。

シリーズCで調達する資金の相場

シリーズCで調達できる資金の相場は、数億円〜数十億円といわれています。このように、黒字経営が続いたシリーズCでは、企業の信頼性が高いことから、多額資金を調達できるケースもめずらしくありません。

といっても、シリーズCの段階では、すでに資金調達が必要ないほどの収益を挙げているケースもあるでしょう。しかし、企業の収益は市場の動向や消費者のニーズなどで容易に変動するリスクが潜在しています。子会社の設立や海外への進出の可能性なども考慮すると、あらかじめ資金調達を行っておいて損はありません。

シリーズCで資金調達にかかる期間の目安

シリーズCの段階における資金調達は、比較的スピーディーに行えます。目安としては、数カ月〜1年前後です。

シリーズCですみやかな資金調達が実現する理由は、段階的に手順をふんでいることで、社会的信用が形成されている点だといえます。先に述べたとおり、シリーズCではすでに黒字経営が安定化しているため、各資金調達の要件を満たしているケースがめずらしくありません。

ただし、資金調達の方法によって、かかる期間はさまざまです。効率的に資金を集めるためには、複数の手段を併用するとよいでしょう。

シリーズCの資金調達を成功させるポイント

シリーズCの資金調達を成功させるポイントとして、以下2点が挙げられます。

- PMFを達成する

- 企業の将来性を高める

各項目について、詳しくみていきましょう。

PMFを達成する

シリーズCにおける資金調達の成功は、PMFの達成が前提です。PMFとは、企業と市場で需要と供給が一致していることを指します。消費者・顧客のニーズを満たす製品を適正な数だけ提供すれば、購入による収益が得られ、イグジットを目指す土台が整うでしょう。

逆にPMFが達成されないままシリーズCやその先の段階に突入した場合、市場のニーズに的確に答えられず、赤字化や経営不振を招くおそれがあります。したがって、イグジット戦略は、PMFの達成をふまえて検討することが大切です。

企業の将来性を高める

シリーズCでの資金調達において、投資元や金融機関は、企業の将来性を要視します。将来性のある企業は、市場における価値が高く、社会的に信用できると見なされるためです。信用性が認められることで、投資元や金融機関との資金繰りに関する理論もはかどり、資金調達成功の可能性もより向上するでしょう。

また、企業の将来性を高めるためには、市場のリサーチと動向把握が欠かせません。調査結果と自社の経営方針を照らし合わせ、適切な事業計画や戦略を立てれば、将来性のある企業として認められやすくなるでしょう。

まとめ

企業にとって、シリーズCの段階は新製品・サービスなどの開発にかかわる局面です。本段階における資金調達の重要性は極めて高く、今後の経営方針にも影響するファクターとなり得ます。

シリーズCにおける資金調達にはさまざまな手段があり、適切な方法を選択しないと失敗する危険性も否めません。シリーズCの段階に到達する前にPMFを達成して収益を最大化するとともに、綿密なリサーチに基づく事業計画を提示することで、資金調達の成功率が高まるでしょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

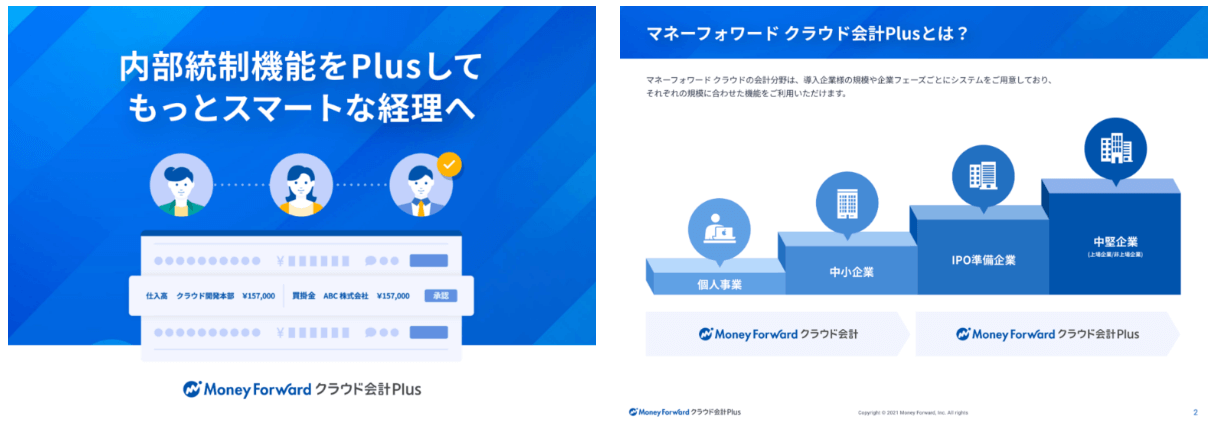

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

よくある質問

シリーズCとはどのような段階?

シリーズCとは、厳密にいうと明確な定義がありません。とはいえ一般的には、投資ラウンドの一段階であり、黒字経営が安定してイグジットを目指す局面です。

シリーズCの調達方法とは?

シリーズCの調達方法は、大きく分けて次の4種類です。

- VC・CVCから出資を受ける

- PEファンドから出資を受ける

- 金融機関から融資を受ける

- 制度融資を利用する

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

シードステージとは?資金調達の方法や相場、期間の目安を解説

シードステージは、スタートアップの最初の一歩といえます。この段階での資金調達は、事業の成功を左右する重要な要素です。本記事では、シードステージの意義、資金調達の方法や相場、さらには…

詳しくみるシリーズDとは?定義や資金調達の金額・期間の目安を解説

シリーズDはスタートアップ企業が成長を遂げる過程で、多額の資金が必要になる段階です。シリーズDにはどのような企業が該当し、どれくらいの資金が必要になるものなのでしょうか。この記事で…

詳しくみる新株予約権原簿に記載すべき内容とは?新株予約権や原簿の役割など全体像を解説

株式会社にとって、株式を発行し資金調達を行うことは、事業活動の根幹だといえるでしょう。 新株予約権はその手段の1つであり、多くの企業が取るべき手続きです。 ただし、新株予約権を発行…

詳しくみる財務管理とは?目的や円滑に行うためのポイントをわかりやすく解説

財務管理とは、経営を安定させ、事業を成長させるために、資金や資産をきちんと管理することです。財務管理を怠ると、お金が不足したり、無駄に多くの借金をしたりしてしまうリスクが高まります…

詳しくみる加重平均資本コスト(WACC)とは?計算式や手順・平均についてわかりやすく解説

加重平均資本コスト(WACC)は、企業の投資判断や事業評価に重要な指標であり、その理解と適切な活用は企業の財務戦略を立てる上で不可欠です。ビジネスをしていく上では、負債コストと株主…

詳しくみる上場準備における予算管理とは?重要性や流れ、ポイントを解説

上場準備における予算管理とは、収支を予測しその実績を管理・改善するプロセスです。正確な予算管理を行うことで決算内容の報告がスムーズになり、長期的な経営計画の策定や業績評価が容易にな…

詳しくみる