- 更新日 : 2024年7月17日

ブックビルディング方式による株価の決定とは?特徴や入札方式との違いなどを解説

ブックビルディング方式とは、投資家の需要に基づいて株式の公募価格を決定するIPO時の主流な価格設定方法です。

- 仮条件内で投資家が申告

- 需給を反映し価格決定

- 初値乖離を抑える効果

ブックビルディングは主幹事が需要を踏まえて価格決定するのに対し、入札方式は提示価格により自動決定されます。

スタートアップの経営者にとって、上場によるIPO(新規株式公開)は目指すべきゴールの1つともいえるでしょう。IPOで「公募・売出価格」が決まり、上場後の需給に基づいて「市場で取引される価格(初値・その後の株価)」が決まります。これらの価格の決め方・決まり方を正しく理解しておくことは非常に重要です。

本記事では新規上場を目指すスタートアップの経営者および経営層向けに、価格決定方法の1つであるブックビルディング方式について、全体像や入札方式との違いなどを解説します。

目次

ブックビルディング方式とは?

ブックビルディング方式は、株式や債券などの新規発行時に、公募価格や発行価格を決めるために使われる方法です。投資家からの需要(希望購入価格と数量)を事前に把握することで、市場に合った価格設定を行い、公平で効率的な資金調達を実現することを目的としています。

ブックビルディング方式は需要をもとに発行価格を決定する仕組み

ブックビルディング方式では、証券会社が主幹事となり、あらかじめ提示された価格帯(仮条件)の中で、機関投資家や個人投資家が「どの価格でどのくらい購入したいか」を申し込むことで需要状況を把握します。この情報をもとに、発行会社と主幹事証券が協議し、公募価格(発行価格)を最終的に決定します。

この方式のメリットは、市場の需給を反映した適正な価格を設定できることです。投資家の納得感が高くなり、結果として初値との乖離を抑える効果もあります。IPO(新規株式公開)や公募増資など、証券市場での新規発行の際に広く用いられています。投資家にとっても、透明性のある価格決定プロセスとして信頼される仕組みです。

ブックビルディング方式と入札方式の違いは?

ブックビルディング方式と入札方式は、どちらも株式や債券などを新規発行する際に、公募価格(発行価格)を決定するために使われる方法です。ここでは、両者の特徴と違いを比較しながら解説します。

ブックビルディング方式は「価格の参考情報として需要を集める」方式

ブックビルディング方式では、発行企業と主幹事証券があらかじめ提示する価格帯(仮条件)の中で、投資家がどの価格でどれだけ購入したいかを申告します。この情報を集計して、最も需要が集中する価格帯を参考に公募価格が最終決定されます。

この方式の特徴は、投資家が希望価格と希望株数を提示し、最終的な価格は主幹事証券の判断によって決定される点です。つまり、価格は「参考意見をもとに決まる」仕組みです。

多くのIPO(新規株式公開)で採用されており、市場の需給を反映しやすく、価格と投資家の納得感が両立しやすいとされています。

入札方式は「提示価格に応じて自動的に価格が決定される」方式

入札方式(オークション方式)では、投資家が希望する価格と株数を提示し、その結果に基づいて落札者や配分が決まります。あらかじめ定めた発行株数に対して、最高価格から順に落札され、ボーダー価格がそのまま発行価格になるのが一般的な方式です(統一価格方式など)。公開価格は、入札結果(例:落札加重平均価格など)を参考にしつつ、発行体と主幹事証券が需要見通しや市場環境なども踏まえて総合的に決定します。

価格が自動的に決まるため、主幹事証券や発行会社が価格を恣意的に操作する余地が少なく、透明性の高い価格決定方法とされます。一方で、価格の変動が大きくなることもあり、需給の偏りによっては初値と公募価格の乖離が発生しやすいという側面もあります。

| 比較項目 | ブックビルディング方式 | 入札方式 |

|---|---|---|

| 価格決定の方法 | 主幹事が仮条件と需要をもとに決定 | 投資家の入札価格で決定 |

| 投資家の参加方式 | 仮条件内で申告(希望価格) | 自由に価格・数量を提示 |

| 透明性 | 主幹事の裁量が大きい | 市場原理による価格形成 |

| 初値との乖離 | 比較的抑えられる傾向 | 大きくなる可能性がある |

| 現在の主流 | IPOなどで一般的に利用される | 採用は限定的(例:国債入札) |

ブックビルディング方式のメリットは?

ブックビルディング方式は、株式や債券を新規発行する際の価格決定手法として、IPO(新規上場)を中心に広く採用されています。以下では主なメリットを解説します。

市場ニーズを反映した適正な価格設定が可能

ブックビルディング方式では、仮条件に基づき機関投資家や個人投資家から「希望購入価格」と「購入希望株数」の申告を受け、需要に基づいて最終的な公募価格を決定できます。これにより、市場環境や投資家の関心を反映した「妥当な価格設定」が可能となり、発行体にとっても投資家にとっても納得感のある価格で取引が成立します。

初値との大きな乖離を抑えられる

投資家の実際の需要を見て価格が決定されるため、公募価格と市場初値との乖離が小さくなる傾向があります。価格が不適切な場合に生じる過度な初値上昇や下落を避けることができるため、株式市場の安定にも寄与します。また、発行企業にとっても、過小評価による資金調達不足や過大評価による後の下落リスクを回避できる点は大きなメリットです。

投資家にとっての参加機会と公平性が確保される

ブックビルディングでは、複数の投資家が同時に価格提案を行える仕組みのため、公平性が高く、透明性のあるプロセスであることが評価されています。特にIPOでは、個人投資家も参加しやすいように一般向けのブックビルディング期間が設けられており、証券会社を通じて申し込みが可能です。投資家層の拡大にもつながり、市場の活性化にも寄与します。

ブックビルディング方式のデメリットは?

ブックビルディング方式は、市場の需要を反映した価格設定が可能で、多くのIPO(新規株式公開)で採用されている有効な手法ですが、すべてにおいて万能というわけではありません。以下では、主なデメリットを解説します。

価格決定の透明性に課題が残る

ブックビルディング方式では、投資家からの需要をもとに価格が決定されますが、最終的な公募価格は主幹事証券や発行会社の裁量に委ねられます。つまり、実際にどのような価格で需要が集まったのかが外部から見えにくいという問題があります。価格決定のプロセスに納得感が持てない場合、公募価格が高すぎる・低すぎるといった批判につながることもあります。

機関投資家に有利な配分がされやすい

ブックビルディングは、機関投資家からの需要を重視して価格や配分が決められる傾向があります。そのため、個人投資家が希望通りの株数を獲得できないケースが多く、不公平感が生じることがあります。需要が高まる人気案件ほど、個人投資家には厳しい配分となりやすく、投資参加のハードルが高くなることがデメリットです。

初値の高騰・下落リスクが完全には防げない

需要を反映した価格設定が行われるとはいえ、市場の予測が外れた場合、初値が公募価格を大きく上回ったり下回ったりするリスクは依然として存在します。発行株数が少ない案件や話題性の高い銘柄では、需給バランスが崩れ、価格が不安定になることもあります。その結果、公募価格と初値の乖離が大きくなり、投資家の不満や損失につながる可能性があります。

ブックビルディング方式の流れは?

ブックビルディング方式では、投資家の需要を事前に把握し、需給バランスを踏まえて価格を決めることで、発行企業・投資家双方にとって納得感のある価格形成が可能になります。以下に、ブックビルディング方式の一般的な流れを解説します。

① 仮条件(価格レンジ)の決定

まず、主幹事証券会社が株価算定能力の優れた機関投資家等の意見を収集(プレヒアリング)し、それを参考に発行企業と協議のうえで想定される株価に基づいて「仮条件」と呼ばれる価格帯(例:1,000円〜1,200円)を設定します。この仮条件は、投資家からの需要を集める際の目安となるもので、マーケットの状況、類似企業の株価、発行企業の財務内容などを総合的に勘案して決められます。

② 投資家によるブックビルディング(需要申告)

仮条件の提示後、機関投資家や個人投資家は、「どの価格でどれだけの株数を購入したいか」を申し込みます。これをブックビルディング(需要積み上げ)と呼びます。証券会社は、投資家からの価格・数量の希望を集計し、どの価格帯にどれだけの需要が集まっているかを把握します。

③ 公募価格(発行価格)の決定

ブックビルディングの結果をもとに、主幹事証券会社と発行企業が協議して最終的な公募価格を決定します。仮条件の中で最も需要が集まった価格や、想定以上の申し込み状況に応じて、価格を上限に近づけたり調整したりします。価格決定の際は、投資家の満足度と企業の資金調達額のバランスが重視されます。実際には、人気銘柄では需要申告が仮条件の上限に集中するため、公募価格が仮条件の上限価格となるケースがほとんどです。

④ 購入申し込み・配分の確定

公募価格が決まると、投資家はその価格で正式に購入申し込みを行います。人気の高い案件では、応募が予定株数を大きく上回る「オーバーサブスクライブ(超過申し込み)」となることもあります。この場合は、証券会社の配分方針・抽選ルールなどに基づいて株数を配分します(個人向けは抽選が中心となる場合がある)。

⑤ 上場・受渡し

購入申し込みが完了すると、いよいよ上場日(もしくは受渡日)を迎えます。この日から株式の売買が市場で可能になります。発行企業にとっては、実際に資金が振り込まれるタイミングとなり、調達した資金を新規事業、設備投資、借入金返済などに活用できます。

IPOにおけるブックビルディング方式の注意点は?

ブックビルディング方式はIPO(新規株式公開)における価格決定方法として主流ですが、実施にあたっては発行会社、主幹事証券、投資家のそれぞれの立場で注意すべき点があります。

【発行会社の注意点】価格と投資家構成の戦略設計が必要

発行会社にとって最も重要なのは、公募価格をいかに適切に設定するかです。仮条件を高くしすぎると需要が集まらず、低く設定すれば資金調達額が減少するため、慎重な判断が必要です。また、引受先の内訳によって、長期保有目的の投資家か、短期売却を狙う投資家かが変わり、上場後の株価にも影響します。安定株主の確保を意識した配分戦略も検討すべきです。

【証券会社の注意点】需給バランスと透明性の確保

主幹事証券会社は、仮条件の設定、投資家からの需要ヒアリング、価格決定、公募の配分までを一括で担います。過度に人気化しても、価格が妥当でなければ初値急騰・下落による投資家の混乱を招くリスクがあります。また、機関投資家に偏った配分を行うと、個人投資家への不公平感が高まるため、配分の透明性と公平性を意識する必要があります。

【投資家の注意点】申告価格と配分リスクを理解する

投資家は、ブックビルディング期間中に希望価格と購入数量を提示しますが、必ずしも希望通りに株数が割り当てられるとは限りません。人気銘柄では抽選倍率が高く、配分がゼロになることもあるため、過度な期待は禁物です。また、公募価格で購入しても、初値が下回る可能性もあるため、銘柄の成長性やリスクを自ら判断する姿勢が求められます。

ブックビルディング方式はIPOにおける柔軟な価格決定手法

ブックビルディング方式は、IPOや公募増資において広く採用されている価格決定方法であり、投資家の需要を集めることで市場の声を反映した適正な価格を導き出せる仕組みです。企業にとっては、資金調達の効率化や価格の妥当性確保、投資家にとっては透明性のあるプロセスで参加できるというメリットがあります。一方で、価格決定の裁量や配分の偏りといったデメリットも存在するため、発行会社・証券会社・投資家それぞれが注意点を理解し、適切に活用することが重要です。公平性と柔軟性を兼ね備えたブックビルディング方式は、今後もIPOの主流として活用されていくでしょう。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

【令和7年度 最新版】ストック・オプション丸わかりガイド!

ストック・オプションの概要や種類、IPO準備企業がストック・オプションを利用するメリットに加え、令和6・7年度税制改正の内容についても解説した充実のガイドです。

IPOを検討している企業様はもちろん、ストック・オプションについて学習をしたい企業様も含め、多くの方にご活用いただいております。

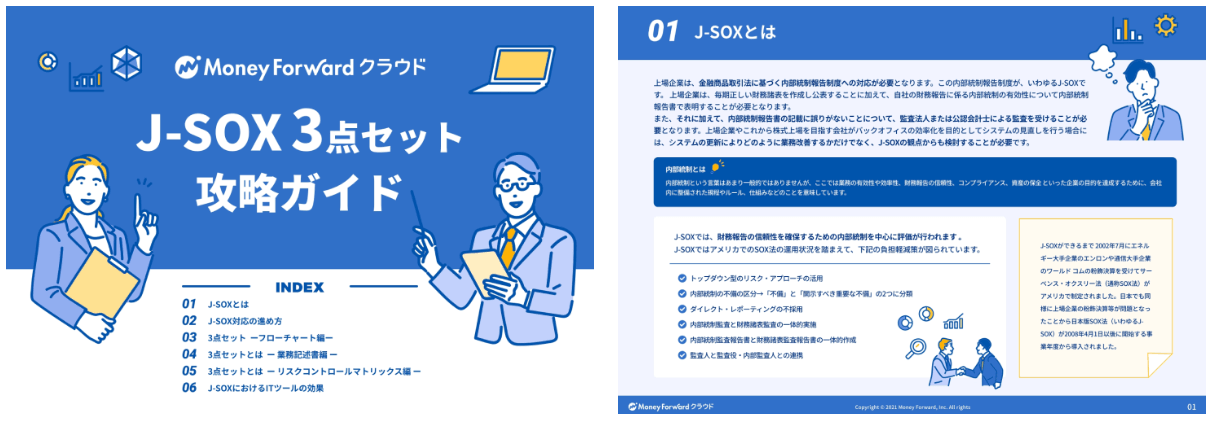

J-SOX 3点セット攻略ガイド

すべての上場企業が対象となるJ-SOX(内部統制報告制度)。

本資料では、IPO準備などでこれからはじめてJ-SOXに対応する企業向けにJ-SOXの基本からその対応方法までをまとめた、役立つガイドです。

マネーフォワード クラウドERP サービス資料

マネーフォワード クラウドERPは、東証グロース市場に新規上場する企業の半数※1 が導入しているクラウド型バックオフィスシステムです。

取引データの自動取得からAIによる自動仕訳まで、会計業務を効率化。人事労務や請求書発行といった周辺システムとも柔軟に連携し、バックオフィス業務全体を最適化します。また、法改正に自動で対応し、内部統制機能も充実しているため、安心してご利用いただけます。

※1 日本取引所グループの公表情報に基づき、2025年1月〜6月にグロース市場への上場が承認された企業のうち、上場時にマネーフォワード クラウドを有料で使用していたユーザーの割合(20社中10社)

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

フィジビリティスタディとは?重要性と成功のポイントを解説

フィジビリティスタディとは、新規事業の開始前に、課題・リスクの洗い出しを行い、実現可能性を分析することです。リスクの回避につながるだけでなく、利害関係者への説明材料にもなり得ます。…

詳しくみるスタンダード市場とは?プライム市場との違いや上場基準をわかりやすく解説

上場を検討している事業主の中には、東京証券取引所の「スタンダード市場」や「プライム市場」などについて調べている人もいるでしょう。実績があり、収益も安定している中小企業が上場を検討す…

詳しくみる上場申請書類の概要や種類、準備プロセスを解説

上場申請書類とは、証券取引所への上場申請にあたって準備する一連の書類を指します。具体的には、Ⅰの部(新規上場申請のための有価証券報告書)などの資料を作成する必要があります。本記事で…

詳しくみる上場廃止になる理由一覧|その後はどうなるか会社・社員別に解説

「上場廃止」とは、企業が上場している株式市場から自主的または強制的に退場することを指します。上場廃止を選択する背景には業績不振や法令違反など、企業にとって深刻な事情がある場合が多く…

詳しくみるユニコーン企業とは?定義や世界の企業・日本で少ない理由をわかりやすく解説

ユニコーン企業とは、評価額が10億ドル以上の非公開スタートアップ企業のことを指します。 2022年9月時点で世界中に1,400社以上が存在しますが、日本ではまだまだ少ないのが現状で…

詳しくみるKPIとは?ビジネスにおける指標をわかりやすく解説!

PointKPIの役割とは? KPIとは、最終目標達成に向けた業務プロセスの進捗や成果を定量的に可視化する重要な指標です。 KGI達成に向けた中間指標 SMART原則で設計が基本 …

詳しくみる