- 更新日 : 2024年7月17日

コーポレートベンチャーキャピタル(CVC)とは?その特徴と事例を解説

スタートアップにとって、成長に向けて外部から資金を調達することは、不可欠といっても過言ではありません。その調達先は銀行などの金融機関だけでなく、個人の投資家やベンチャーキャピタル(以下、VC)などの専門的な投資会社などさまざまです。

その中で近年、コーポレートベンチャーキャピタル(以下、CVC)という形態が国内でも注目を集めています。金融機関や投資会社などと比べて、CVCはまた違った特徴を有しており、スタートアップは自社のニーズに適した個人や事業体から資金を受けるため、より慎重な判断が必要となるでしょう。

本記事ではCVCについて、その特徴やVCなどとの違いといった全体像を解説します。

目次

CVCの特徴

はじめに、CVCについてその役割やVCなどとの違いについて説明します。

CVCの役割

CVCとは、「コーポレート(C)」の「ベンチャーキャピタル(VC)」であるというその名の通り、事業会社が設立した投資会社のことです。事業会社は通常のVCやPEファンドなどと異なり、投資業務を本業とはしていないながらも、スタートアップへの投資を行います。

その目的は投資のリターンであるキャピタルゲインを得ることよりも、事業会社の本業との技術連携やパートナーシップ形成といった、シナジーの創出に重きを置かれることが多いといえるでしょう。

CVCとVCの違い

VCとは、スタートアップへの投資業務を生業とした事業体を指します。企業の株式を取得し、その数年後の株式価値向上によって得られるキャピタルゲインの獲得がVCの主な目的です。

CVCはキャピタルゲインよりもシナジー創出に重きを置いている点を鑑みると、両者の目的は異なるといえるでしょう。

そのためVCは、出資先となるスタートアップ自身の成長性を重視する一方、CVCは成長性のほか本業との関連性も重視することになります。

CVCの4つの投資手法

次に、CVCにおける4つの投資の方法について詳しく解説します。

1. 事業会社の本体から直接に投資する

2. 事業会社の子会社・関連会社としてファンドを設立し投資する

3. VCと事業会社の連携により専用ファンドを作って投資する

4. 既にあるファンドにLP(有限責任組合員)として出資し、当該ファンドから投資する

一般的には、2の手法をCVCと呼ぶことが多いですが、他の形態も広義的にCVC投資として位置付けられます。

1と2は、投資業務を事業会社自身で担う必要があるため、自由度が高いというメリットがある反面、ケイパビリティやリソースの負担が伴います。

一方、3と4は、基本的にVCにて投資業務を行うことから、事業会社は負担を軽減することが可能となりますが、シナジーを得られない企業への出資を伴う場合もあることに留意する必要があります。

CVCのメリットとデメリット

続いて、事業会社とスタートアップ両者にとっての、CVCの設立およびCVCからの資金調達におけるメリットとデメリットを解説します。

CVCを設立するメリット

事業会社がCVCを設立するメリットとしては、シナジーの見込めるスタートアップを早期に発見し、リレーション構築ができる点が挙げられるでしょう。

新しい事業やイノベーションのタネの全てを自社でやり切る必要がなくなることから、リスクの低減につながります。

CVCを設立するデメリット

CVCを設立するデメリットとしては、投資資金の回収性リスクが挙げられます。

出資に回した投資をシナジーやキャピタルゲインで回収し切れるかどうかは不確実性が高く、リスクを伴います。

またCVCを設立するためには、一定規模の手元資金を必要とすることも要因の1つです。

CVCから資金調達するメリット

スタートアップ側にとって、VCや金融機関などではなくCVCから資金調達を行うことには、事業会社(多くの場合、大企業)の本業と連携できるというメリットがあります。

起業後の初期段階から、事業会社の知名度を活かして市場での存在感を高められるため、成長をより加速することが可能です。

CVCから資金調達するデメリット

一方のデメリットとしては、事業会社の本業とスタートアップ自身の成長の方向性が合わない場合に、事業会社側の意向に引っ張られる可能性がある点が挙げられます。

また、階層的な組織構造や大企業の文化的な観点から、投資などの意思決定に時間を要するケースがあることも懸念点となります。

CVCから資金調達を受けたスタートアップの事例

最後に、スタートアップがCVCから資金調達を得ることに成功した2つの事例を紹介します。

1. リサイクル事業のJEPLAN

ペットボトルや衣服などの素材を回収しリサイクルする事業を営むJEPLAN(旧:日本環境設計)は、多くの事業会社から出資を受けています。

例えば、2022年2月には、シリーズCとして合計35.2億円を調達しており、その出資企業には双日や高島屋、横河電機などの事業会社が名を連ねています。

また、続く2022年9月には、シリーズDとして24.4億円の調達を行い、楽天のCVCである楽天キャピタルや第一生命保険、ゴールドウィンとイグニションポイントの共同CVCであるGOLIDWIN PLAY EARTH FUNDなどから出資を受けています。

※参考:

JEPLAN「総額35.2億円のシリーズC資金調達完了のお知らせ」

JEPLAN「総額24.4億円のシリーズD資金調達完了のお知らせ」

2. 脱炭素関連事業のアスエネ

CO2排出量の見える化や削減サービス、コンサルティング事業などを手掛けるアスエネも、CVCから出資を受けているスタートアップの例として挙げられます。

2022年から2023年には、シリーズBの一環として、SalesforceのCVCであるSalesforce Ventures、ソニーのCVCであるSony Innovation Fundなどからの資金調達に成功しています。

JEPLANと同様に、脱炭素に関するサービスは対象業界が幅広く、今後も成長が見込める点がこれらの要因として考えられるでしょう。

また、アスエネの場合、Salesforceやソニーなどのテクノロジーに強みを有する企業とのシナジーも見込めるため、CVC側、アスエネ側双方にとってWin-Winの関係を築きやすい点も特徴です。

※参考:

PR TIMES「アスエネ、シリーズBセカンドクローズで総額25億円の資金調達を実施」

PR TIMES「アスエネ、シリーズB 3rdクローズ 累計31億円の資金調達を実施」

まとめ

本記事では事業会社が運営する投資事業となるCVCについて、事例も交えながら、その役割やメリット・デメリットなどの全体像を解説しました。

CVCから資金調達を行うことは、事業会社との連携を強化できる点が特徴となるものの、裏を返せばその事業会社のビジネス領域に引っ張られてしまう懸念もあります。

また、事業会社側もCVCを設立することで、有望なスタートアップとの早期からの連携が見込まれる一方、その投資回収性に高いリスクを負っている点も忘れてはなりません。

今回紹介した事例のように、スタートアップ・CVC双方にとってWIn-Winの関係を築きながら、連携を深めていくことが重要です。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

財務管理3つのポイント

IPOに向けて資金調達を行いたくても、財務管理に課題があると資金調達がスムーズに進まないことも少なくありません。

本資料では、財務管理を効率よく行うための3つポイントとVCに聞いたレイターステージのリアルなチェックポイントを解説します。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

N-3期を目指すための3つのポイント

「N-3期を目指しているが、数年たっても次の段階へ進めない」とお悩みのIPO準備企業も多いのではないでしょうか。

本資料では、IPO準備スケジュールの全体像から、N-3期に目指す上でよくある課題とおさえておきたい3つのポイントを解説します。

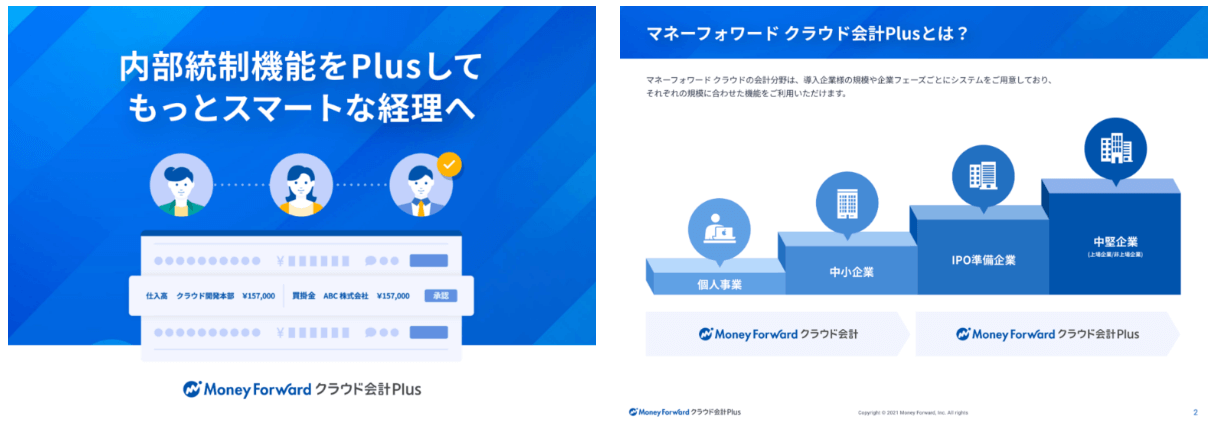

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、IPO準備・中堅〜上場企業向けの業務効率化と内部統制強化を実現するクラウド会計ソフトです。

銀行やクレジットカード連携で取引データを自動取得、AIによる自動仕訳で会計業務を効率化。周辺システムと連携することで、二重入力や確認工数を削減します。また、仕訳承認機能やユーザーごとの権限・ログ管理機能を搭載しており、内部統制にも対応。SOC報告書も提供しています。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

キャッシュ・フロー経営とは?必要性やメリット・デメリット・重視すべき企業を解説

ニュースなどで「黒字倒産」という言葉を耳にしたことがある方も多いのではないでしょうか。企業の運営には売上と利益だけでは測れない側面もあり、それを見極めるにはキャッシュ・フローが重要…

詳しくみる資金調達のラウンドとは?各ステージの違いや特徴、調達時の注意点を解説

スタートアップが自己資金のみで社員の給料やプロダクト開発費などのコストを負担し、事業を運営していくことは、非常に難易度が高いです。 したがって、スタートアップの多くは外部の投資家か…

詳しくみるデットファイナンスとは?種類やメリット・デメリットを解説

金融機関からの借入で資金調達を行うデットファイナンスには、株式の発行をはじめとする直接的な資金調達にはないさまざまなメリットが得られる手法です。金融機関からの借入であり自己資本は増…

詳しくみる負債比率とは?計算式や目安・自己資本比率との違いをわかりやすく解説

負債比率とは、企業の財務状況を分析する際に重要な指標の1つであり、総資本に占める負債の割合を示します。投資家や金融機関にとって、企業の負債比率は資金調達能力や返済能力を測る重要な要…

詳しくみる上場準備における予算管理とは?重要性や流れ、ポイントを解説

上場準備における予算管理とは、収支を予測しその実績を管理・改善するプロセスです。正確な予算管理を行うことで決算内容の報告がスムーズになり、長期的な経営計画の策定や業績評価が容易にな…

詳しくみるストックアプリシエーションライト(SAR)とは?メリットやデメリットも解説

終身雇用や年功序列がなくなりつつある現代の企業において、社員の帰属意識とモチベーションの維持・向上が重要な課題となっています。そこで従業員とのエンゲージメントを高める方法として注目…

詳しくみる