- 更新日 : 2024年7月17日

スチュワードシップコードとは?コーポレートガバナンスコードとの違いや改訂状況を解説

スチュワードシップコードとは、機関投資家の望ましい姿や行動を定めた指針です。機関投資家がスチュワードシップコードを導入すると、企業の中長期的な成長や利益増大が促進されるというメリットがあります。

本記事では、スチュワードシップコードの特徴や8原則、日本における受け入れ状況などを解説します。

スチュワードシップコードとは

スチュワードシップコードとは、金融機関などの機関投資家に対して、正しい行動や望ましい姿を示した指針を指します。

具体的には、機関投資家がスチュワードシップ責任を果たすことを目的としています。

スチュワードシップ責任とは、機関投資家が投資先企業と積極的な対話を行うことで、企業の価値向上や持続的成長を促し、「顧客・受益者の中長期的な投資収益の拡大」を図る責任です。

スチュワードシップコードの特徴

スチュワードシップコードには、3つの特徴があります。

法的拘束力を持たない

スチュワードシップコードはあくまで指針に過ぎず、それを受け入れるかどうかは機関投資家が自由に選択できます。

プリンシプルベース・アプローチ

スチュワードシップコードには、実践すべき項目が具体的に記載されておらず、あくまで基本的な原則のみが記載されています。機関投資家には、基本原則を踏まえた自主的な行動が求められています。

コンプライ・オア・エクスプレイン

スチュワードシップコードでは、原則の全てを遵守しなくても良いと定められています。ただし各原則を遵守しない場合には、その理由を説明することを求めています。

コーポレートガバナンスコードとの違い

スチュワードシップコードとコーポレートガバナンスコードは、「誰の行動原則であるか」に違いがあります。

コーポレートガバナンスコードとは、上場企業に対して、幅広い利害関係者(株主や従業員・顧客など)と真っ当に協働しつつ、中長期的な収益力改善を図ることを求める行動原則です。

つまり、スチュワードシップコードは「機関投資家」、コーポレートガバナンスコードは「一般企業」の行動原則であるという点が異なります。

コーポレートガバナンスコードについては、以下の記事でくわしく解説しています。

スチュワードシップコードが注目される背景

スチュワードシップコードが注目されている背景を解説します。

制定の経緯

発端はリーマンショックです。機関投資家である金融機関が投資先企業の経営を十分に監視できていなかったとの反省から、2010年にイギリスで導入が開始されました。

その後日本でも、安倍政権における「日本再興戦略」でスチュワードシップコードの必要性が議論され、2014年2月に制定されました。

2020年の改訂でESGの側面が強調された

2020年のスチュワードシップコードの改訂において、「スチュワードシップ責任」の定義が変更されました。具体的には、対話に際して、ESG要素などのサステナビリティを考慮すべきである旨が追加されました。

追加の背景としては、検討会の議論において「ESG要素を考慮することで、収益機会の確保や事業のリスク減少につながること」を指摘されたことが挙げられます。

ESGの側面が強調された改訂により、企業価値向上に貢献する指針として、投資家や一般企業などから幅広く注目を集めるようになりました。

日本版スチュワードシップコードの8原則

スチュワードシップコードに関する有識者検討会「『責任ある機関投資家』の諸原則≪日本版スチュワードシップ・コード≫」では、下記が8原則として示されています。

1〜7は機関投資家、8は機関投資家向けサービス提供者に関する原則です。なお、原文の一部を簡潔な表現に修正しています。

原則1:責任を実現するための方針の作成・公表

機関投資家は、スチュワードシップ責任の実現につながる明瞭な方針を作成・公表すべきである。

原則2:利益相反の管理に関する方針の作成・公表

スチュワードシップ責任を実現する上で管理すべき利益相反に関して、機関投資家は明瞭な方針を作成・公表すべきである。

原則3:投資先企業の状況把握

投資先企業の持続的成長を実現するために、機関投資家は当該企業の状況を的確に把握すべきである。

原則4:対話による問題改善

投資先企業との建設的な目的を持った対話により、機関投資家は投資先企業と認識共有を図ると同時に、問題改善に努めるべきである。

原則5:議決権行使に関する方針の明瞭化

機関投資家は、議決権行使と行使結果の公表に関して明瞭な方針を持つと共に、議決権行使の方針に関しては、形式的な判断基準に限定されず、投資先企業の持続的成長に貢献するものとなるように工夫すべきである。

原則6:スチュワードシップ責任に関する定期的な報告

議決権行使も含めスチュワードシップ責任をどのように果たしているのかに関して、機関投資家は原則として、顧客・受益者へと定期的に報告すべきである。

原則7:機関投資家としての実力確保

投資先企業の持続的成長に貢献できるよう、機関投資家は事業環境や投資先企業などに関する深い理解に加えて、運用戦略を踏まえたサステナビリティに対する考慮に基づき、スチュワードシップ活動や当該企業との対話に伴う判断を正しく実施するための実力を有するべきである。

原則8:インベストメント・チェーン全体の機能向上

機関投資家がスチュワードシップ責任を実現する際、機関投資家向けサービス提供者は正しいサービスを実現し、インベストメント・チェーン全体における機能向上に貢献するものとなるよう努めるべきである。

スチュワードシップコードが企業にもたらすメリットとデメリット

スチュワードシップコードが企業にもたらすメリットとデメリットを解説します。

スチュワードシップコードのメリット

スチュワードシップコードのメリットは、企業価値の向上と、投資家との信頼関係が構築できる点です。

企業価値の向上

機関投資家がスチュワードシップコードを導入すると、企業側には「収益性や企業価値の向上を期待できる」というメリットがもたらされます。

スチュワードシップコードを導入している機関投資家は、投資先の企業と対話を行い、中長期的な利益・企業価値向上に向けた経営方針・戦略の作成に努めます。

つまり導入しない場合と比べて、方針や戦略が中長期的な視点に基づいたものとなり、収益や企業価値の向上に結びつく可能性がより高まるのです。

投資家との信頼関係の構築

スチュワードシップコードは、企業が投資家との信頼関係を築く手段となります。

スチュワードシップコードを導入した機関投資家との対話を経て、企業が透明性や責任のある行動を行うことで株主の期待に応え、信頼を深めることができます。

またスチュワードシップコードが推奨する持続可能性への取り組みは、企業の評価向上に寄与する可能性があります。

スチュワードシップコードのデメリット

スチュワードシップコードのデメリットは、企業の負担増加や、意思決定に制約を受ける可能性があるという点です。

企業の負担増加

スチュワードシップコードの導入は、企業側に業務の負担増加というデメリットをもたらします。

機関投資家との頻繁な対話により、対話やその準備、事後対応(議事録作成等)に多大な時間や人員、工数が発生する可能性があります。場合によっては本業に支障を来す恐れもあるため、スチュワードシップコードに対して消極的な姿勢を見せる企業も少なくありません。

意思決定に制約を受ける可能性がある

株主との対話や合意形成に時間を費やす可能性があり、迅速な意思決定が難しくなる恐れがあります。

まとめ

スチュワードシップコードは、中長期的な利益増加や成長の実現につながるという点で、企業にとってメリットの大きい指針です。

今後もさらなる改訂が行われる可能性があるため、上場企業の経営者はもちろん、今後IPOによって上場する予定の起業家も動向を注視しておくのがおすすめです。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

やることリスト付き!内部統制構築ガイド

内部統制を基礎から知りたい方・内部統制の導入を検討している担当の方・形式だけになっている内部統制を見直したい方におすすめの人気ガイドです。

内部統制の基本と内部統制構築のポイントをギュッとまとめています。

【令和7年度 最新版】ストック・オプション丸わかりガイド!

ストック・オプションの概要や種類、IPO準備企業がストック・オプションを利用するメリットに加え、令和6・7年度税制改正の内容についても解説した充実のガイドです。

IPOを検討している企業様はもちろん、ストック・オプションについて学習をしたい企業様も含め、多くの方にご活用いただいております。

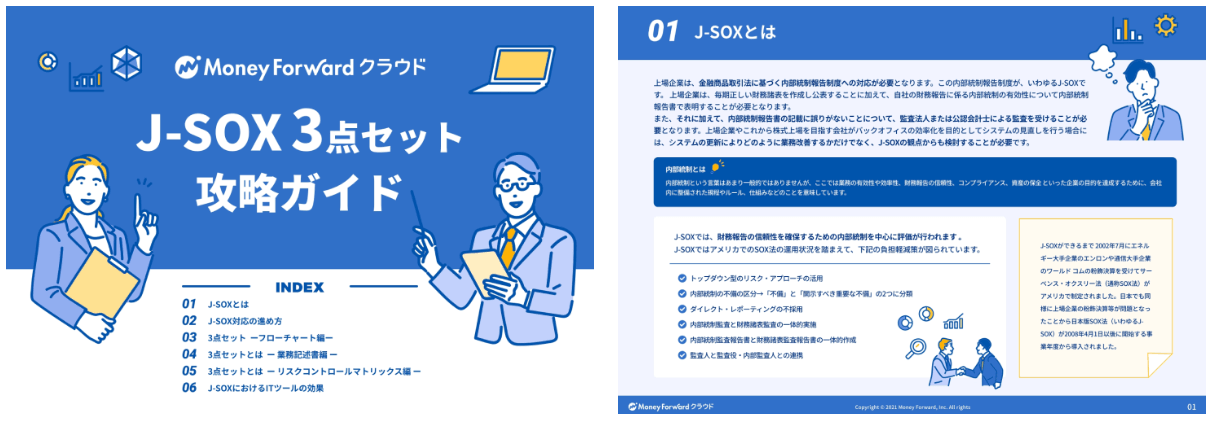

J-SOX 3点セット攻略ガイド

すべての上場企業が対象となるJ-SOX(内部統制報告制度)。

本資料では、IPO準備などでこれからはじめてJ-SOXに対応する企業向けにJ-SOXの基本からその対応方法までをまとめた、役立つガイドです。

マネーフォワード クラウドERP サービス資料

マネーフォワード クラウドERPは、東証グロース市場に新規上場する企業の半数※1 が導入しているクラウド型バックオフィスシステムです。

取引データの自動取得からAIによる自動仕訳まで、会計業務を効率化。人事労務や請求書発行といった周辺システムとも柔軟に連携し、バックオフィス業務全体を最適化します。また、法改正に自動で対応し、内部統制機能も充実しているため、安心してご利用いただけます。

※1 日本取引所グループの公表情報に基づき、2025年1月〜6月にグロース市場への上場が承認された企業のうち、上場時にマネーフォワード クラウドを有料で使用していたユーザーの割合(20社中10社)

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

人権デューデリジェンスとは?その意味や実施方法・課題・事例を詳しく解説

Point人権デューデリジェンスとは? 人権デューデリジェンスとは、企業が人権リスクを特定・予防・是正するための継続的な取り組みです。 取引先や海外拠点も対象/li> 未然対応が企…

詳しくみる資金調達に有効なSPC(特別目的会社)とは?その特徴など全体像を解説

M&Aや不動産投資は規模が大きいため、投資をする企業は多額の資金調達を必要とします。しかし、既存の負債や信用力などの観点から、容易に資金調達を実行できないケースも存在します…

詳しくみるオーバーアロットメントによる売り出しとは?上限や株式の調達方法を解説

「オーバーアロットメント」とは、IPOや株式公開時に見られる戦略の一つで、株式市場での需要予測を超える追加発行を指します。 この手法は、市場の揺れ動きを安定させ、株式の価値を最大化…

詳しくみるコンフォートレターとは?役割や記載内容、注意点などを解説

IPOを達成するには、引受審査に通過しなければいけません。引受審査前に監査人から主幹事証券会社に提出されるのがコンフォートレターです。 引受審査に関係する過程ですので、IPOを目指…

詳しくみる全社戦略とは?策定するメリットや手順・フレームワークをわかりやすく解説

経営において「戦略立て」が重要であることを示す事例は多く存在します。戦略を立てることは、ビジネスの拡大や売上アップを図る上で重要であり、企業の存続にも関わってくることです。特に複数…

詳しくみる株式譲渡制限会社とは?メリット・デメリットや譲渡の流れを解説

株式譲渡制限会社と公開会社の違いについて興味を持っている方もいらっしゃるかと思います。 本記事では、株式譲渡制限会社の特徴やメリット、デメリットについて詳しく解説します。また上場会…

詳しくみる