- 更新日 : 2026年1月8日

消費税とは?仕組みや計算方法、確定申告まで簡単にわかりやすく解説【図解つき】

消費税は、日常の買い物から企業取引まで関わる身近な税金です。しかし「どの取引に消費税が課税されるのか」「消費税計算はどのように行うのか」「軽減税率やインボイス制度はどう影響するのか」など、正確な仕組みを理解していない人も少なくありません。

この記事では、消費税の基本的な仕組みから、複雑な納税額の計算方法(一般課税・簡易課税)、インボイス制度との関係、必要な届出、申告・納付の実務まで、事業者の方にも分かりやすく網羅的に解説します。

目次

消費税とは?

消費税とは、商品や製品を購入したり、サービスを受けたりする際にかかる税金です。消費をする人が平等に負担する税金であり、税率の変更が社会に広く影響を与えます。

消費税の税収は、年金、医療費、介護、少子化対策といった社会保障の財源として、社会全体のために使われています。景気に左右されにくい安定した財源として、社会保障制度を支える重要な役割を担っています。

消費税の税率

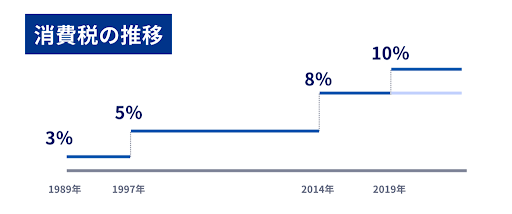

日本で消費税が導入されたのは1989年(平成元年)4月で、税率は3%でした。その後、税率は以下のように引き上げられています。

- 1997年4月:5%へ引き上げ

- 2014年4月:8%へ引き上げ

- 2019年10月:10%へ引き上げ(同時に軽減税率8%を導入)

現在の消費税は、標準税率10%と軽減税率8%が混在しています。

総額表示の義務

消費者に対して価格を表示する際は、「総額表示(税込価格)」が義務化されています(2021年4月1日から)。これは、値札や広告などで、消費者が支払う総額を一目で分かるようにするためです。

例えば、本体価格「1,000円」の商品に値札をつける際や、チラシなどの広告に表示する際には「1,100円」といった税込み価格で表示します。

消費税の仕組みは?

消費税の仕組みを理解するには、次の3つのポイントが重要です。

1. 消費税は負担者と納税者が異なる「間接税」

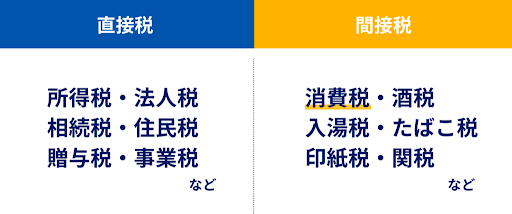

消費税は、税金を負担する人(消費者)と税金を国に納める人(事業者)が異なる「間接税」に分類されます。

税金の徴収方法には、「直接税」と「間接税」の2種類があります。

2. 消費税は「国税」と「地方消費税」の合計

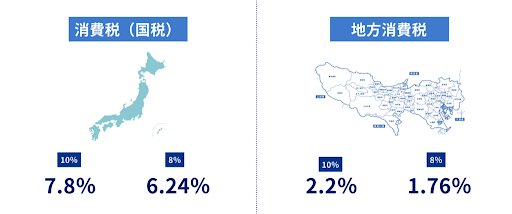

消費税は、国に納める「消費税(国税)」と、都道府県や市区町村に納める「地方消費税」で構成されています。事業者が納税する際は、この2つを合わせて税務署に納付します。

| 標準税率 | 軽減税率 | |

|---|---|---|

| 消費税率(国税) | 7.8% | 6.24% |

| 地方消費税率 | 2.2% | 1.76% |

| 合計 | 10% | 8% |

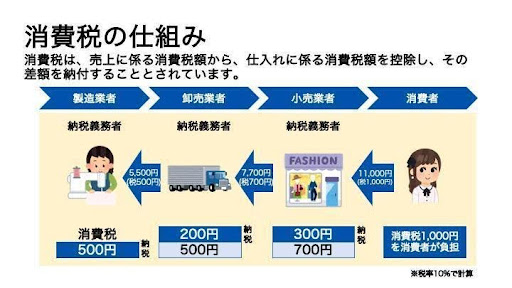

3. 消費税の重複を防ぐ「仕入税額控除」

消費税の納税額は、消費者から預かった「売上にかかる消費税額」から、事業者が支払った「仕入にかかる消費税額」を差し引いた差額を納付します。この仕組みを「仕入税額控除」と呼びます。

消費税は、生産から流通、販売の各段階で税が二重・三重に累積しない仕組みになっています。商品が消費者の手に届くまでの各取引段階で消費税が発生しますが、事業者は預かった消費税の全額を納めるわけではありません。

例えば、卸売業者が700円の消費税を預かり、仕入れで500円の消費税を支払っていた場合、差額の200円を納税します。最終的に消費者が負担した1,000円は、製造業者、卸売業者、小売業者がそれぞれ分担して納付する形となります。

消費税の納税義務と免税事業者とは?

事業者は、消費税の納税義務がある「課税事業者」と、納税が免除される「免税事業者」に分かれます。どちらに該当するかは、主に「基準期間」の課税売上高によって判定されます。

納税義務の判定方法は?

消費税の納税義務は、原則として「基準期間」の課税売上高が1,000万円を超える場合に発生し、その事業者は「課税事業者」となります。基準期間とは、法人の場合は事業年度の前々年度、個人事業主の場合は暦年の前々年を指します。

この条件を満たさない場合でも、「特定期間」の課税売上高が1,000万円を超える事業者は、課税事業者となります。ただし、課税売上高に代えて、特定期間中に支払った給与等支払額が1,000万円を超えていない場合には、給与等支払額により免税事業者と判定することができます。

特定期間とは法人の場合、前年度の開始から6か月間を指し、個人事業主の場合は前年の1月から6月の6か月間を指します。

また、資本金の額又は出資の金額が1,000万円以上の新設法人も、基準期間や特定期間に関わらず納税義務者となります。

免税事業者とは?

免税事業者とは、基準期間、特定期間ともに課税売上高が1,000万円以下の事業者のことです。法人の場合はその課税期間となる事業年度、個人事業主の場合はその年は納税の義務がありません。定

これは「事業者免税点制度」と呼ばれる、中小規模の事業者の納税事務負担を軽減するための措置です。ここでいう課税売上高とは、消費税が課税される売上金額と、輸出取引などの免税売上金額の合計額をいいます。

ただし、インボイス制度の開始に伴い、免税事業者であっても取引先の仕入税額控除のために、あえて課税事業者(適格請求書発行事業者)を選択するケースが増えています。

消費税に関連する重要な制度は?

消費税を理解する上で、特に重要なのが2019年に導入された「軽減税率制度」と、2023年に始まった「インボイス制度」です。これらは事業者の実務に大きな影響を与えています。

軽減税率制度とは?

軽減税率制度とは、特定の商品や製品の消費税を一般の10%より低くする制度です。2019年10月1日の消費税率10%への引き上げ時に、一部の商品や製品の税率が8%に据え置かれました。

これは、日々の生活の負担を軽減する目的があり、消費税の逆進性(所得の低い人ほど負担が重くなる性質)に配慮したものです。

- 飲食料品:酒類以外の一般的な飲食料品の購入が対象です。テイクアウトや宅配、学校給食なども含まれますが、レストランなどでの「外食」や「ケータリング」は10%の標準税率となります。

- 新聞:定期購読契約に基づき週2回以上発行される紙の新聞が対象です。インターネットを通じて配信される電子版は「電気通信利用役務の提供」とみなされ、「新聞の譲渡」には該当しないため、標準税率の対象となります。

- ノンアルコールビール(アルコール度数1度未満の飲料は飲料品に該当)

- みりん風味調味料、不可飲処置のされた料理酒(調味料として食料品に該当)

- 出前やテイクアウト(外食とみなされない)

- 有料老人ホームの給食(外食とみなされない)

- アルコール飲料(アルコール度数1度以上は10%)

- みりん、不可飲処置のされていない料理酒(アルコール飲料と区分けが困難)

- イートイン(外食に該当)

- ケータリング(役務(サービス)の提供に該当)

- 駅やコンビニで購入する新聞(定期購読契約に基づかない)

軽減税率の導入により、8%と10%の2つの異なる税率を区分しておくことが必要になりました。その結果、軽減税率の品目を明記し、税率ごとの合計対価額を記載する方法(区分記載請求書等保存方式)が必須となりました。

インボイス制度とは?

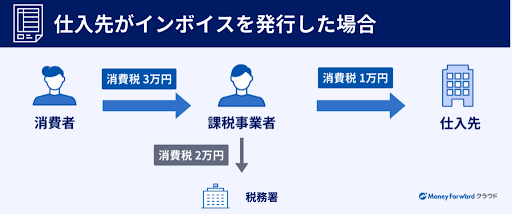

インボイス制度とは、2023年10月1日から導入された仕入税額控除の方式です。正式名称は「適格請求書等保存方式」といい、事業者は適格請求書(インボイス)の発行や保存が求められます。

課税事業者は、売上にかかる消費税から仕入にかかる消費税を差し引いて納税額を計算(仕入税額控除)しています。インボイス制度は、この仕入税額控除を行うために、一定の項目が記載された適格請求書により消費税の仕入税額控除額を計算して、その証拠書類(帳簿及び請求書)を原則として7年間保存(保存期間)することが求められる消費税法の制度です。

インボイス制度が課税事業者に与える影響

すでに課税事業者(基準期間の課税売上高が1,000万円を超える事業者)である場合、登録申請を行えば適格請求書発行事業者として登録できます。事務処理としては、請求書の様式を変更したり、取引相手から発行された適格請求書を保存したりする必要があります。

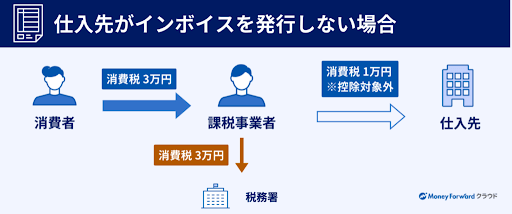

インボイス制度が免税事業者に与える影響

免税事業者は、適格請求書発行事業者として登録しない限り、インボイス(適格請求書)が発行できません。

適格請求書が発行できないということは、取引先(課税事業者)にとっては、その免税事業者との取引にかかる消費税負担が大きくなってしまうことを意味します。そのため、取引先が免税事業者との取引を避け、課税事業者と優先的に取引を行うことが考えられます。

免税事業者がインボイス制度開始を機に課税事業者として登録申請手続きを行えば、適格請求書の発行ができるため、取引先への影響はなくなります。しかし、課税事業者になることで、確定申告時には消費税の計算・申告・納税を行わなければなりません。また、今まで利益となっていた、消費税分の売上金額が減ってしまうことになります。

日常の買い物における消費税の計算方法は?

日常の買い物における消費税にまつわる簡単な計算式を下記にまとめました。

- 10%の場合:商品価格 × 1.1

- 8%の場合:商品価格 × 1.08

- 10%の場合:商品価格 × 0.1

- 8%の場合:商品価格 × 0.08

- 10%の場合:税込の商品価格 ÷ 1.1

- 8%の場合:税込の商品価格 ÷ 1.08

消費税の納税額の計算方法は?

課税事業者が納める消費税額の計算方法には、「一般課税」と「簡易課税」の2種類があります。

一般課税(原則課税)の場合

一般課税(原則課税)は、基本的な消費税の計算方法です。

一般課税を適用するには、仕入税額控除の根拠となる帳簿や請求書(インボイス)の保存が必須です。

軽減税率(8%)と標準税率(10%)が混在する場合、売上・仕入ともに税率ごとに区分して計算し、合算する必要があります。

- (1)売上税額=(標準税率対象の税込売上額×7.8/110)+(軽減税率対象の税込売上額×6.24/108)

- (2)仕入税額=(標準税率対象の税込仕入額×7.8/110)+(軽減税率対象の税込仕入額×6.24/108)

(1)から(2)を引いた額が納める国税(消費税)額です。

- 地方消費税額 = 国税(消費税)額 × 22/78

国税、地方税のそれぞれで求めた消費税額から、中間申告で前払いした中間納付税額を差し引くことで、確定申告で納める税金が算出できます。

簡易課税の場合

簡易課税は、中小事業者の納税事務負担を軽減するために設けられた、納税額の特例的な計算方法です。中小事業者にとって、仕入れに含まれる消費税額を都度計算し合算する作業は大きな負担となるため、この制度が設けられています。

簡易課税では、実際の仕入額(支払った消費税)を計算せず、売上(預かった消費税)に業種ごとの「みなし仕入率」を掛けて、仕入控除税額を簡易的に算出します。

事業区分ごとに設定されている、みなし仕入率の割合は以下の通りです。

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第1種 | 90% | 卸売業 |

| 第2種 | 80% | 小売業、農業・林業・漁業(飲食料品の譲渡) |

| 第3種 | 70% | 製造業、建設業、農業(飲食料品譲渡除く)など |

| 第4種 | 60% | 第1・2・3・5・6種以外の事業 |

| 第5種 | 50% | サービス業、運輸通信業、金融業など |

| 第6種 | 40% | 不動産業 |

簡易課税の適用要件

簡易課税制度を適用するには、以下の2つの要件を満たす必要があります。

- 基準期間(前々年・前々事業年度)の課税売上高が5,000万円以下であること。

- 適用を受けたい課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を税務署に提出していること。

※一度選択すると、原則として2年間は一般課税に変更できません。

※適用をやめる場合も、やめようとする課税期間の初日の前日までに「消費税簡易課税制度選択不適用届出書」の提出が必要です。

簡易課税の注意点

簡易課税は事務負担を軽減しますが、実際の仕入率(売上に対する仕入の割合)がみなし仕入率より高い場合、例えば赤字の場合や大きな設備投資をした場合などは、一般課税(原則課税)で計算するよりも納税額が多くなってしまうリスクがあるため注意が必要です。

インボイス制度の2割特例の場合

2割特例とは、免税事業者がインボイス制度に対応するために課税事業者になった場合に、納税額を売上税額の2割にできる特例措置です。インボイス制度の「中小企業者に対する負担軽減措置」の一つとされています。

2割特例は、2023年10月1日〜2026年9月30日の期間を含む課税期間において適用されます。2割特例は、一般課税と簡易課税のどちらを選択している場合でも、適用が可能です。もし、簡易課税制度の適用を受けるための届出書を提出していた場合でも、申告の際に2割特例を適用できます。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

消費税の端数処理は?

消費税額の計算で1円未満の端数が出た場合、その処理(切捨て・切り上げ・四捨五入)は事業者の判断に委ねられています。ただし、インボイス制度では「税率ごとに1回のみ」という回数制限が加わり、確定申告時には「100円未満切捨て」などのルールが適用されます。

小売や請求書発行時の端数処理

小売店での値付けや、事業者間で発行する請求書において1円未満の端数が出た場合、切捨て・切り上げ・四捨五入のどの方法を選択しても法的には問題ありません。実務上は切捨てを採用するケースが多いとされています。

担当者や取引ごとに処理方法が変わるとトラブルの原因になるため、社内でルールを統一し、継続して同じ方法で処理することが重要です。

インボイス制度での端数処理

2023年10月から始まったインボイス制度(適格請求書等保存方式)では、この端数処理に関して厳密なルールが定められました。1枚の適格請求書につき、税率(10%と8%)ごとに、それぞれ1回のみ端数処理を行うというものです。

例えば、10%対象商品の税抜合計額を出し、その合計額に対して1回だけ端数処理を行うのが正しい方法です。個々の商品Aと商品Bでそれぞれ端数処理し、後で合計する方法は認められません。

どの処理方法(切捨て等)を選ぶかは引き続き事業者の任意ですが、処理する回数とタイミングが厳密に定められた点が重要です。

確定申告での端数処理

確定申告・納税時の端数処理は、法律で明確に定められています。税額計算の基礎となる課税標準額は、1,000円未満切り捨てです。そして、最終的な納付税額は、国税(消費税)と地方消費税のそれぞれで、算出した税額の100円未満を切り捨てます。

消費税の計算シミュレーション

実際に納税額がいくらになるか、特定の条件下でシミュレーションしてみましょう。ここでは、インボイス対応で免税事業者から課税事業者になったサービス業の事業者を例に、3つの計算方法を比較します。

- 事業:サービス業(第5種事業、みなし仕入率50%)

- 年間課税売上高(税込):990万円(税抜900万円)

- 年間課税仕入高(税込):220万円(税抜200万円)

- インボイス対応で免税事業者から課税事業者になった。

- 売上にかかる消費税額:900万円 × 10% = 90万円

- 仕入にかかる消費税額:200万円 × 10% = 20万円

※計算を簡略化するため、売上・仕入ともに標準税率10%のみと仮定

- 一般課税の場合

納付税額 = 預かった消費税 90万円 - 支払った消費税 20万円 = 70万円 - 簡易課税の場合(サービス業:みなし仕入率50%)

納付税額 = 預かった消費税 90万円 - (90万円 × 50%) = 45万円 - 2割特例の場合(インボイス対応で課税事業者になった場合)

納付税額 = 預かった消費税 90万円 × 20%(売上の2割) = 18万円

このケースでは、2割特例(18万円)が最も納税額が少なく、次いで簡易課税(45万円)、一般課税(70万円)の順となります。事業者は最も有利な方法を選択して申告できます(2割特例は事前の届出不要)。

消費税の課税・非課税・免税・不課税の違いは?

消費税の計算において、取引は「課税」「非課税」「免税」「不課税」の4種類に分類されます。

課税対象となる取引

消費税の課税対象となる取引は、原則として、国内の事業者が事業として対価を得て行う取引です。また、外国からの商品輸入も課税対象となります。

- 資産の譲渡

売買や交換などにより、資産の所有権を他の人に移す取引を指します。 - 資産の貸付け

事務所の賃貸借や自動車のレンタルといった、形のあるものを貸付ける取引のほか、特許権やノウハウなど、形のないものを使用させることにより対価を得る取引も指します。 - 役務の提供

いわゆる他人のために技術や技能、知識などを使って対価を得る行為を指します。いわゆるサービスの提供で、工事や運送、飲食、宿泊から、弁護士やスポーツ選手まで、すべて役務の提供が挙げられます。

非課税取引

非課税取引とは、課税対象の取引のうち、消費税の性格に合わないものや社会政策的な配慮から、消費税を課税しないと定められている取引です。

- 土地の譲渡、貸付け(一時的なものは課税)

- 株や債券などの有価証券

- 紙幣や硬貨、電子マネー、仮想通貨などの支払手段の譲渡

- 利子、保証料、保険料

- 郵便局やコンビニで行う郵便切手、印紙の譲渡

- 商品券やプリペイドカードの譲渡

- 住民票や戸籍抄本などの行政サービスの手数料

- 外国為替 など

- 社会保険が適用される医療

- 介護保険サービスや社会福祉サービス

- お産費用

- 埋葬料や火葬料

- 身体障害者用の用具の譲渡・レンタル

- 小学校、中学校、高校などの授業料、入学金、入学試験料、施設設備費

- 小学校、中学校、高校などの学校の教材用図書の譲渡

- 居住用の住宅の貸付け(一時的なものは課税) など

免税取引

免税取引とは、課税対象となる取引のうち、輸出や国際サービスなど、特定の要件を満たすことで消費税が免除される取引です。輸出証明書の保管などが必要です。

- 商品や製品の輸出

- 旅客や貨物の国際輸送、国際郵便

- 外国貨物の積み込みや取り卸し、運送、保管といったのサービスの提供 など

参考:No.6205 非課税と免税の違い|国税庁、No.6551 輸出取引の免税|国税庁

不課税取引

不課税取引とは、そもそも消費税の課税対象となる要件に当てはまらない取引です。

- 給与や賃金

労働の対価であり、事業の対価ではないため、課税の対象にはなりません。 - 寄附金や祝金、見舞金、補助金

そもそも対価ではないため、課税の対象にはなりません。 - 保険金や共済金

資産の譲渡による対価ではないため、課税の対象にはなりません。 - 株式の配当金やその他の出資分配金

株主などの地位に基づいて払われるため、資産の譲渡、貸付、役務提供いずれにも当たらず課税の対象外です。

参考:No.6209 非課税と不課税の違い|国税庁、No.6157 課税の対象とならないもの(不課税)の具体例|国税庁

消費税の申告・納付方法は?

消費税の納税義務者(課税事業者)は、課税期間ごとに確定申告を行い、納税額を納付する必要があります。申告・納付には期限があり、遅れるとペナルティが発生するリスクがあります。

申告・納付の流れ

消費税の納税義務者は、課税期間ごとに確定申告を行い、納税額を納付する必要があります。

- 消費税計算:課税期間の売上・仕入を集計し、一般課税または簡易課税で納税額を計算します。

- 申告書作成:消費税の確定申告書を作成します。

- 申告・納付:期限内に税務署へ申告書を提出し、税金を納付します。

申告・納付期限

- 個人事業主:課税期間(1月1日〜12月31日)の翌年3月31日まで

- 法人:課税期間(事業年度)の終了日の翌日から2か月以内

課税期間の特例

課税期間は通常、個人事業主は暦年、法人は事業年度ですが、届出により短縮する特例を選択できます。

- 届出書:消費税課税期間特例選択・変更届出書

- 提出時期:適用を受けようとする期間の初日の前日まで

※原則2年間は変更・取りやめができません。

参考:D1-20 消費税課税期間特例選択・変更届出手続|国税庁

- 届出書:消費税課税期間特例選択不適用届出書

- 提出時期:適用をやめようとする期間の初日の前日まで

参考:D1-21 消費税課税期間特例選択不適用届出手続|国税庁

中間申告とは

中間申告とは、年間の納税額の一部を前払いする制度です。直前の課税期間の消費税額が一定額(国税分で48万円)を超える事業者は、中間申告を行う義務があります。

これは、納税者の資金繰り負担の平準化と、国の安定した税収確保が目的です。中間申告の回数は、前年の納税額に応じて年1回、3回、11回と異なります。

申告・納付の遅延リスク

期限内に申告・納付が完了しない場合、ペナルティが発生するリスクがあります。

- 期限後申告・無申告:申告が遅れると、「無申告加算税」が課される場合があります。

- 納付遅れ:納付が遅れると、納期限の翌日から完納日までの日数に応じて「延滞税」が自動的に課されます。延滞税の利率は高く設定されているため、資金繰りには十分注意が必要です。

消費税の納税義務に関わる主な届出は?

事業者は、納税義務の発生や計算方法の選択など、特定の事由が発生した場合、税務署への届出が必要です。提出時期が厳密に定められているものも多いため注意が必要です。

納税義務の変動に関わる届出

| 事由 | 届出書等 | 提出時期 |

|---|---|---|

| 基準期間の課税売上高が1,000万円を超えたとき | 消費税課税事業者届出書(基準期間用) | 速やかに |

| 基準期間の課税売上高が1,000万円以下になったとき | 消費税の納税義務者でなくなった旨の届出書 | |

| 特定期間の課税売上高が1,000万円を超えたとき | 消費税課税事業者届出書(特定期間用) | |

| 資本金1,000万円以上の法人を設立したとき | 消費税の新設法人に該当する旨の届出書 |

課税事業者の選択に関わる届出

| 事由 | 届出書等 | 提出時期 |

|---|---|---|

| 免税事業者が課税事業者を選択するとき | 消費税課税事業者選択届出書 | 選択しようとする課税期間の初日の前日まで |

| 課税事業者が免税事業者に戻るとき | 消費税課税事業者選択不適用届出書 | 選択をやめようとする課税期間の初日の前日まで |

計算方法の選択に関わる届出

| 事由 | 届出書等 | 提出時期 |

|---|---|---|

| 簡易課税制度を選択するとき | 消費税簡易課税制度選択届出書 | 適用を受けようとする課税期間の初日の前日まで |

| 簡易課税制度をやめるとき | 消費税簡易課税制度選択不適用届出書 | 適用をやめようとする課税期間の初日の前日まで |

課税期間の選択に関わる届出

| 事由 | 届出書等 | 提出時期 |

|---|---|---|

| 課税期間の特例を選択・変更するとき | 消費税課税期間特例選択・変更届出書 | 適用を受けようとする期間の初日の前日まで |

| 課税期間の特例をやめるとき | 消費税課税期間特例選択不適用届出書 | 適用をやめようとする期間の初日の前日まで |

インボイス制度に関わる届出

| 事由 | 届出書等 | 提出時期 |

|---|---|---|

| 適格請求書発行事業者の登録を受けようとするとき | 適格請求書発行事業者の登録申請書 |

|

| 適格請求書発行事業者の登録を取りやめるとき | 適格請求書発行事業者の登録の取消しを求める旨の届出書 | 取りやめようとする課税期間の初日から起算して15日前の日まで |

参考:D1 消費税|国税庁

消費税の確定申告を効率的に行う方法は?

消費税の確定申告、特に飲食業や小売業に携わる個人事業主や法人にとって、標準税率10%と軽減税率8%の複数税率に対応する作業は大きな負担です。この申告業務を効率的に行う方法として、クラウド会計ソフトの利用が挙げられます。

クラウド会計ソフトとは、インターネット接続環境があれば、どこからでも会計・経理業務ができるクラウド型のソフトウェアです。

消費税についてよくある質問

最後に、消費税についてよくある質問とその回答をまとめました。

インボイス対応で免税事業者から課税事業者になった場合の注意点は?

納税義務が発生し、消費税の申告・納付が必要になります。また、これまで免除されていた消費税分の利益が減少することになります。資金繰りや価格設定の見直しが必要です。有利な納税額計算(一般課税、簡易課税、2割特例)を選択してください。

軽減税率(8%)と標準税率(10%)を間違えて申告してしまいました。

税額を少なく申告していた場合は「修正申告」、税額を多く申告していた場合は「更正の請求」を行う必要があります。税率の区分ミスは、税務調査でも指摘されやすいため、日頃の経理処理(記帳)が重要です。

簡易課税を選択する場合、いつまでに届け出ればいいですか?

適用を受けたい課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を提出する必要があります。一度提出すると原則として2年間は変更できないため、一般課税とどちらが有利かシミュレーションしてから選択することが重要です。

簡易課税とインボイス制度の2割特例はどちらが得ですか?

みなし仕入率が80%より低い業種は、2割特例のほうが有利になります。みなし仕入率が90%(卸売業)の場合は、簡易課税のほうが有利になるため、簡易課税を選択します。

消費税は社会保障を支える重要な間接税

本記事では、消費税の基本的な仕組みから、税率(10%・8%)の内訳、納税義務者の判定、必要な届出、複雑な納税額の計算方法(一般課税・簡易課税)、そしてインボイス制度まで詳しく解説しました。

消費税は、社会保障を支える重要な財源であると同時に、事業者にとっては納税義務が伴う複雑な税金です。特に2019年の軽減税率導入、2023年のインボイス制度開始により、事業者の事務負担は増大しています。

消費税の仕組みを正しく理解し、自社にとって最適な計算方法(一般課税、簡易課税、2割特例)を選択すること、そして会計ソフトなどを活用して効率的に処理することが、適切な納税と経営の安定につながります。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料を紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

電子帳簿保存法 徹底解説(2025年10月 最新版)

電子帳簿保存法は、1998年の制定以降、これまでに何度も改正を重ねてきました。特に直近数年は大きな改正が続いた上に、現在も国税庁による一問一答の追加・改定が続いており、常に最新情報の把握が必要です。

70P以上にわたるボリュームであることから、ダウンロードいただいた方から大好評をいただいている1冊です。

インボイス制度 徹底解説(2024/10 最新版)

インボイス制度は施行後もさまざまな実務論点が浮上し、国税庁によるQ&Aの追加・改訂が続いています。これを受けて、「結局どうすればいいのか、わからなくなってしまった」という疑問の声も多く聞かれるようになりました。

そこで、インボイス制度を改めて整理し、実務上の落とし穴や対応のヒントまで網羅的に解説した最新資料を作成しました。問題なく制度対応できているかの確認や、新人社員向けの教育用など、様々な用途にご活用いただける充実の資料です。

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、データの自動取得、自動仕訳、自動学習の3つの自動化で経理業務が効率化できる会計ソフトです。

仕訳承認フローや業務分担にあわせた詳細な権限設定が可能で、内部統制を強化したい企業におすすめです。

マネーフォワード クラウド経費 サービス資料

マネーフォワード クラウド経費を利用すると、申請者も承認者も経費精算処理の時間が削減でき、ペーパーレスでテレワークも可能に。

経理業務はチェック業務や仕訳連携・振込業務の効率化が実現でき、一連の流れがリモートで運用できます。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

消費税の関連記事

-

簡易課税制度(みなし課税)とは?要件や消費税の計算方法、メリット・デメリットを解説

-

消費税の中間納付とは?計算方法や仕訳の解説

-

仮払消費税と仮受消費税とは?消費税の仕訳の基本

-

消費税などの税金は決算書のどこに反映される?

-

消費税における「切り捨て」とは? 法人が行う消費税の計算・納税方法を解説

-

未払消費税とは?計上時期や仕訳の解説

-

消費税の課税事業者とは?対象となる取引や計算方法、必要な届出書とは?

-

消費税集計表とは?書き方や活用方法をテンプレつきで紹介

-

消費税還付の仕組みと還付される条件まとめ

-

非課税取引とは?消費税の非課税取引を徹底解説

-

消費税の税込経理と税抜経理で少額減価償却資産の判定は違う?

-

消費税の軽減税率 調味料なのに「みりんは適用対象外」なワケ

-

消費税の申告とは?やり方を初心者にもわかりやすく解説

-

消費税は輸入と輸出では扱いが違う?

-

消費税を徹底解説!10%になって何が変わった?軽減税率とは? #2

-

消費税引き上げに伴う経過措置とは?

-

消費税増税にともなうキャッシュレス決済でポイント還元!活用するには?

新着記事

資金繰り管理が上手くできない企業の3つの特徴

「今の従業員はモノを売ってそれで終わりと思っている。」これは私が社長から聞いた言葉です。 実際このような従業員の方が多いのが実情ではないでしょうか?売りっぱなしではだめ。 きっちり…

詳しくみる法人にかかる税金の種類一覧!税率や計算シミュレーション、赤字でも発生する税金などを解説

会社設立や決算において、経営者が頭を悩ませるのが税金です。法人税は、国に納めるものや地方自治体に納めるものなど、複数の種類で構成されています。 この記事では、法人が納めるべき税金の…

詳しくみる法人税の税率は何パーセント?最高税率や中小企業の特例、実効税率、具体的な計算まで解説

法人税の税率は原則として23.2%で、資本金1億円以下の中小企業には15%の軽減税率が適用されます。しかし、経営において重要なのは、法人税だけでなく地方税などをすべて含めた実効税率…

詳しくみる購入選択権付リースとは?仕組みやメリット・デメリット、会計処理まで徹底解説

購入選択権付リース(購入オプション付リース)は、リース期間満了後に設備や車両などの資産を、あらかじめ定められた価格で購入できる権利が付いたリース契約です。多額の初期投資を抑えながら…

詳しくみる会計基準とは?種類一覧や調べ方、選ぶポイント、近年の改正内容をわかりやすく解説

企業が財務諸表(決算書)を作成するには、会計基準という統一されたルールが不可欠です。この記事では、会計基準の必要性や種類の一覧、そして自社がどの基準を選ぶべきかまでわかりやすく解説…

詳しくみる2027年に適用開始の新リース会計基準とは?改正内容や影響をわかりやすく解説

2027年4月1日以後開始する事業年度から、日本のリース会計に関するルールが大きく変わります。今回のリース会計基準改正における最大のポイントは、これまでオフバランス処理が可能だった…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引