- 更新日 : 2025年6月17日

領収書は自作でも良い?無料フォーマット・テンプレートや書き方を解説

領収書の無料フォーマット・テンプレート領収書とは、商品やサービスの代金が支払われ、その支払いが受け取られたことを証明する書類です。領収書を発行する際には、収入印紙の必要性や印鑑の使用、宛名の記載など、様々な点に注意が必要です。

この記事では、領収書の書き方や無料で使えるフォーマットの紹介、インボイス制度への対応方法を詳しく解説していきます。

目次

領収書とは?

領収書とは、お金を受け取ったことを証明するための書類です。商品やサービスの提供者が、代金を受け取ったことを確認するために発行します。

また、領収書は、税務上の証拠として重要な役割を果たします。たとえば、経費として計上するためには領収書が必要となります。また、領収書は契約の一部としても機能し、何か問題が発生した場合の証拠となることもあります。

領収書には一定のフォーマットがあり、必要な情報を含む必要があります。これには、支払った金額、支払いの日付、支払った人や組織の名前、そして商品やサービスの詳細などが含まれます。

領収書は自分で作成しても良い?

小規模事業者や個人事業主、一人親方などの間でよくある疑問ですが、領収書は自分で作成しても法律的に全く問題ありません。

自作の領収書は正式な取引の証明として認められています。

納品書との違い

納品書は、商品やサービスを提供した際に、その内容を詳細に記載した書類です。一方、領収書は代金を受け取ったことを証明する書類です。

納品書は、具体的な商品名、数量、単価など細かい情報が記載される点も特徴です。例えば、ある企業が100個のパソコンを購入した場合、納品書には各パソコンの型番や単価が記載され、これらが正しいかのチェックに利用されます。

預かり証との違い

預かり証は、物品や金銭を一時的に他人に預けたことを証明する書類です。

具体的には、預けた物品や金銭の詳細、預けた日付、預けた人や組織の名前、預かった人や組織の名前などが記載されます。

一方、領収書は、商品やサービスの代金が支払われ、その支払いが受け取られたことを証明する書類です。領収書には、支払った金額、支払いの日付、支払った人や組織の名前、そして商品やサービスの詳細などが含まれます。

したがって、預かり証は物品や金銭の「預け入れ」を証明し、領収書はその「支払い」を証明します。これらの書類は、取引の異なる側面を記録するため、通常は別々に発行され、保管されます。

例えば、オーダーメイドの家具を購入する際に、注文確認として預かり金を支払った事を示す預かり証が発行され、完成後に残金を支払うことで、これに対して領収書が提供されます。

領収書とレシートとの違い

領収書とレシートは、どちらも取引の証明書ですが、その目的と使用方法には大きな違いがあります。

レシートは、主に小売店やレストランなどで商品やサービスの購入を証明するために発行される書類です。レシートには、購入した商品やサービスの詳細、価格、税金、合計金額、そして支払いの日付などが記載されます。しかし、レシートは、あくまでも購入者が代金を支払ったことを示す書類であり、法的な証明力は領収書ほど強くありません。

一方、領収書は、商品やサービスの代金が支払われ、その支払いが受け取られたことを証明する書類です。領収書には、支払った金額や日付、宛名、発行者の情報などが記載され、発行者の署名または捺印が必要です。領収書は、税務申告や経費精算の際に必要となる重要な書類であり、法的な証明力を持っています。

例えば、建設業界では、材料の購入時にレシートを受け取り、工事代金の受領時に領収書を発行するのが一般的です。レシートは、経費の計上や工事原価の算出に役立ちます。一方、領収書は、取引の証拠として、税務申告や経理処理に必要不可欠です。

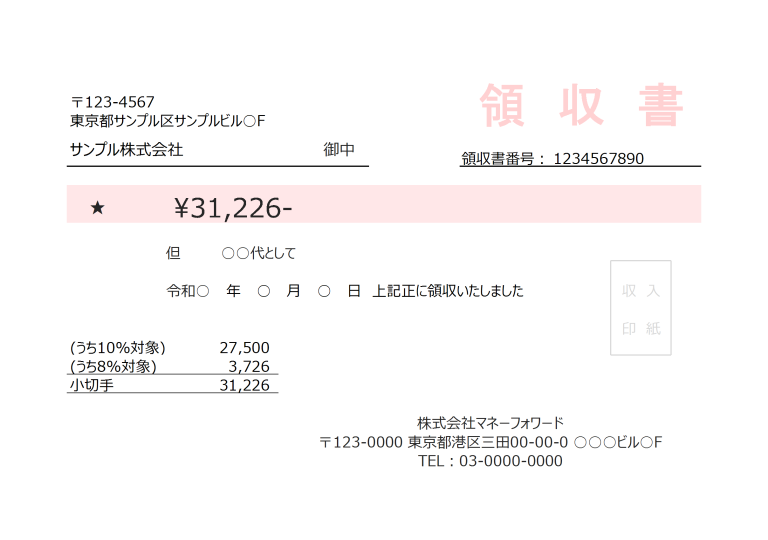

領収書の無料フォーマット・テンプレート

領収書の作成には様々な無料フォーマットやテンプレートがインターネット上で提供されています。

以下より、様々なシーンに合わせた領収書のフォーマット・テンプレートを無料でダウンロードいただけます。

領収書のフォーマットの選び方

領収書のフォーマットは、法律で定められたものはありませんが、適切なフォーマットを選ぶことで、業務の効率化や税務処理の正確性を高めることができます。

インボイス制度に対応しているか

フォーマットが最新の法規制に対応しているか確認する必要があります。2023年10月から、日本では電子インボイス制度が導入されました。これは、紙の領収書や請求書を電子データ化し、データ間でのやり取りを可能にするものです。この制度に対応した領収書のフォーマットを選ぶことで、データの入力や管理が効率化され、ミスの防止にもつながります。

領収書はExcelでもWordでも良い

領収書のフォーマットは、ExcelやWordで作成しても問題ありません。業種に合わせて必要情報を柔軟に編集・カスタマイズできるかを確認しましょう。

領収書の書き方、記入例

領収書の必要項目

領収書には、以下の項目を記載する必要があります。

- 日付:領収書を発行した日付を記載

- 宛名:お金を支払った人や会社の名前

- 合計金額:支払われた合計金額

- 但書:品目またはサービス内容を具体的に記載

- 発行者情報:領収書を発行した人や組織の名前を記載

- 適格請求書発行事業者の登録番号

- 発行者の印鑑または署名

また、適格請求書の場合は上記に加えて、下記の項目も必要です。

- 適用税率

- 消費税額

領収書の書き方のポイント

領収書は、金銭の受け渡しを証明する重要な書類であり、その作成には細心の注意が必要です。領収書を書く際には、以下のようなポイントに留意しましょう。

まず、宛名は正式な名称で記入し、個人の場合は氏名を、法人の場合は会社名を正確に記載します。日付は、金銭を受け取った日付を明記し、発行日と受取日が異なる場合は、両方の日付を記入するのが望ましいでしょう。

金額の誤りは、経理処理や税務手続きに影響を与える可能性があるため、慎重に確認する必要があります。また、但し書きには、金銭の授受の理由を具体的に説明します。例えば、「商品の購入代金として」や「サービス提供の対価として」などと記すことで、取引内容が明確になります。

さらに、発行者の情報を漏れなく記入することが重要です。発行者の住所、氏名、印鑑や署名は、領収書の信憑性を高める上で欠かせない要素です。法人の場合は、会社の正式名称、所在地、代表者名、印鑑などを記載します。

収入印紙が必要な場合

商品やサービスに対する金銭または有価証券の受取を証明する領収書には、収入印紙の貼付が必要です。ただし、収入印紙が必要になるのは、受取金額が5万円以上となる場合に限ります。

領収書は必ず必要?

領収書は、お金の受け渡しがあったことを証明する重要な書類ですが、必ずしも全ての取引で発行が必要なわけではありません。ここでは、領収書が必要なケースと不要なケースを解説します。

領収書が必要なケース

- 現金で支払いを行った場合

- 経費として計上する場合

- 税務署に提出する必要がある場合

- 取引先から領収書の発行を求められた場合

特に、現金取引の場合は、領収書が唯一の証拠となるため、必ず発行してもらうようにしましょう。また、経費計上や税務処理の際にも、領収書が必要になります。

一方、以下のようなケースでは、領収書の発行は不要です。

領収書が不要なケース

- クレジットカードで支払いを行った場合

- 銀行振込で支払いを行った場合

- 少額の取引(数百円程度)の場合

ただし、経費計上する際は、クレジットカードの明細書や銀行の振込明細書を保管しておく必要があります。

また、少額の取引の場合も、領収書の発行は省略されることがあります。ただし、相手先によっては、少額でも領収書の発行を求められるケースがあるので注意しましょう。

領収書を発行する際の注意点

領収書とレシートの両方は発行しない

同じ取引に対して領収書とレシートの両方を発行することは避けましょう。これは、二重に証明書を発行することで、税務上の問題を引き起こす可能性があるからです。

宛名は空欄のままで良いか

領収書の宛名は、原則として具体的な名前を記載することが望ましいです。しかし、宛名は正確に記入し、受領者が明確になるようにしましょう。宛名が不明瞭だと税務調査時に問題となることがあります。

印鑑は必要か

領収書に印鑑を押すことは法的に必須ではありませんが、社会的な習慣としての意味合いが強く、取引相手への信頼を示すための手段という側面があります。

PDFでの発行は有効か

デジタル化が進む中、PDF形式での領収書発行も一般的になっています。ただし、受領者がデジタル形式を受け入れているかを事前に確認することが重要です。受入れが確認できれば、電子的に発行することで紙の使用を抑えることができます。

領収書の控えは必ず保管する

発行した領収書のコピーまたは電子的な記録は、最低でも白色申告の場合は5年間、青色申告の場合は7年間は保管することが法律で義務付けられています。税務調査などの際に必要となる場合があり、問題が発生した時のためにも記録は正確に保持しましょう。

領収書の内容に不備があった場合

領収書に誤りを発見した場合、迅速に訂正し新たに発行しなければなりません。訂正する際は、オリジナルを無効と明記し、新しい領収書には訂正版であることを記載しましょう。誤った情報が記載されたまま使用すると、税務上の問題が生じることがあります。

領収書を受け取る側の注意点

領収書を紛失した場合の対処法

領収書を紛失した場合、まずは発行者に連絡して再発行を依頼しましょう。ただし、再発行が難しい場合や時間がかかる場合もありますので、領収書は大切に保管することが重要です。

「上様」だと書いてくれない場合がある

領収書の宛名は、基本的に依頼者の指定通りに記載してもらいます。しかし、「上様」と書かれた領収書は、経費精算の際に問題になることがあります。

領収書は保管する

領収書は、受け取ったら必ず保管しましょう。税務調査の際に、領収書の提示を求められることがあるためです。保管期間は、原則として白色申告の場合は5年間、青色申告の場合は7年間です。

領収書の保管方法は、以下のような方法が一般的です。

- ファイルに綴じて保管する

- スキャンしてデータで保管する

- 専用のソフトウェアを使って保管する

領収書は、適切に発行してもらうだけでなく、受け取った後の管理も重要です。紛失や発行拒否など、トラブルにも冷静に対応しましょう。

※ 掲載している情報は記事更新時点のものです。

バックオフィス業務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

建設業の積算に向いている人とは?仕事内容、平均年収、キャリアアップを解説

積算に向いている人とは、建設業や土木工事業において工事にかかる費用を正確に算出するスキルや特性を持つ方を指します。積算業務には、工事にかかる材料費や人件費を細かく拾い出して算出し、…

詳しくみる一人親方がインボイス制度に対応する、対応しない場合の対策を解説

一人親方のインボイス制度への対応は、「課税事業者になるかどうか」を自分で判断することから始まります。登録して課税事業者になるべきか、それとも免税事業者のまま続けるか。制度の内容や取…

詳しくみる「御見積書」と「見積書」のどちらが適切?メールや送付状に記載する際のポイントを解説

この記事では、「御見積書」と「見積書」のどちらを使用すべきかについて詳しく解説します。ビジネスシーンでの適切な表現方法を知ることで、顧客や取引先に対する印象を向上させることができま…

詳しくみる請求書作成アプリとは?メリットや選び方、無料テンプレートも紹介

請求書作成アプリとは、パソコンやスマホで簡単に請求書を作成できるアプリのことを指します。これらのアプリは、必要な情報を入力するだけで、手間をかけずに請求書を作成できます。この記事で…

詳しくみる印紙税法とは?収入印紙が必要な文書と料金、節税、不要な場合

印紙税法とは、契約書や領収書などの文書に課される税金に関する法律です。 建設業界で働く人なら、印紙税法に関する知識は欠かせません。本記事では、印紙税法の基本から、具体的な文書や契約…

詳しくみる売上台帳とは?必要なケースや書き方を個人事業主向けに解説

売上台帳とは、事業を行う上で日々の売上を記録する帳簿です。この記事では、売上台帳の基本から応用的な作成方法まで、個人事業主の方が正確に理解し、活用できるように解説します。 売上管理…

詳しくみる