- 更新日 : 2025年2月20日

領収書の宛名の書き方とは?空欄でも経費精算できる?

ビジネスでは、取引先との飲食や会社の備品購入などの際、経費精算のために領収書を支払先に発行してもらうことはよくあります。

では、領収書の書き方によって経費精算できないということはあるのでしょうか。

この記事では、領収書を「上様」「宛名なし」など、意外とありがちな書き方で依頼した場合の税法上の扱いについて解説していきます。

目次

経費精算をする上で必要な領収書の宛名とは

宛名とは、書類や手紙に記載する相手先の名称です。領収書の宛名には、領収書に記載される代金を支払った相手先の名称を記載します。領収書に宛名の記載があることで、代金の授受の証明および領収書の発行先が明確になります。

領収書は、印紙税法上、金銭または有価証券の受取書に該当し、金銭を支払ったという事実を証明するための証憑書類です。証憑書類とは、取引の内容をお互いに確認し、成立したことを証明するものであり、その取引内容には、発行者、取引日時、取引内容、金額のほか、当然、書類の受取人も含まれます。

税法上では、レシートも領収書と同様の効力が認められる場合もあり、宛名がないというだけではそれだけで経費として計上できないわけではありません。会社員の場合、通常、発行された領収書は経理部門で回収し、内容を確認のうえ、経費の使われ方がわかるように分類・管理します。立て替えた従業員には対しては清算することになります。

不適切な宛名を認めると、領収書の確認もずさんになり、過大請求などの不正につながるリスクもあります。そこで中には、会社の方針や経理担当者によって経費精算を認めないケースも考えられます。また、書類の受取人が不明確な場合、税務調査では取引内容と事業の関連性が認められない可能性もあります。こうしたことから書類の受取人の「宛名」も適切に記載するべきでしょう。

※領収書の詳しい内容については下記の記事をご覧ください。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

電子帳簿保存法 徹底解説

電子帳簿保存法は、1998年の制定以降、これまでに何度も改正を重ねてきました。特に直近数年は大きな改正が続いた上に、現在も国税庁による一問一答の追加・改定が続いており、常に最新情報の把握が必要です。

70P以上にわたるボリュームであることから、ダウンロードいただいた方から大好評をいただいている1冊です。

経費精算・債務支払システムの最新潮流

業務を効率化するためには、自社に適した経費精算・債務支払システムの導入が不可欠です。

このホワイトペーパーでは、最新の経費精算・債務支払システムの特徴や機能、選び方について詳しく紹介しています。

経費精算システム導入の投資対効果とは

経費精算システムの効果を社内で具体的に説明するためには、どのような整理を行えばよいのでしょうか。

そこで本資料では、経費精算システムの投資対効果算出方法に悩まれている方に向けて、経費精算システム導入によって得られる効果など基本的な概念を解説しつつ、投資対効果の算出方法やシミュレーション例、効果を高めるためのポイント、具体的な事例などをご紹介します。

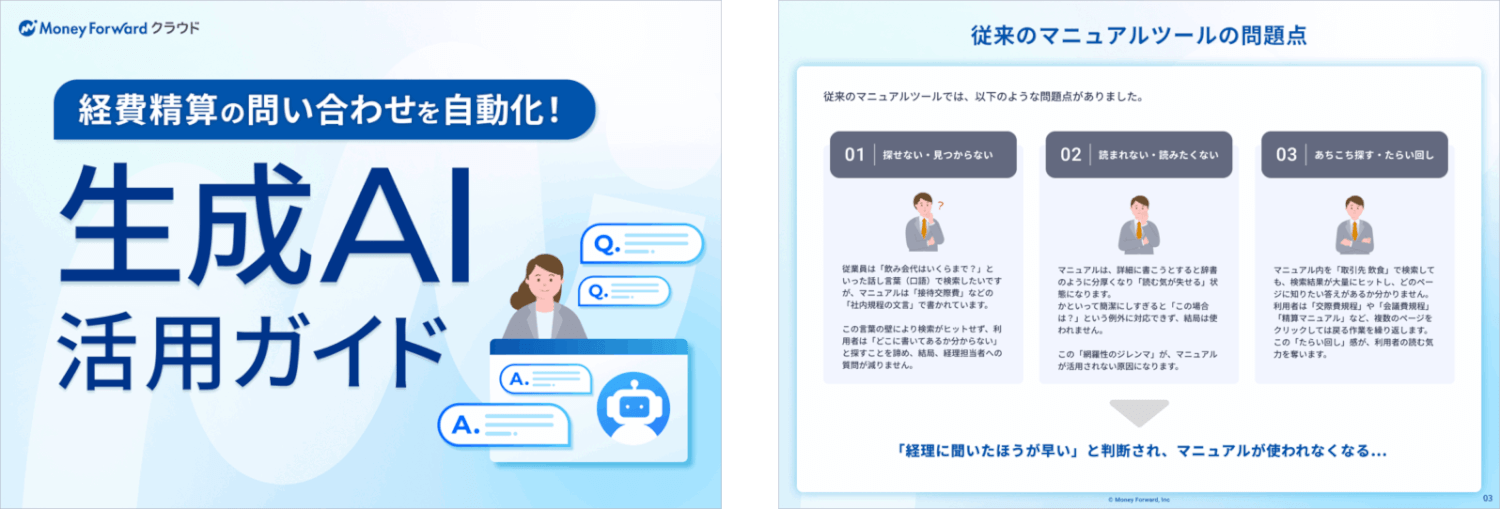

経費精算の問い合わせを自動化!【生成AI活用ガイド】

「タクシー代の申請方法は?」「交際費の上限は?」 マニュアルはあるのに、なぜか経理への問い合わせや申請不備が減らない……。そんな悩みをお持ちではありませんか?

本資料では、生成AIを活用して、誰でも簡単につくれる「経費精算 質問チャットボット」の構築方法を解説します。

プログラミング知識は一切不要。「たった3つのステップ」で、あなたの代わりに24時間365日回答してくれるAIアシスタントを作る方法を、分かりやすくご紹介します。

領収書の宛名の書き方

確実に経費精算してもらうための領収書を発行先に依頼するには、「宛名」も含めて取引内容を明確にしてもらうことが大切です。ここでは、従業員が会社の経費を立て替える場合と、個人事業主が必要経費とする場合の領収書の宛名の書き方についてみていきます。

領収書の宛名を会社名にする場合

従業員が取引先の接待や備品の購入で経費を立て替える場合は、領収書の宛名には会社名を記載してもらいます。

(書き方の例)

株式会社○○ 営業部 御中

株式会社などの法人の場合は、(株)といった省略形ではなく、正式名称で書いてもらいましょう。

領収書の宛名を個人名にする場合

個人事業主の場合、税務申告で経費として計上するために領収書の発行を依頼します。税務調査などの際に問題視されないためにも、適切な宛名を記載してもらうことが大切です。

領収書には個人名をフルネームで記載してもらいます。屋号があれば、個人名の前に記載してもらいましょう。

個人事業主への領収書は、屋号の有無を問わず個人名宛ての発行が認められています。宛名につける敬称は個人名に「様」をつけて記載されるのが一般的です。

(書き方の例)

田中○○ 様

宛名がない領収書の扱いは?

購入した商品やサービスが経費として計上できるかは、宛名の有無が判断基準となるのではありません。

経費精算上は問題なし

税務調査で領収書として通用するかどうかは、宛名ではなく、事業との関連性です。その商品やサービスが事業のために必要な支出だったかどうかが判断基準となります。

したがって、宛名がなかったとしても、それだけで経費として認められないわけではありません。取引内容からみて事業との関連性ありと判断されれば認められます。

とは言え、会社の方針や経理担当者が厳格な場合は、従業員が立て替えても社内的に経費精算してくれない可能性はあります。

税務調査では宛名ありがよい

これまで述べてきたように問題となるのは、税務調査が入った場合です。宛名がない場合、本来、事業で必要な支出であったとしても、私用で使ったのではないかと、事業との関連性が認められないリスクがあります。

経費として確実に計上できるように、宛名は適切に記載してもらうに越したことはないでしょう。

消費税法上は原則必要

消費税法では、仕入税額控除の適用要件として、請求書・領収書に「書類の交付を受ける当該事業者の氏名又は名称」、つまり宛名が記載されている必要がある旨の規定があります(法30条9項1号)。

消費税を納める必要がある法人や個人は、原則として、宛名なしでは正式な領収書として認められないということです。ただし、これには例外があり、次の5つの事業では書類の受取人の記載は要件とされていません。

- 小売業

- 飲食業

- 写真に関する業

- 旅行に関する事業

- バス、鉄道、航空会社などの旅客運送業

- 駐車場業

いずれも日常生活にかかわりのあるものであり、これらの事業で発生する少額の取引であれば、宛名のないレシートであっても消費税法上、問題ないことになります。

宛名が「上様」でも経費精算できる?

慣行上、領収書の宛名を「上様」とすることは、よくあることです。しかし、「上様」では、「書類の交付を受ける当該事業者の氏名又は名称」にはならず、受取人が特定されたことにはなりません。

スーパーで購入した日常品や飲食店で食事をした少額の領収書であれば別ですが、税務調査では認められないと考えるべきでしょう。

「上様」という表記については、下記記事でも詳しく説明しています。

領収書に宛名が無い場合のリスクとは

領収書の宛名が無い場合、企業側の視点から以下の3つのリスクが考えられます。

- 経費不正のリスク: 宛名がない領収書は、実際に誰がどの目的で使用したのかの確認が困難になります。このため、不正な経費申請が行われるリスクが高まります。例えば、個人的な支出を企業の経費として申請することが可能になり、企業の資金が不正に使用される可能性があります。

- 税務監査における問題: 税務署が企業の経費を確認する際、宛名がない領収書は正当な経費として認められない場合があります。このため、企業が税務監査を受ける際に問題となり、過去に遡って経費として計上されたものが否認され、追徴課税やペナルティを受けるリスクがあります。

- 内部統制の弱体化: 宛名がない領収書は、企業の内部統制の仕組みが十分に機能していないことを示唆します。適切なチェックやバランスが欠如していると、経費の管理が不十分になり、不正や無駄遣いが発生しやすくなります。これにより、企業の財務管理全般に対する信頼性が低下し、企業の評判にも悪影響を及ぼす可能性があります。

これらのリスクを回避するためには、領収書に適切な宛名を記載し、経費管理の透明性と正確性を確保することが重要です。

領収書は正しい宛名で書いてもらおう

領収書を「上様」「宛名なし」など、意外とありがちな書き方で依頼した場合の税法上の扱いについて解説してきました。

会計の際に店舗が混雑しているような場合、つい領収書の記載を「上様」などにすることがありますが、確実に税務処理するためには適切に記載してもらうことが大切です。

経費精算・小口現金担当者や経理担当者の方向けに、マネーフォワードでは「Excel関数集35選まとめブック」をご用意しています。

Google スプレッドシートならではの関数もご紹介しているので、ぜひ無料ダウンロードしてご活用ください。

よくある質問

領収書の宛名とは?

領収書に記載された代金の支払者の名称です。詳しくはこちらをご覧ください。

領収書の宛名の書き方は?

事業関連の領収書の場合、発行先が法人のときは会社名(組織名)または会社名(組織名)と個人名の併記、個人事業主のときは屋号または個人名、個人名と屋号の併記のいずれかを記載します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

値引を受けた場合の仕訳や経費精算はどうすればいい?

商取引において値引の処理はつきものです。同時に経理業務においても、値引された支払いの仕訳や従業員が値引された商品を立て替え購入した際の経費精算といった処理が発生します。通常の仕訳や…

詳しくみる交通費精算はアプリの導入で効率化できる!申請書のテンプレートも紹介

交通費精算アプリは、企業の経理業務を効率化するためのツールといえます。従業員の交通費申請から承認までのプロセスを簡素化し、経理担当者の負担を軽減するものです。 本記事では、交通費精…

詳しくみるインボイス制度で小口精算はどう変わる?立替経費の精算方法や効率化のコツについて解説

インボイス制度の導入により、小口精算手続きや会計処理の複雑化が懸念されます。特に、インボイス制度ではいくつかの特例が設けられており、経営者や経理担当者に加え、経費を取り扱う従業員の…

詳しくみる経費精算のペーパーレス化でどのぐらい楽になるか?効果や事例を解説

経費精算のペーパーレス化とは、経費精算業務を電子化することです。経費精算の電子化は電子帳簿保存法も関わってくるため、要件に適したシステムを導入する必要があります。経費精算のペーパー…

詳しくみる小口現金を廃止するには?メリット・デメリットや廃止後の注意点を解説

小口現金とは、日常的な経費支払いを迅速に処理するために社内に用意される現金です。社内での出費にスムーズに対応しやすい一方で、小口現金の管理にはまとまった工数を投入しなければなりませ…

詳しくみる経費精算を楽にする方法は?経費精算システムのメリットや選び方も解説

経費精算を楽にするためには、経費精算システムを導入することが不可欠です。「どんな経費精算システムを導入すればよいかがわからない」「経費精算システム導入のメリットは?」という悩みを持…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引

.png)