- 更新日 : 2025年2月20日

経費立替は違法?いくらまでならOK?立替目安や精算書のテンプレートを紹介

経費立替とは、会社が払うべき経費を従業員に一時的に立て替えてもらうことです。そして、経費立替を従業員に指示することは違法ではありません。

本記事では、経費立替を従業員に命じた場合の違法性や経費立替の期間・金額の目安、経費立替による従業員への負担を減らす方法などについて解説します。

目次

経費立替とは

経費立替とは、本来企業が支払うべき経費を従業員が一時的に立て替えて、代わりに支払うことを指します。立て替えた経費は精算手続き後に戻ってくるため、従業員が自腹を切ることはありません。

発生するケース

立替払いが可能な経費の種類に、決まりはありません。一般的には、交通費や出張費のほか、日常業務における少額の経費支払において、立替払いが発生することが多いです。

具体的には、取引先へ訪問する際の移動費や接待交際費、出張時の交通費などが挙げられます。また、業務に使用する文房具代や書類のコピー代などを従業員がいったん自費負担で支払う場合などもあるでしょう。

上記からわかるとおり、経費立替をする職種は、外回りを行う営業職に比較的多いです。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

電子帳簿保存法 徹底解説

電子帳簿保存法は、1998年の制定以降、これまでに何度も改正を重ねてきました。特に直近数年は大きな改正が続いた上に、現在も国税庁による一問一答の追加・改定が続いており、常に最新情報の把握が必要です。

70P以上にわたるボリュームであることから、ダウンロードいただいた方から大好評をいただいている1冊です。

経費精算・債務支払システムの最新潮流

業務を効率化するためには、自社に適した経費精算・債務支払システムの導入が不可欠です。

このホワイトペーパーでは、最新の経費精算・債務支払システムの特徴や機能、選び方について詳しく紹介しています。

経費精算システム導入の投資対効果とは

経費精算システムの効果を社内で具体的に説明するためには、どのような整理を行えばよいのでしょうか。

そこで本資料では、経費精算システムの投資対効果算出方法に悩まれている方に向けて、経費精算システム導入によって得られる効果など基本的な概念を解説しつつ、投資対効果の算出方法やシミュレーション例、効果を高めるためのポイント、具体的な事例などをご紹介します。

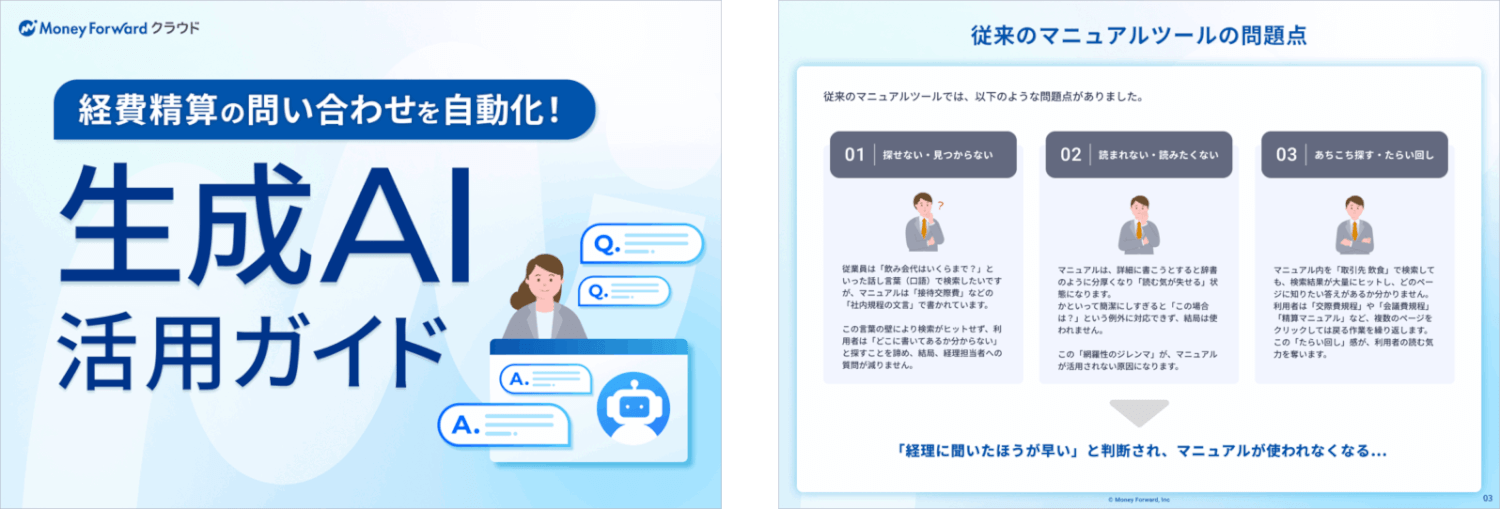

経費精算の問い合わせを自動化!【生成AI活用ガイド】

「タクシー代の申請方法は?」「交際費の上限は?」 マニュアルはあるのに、なぜか経理への問い合わせや申請不備が減らない……。そんな悩みをお持ちではありませんか?

本資料では、生成AIを活用して、誰でも簡単につくれる「経費精算 質問チャットボット」の構築方法を解説します。

プログラミング知識は一切不要。「たった3つのステップ」で、あなたの代わりに24時間365日回答してくれるAIアシスタントを作る方法を、分かりやすくご紹介します。

経費立替を従業員に命じるのは違法?

経費立替を従業員に命じて経費を立て替えさせることは、違法ではありません。ただし、前述したように営業職などに経費立替は多いため、出張へ行く頻度が高かったり、立て替える費用が高額だったりする場合は、従業員の負担が大きくなる恐れもあります。

従業員からすると、給与の中から出張費を捻出することになるため、企業としても適切な対応を取ることが求められます。

立替経費精算書の無料テンプレート

マネーフォワード クラウドでは、立替経費精算書の無料テンプレートをご用意しております。

無料でダウンロードできますので、ぜひお気軽にご利用ください。

経費立替の期間・金額の目安

従業員が経費を立て替える際には、立替期間と限度額をあらかじめ定めておくことが重要です。

立替経費は企業が本来負担すべき経費で、従業員が一時的に立て替えるため、少額でも従業員に負担がかかります。立替経費が高額になればなるほど、従業員は立て替えのために資金を捻出する必要も出てきます。

あまりにも経費立替がたまると、仕事のモチベーションが低下するリスクがあるだけでなく、最悪の場合離職につながるおそれもあるため注意が必要です。経費立替に関する期間や金額についてのルールを定めておけば、従業員からしても安心感が高まるでしょう。

期間

立替経費を立て替える期間についての法的な決まりは特にありません。そのため、立替期間のルールは会社によってさまざまですが、1ヶ月としていることが多いようです。

毎月締日を設けることで、従業員の過剰な立て替えを防ぐことにもつながります。また、経理担当者側からしても毎月締日があるため、スムーズに処理を行えます。

金額

立替経費の上限金額についても、法的な決まりはありません。ただし、過剰な立て替えを防ぐ意味でも上限を設けておくとよいでしょう。

少額の交通費や消耗品費などであれば、それほど負担にはならないでしょう。しかし、長期出張や高額の立て替えとなると従業員の生活自体を圧迫しかねません。

上限金額の一般的な目安はありませんが、従業員の生活を圧迫しない程度で設定するようにしましょう。経費がどうしても高額となる場合は、後述する経費立替による従業員への負担を減らす方法も参考にしてください。

立替経費精算の時効経過後に支払い拒否するのは違法?

立替経費精算の時効経過後に企業が経費立替の支払いを拒否することは、違法ではありません。

立替経費精算の期限については、民法と就業規則それぞれの観点で理解を深める必要があります。前述したように、企業が設ける期限としては、多少の差があるものの1ヶ月程度が多いです。そして、従業員はこの期限内に精算する必要があります。

ただし、仮に経費精算の申請が就業規則で定めた期日から遅れても、企業は経費を精算して支払わなければなりません。その理由が、民法(166条)における債権の消滅時効の定めにあります。

就業規則は法的効力を持たないため、民法の規定に従うと経費精算の時効は次のとおり5年もしくは10年です。

- 債権者が権利を行使することができることを知った時から5年間行使しないとき

- 権利を行使することができるときから10年間行使しないとき

この条件を満たして初めて、時効によって消滅するとされています。

参考:e-Gov 民法

経費立替による従業員への負担を減らす方法

経費立替では、あらかじめお金を用意しなければならないため、従業員には負担がかかります。ここでは、経費立替による従業員への負担を減らす方法を紹介します。有効な方法は、次の2つです。

- あらかじめ仮払金として支払う

- 法人クレジットカードを利用する

あらかじめ仮払金として支払う

従業員に対して、あらかじめ仮払金を支払う方法があります。仮払金とは、必要な費用を事前に概算しておき、従業員にあらかじめ支払う際に使う勘定科目です。従業員に事前に必要だと考えられる金額を渡しておいて、あとから差額を精算します。

出張など高額な交通費を伴う場合などに有効な方法で、事前に仮払金を支払っておくことで従業員の金銭的負担を軽減できます。

経費立替が先に従業員が費用を負担するのに対し、仮払金は会社が先に概算費用を支払うという点が相違点です。

法人クレジットカードを利用する

法人用クレジットカードの活用も負担軽減に役立ちます。法人用クレジットカードとは、法人を対象としたクレジットカードのことです。法人用クレジットカードを従業員に渡しておけば、従業員が自費で経費を立て替える必要がなくなります。

クレジットカードであれば、従業員が使ったお金の利用明細を細かく確認できるため、不正な経費精算の防止につながるほか、組織のガバナンス強化にも役立ちます。

ただし、法人用クレジットカードの作成にあたって年会費が発生する点や、追加発行可能な社員用カードの枚数に上限が定められている点などには、注意が必要です。

経費立替の期間・金額の目安を理解して従業員への負担を減らそう

経費立替とは、企業が払うべき経費を従業員が立て替えることです。企業が従業員へ経費立替を命じることも、違法ではありません。

ただし、立て替える際、従業員に金銭的負担がかかることは理解しておく必要があります。経費立替の期間や上限金額に関するルールを設けて、負担がかかりすぎないようにすることが重要です。

また、従業員の負担を減らす方法としては、仮払金の支払いや法人クレジットカードの利用も有効です。これらであれば、従業員が自費で支払うケースがなくなるため、ストレスなく仕事に打ち込めるでしょう。

経費精算・小口現金担当者や経理担当者の方向けに、マネーフォワードでは「Excel関数集35選まとめブック」をご用意しています。

Google スプレッドシートならではの関数もご紹介しているので、ぜひ無料ダウンロードしてご活用ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

経費精算がめんどくさい理由は?効率化する解決策を解説

経費精算がめんどくさいと感じるのは、申請書作成や承認プロセス、確認など多くの手間と時間がかかるためです。めんどくさいゆえに発生するリスクもあります。 本記事では、従業員・承認者・経…

詳しくみる交通費精算はアプリの導入で効率化できる!申請書のテンプレートも紹介

交通費精算アプリは、企業の経理業務を効率化するためのツールといえます。従業員の交通費申請から承認までのプロセスを簡素化し、経理担当者の負担を軽減するものです。 本記事では、交通費精…

詳しくみる役員が立て替えた費用は経費精算できる?確認事項や仕訳の解説

業務の流れをスムーズにするために、役員が費用を立て替えることがあります。立て替えた費用は、後で経費精算できることがあります。何を確認すれば正しく経費計上できるのかポイントに分けて解…

詳しくみる交通費精算を効率化するには?やり方や精算書のテンプレートを紹介

交通費精算を効率化すると、処理スピードが上がります。経理担当者の負担を軽減できるだけでなく、企業全体のコスト削減、経費管理の改善が期待できるでしょう。 この記事では、交通費精算の効…

詳しくみる経費精算書の書き方を事例と一緒に解説します

在籍年数が長い従業員でも経費精算の方法について迷ってしまう場合があるのではないでしょうか。今回は経費精算の仕方に不安があるという方のために、経費精算書の書き方の例をご紹介します。 …

詳しくみる経費精算時に印鑑は必要なの?経費精算システムで効率化しよう

店側が店頭で発行する領収書には、多くの場合、会社印や担当印が押印されます。会社に経費精算を申請する場合、領収書には必ず印鑑が押されていなければならないのでしょうか。また、会社が従業…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引

.png)