- 更新日 : 2024年8月8日

会計ソフトで領収書を電子保存するメリットとやり方

領収書を整理してファイルに綴じる紙ベースでの保存を行っている法人、あるいは個人事業主も多いかと思います。紙ベースでの保存は原則的な方法ではありますが、必要な領収書を取り出す際、保管する際に少々不便です。

特に個人においては、青色申告特別控除の額が令和2年分の申告以降から変更されることになりました。引き続き65万円控除を受けるには、電子申告(e-Taxを利用した申告)あるいは電子帳簿保存のいずれかを満たす必要があり、領収書等の電子保存に寄せられる関心も高いのではないでしょうか。この記事では、従来の方法と電子帳簿保存の比較、会計ソフトでの領収書の電子保存について紹介します。

目次

領収書は定められた期間保存しなければならない

まず、領収書を含む帳簿書類の保存は、法律により定めがあり、一定の期間保存する義務があります。

法人の場合

税法上の法人の帳簿書類の保存義務は7年、会社法上は10年です。領収書については、税法上も会社法上も7年となります。ただし、欠損金(税務上の赤字)が生じる場合は領収書含め帳簿書類を10年保存しなければなりません(平成30年4月1日以後開始の事業年度については10年、それ以前から平成20年4月1日以後開始の事業年度については9年)。

個人の場合

個人事業主については、税法上の帳簿書類の保存義務は5~7年で、その内容や青色申告の有無によって保存期間が異なります。青色申告の場合、領収書の保存期間は7年(前々年の所得が300万円以下の場合は5年)、白色申告では領収書の保存期間は5年です。

※青色申告:複式簿記で記帳する事業所得者等。青色申告には青色申告特別控除などの特典がありますが、適用を受けるには所轄の税務署への申請が必要です。

領収書を保存する必要性

法人、個人、いずれも法律上、領収書を含めた帳簿書類の保存が義務となっていますが、これは欠損金の繰越、消費税仕入税額控除において必要な証明書類となるためです。税務調査が入ったときの、取引の証明にもなります。

従来の領収書の保存のしかたとデメリット

法人、個人、いずれも法律によって領収書の保存が義務とされていますが、法律上、どのように保存するのが適切とされているのでしょう。原則的な方法と従来の方法でのデメリットを解説します。

原則は紙による保存

領収書を含む帳簿書類の保存は、原則は紙によって行います。そのため、エクセルやネットワーク上で作成した領収書控えなども紙に印刷して保存しなければなりません。

具体的な保存方法に定めはありませんが、必要に応じて取りだせるように、年度ごとにファイルを作って、年月日順に用紙に発行された領収書を張り付けて綴じる方法をとっている企業や個人も多いでしょう。

従来の保存によるデメリット

従来型の紙による保存は原則的なものですが、帳簿書類のデータ化が増えたこともあり、さまざまな問題が生じるようになりました。データを紙に出力して貼り付けるなどの手間がかかるようになったことです(ただし、電子取引の取引データは原則、電子データのまま保存します)。

取引の数が多いほどデータを紙にする手間も増え、本来必要な会計業務に十分に時間が割けないという問題もあるでしょう。さらに、紙での保存には、場所をとってしまうことや、データが膨大であればあるほど、必要なデータを取り出しにくくなってしまうことが問題として挙げられます。

電子帳簿保存法で領収書のデータ保存も可能

紙での保存が今でも原則ではありますが、ペーパーレス化が進む中で、平成10年度の税制改正により、新たに電子帳簿保存法が創設されることになりました。

電子帳簿保存法でデータでの保存もできるようになった

電子帳簿保存法で容認されるようになったのが、帳簿書類のデータ保存です。電子計算機(コンピューターなど)を使って帳簿書類を作成している場合、一定の要件を満たせば電磁的記録(磁気ディスクなどへの保存、スキャナーを使った保存など)ができるようになりました。一定の要件を満たせば、必ずしも紙で保管する必要がないということです。

データで保存するには一定の要件がある

領収書などのデータを電子保存するには、いくつかの要件があります。一貫して国税関係書類の一部またはすべてを電子計算機で作成していることなどです。なお、いずれの要件も電子帳簿保存を行うための要件の一部で、実際に適用を受けるにはさらに細かい要件を満たす必要があります。

例えば、会計ソフトなどを利用している場合、日付や金額など主な記録項目で検索できること、システム概要書や説明書の備え付けがあることなどです。会計ソフトなどコンピューターでの処理が主要になってきていることから条件が緩和されている傾向にはありますが、電子帳簿保存を適用するには要件を満たす環境を構築しておく必要があります。

>>電子的に保存する「電子帳簿保存法」と「e-文書法」とは?

クラウド型会計ソフトに領収書のデータを取り込むメリット

クラウド型の会計ソフトには、領収書やレシートを直接取り込めるタイプのもの、請求書や経費精算などと連動してほかのシステムから取り込んだデータを会計ソフトに反映できるタイプのものがあります。このようなクラウド型の会計ソフトで領収書のデータを取り込むメリットには何があるのでしょう。

クラウド型で領収書をデータ化するメリット

データを会計ソフトに取り込むタイプの多くは、自動仕訳に対応しています。データを取り込むことで仕訳に反映されるため、金額の入力ミスや入力漏れのリスクを抑えることが可能です。もちろん入力の手間も省けますので、効率よく会計処理を行うのにも適しているといえるでしょう。

また、取り込んだデータが電子帳簿保存法に対応している場合、領収書をデータ化したまま保存できます。電子帳簿保存法の要件を満たせば紙で領収書を保存する必要もありませんので、膨大な量の領収書を保管する必要もなくなるでしょう。さらに、データ化の要件のひとつには主要項目などでの検索ができることが含まれていますので、電子帳簿保存法の要件に沿ったデータ化を行うことで、必要なときに必要なデータの取り出しが容易にできるようになります。

会計ソフトを使った領収書保存のポイント

会計ソフトなどを使った領収書のデータ化は便利ですが、税務署長から承認を受けてデータ化したからといって必ずしも要件を満たすわけではありません。データ化の方法が効率的でないと、かえって手間がかかってしまうことになります。ここでは、会計ソフトを使った領収書保存のポイントについて紹介します。

領収書保存のための媒体を用意する

領収書を保存するのに手間取ってしまっては、データ化する意味がなくなってしまいます。領収書を一度に大量に保存したい場合は、まとめて保存できるスキャナーを用意しておくと便利です。スマートフォンからのアップロードに対応している会計ソフトもあるので、利用できる端末を事前に確認しておくと良いでしょう。

なお、スキャンなどの利用にあたっては、データの改ざんを防ぐために、タイムスタンプを付与すること、早期に入力すること(入力期間の制限)、200dpi程度以上の解像度を満たすことなどのさまざまな要件があります。データ化して保存したい場合は、電子帳簿保存法の要件を満たすようなシステムも用意しておくなど要件を満たすための準備も必要です。

電子帳簿保存法に対応している会計ソフトを利用する

電子帳簿保存する場合は、利用している会計ソフトが電子帳簿保存法に適用しているかどうかも確認しておく必要があるでしょう。領収書をスキャナーなどでデータとして保存する場合、同時に会計ソフトを利用して作成した帳簿のデータ保存を行うのが現実的です。

訂正や削除をした場合の内容を確認できること、データ化した帳簿との関連性が確認できること、日付や金額、主要な項目などで検索できることなど、領収書以外の帳簿のデータ化にもいくつか要件があります。これらをひとつずつ確認するのでは手間がかかってしまうため、電子帳簿保存法に対応していることが明らかな会計ソフトを利用するのが安心です。

領収書以外のデータも保存できると便利

電子帳簿保存法の適用を申請すれば、領収書以外の帳簿や請求書などもデータで保存できるようになります。領収書をデータ化する場合、ほかの書類もまとめてデータ化する方向で検討すると思いますので、領収書以外の帳簿書類のデータ保存にも対応している会計ソフトを選択すると便利です。

※領収書のクラウド型会計ソフトへの取り込みは、利用する会計ソフトによって異なります。基本的には、上記のスキャナーなどの媒体を用意しておく必要があるでしょう。具体的な取り込み方法と閲覧方法は、それぞれの会計ソフトの使い方で確認してください。

企業規模別!会計システム選び方ガイド

マネーフォワード クラウドでは、中堅企業とIPO準備企業向けに、それぞれ会計システムの選び方ガイドをご用意しています。ぜひお気軽にダウンロードしてご活用ください。

中堅企業はココで選ぶ!会計システムの選び方ガイド

「会計システムのリプレイスを検討しているが、種類が多く、どのポイントで比較したらいいかわからない」とお悩みの方も多いのではないでしょうか。

「会計システムのリプレイスを検討しているが、種類が多く、どのポイントで比較したらいいかわからない」とお悩みの方も多いのではないでしょうか。

本書では、中堅企業に最適な会計システムを選ぶための着眼点や注意点を解説します。

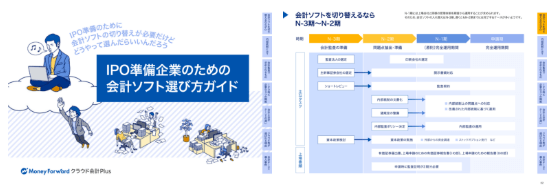

IPO準備企業のための会計ソフト選び方ガイド

IPOに向けて会計ソフトを見直したいが、いつ・どのようなポイントで選べばよいか悩んでいる企業も多いのではないでしょうか。

IPOに向けて会計ソフトを見直したいが、いつ・どのようなポイントで選べばよいか悩んでいる企業も多いのではないでしょうか。

本資料では、上場準備の流れに沿って、効果的な内部統制の構築と会計監査に効率的に対応するために必要な機能を解説します。

会計ソフトで領収書を電子保存しよう

会計ソフトの領収書の電子保存は、検索の便利さ、手間の削減を考えると有用性があります。しかし、徐々に要件が緩和されてきたとはいうものの、電子保存にあたってはいくつかの要件を満たす必要があります。会計ソフトを利用して保存する場合は、まずは会計ソフトが電子帳簿保存法の要件を満たしているかどうかの確認が必要です。

【参考】

No.5930 帳簿書類等の保存期間|国税庁

電子帳簿保存法の概要|国税庁

電子帳簿保存法Q&A(一問一答)~令和3年12月31日までの保存等に関するもの~|国税庁

電子帳簿保存時の要件|国税庁

パンフレット(過去の主な改正を含む)|国税庁

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

マネーフォワード クラウド会計Plus導入事例

マネーフォワード クラウド会計Plusは多くの成長企業にご導入いただいています。

本資料では、選定過程や導入効果など導入企業様の声をまとめました。導入に成功した企業について知りたい!という方におすすめです。

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、データの自動取得、自動仕訳、自動学習の3つの自動化で経理業務が効率化できる会計ソフトです。

仕訳承認フローや業務分担にあわせた詳細な権限設定が可能で、内部統制を強化したい企業におすすめです。

青色申告1から簡単ガイド

個人事業主で会計ソフトをお探しの方におすすめです!

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

自分で法人決算!決算書の作り方ガイド

会計ソフトにご興味がある、1人法人の方や、中小企業の経理の方におすすめなのがこちらのガイドです。

本書では、各決算書の概要や具体的な作り方をわかりやすく解説しています。 また、作成した決算書の提出先や「マネーフォワード クラウド会計」で簡単に作成する流れも紹介しています。

よくある質問

領収書の保存はどのくらいの期間できますか?

法人の場合は7~10年、個人の場合は5~7年です。詳しくはこちらをご覧ください。

領収書のデータは保存できるのですか?

平成10年度の法改正により、帳簿書類のデータ保存が可能になりました。詳しくはこちらをご覧ください。

クラウド型会計ソフトで領収書をデータ化するメリットは?

金額の入力ミスや入力漏れのリスクを抑え、入力の手間も省けます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

会計ソフトの関連記事

新着記事

請求書支払いの効率化はどう進める?手順と自動化のポイントを解説

Point請求書支払いの効率化はどう進める? 請求書支払いの効率化は、業務フローの標準化とシステムによる自動化の組み合わせで実現できます。 受領形式をPDF等の電子データに統一 A…

詳しくみる請求書を一括で振込できる?マナーや手数料の負担、効率化の手順を解説

Point請求書を一括で振込できる? 同一取引先への複数請求書は、事前に合意があれば合算して一括で振り込めます。 内訳を明記した支払通知書の送付がマナー 振込先口座が異なる場合は個…

詳しくみる振込代行サービスとは?比較ポイントや手数料を安く抑える方法を解説

Point振込代行サービスとは? 企業の送金業務を外部へ委託し、手数料削減と経理業務の効率化を同時に実現する仕組みです。 大口契約の活用により手数料を半額以下に CSV連携で入力業…

詳しくみる振込代行サービスのセキュリティは安全?仕組みや管理方法を解説

Point振込代行のセキュリティは安全? 銀行同等の暗号化と法的な保全措置により極めて安全です。 全通信をSSL暗号化し盗聴・改ざんを防止 倒産時も信託保全で預かり金を全額保護 社…

詳しくみる振込手数料を削減するには?法人のコスト対策と見直し術を解説

Point振込手数料を削減するには? 振込手数料の削減には、ネット銀行への移行や振込代行サービスの活用が最も効果的です。 ネット銀行活用で窓口より約30〜50%のコスト削減が可能 …

詳しくみる振込作業を効率化するには?経理の支払い業務をラクにする方法

Point振込作業を効率化するには? 銀行APIや全銀データを活用し、会計ソフトと銀行口座をシステム接続することで実現します。 API連携で手入力とログインの手間を削減 AI-OC…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引