- 更新日 : 2026年1月27日

会社経費を個人のクレジットカードで立替えた場合の仕訳・勘定科目は?

法人の場合、クレジットカードでの支払には、通常その法人名義のカードを利用します。しかし、急な支払いなどで担当者が個人名義のクレジットカードで会社の費用を立て替えることがあります。これはあくまで「立て替え」であるため、会計上の問題はありません。この記事では、会社の経費を個人名義のクレジットカードで支払った場合について解説します。

目次

会社経費は個人のクレジットカードで立替えできる?

個人名義のクレジットカードで会社の経費を立て替えることは、会計上は特に問題ありません。

実際に、従業員の立替金などではクレジットカード決済が使われているケースも少なくありません。特に起業直後の会社などでは、まだ法人カードができていない場合も考えられ、個人カードでの立替が必要になることもあります。

会計で大切なことは、いつ、誰が、どこで、何の費用を、いくら立て替えたのかという「事実」が証明できることです。立替者の支払手段が現金なのかクレジットカードなのかについては、常識の範囲であれば問題視されることはないと言えます。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

電子帳簿保存法 徹底解説

電子帳簿保存法は、1998年の制定以降、これまでに何度も改正を重ねてきました。特に直近数年は大きな改正が続いた上に、現在も国税庁による一問一答の追加・改定が続いており、常に最新情報の把握が必要です。

70P以上にわたるボリュームであることから、ダウンロードいただいた方から大好評をいただいている1冊です。

経費精算・債務支払システムの最新潮流

業務を効率化するためには、自社に適した経費精算・債務支払システムの導入が不可欠です。

このホワイトペーパーでは、最新の経費精算・債務支払システムの特徴や機能、選び方について詳しく紹介しています。

経費精算システム導入の投資対効果とは

経費精算システムの効果を社内で具体的に説明するためには、どのような整理を行えばよいのでしょうか。

そこで本資料では、経費精算システムの投資対効果算出方法に悩まれている方に向けて、経費精算システム導入によって得られる効果など基本的な概念を解説しつつ、投資対効果の算出方法やシミュレーション例、効果を高めるためのポイント、具体的な事例などをご紹介します。

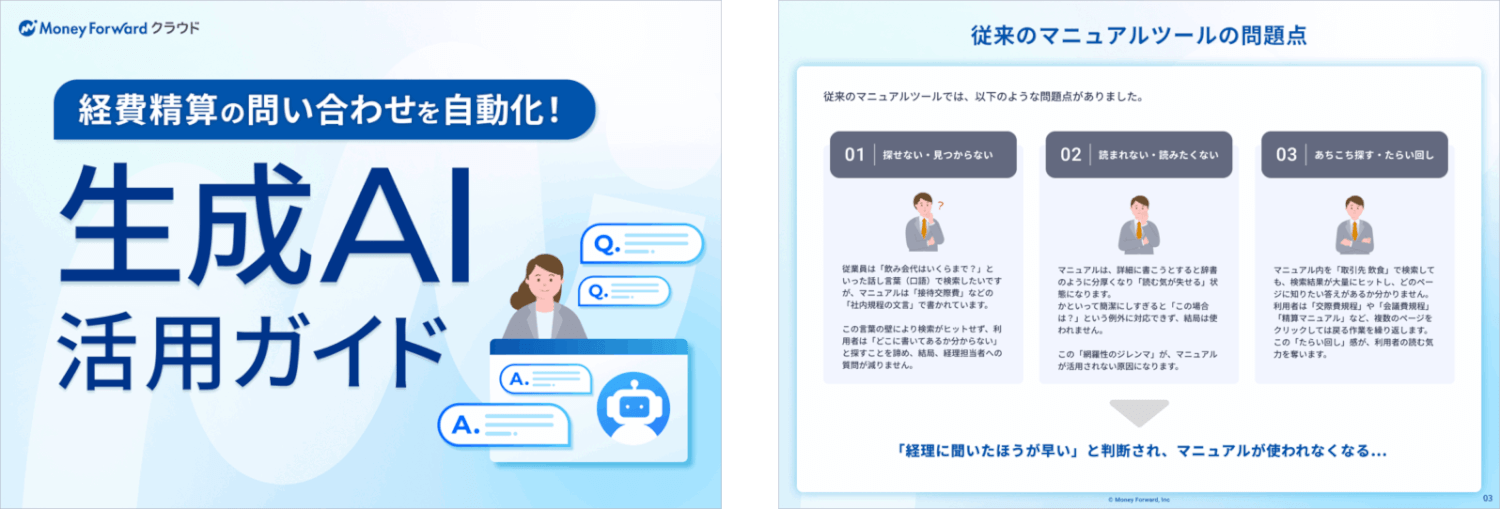

経費精算の問い合わせを自動化!【生成AI活用ガイド】

「タクシー代の申請方法は?」「交際費の上限は?」 マニュアルはあるのに、なぜか経理への問い合わせや申請不備が減らない……。そんな悩みをお持ちではありませんか?

本資料では、生成AIを活用して、誰でも簡単につくれる「経費精算 質問チャットボット」の構築方法を解説します。

プログラミング知識は一切不要。「たった3つのステップ」で、あなたの代わりに24時間365日回答してくれるAIアシスタントを作る方法を、分かりやすくご紹介します。

会社経費を個人のクレジットカードで立替えた場合の仕訳・勘定科目

ここで、個人のクレジットカードで会社の経費を立て替えた時の仕訳を確認しておきましょう。(以下、仕訳は税込経理とし、日付は省略。)

立替金発生時

例)従業員Aは、訪問先に向かう途中に手土産(3,300円)を買いました。帰社後、社内ルールに沿って、レシートを添えて立替金の申請をしました。

| 借 方 | 貸 方 | 摘要 | ||

|---|---|---|---|---|

| 接待交際費 | 3,300円 | 立替金 | 3,300円 | X社訪問につき手土産、Y商店 |

立替金については、社内の多くの従業員に発生する可能性があるため、補助科目などで分類しておくほうがよいでしょう。

立替金精算時

例)上記の立替につき申請が認められ、Aに現金精算をした。

| 借 方 | 貸 方 | 摘要 | ||

|---|---|---|---|---|

| 立替金 | 3,300円 | 現金 | 3,300円 | 従業員A:立替金精算 |

立替金が頻繁に起こる営業部員などは、月ぎめなどでまとめて精算することや、給与データに組み込んで給与と一緒に支払をすることもあります。

給与と同じタイミングで支払う場合の仕訳は次のようになります。

| 借 方 | 貸 方 | 摘要 | ||

|---|---|---|---|---|

| 立替金 | 3,300円 | 現預金 | 153,300円 | 従業員A:立替金精算 |

| 給与 | 150,000円 | 従業員A:給与 | ||

会社経費を個人のクレジットカードで立替えるメリット

会社の経費を個人のクレジットカードで立て替えるメリットには、次のようなものが挙げられます。

クレジットカードのポイントやマイルが貯まる

立替者側のメリットは、クレジットカード利用によるポイントなどを貯められる点です。後でお金は払い戻されるため、結局はポイントやマイルを無償で得られることになります。

通常、代金の決済で与えられるポイントについては、そのポイントを取得した者にとって経済的利益と考えられます。取得額によっては、一時所得または雑所得になり得るため気を付けましょう。

従業員立替金は、そもそも高額なものを想定していないため、社内における立替金のルールを明確にしておくことが大切です。

月々の利用明細を管理しやすい

例えば、経営者が毎月の業界新聞購読料を個人のクレジットカードで立て替えるとします。この場合、当初の契約書とクレジットカード会社からの利用明細(請求明細)があれば、会社側で立替処理ができて管理しやすいと言えます。

反面、利用明細には他のプライベートの買い物も合わせて掲載されているため、提出しづらいケースがあるかもしれません。

なお、ここで気を付けたいのは、クレジットカード会社からの請求明細(請求明細)だけでは、消費税の仕入れ税額控除ができないことです。原則としてクレジットカード会社ではなく、購入した店(カード加盟店)からの領収書が必要となります。

ただし、タクシーチケットなど月々の利用明細しか得られないケースもあり得ます。この場合には利用した店が「インボイス発行事業者」であることを確認できれば、仕入れ税額控除が可能です。

参考:クレジットカード会社からの請求明細|国税庁、インボイス制度に関するQ&A|国税庁(問108-2ご参照)

支払いのタイミングを遅らせてキャッシュフローを改善できる

一般に、クレジットカードを利用すると支払いに1〜2カ月の余裕ができます。立替金の負担者への支払は社内ルールにもよりますが、例えば3カ月以内支払うこととしている場合なら、さらに1カ月支払を延期することができます。

この期間を活用してキャッシュフローを改善することは可能ですが、このようなことに頼らずに法人の費用は法人カードで支払うのが原則です。

急な出費にも対応できる

従業員の場合、予め会社のクレジットカードの貸与を受けていないと、会社名義でのカード決済はできません。出先での緊急対応などで支払が必要となった時に、個人のクレジットカードで決済すれば、後で精算処理をすることで対応できます。

ただし、どの程度緊急性があるか、いくらまで対応できるのかなど、社内ルールを確立させておくことが重要です。

会社経費を個人のクレジットカードで立替える時の注意点

会社の経費を個人の立替とする場合において、クレジットカードを利用することは問題ありませんが、いくつか注意点があります。

クレジットカードを利用したことが明記された領収書が必要

クレジットカードでの決済であっても、会社の経費となる商品やサービスを購入したという証拠は必要です。いつ、どの店で、何を購入したのかがわかるような書類を交付してもらわなければなりません。電子取引であれば、電子データが必要となります。

立替金の精算をするためにはレシートや領収書等が必要なため、失念しないようにしましょう。

領収書が発行されない場合は利用明細書が必要

店舗によっては、クレジットカード決済においては領収書ではなく「利用明細書」や「クレジット売上票」が交付されます。これらはクレジットカード会社が発行するものにあたり、レシートに添付して提出しましょう。

領収書や利用明細書は7年間の保管が必要

会社の経費となる支出については、証憑の保管義務があります。法人においては、取引に関して受領した書類については7年間の保存義務があります。立替金の申請に添付されている領収書や利用明細書は、必ず保存しなければなりません。

なお、電子取引の場合でも保管期間は変わらないため、電子データについても同じ期間の保管義務があります。

収入印紙が必要になる場合がある?

領収書は金銭の受取の事実を証明する目的で作成されるもののため「課税文書」に該当し、一定の金額を超えると収入印紙が必要です。しかし、クレジットカードのように直接金銭を取り扱わないことを領収書に記載したものは、「課税文書」に該当しません。

例えば、領収書のただし書き等に「クレジットカードによる受領」などと書いてあれば、収入印紙は不要になります。

プライベートの支出と分ける必要がある

基本的に、法人の経費は法人用のクレジットカードを利用すべきです。しかし、特定の経費が継続的に役員個人のクレジットカードから引き落とされているようなケースにおいては、次のいずれかの対策によって公私混同を避けましょう。

- その役員専用の法人カードを貸与する

- 個人が利用するカードにおいてプライベートと分けて利用する

立替金の利用ルールを決めておこう!

会社の経費を個人のクレジットカードで立て替えることは問題ありません。月々の利用明細しかない場合でも問題ないケースもあります。しかし、経理処理において、あまりにも多くのケースがあると煩雑になり、ミスのもとにもなります。

継続的な利用の制限や、一定額を超える利用の制限など、会社内でのルールを決めておき、ルールから外れる場合には事前申請を出すなど、個人の立替におけるクレジットカード利用ルールを定め、周知徹底することをおすすめします。

経費精算・小口現金担当者や経理担当者の方向けに、マネーフォワードでは「Excel関数集35選まとめブック」をご用意しています。

Google スプレッドシートならではの関数もご紹介しているので、ぜひ無料ダウンロードしてご活用ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

勘定科目 前払いの関連記事

新着記事

資金繰り管理が上手くできない企業の3つの特徴

「今の従業員はモノを売ってそれで終わりと思っている。」これは私が社長から聞いた言葉です。 実際このような従業員の方が多いのが実情ではないでしょうか?売りっぱなしではだめ。 きっちり…

詳しくみる法人にかかる税金の種類一覧!税率や計算シミュレーション、赤字でも発生する税金などを解説

会社設立や決算において、経営者が頭を悩ませるのが税金です。法人税は、国に納めるものや地方自治体に納めるものなど、複数の種類で構成されています。 この記事では、法人が納めるべき税金の…

詳しくみる法人税の税率は何パーセント?最高税率や中小企業の特例、実効税率、具体的な計算まで解説

法人税の税率は原則として23.2%で、資本金1億円以下の中小企業には15%の軽減税率が適用されます。しかし、経営において重要なのは、法人税だけでなく地方税などをすべて含めた実効税率…

詳しくみる購入選択権付リースとは?仕組みやメリット・デメリット、会計処理まで徹底解説

購入選択権付リース(購入オプション付リース)は、リース期間満了後に設備や車両などの資産を、あらかじめ定められた価格で購入できる権利が付いたリース契約です。多額の初期投資を抑えながら…

詳しくみる会計基準とは?種類一覧や調べ方、選ぶポイント、近年の改正内容をわかりやすく解説

企業が財務諸表(決算書)を作成するには、会計基準という統一されたルールが不可欠です。この記事では、会計基準の必要性や種類の一覧、そして自社がどの基準を選ぶべきかまでわかりやすく解説…

詳しくみる2027年に適用開始の新リース会計基準とは?改正内容や影響をわかりやすく解説

2027年4月1日以後開始する事業年度から、日本のリース会計に関するルールが大きく変わります。今回のリース会計基準改正における最大のポイントは、これまでオフバランス処理が可能だった…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引

.png)