- 更新日 : 2025年1月9日

法人カードでも税金を支払える!納付方法やメリットを解説

法人カードでも法人税や消費税、法人市民税が納付できます。法人カードで納付する際は、国税長官が指定した納付受託者トヨタファイナンス株式会社が運営する「国税クレジットカードお支払サイト」を使用します。これにより、クレジットカード特有のメリットが受けられます。

本記事では法人カードでも支払える税金の種類や、法人カードで税金を支払う際のメリットやデメリットについて解説します。

目次

法人カードでも支払える税金とは

法人カードでも支払える税金には、以下のようなものがあります。法人税や消費税、法人市民税以外にも、多くの税目がクレジットカード納付に対応しています。

- 申告所得税及び復興特別所得税

- 消費税及び地方消費税

- 法人税

- 法人税(連結納税)

- 地方法人税

- 地方法人税(連結納税)

- 相続税

- 贈与税

- 源泉所得税及び復興特別所得税(告知分)

- 源泉所得税(告知分)

- 申告所得税

- 復興特別法人税

- 復興特別法人税(連結納税)

- 消費税

- 酒税

- たばこ税

- たばこ税及びたばこ特別税

- 石油税

- 石油石炭税

- 電源開発促進税

- 揮発油税及び地方道路税

- 揮発油税及び地方揮発油税

- 石油ガス税

- 航空機燃料税

- 登録免許税(告知分)

- 自動車重量税(告知分)

- 印紙税

- 国際観光旅客税

- 国際観光旅客税(告知分)

また、自治体によっては、固定資産税や個人事業税等も支払える場合があります。詳しくは自治体のホームページ等でご確認ください。

税金を法人カードで支払うメリット

税金を法人カードで支払うメリットについて解説します。クレジットカード特有のメリットが生かせるように、日々の支払いを法人カードにまとめてはいかがでしょうか。

- 現金を引き出さなくてよい

- ポイントが貯まる

- 支払うタイミングを遅らせることができる

- 年会費で節税ができる

現金を引き出さなくていい

納付額が大きくなると、多額の現金を持ち歩くことになります。その結果、現金を紛失してしまったり盗難されたりするリスクも高まります。

しかし、法人カードで税金を支払えば、インターネット上で支払いが完結します。リスク軽減の意味でも、窓口での納付からクレジットカード納付に切り替えることをおすすめします。

ポイントが貯まる

法人カードで納付を行うことで、還元率に応じたポイントが貯まることもメリットのひとつです。多くの法人カードでは0.5%や1%の還元率が設定されており、仮に還元率を1%として税金を支払った場合、1万円納付すると100円が、5万円納付すると500円が貯まります。

税金の支払いでもポイント還元率が下がらない法人カードを選ぶことで、年会費以上のポイントが貯まる場合もあります。

支払うタイミングを遅らせられる

クレジットカードの特長を生かせば、税金を支払うタイミングを遅らせることが可能です。このメリットは国税庁も認識していて、クレジットカード納付の利用者は、納付繰り延べによる利益が得られるとしています。

商品の売り上げと入金のタイミングにラグが生じやすい業種など、資金繰りを工面する必要がある場合には、クレジットカード納付によるメリットが大きいでしょう。

年会費で節税ができる

法人カードは無料で利用できるものもありますが、還元率が高いカードの多くは年会費がかかります。しかし、年会費以上のポイントが貯まるのであれば、実質無料で法人カードの特典が受けられます。また、年会費は経費に計上できるため、節税にもなるでしょう。

法人カードのなかには、通常利用の場合は還元率が1%でも、税金の支払いに利用する場合は0.2%になるような法人カードも少なくありません。年会費が高いと感じても、ポイント還元率や特典の内容によっては、年会費以上にポイントが貯まる場合もあるため、特典を重視した法人カード選びをおすすめします。

税金を法人カードで支払うデメリット

税金を法人カードで支払うデメリットは以下のとおりです。

- 手数料がかかる

- 領収書が発行されない

手数料がかかる

クレジットカード納付を利用するためには、決済手数料がかかります。決済手数料は国の収入になるわけではなく、納付受託者である「トヨタファイナンス株式会社」に対して支払われるものです。

納付税額ごとに必要な決済手数料は、次のとおりです。

※以降も同様に10,000円ごとに手数料が加算されます。

国税庁は、決済手数料がかかる理由として、以下のように回答しています。

納付受託者が国へ納付した後、利用者から代金が支払われるまでの間、一定のタイムラグが生じることとなり、納付受託者は貸倒リスクを負う一方、利用者は納付繰り延べなどの利益を得ることとなります。

決済手数料は、このような納付受託者のリスクや利用者自身が享受する利益に対して納付受託者が決定しているものであることから、利用者自身がご負担していただく必要があります。

納付税額に対して一定の手数料はかかるものの、先述したようなメリットがあることから、手数料が大きな負担になることはありません。

領収書が発行されない

クレジットカードで納付を行う場合、領収書は発行されません。クレジットカードの取引自体が「信用取引」であり、代金のやりとりが正式に終了していない段階では領収書の発行ができないためです。経理処理の際には、「クレジットカード売上票」や「カードの利用明細」を証票として利用しましょう。

それでも領収書が必要な場合は、金融機関または税務署の窓口において現金で税金を支払う必要があります。

日々の支払いを法人カードにまとめよう

法人カードでも、法人税や消費税、法人市民税等の税金が納付できます。法人カードは個人名義カードと比べて、利用限度額が高く設定できるため、事業経費の支払いだけでなく、税金の納付にも向いています。

特典が充実している法人カードは、年会費が高額なものも少なくありません。しかし、年会費は経費に計上できるほか、損益分岐点を意識すれば、年会費以上の特典を受けることも難しくありません。特典や還元率を最大限に活かせるように、日々の支払いを法人カードに一本化してはいかがでしょうか。

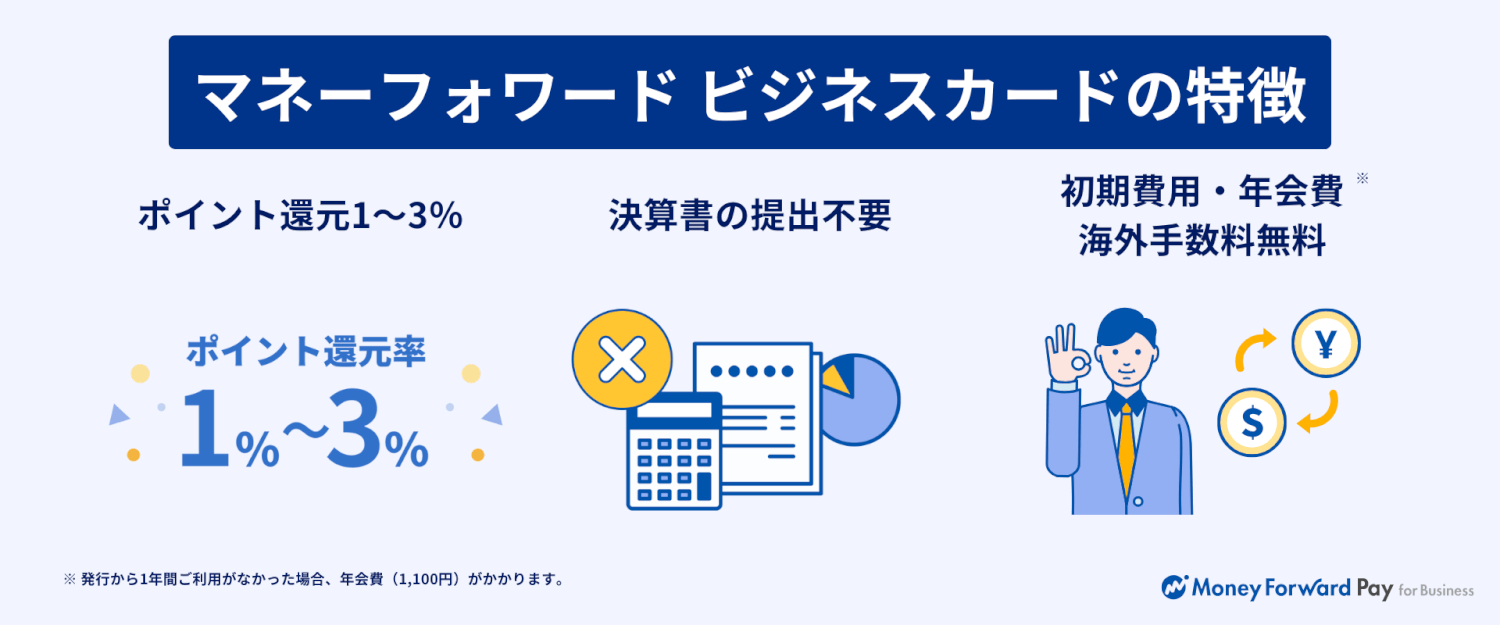

新設法人や個人事業主でもすぐに発行できる法人向けカード!

マネーフォワード ビジネスカードは、初期費用・年会費無料(※)で発行できる法人向けクレジットカードです。決算書の提出不要で、新設法人や個人事業主でもご利用いただけます。

※2年目以降、直前の1年間で1度も支払い実績がない場合は年会費が発生します。

①ポイント還元1~3%

通常1%、マネーフォワード関連サービスは3%をポイント還元。

貯まったポイントは1ポイント=1円として決済にご利用いただけます。

②決算書の提出不要

決算報告書の提出は不要、与信限度額に加えてウォレットチャージでのご利用も可能なため、お気軽に開始いただけます。

Web完結でお申し込みが完了します。

③初期費用・年会費

初期費用および年会費が無料のため、お気軽に利用を開始できます。

よくある質問

法人カードでも税金は支払えますか?

法人カードでも税金が納付できます。トヨタファイナンス株式会社が運営するエラー! ハイパーリンクの参照に誤りがあります。「国税クレジットカードお支払サイト」を使用します。これにより、クレジットカード特有のメリットが受けられます。詳しくはこちらをご覧ください。

法人カードで税金を支払うメリットはありますか?

現金を持ち歩くリスクが軽減できるほか、支払うタイミングを遅らせることができる点がメリットです。また、カードの利用額に応じてポイントが貯まるので、年会費以上のポイントを貯めることもできます。また、年会費は経費計上が可能なため、節税にもつながります。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

法人カードの知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 法人カードの利用法

法人カードの福利厚生代行サービスとは?利用メリットを解説

法人カード(法人向けクレジットカード)の中には、福利厚生代行サービスをオプションとして提供しているものがあります。福利厚生の充実度は、社員の満足度向上につながるポイントです。ビジネ…

詳しくみる - # 法人カードの利用法

プライオリティ・パスとは?空港で使える法人カードのサービス

法人カードによっては、プライオリティ・パスが付帯しているものもあります。プライオリティ・パスとは、VIPラウンジが利用できるようになる会員権のことです。 本記事では、ゴールドカード…

詳しくみる - # 法人カードの利用法

Apple Pay対応の法人カードもある!メリットや注意点は?

法人カードを利用している方は、ご自身のカードがApple Pay(アップルペイ)に登録できるかどうか、気になるのではないでしょうか。多くの法人カードはApple Payに登録できま…

詳しくみる - # 法人カードの利用法

法人カード導入で解決できる課題は?メリットやデメリットを解説

法人カードの導入によって、経費の支払処理の工数の削減や、キャッシュフロー改善を実現できるほか、経費削減のポイントが見つけられやすくなります。これらのメリットは、それぞれの企業が抱え…

詳しくみる - # 法人カードの利用法

個人事業主がクレジットカード審査に落ちる理由は?審査通過のコツを紹介

個人事業主の方は、クレジットカードの審査に通過するコツを知っていると安心です。万が一審査に落ちてしまっても、適切な対応方法を知っていれば再度申し込むことができます。個人事業主の方が…

詳しくみる - # 法人カードの利用法

法人カードにはどんな付帯サービスがある?

法人カードの付帯サービスとは、クレジットカードを所有・利用した際に受けられる特典です。空港ラウンジの無料利用や会計ソフト(経理ソフト)との連携など、中小企業や個人事業主にとってメリ…

詳しくみる