- 更新日 : 2024年5月30日

債務整理後でも法人カードは作れる?自己破産や任意整理の影響は?

自己破産や任意整理など債務整理の経験がある人は、法人向けカードを作成できるか気になっているのではないでしょうか。本記事では、ブラックリストに載っている人でも作成しやすい法人向けカードとして、プリペイドカードやデビットカードの特徴を解説しています。

目次

債務整理が法人カードの審査に与える影響

自己破産や任意整理などの債務整理を行うと、法人カード(法人向けクレジットカード)の作成が難しくなります。法人カードは審査対象として企業の経営実績や財務状況とともに、経営者個人の与信情報も審査するとされているからです。

経営者が過去に債務整理を行っている場合は、金融事故の履歴が信用情報機関に登録されます。いわゆる「ブラックリスト入り」している状態です。その場合、審査の際に返済能力がないと判断されてしまうため、法人カードの審査に通りづらくなります。

法人カードの審査基準については、別の記事で詳しく解説しています。

そもそもブラックリストとは

前提として、ブラックリストと呼ばれるリストが実在しているわけではありません。「ブラックリストに載っている」とは、信用情報機関に金融事故の履歴が登録されている状態のことをいいます。

信用情報機関とはクレジットカード会社や銀行などの加盟店から、信用情報の提供を受けて管理している機関のことです。加盟店は顧客から申し込みを受けた際に、信用情報機関へ情報の照会を行い、過去の取引状況などをもとに審査結果を判断しています。信用情報機関に一度登録されると、一定期間(5〜7年)の経過を待つ以外に削除する方法はありません。

ブラックリストについては、別の記事で詳しく解説しています。

ブラックリストに載っていても作りやすい法人向けカードは?

ブラックリストに載っている状態ても法人向けカードが必要な場合は、法人向けプリペイドカードやデビットカードといったカードを作るとよいでしょう。法人カード(法人向けクレジットカード)は後払いとなるため与信審査が必要ですが、法人向けプリペイドカードやデビットカードは、前払い、もしくは即時引き落としのため、与信審査のないものが多いからです。

法人向けプリペイドカード

法人向けプリペイドカードの特徴は、以下の通りです。

- 事前チャージが必要なため使い過ぎを防止できる

- 原則として何枚でも追加カードが発行できる

- クレジットカードと同様にポイントが貯まるものがある

法人向けプリペイドカードは、事前チャージが必要な前払い式のカードです。与信審査が不要なため、過去に債務整理を行っていてもカードを発行することができます。また、発行可能枚数を無制限としているカード会社が多いため、従業員が利用する「追加カード」を探している場合におすすめです。

ただし残高が不足している場合は利用できないため、定期的にチャージを行う必要があります。事前チャージを行う際は、コンビニエンスストアや銀行ATM、インターネットバンキングなどから可能です。利用するカード会社によっては、チャージの際に手数料がかかるケースもあるため、ある程度まとまった金額をチャージしておくとよいでしょう。

法人向けデビットカード

法人向けデビットカードの特徴は、以下の通りです。

- 事前チャージが不要なためスマートに利用できる

- 利用限度額が高めに設定されている

- 年会費が無料またはリーズナブルなものが多い

法人向けデビットカードは、利用額が法人口座から即時に引き落とされるカードです。使ったその場で引き落とし処理が行われるため、現金と同じ感覚で利用できます。こちらも後払い式ではないため、与信審査なしで発行可能です。

法人向けデビットカードはプリペイドカードのように事前チャージが必要ないため、残高を気にせずに決済が行えます。ただし預金残高を超える決済には利用できないほか、想定以上に使い過ぎてしまうことがある点に注意が必要です。

社員がブラックリストに載っている場合の影響は?

社員がブラックリストに載っている場合でも、追加カードの発行には影響しません。追加カードを発行する際は、代表者が所有している法人カードをもとに審査を行うとされているからです。

ただし社員の個人口座から利用額が引き落とされる「個別決済型」の場合は、社員がブラックリストに載っている場合は追加カードが発行できない可能性が高いといえます。個人口座から引き落とす場合は、社員個人の審査を別途行うことになるからです。その場合は法人カードの発行と同様の審査が行われるため、本人確認書類の提出なども必要となります。

追加カードについては、下記の記事で詳しく解説しています。

与信審査のない法人カードを作成して経費精算を効率化しよう

本記事では、債務整理後でも作成しやすい法人向けカード決済について解説してきました。法人カードのプリペイドカードやデビットカードであれば、与信審査なしで作成できる場合がほとんどのため、ブラックリストに載っていても法人向けカードを作成できます。

また従業員向けに追加カードを発行すれば、従業員の経費をWeb上で管理できるようになるため、経費精算が効率的に行えるようになります。法人向けカードを利用して、自社の業務に集中できる環境を構築してみてはいかがでしょうか。

新設法人や個人事業主でもすぐに発行できる法人向けカード!

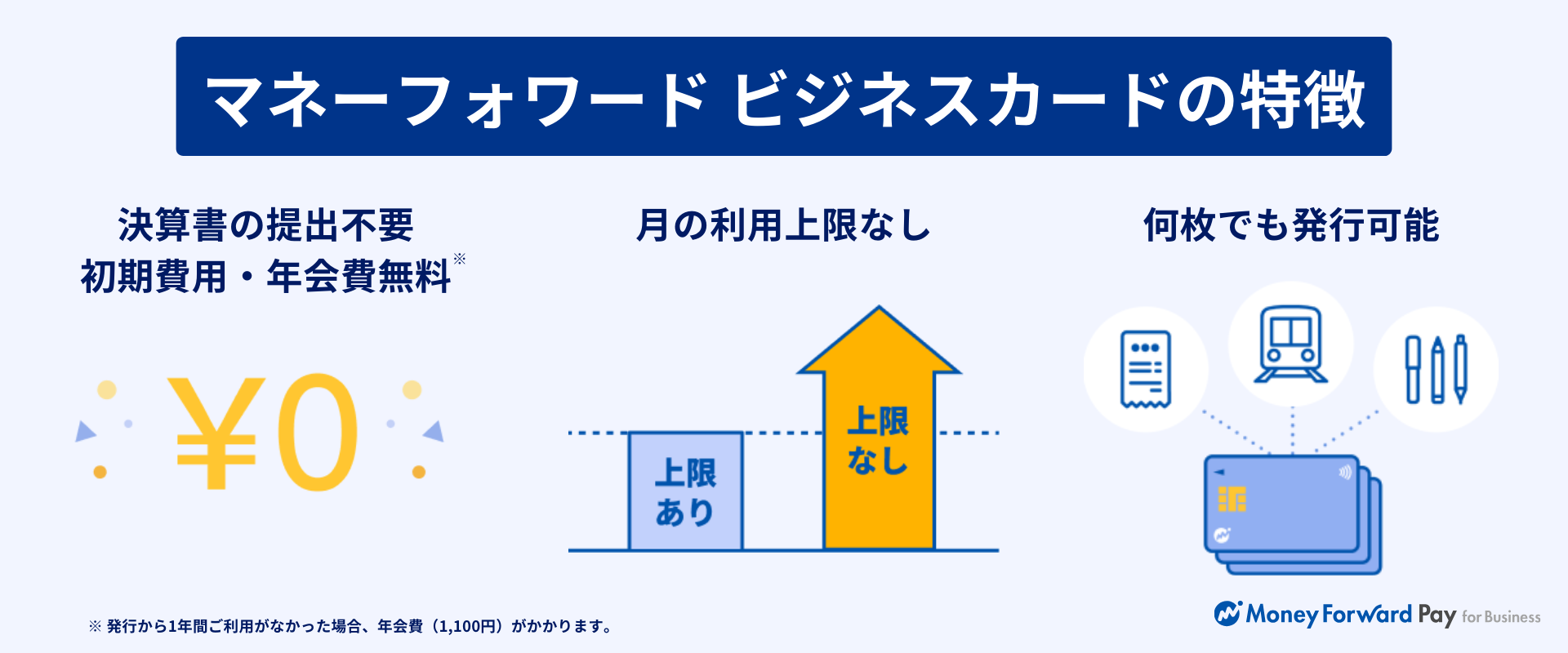

マネーフォワード ビジネスカードは、初期費用・年会費無料(※)で発行できる法人向けクレジットカードです。決算書の提出不要で、新設法人や個人事業主でもご利用いただけます。

※2年目以降、直前の1年間で1度も支払い実績がない場合は年会費が発生します。

①決算書の提出不要 初期費用・年会費無料

決算報告書の提出は不要、与信限度額に加えてウォレットチャージでのご利用も可能なため、お気軽に開始いただけます。

初期費用・年会費が無料、Web完結でお申し込みが完了します。

②月の利用上限なし

最大10億円の与信限度額に加えて、チャージ用口座※4に入金することで上限なく利用可能なため、限度額に達してもお支払いできます。

お申し込みから最短1週間程度でお手元に届き、すぐにご利用いただけます。。

③何枚でも発行可能

仕入先や目的別に何枚でもリアルカード・バーチャルカードを発行可能です。

カードを分けることで、誰がいつ何に利用したかをすぐに把握できます。

よくある質問

自己破産や任意整理をすると、法人カードを作る際に影響が出ますか?

はい。法人カード(法人向けクレジットカード)の多くは、代表者の与信情報も審査の対象としているからです。詳しくはこちらをご覧ください。

債務整理後でも作りやすい法人向けカードはありますか?

法人向けプリペイドカードやデビットカードの作成をおすすめします。これらのカードは事前入金または、預金口座から利用額の即時引き落としが行われるため、与信審査のないものが多いからです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

法人カードの知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

与信審査なしで法人カードは作れる?プリペイド式なども紹介

与信審査なしの法人向けクレジットカード(法人カード)はありませんが、作りやすい法人カードはあります。例えば、プリペイド式やデビットカードであれば、代表者の与信審査が不要となるため、…

詳しくみる法人カードで審査落ちする主な原因は?対策も紹介

法人カードに申し込んだものの、与信審査に落ちた経験がある人もいるかもしれません。法人カードは代表者の個人信用情報もチェックされることから、審査基準が厳しいと感じることもあるでしょう…

詳しくみる法人カードの選び方は?年会費や追加枚数などを比較しよう

法人カードは種類によって特徴が異なるため、さまざまなポイントを比較したうえで作成しなければいけません。そこで今回は、法人カードの選び方をご紹介します。法人カードの種類やメリット・デ…

詳しくみるコーポレートカードの審査基準は?申請の際のポイント解説

コーポレートカードとは、大企業を対象として発行される法人カードです。審査基準は公表されていませんが、一般的には会社の支払い能力に関する情報が見られます。決済方式によって社員が審査対…

詳しくみる中小企業向けの法人カードは?選び方を徹底解説

中小企業が法人カードを選ぶ際は、どのような点に注意すればいいのか疑問に思う人もいるでしょう。選ぶ際のポイントを押さえておくことで、より自社に合った法人カードを作成できます。 そこで…

詳しくみる法人カードは設立直後や1年目の会社でも作れる?

法人カードは設立1年目の会社でも作ることが可能です。審査時に創業年数を重視する場合は作れないこともありますが、起業した直後でも作れる法人カードがあります。法人カードに申し込む際のポ…

詳しくみる